هل أسواق التنبؤات موثوقة؟ رؤى من باحث في دلفي

يمكن أن تكون أسواق التنبؤات فعالة، ولكنها تعتمد على مجموعة متنوعة من المكونات، مما يعني أنها لا تستطيع دائمًا توفير احتمالات دقيقة.

إن الاعتماد على افتراض الكفاءة السوقية المثالية في هذه الأنظمة أمر غير واقعي.

في مقالتي الأولى عن أسواق التنبؤ، شرحتُ بشكل عام كيف يمكن لأسواق التنبؤ أن تكون بمثابة مصدر للحقيقة في السيناريوهات المعقدة وغير المؤكدة. كما حددت أيضًا ثلاثة تحيزات رئيسية تعيق أسواق معينة من الوصول إلى الاحتمالات الحقيقية. يتعمق هذا المقال الثاني في تلك التحيزات الثلاثة: التحيز التفضيلي، والتحيز التحوطي، والتحيز الزمني.

كفاءة السوق

كفاءة السوق أمر بالغ الأهمية لدقة أسواق التنبؤ. فبدونها ستكون الاحتمالات مشوهة حتماً.

خذ مثال السوق الفعال تمامًا:

- يتم إنشاء سوق لإلقاء عملة معدنية، ويبيع صانع السوق احتمالات 55c على نتيجة رمي العملة المعدنية. يتمتع صانع السوق هذا بميزة 10% لكل رمية عملة معدنية لأنه يبيع الرهان بسعر 0.55 بينما الاحتمالات الفعلية هي 0.5. يتوقع المشترون في هذا السوق أن يخسروا 5 سنتات لكل رمية عملة.

- يدخل صانع سوق آخر ويعرض احتمالات أقل قليلاً عند 52.5 سنت. تنخفض ميزتهم إلى 5%، ويتوقع المشترون الآن خسارة 2.5 سنت لكل رمية.

- يدخل صانع سوق ثالث ويحدد السعر عند 51c، مما يقلل من ميزته إلى 2%، مع خسارة المشترين سنتًا واحدًا فقط لكل قذف.

في السوق الفعالة، تضيق فرص الربح حتى تصل إلى علاوة المخاطرة. بالنسبة للأحداث التي يمكن التنبؤ بها بشكل كبير مثل رمي العملة، تكون علاوة المخاطرة منخفضة للغاية، مما يؤدي إلى سوق عالية الكفاءة (+/- ~ 1 نقطة أساس).

ومع ذلك، بالنسبة للنتائج غير المؤكدة مثل التأمين ضد حرائق الغابات التي تدمر مجتمعًا ما، تكون علاوة المخاطر أكبر بكثير. وهذا يتطلب فجوة أكبر بين التكاليف المتوقعة وأسعار التأمين لضمان الربحية.

التحيز التفضيلي

عندما تنعدم كفاءة السوق، تكون أسواق التنبؤات عرضة للتنبؤات المتحيزة (غالبًا ما تبالغ في تقدير الاحتمالات).

يميل الناس إلى رفع أسعار النتائج عندما يستفيدون منها. وهذا يحرف احتمالية وقوع الأحداث (على سبيل المثال، من المرجح أن يراهن مشجعو تشيلسي على فوز تشيلسي بدوري أبطال أوروبا أكثر من مشجعي أرسنال).

تنشأ المشكلة عندما تفشل الأسواق غير الفعالة في تصحيح هذه التحيزات، ولا يتدخل أحد لإعادة الأسعار إلى الاحتمال “الحقيقي”.

لننظر إلى مثال واقعي يحبه الجميع: الانتخابات الرئاسية الأمريكية.

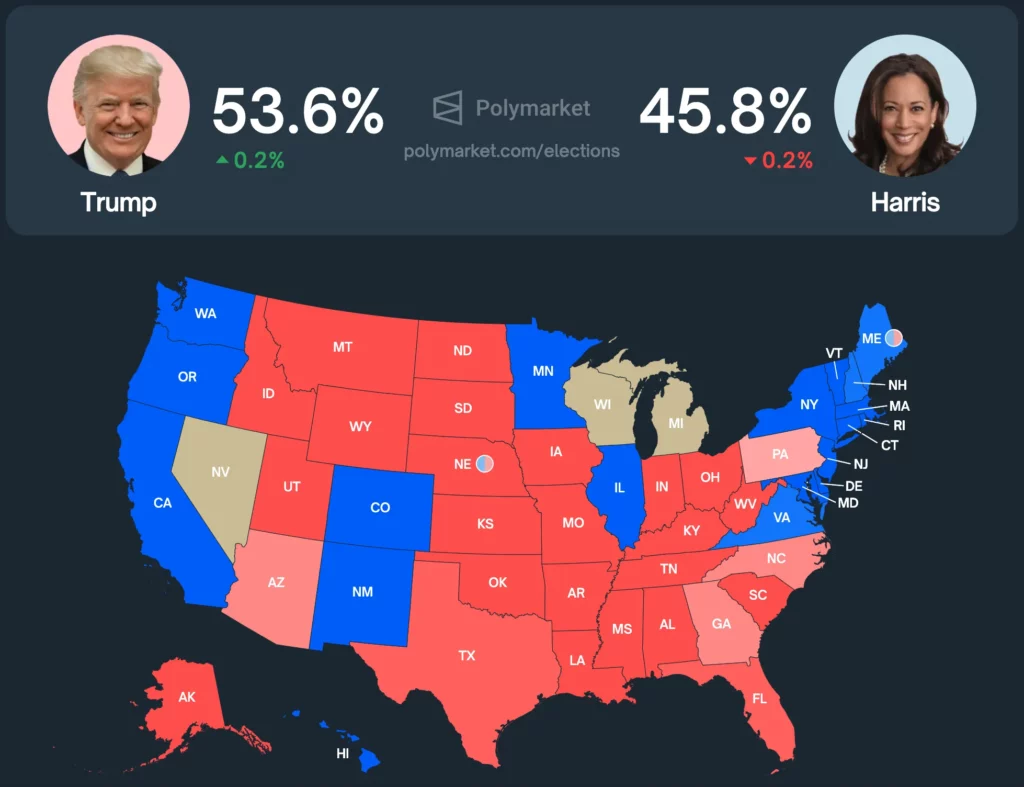

في الوقت الحالي، Polymarket أسعار ترامب عند احتمال فوز بنسبة 53.6% تقريبًا، بينما يبلغ سعر هاريس 45.8%.

كيف يمكن مقارنة ذلك بأدوات التنبؤ الأخرى؟

- النشرة الفضية: ترامب (56.9%) وهاريس (42.5%)

- الأسواق المنفصلة: ترامب (54%) وهاريس (43%)

- ميتاكولوس: ترامب (55%) وهاريس (45%)

- PredictIT: هاريس (51%) وترامب (50%)

تتكون قاعدة مستخدمي Polymarket الأساسية من مستخدمي العملات الرقمية الذين يميلون إلى اليمين السياسي. ويتضح ذلك جليًا، حيث أن Polymarket تُحدد لترامب احتمالية فوز ترامب باحتمالية أعلى من أي أداة أو سوق تنبؤات أخرى.

Polymarket، الذي تجاوز حجم تداوله 460 مليون دولار في هذه الانتخابات، وهو واحد من أكثر أسواق التنبؤات سيولة على مستوى العالم. إذا كان لأي سوق أن يكون فعالاً، فسيكون هذا السوق. ومع ذلك، فهي لا تزال أقل من أن تكون فعالة تمامًا.

إذا كانت أسواق التنبؤات تعتمد على الكفاءة ولكنها لا تستطيع العودة إلى الاحتمالات الحقيقية عندما تشوه التحيزات الاحتمالات، فهل يجب استخدامها كمصدر للاحتمالات؟

التحيز الزمني

كفاءة سوق التنبؤ ليست بسيطة مثل سيناريو رمي العملة المعدنية. إذا أراد المتداول استعادة السوق إلى الاحتمالية الحقيقية، فيجب أن تكون الميزة المحتملة تستحق الجهد المبذول.

إذا كان هناك انحياز صعودي للسوق بنسبة 1% ولكن في غضون ستة أشهر، فإن الميزة لا تستحق أن يتحوط شخص ما لأن العائد السنوي سيكون حوالي 2% فقط، أي أقل من المعدل الخالي من المخاطر.

الطريقة الوحيدة لاستعادة السوق إلى الاحتمالية الحقيقية هي أن يكون لدى شخص ما مصلحة مضادة في النتيجة المعاكسة.

ونتيجة لذلك، لن تعكس الأسواق الكفاءة حتى يزداد التحيز أو يقل الوقت اللازم للحل (مما يجعل الأمر يستحق أن يتغلب صانع السوق على السعر الخالي من المخاطر).

تحيز التحوط

يمكن أن يؤدي التحوط أيضًا إلى تشويه الاحتمالات في أسواق التنبؤات عن طريق دفع الاحتمالات إلى أعلى أو أقل.

إليك مثال على كيفية تلاعب التحوط باحتمالات السوق:

يقوم أحد المتداولين بشراء ما قيمته مليون دولار من خيارات الشراء على الين الياباني في صباح يوم اجتماع اللجنة الفيدرالية للسوق المفتوحة. وهم يعتقدون أن خفض أسعار الفائدة سيعزز الين الياباني في حين أن عدم تغيير أسعار الفائدة سيدفع الين الياباني للهبوط. يقوم السوق حاليًا بتسعير كلا النتيجتين بنسبة 50:50.

قبل اتخاذ القرار مباشرة، يريد المتداول أن يقلل من مخاطره الاتجاهية ولكنه لا يريد بيع مكالمات الـ SPY بسبب انخفاض السيولة. وللتحوط، يقوم المتداول بشراء ما قيمته 200,000 دولار من صفقات “لا” في سوق تغيير سعر الفائدة، مما يدفع احتمالية خفض سعر الفائدة إلى 48/52.

إذا كان الإجماع في السوق هو 50:50، فإن الكفاءة تقتضي أن يشتري المتداولون أسهم “نعم” لاستعادة السوق إلى 50:50. ولكن هذا لا يحدث دائمًا.

هناك عدة عوامل تمنع السوق من العودة إلى الاحتمال الحقيقي 50/50:

- تجنب المخاطر: قد لا يرغب المتداولون في المخاطرة بالاتجاه لمجرد الحصول على ميزة صغيرة، خاصةً مع الأحداث غير المتكررة مثل اجتماعات اللجنة الفيدرالية للسوق المفتوحة (على عكس رمي العملة المتكرر).

- عدم تناظر المعلومات: إذا كانت أسواق التنبؤ هي المصدر الوحيد لاحتمالات الحدث، فقد يتردد المتداولون في التحوط إذا اشتبهوا في أن الطرف الآخر لديه إمكانية الوصول إلى معلومات أفضل. وهذا يجعل المراجحة في السوق أقل جاذبية.

الخاتمة

أنا أؤمن بشدة بأسواق التنبؤات، ولكن استخدامها كمصدر وحيد للحقيقة فيما يتعلق بالاحتمالات هو أمر مضلل.

إنهم يتفوقون في اكتشاف المعلومات – أتصور أن أسواق التنبؤات ستصبح المنصة التي يمكن أن تكون المنصة المفضلة لاكتشاف الاحتمالات في الوقت الفعلي لأي حدث. ومع ذلك، فأنا لا أتفق مع فكرة أنها دقيقة تمامًا دائمًا.

بالنسبة للأحداث الكبيرة، يعد دمج هوامش الخطأ في التنبؤات أمرًا بالغ الأهمية لمراعاة التحيزات الناجمة عن التفضيل أو التحوط أو الوقت.