Jak určit nákladový základ pro daňové vykazování kryptoměn?

Stanovení základu pořizovací ceny kryptoměny pro daňové účely zahrnuje zohlednění kupní ceny, transakčních poplatků a událostí, jako jsou hard forky nebo odměny za sázky.

1. Co je nákladovou základnou kryptoměn?

V kontextu kryptoměn se „pořizovací cena“ vztahuje k počátečním výdajům zaplaceným za digitální aktivum. To je důležitý faktor při výpočtu kapitálových zisků nebo ztrát při prodeji nebo zcizení kryptoměny. Kapitálový zisk nebo ztráta z prodeje kryptoměny se vypočítá jako prodejní cena minus pořizovací základna.

Přesné vykázání pořizovací ceny je zásadní, aby se předešlo daňovým komplikacím, které by mohly vést k nedoplatkům nebo přeplatkům na daních a případným pokutám ze strany daňových úřadů. Vzhledem k rostoucí kontrole transakcí s kryptoměnami ze strany daňových úřadů po celém světě je přesné vykazování stále důležitější.

V mnoha jurisdikcích, včetně Spojených států, daňové úřady vyžadují, aby fyzické osoby oznamovaly transakce s kryptoměnami pro daňové účely. Nepřesné vykazování pořizovací ceny může vést k pokutám a auditům. Investoři proto musí vést komplexní záznamy o všech transakcích s kryptoměnami, včetně nákupních cen, dat transakcí a případných dalších poplatků.

2. Běžné metody výpočtu nákladového základu kryptoměny

Existuje několik způsobů výpočtu pořizovací ceny kryptoměny, jak je uvedeno níže:

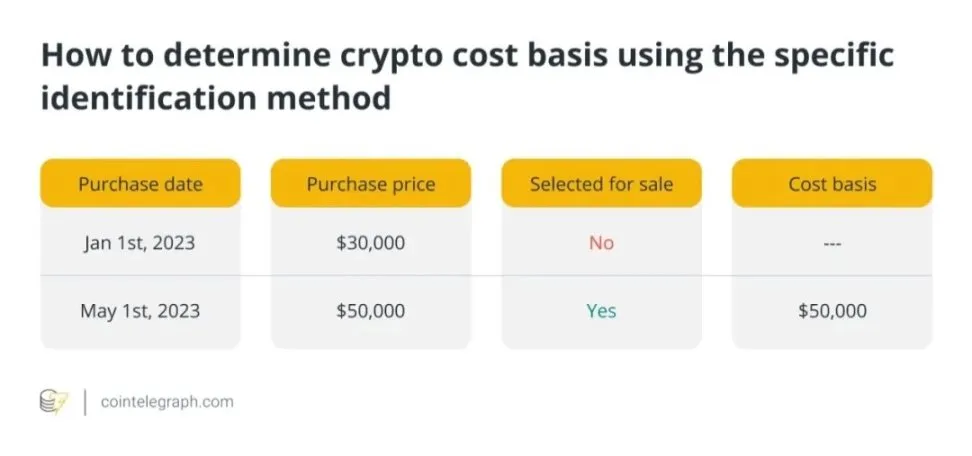

2.1 Specifická identifikace

Metoda specifické identifikace je běžným způsobem výpočtu pořizovací ceny držených kryptoměn. Investoři mohou tuto metodu použít k individuálnímu určení a sledování pořizovací ceny každého aktiva v kryptoměnách. Při prodeji nebo likvidaci kryptoaktiv investoři přesně identifikují prodávané jednotky a jejich pořizovací cenu.

Tato metoda umožňuje přesný výpočet pořizovací ceny, protože zohledňuje konkrétní nákupní cenu prodaných jednotek. To je užitečné zejména pro investory, kteří chtějí optimalizovat daňové výsledky tím, že pečlivě vybírají, které podílové jednotky prodat na základě jejich pořizovací ceny a doby držení.

Pro pochopení fungování této metody si uveďme hypotetický příklad: Investor koupí 1 bitcoin za 30 000 USD 1. ledna 2023 a další bitcoin za 50 000 USD 1. května 2023. Pokud se investor rozhodne prodat 1 Bitcoin, může si vybrat, který konkrétní nákup použije jako svou pořizovací cenu.

Zavedení specifické metody identifikace vyžaduje pečlivé vedení záznamů o každé transakci s kryptoměnami, včetně nákupních cen, dat a všech souvisejících poplatků. Navzdory potenciálu nejvyšší přesnosti při vykazování nákladové základny může být její provádění ve srovnání s jinými metodami náročnější a zdlouhavější.

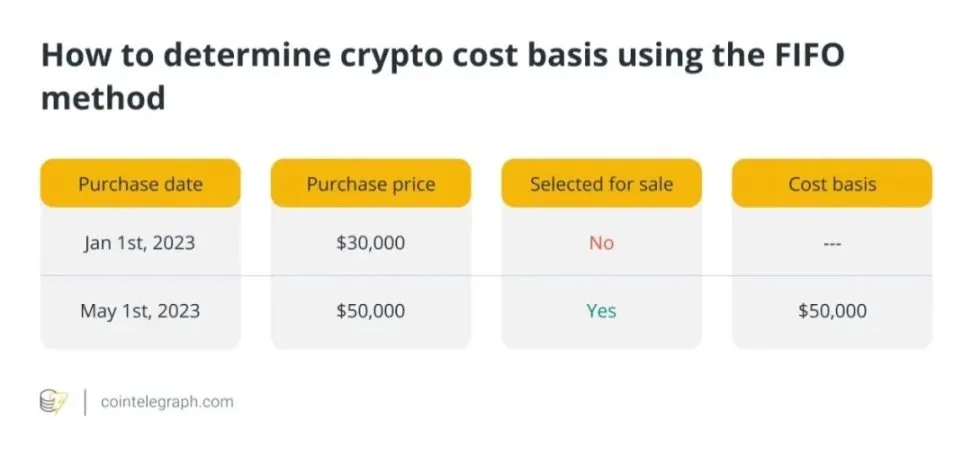

2.2 FIFO (First-In, First-Out)

Další běžnou metodou výpočtu pořizovací ceny držené kryptoměny je metoda „First-In, First-Out“ (FIFO). Podle metody FIFO se předpokládá, že nejdříve nakoupená aktiva kryptoměn jsou nejdříve prodaná. Tato metoda předpokládá, že nejdéle držená kryptoměna je prodávána nebo jinak zcizována, což usnadňuje sledování transakcí.

Předpokládejme, že investor koupí 1. ledna 2023 jeden bitcoin za 30 000 USD a 1. května 2023 další bitcoin za 50 000 USD. Při prodeji 1 Bitcoinu se jako pořizovací základ automaticky použije nejstarší nákupní cena (tj. 30 000 USD).

Ačkoli je zavedení FIFO jednoduché, může v některých případech vést k vyšším daňovým nákladům, protože může vést k tomu, že se nejprve prodávají aktiva s nižší pořizovací cenou, čímž se zvyšují kapitálové zisky.

I přes tuto nevýhodu zůstává FIFO mezi mnoha investory oblíbenou volbou díky své jednoduchosti, takže ji upřednostňují ti, kteří s kryptoměnami aktivně neobchodují a chtějí si zjednodušit daňové výpočty.

2.3 Last-In, First-Out (LIFO)

Na rozdíl od metody FIFO (First-In, First-Out) metoda LIFO (Last-In, First-Out) předpokládá, že se nejprve prodají naposledy nakoupená aktiva v kryptoměnách, přičemž se jako pořizovací cena použije nejnovější nákupní cena.

Předpokládejme, že investor koupí 1. ledna 2023 jeden bitcoin za 30 000 USD a 1. května 2023 další bitcoin za 50 000 USD. Když prodá 1 Bitcoin, jako pořizovací základna se automaticky použije poslední nákupní cena.

LIFO může být v určitých situacích výhodné, zejména když ceny rostou. Tím, že investoři nejprve prodají nejnověji nabytá aktiva, mohou minimalizovat kapitálové zisky a následně snížit daňové povinnosti. Pokud však mají nejnověji nabytá aktiva nižší pořizovací cenu než starší aktiva, může mít LIFO za následek vyšší daně.

Ačkoli metoda LIFO může ve srovnání s metodou FIFO přinášet daňové výhody, pro stanovení daňových povinností u kryptoměn se používá méně často. Je to proto, že metoda LIFO může být složitější a může vyžadovat důkladnější vedení záznamů.

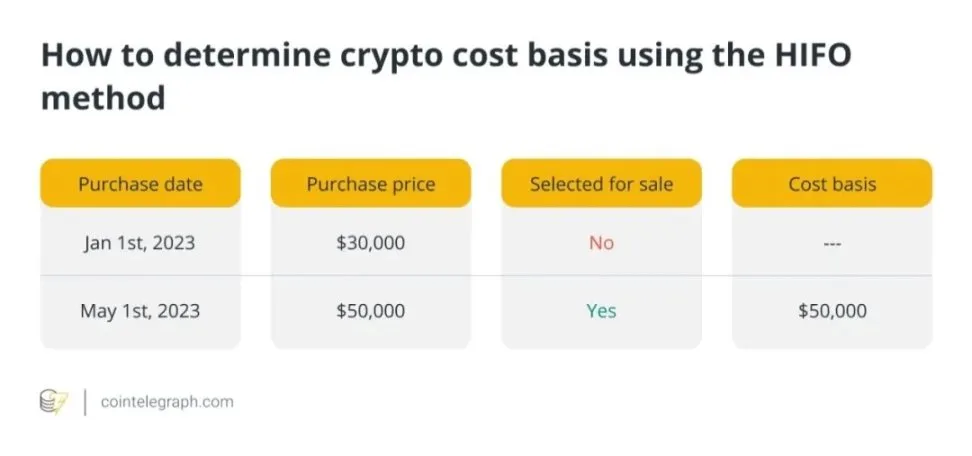

2.4 HIFO (Highest-In, First-Out)

Metoda „Highest-In, First-Out“ (HIFO) je strategický přístup ke stanovení základu pro výpočet pořizovací ceny držených kryptoměn pro daňové účely. Na rozdíl od metod FIFO a LIFO předpokládá, že nejdražší aktiva v kryptoměnách se prodávají jako první.

Prodejem majetku s nejvyšší pořizovací cenou mohou investoři strategicky snížit kapitálové zisky, a tím i své daňové povinnosti. Tato strategie je výhodná zejména tehdy, když ceny vzrostly a prodávaná aktiva mají vysokou nákladovou základnu.

Abyste pochopili, jak HIFO funguje, podívejte se na tento příklad: Investor koupí 1 bitcoin za 30 000 USD 1. ledna 2023 a další bitcoin za 50 000 USD 1. května 2023. Když prodá 1 bitcoin, jako nákladový základ se automaticky použije nejvyšší nákupní cena.

I když HIFO může minimalizovat daně z kapitálových výnosů, nemusí být vhodný pro všechny investory kvůli potřebě podrobné evidence. Kromě toho musí investoři zajistit, aby si uchovali odpovídající dokumentaci, která jejich výpočty podpoří, protože daňové úřady mohou použití HIFO kontrolovat. Navzdory těmto problémům mohou HIFO přijmout investoři, kteří se snaží snížit své daňové povinnosti z kryptoměn.

2.5 Průměrná nákladová základna (ACB)

Pomocí této techniky mohou investoři vypočítat průměrnou cenu všech jimi držených kryptoměn. Tato průměrná cena se pak použije ke stanovení pořizovací ceny prodaných kryptoaktiv.

Předpokládejme, že investor koupí 2 bitcoiny, jeden za 30 000 USD (1. ledna 2023) a druhý za 50 000 USD (1. května 2023). Výpočet jejich průměrné pořizovací ceny by byl následující:

Metoda průměrných nákladů nabízí střední cestu mezi potenciální daňovou optimalizací a jednoduchostí. Použití průměrné ceny pro všechny držby stejné kryptoměny může zjednodušit výpočty nákladového základu. Tato strategie může být užitečná pro investory, kteří často nakupují a prodávají kryptoměny a chtějí zefektivnit svůj proces evidence.

Metoda průměrných nákladů sice nenabízí stejnou daňovou efektivitu jako metody FIFO nebo HIFO, přesto je pro investory stále oblíbenou volbou. Stále poskytuje přiměřenou přesnost při vykazování nákladové základny a pomáhá zajistit soulad s daňovými požadavky.

3. Dokumentace potřebná pro přesný výpočet nákladového základu

U kryptoměn jsou pro přesné stanovení pořizovací ceny nezbytné úplné záznamy o transakcích. Investoři musí vést podrobné záznamy o následujících údajích:

- Datum a čas nákupu: Datum a čas nákupu kryptoměny.

- Kupní cena: Náklady vynaložené na získání kryptoměny.

- Transakční poplatky: Veškeré poplatky zaplacené při nákupu (např. poplatky za benzín).

- Typ transakce: Ať už se jednalo o nákup, prodej, výměnu nebo jiný typ transakce.

- Adresa peněženky: Adresy zapojené do transakce.

- ID transakce: Jedinečný identifikátor přiřazený každé transakci.

Vedení záznamů má zásadní význam pro daňové výkaznictví, aby se zajistilo dodržování daňových zákonů a snížila se možnost chyb nebo nesrovnalostí ve výpočtech kapitálových výnosů. Důkladné vedení záznamů navíc může investorům pomoci adekvátně reagovat na případné audity nebo dotazy daňových úřadů.

4. Rozdíly ve výpočtu základu nákladů na kryptoměny v různých jurisdikcích

Různé země používají různé metody pro stanovení pořizovací ceny kryptoměn, což ovlivňuje daňové povinnosti investorů. Strategie „Pooling“, což je modifikovaná forma metody průměrné pořizovací ceny, je nejpoužívanější technikou ve Spojeném království. Investoři používající tuto strategii vypočítávají průměrnou pořizovací cenu všech držených identických kryptoměn, aby určili zdanitelnou základnu.

Kanada obvykle používá metodu specifické identifikace, aby usnadnila daňovou optimalizaci. Spojené státy povolují specifickou identifikaci, ale standardně používají metodu FIFO.

Austrálie používá několik metod, například specifickou identifikaci, FIFO a v některých případech metodu průměrné pořizovací ceny. Je nezbytné mít na paměti, že některé daňové předpisy se mohou změnit, takže vyhledání odborného poradenství specifického pro vaši jurisdikci je vždy nejbezpečnějším přístupem.

5. Výpočet nákladového základu pro různé typy kryptoměnových transakcí

Výpočet nákladového základu pro různé typy kryptoměnových transakcí vyžaduje zvláštní úvahy:

5.1 Nákup kryptoměny

Částka zaplacená za nákup kryptoměny představuje její pořizovací cenu. Ta zahrnuje cenu kryptoměny a případné transakční poplatky zaplacené v době nákupu.

Příklad: Pokud investor zaplatí 10 000 USD za nákup 1 bitcoinu a zaplatí transakční poplatek ve výši 20 USD, jeho celkový nákladový základ činí 10 020 USD.

5.2 Prodej kryptoměn

Kapitálový zisk nebo ztráta z prodeje kryptoměny se vypočítá odečtením pořizovací ceny od prodejní ceny. Nákladový základ tvoří počáteční kupní cena kryptoměny plus případné transakční poplatky zaplacené při nákupu.

Příklad: Pokud investor prodá 0,5 bitcoinu za 7 000 USD, přičemž jeho pořizovací cena je 6 020 USD (plus 20 USD transakční poplatek), kapitálový zisk činí 980 USD.

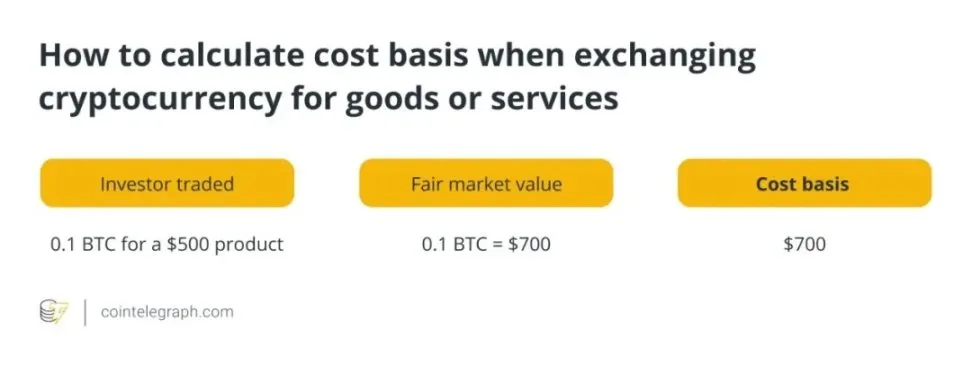

5.3 Výměna kryptoměny za zboží nebo služby

Reálná tržní hodnota kryptoměny v době transakce je základem nákladů na její směnu za zboží nebo služby. Určuje se podle dolarové hodnoty kryptoměny v době transakce.

Příklad: Pokud investor vymění 0,1 Bitcoinu za produkt v hodnotě 500 USD a reálná tržní hodnota 0,1 Bitcoinu v době transakce je 700 USD, je nákladová základna transakce 700 USD.

5.4 Přijímání kryptoměn jako příjmů nebo darů

Reálná tržní hodnota kryptoměny v okamžiku přijetí je základem pro výpočet pořizovací ceny při přijetí kryptoměny jako daru nebo příjmu. Obvykle se tato částka určuje podle dolarové hodnoty

kryptoměna v okamžiku přijetí.

Příklad: Pokud investor obdrží darem 0,2 bitcoinu v reálné tržní hodnotě 1 300 USD, pak bude 1 300 USD představovat nákladový základ darovaného bitcoinu.

6. Zpracování různých kryptografických událostí pro výpočet nákladového základu

6.1 Pevné vidlice a výsadky

Nákladový základ nové kryptoměny získané prostřednictvím tvrdých forků a airdropů se obecně považuje za 0 USD. Je však nezbytné sledovat reálnou tržní hodnotu kryptoměny v době jejího přijetí, protože ta bude použita pro stanovení kapitálového zisku nebo ztráty při prodeji nebo jiném zcizení nové kryptoměny.

Příklad: Pokud v důsledku hard forku nebo airdropu investor obdrží 5 jednotek nové kryptoměny, z nichž každá má v době přijetí reálnou tržní hodnotu 100 USD, pak bude základem nákladů na novou kryptoměnu 500 USD.

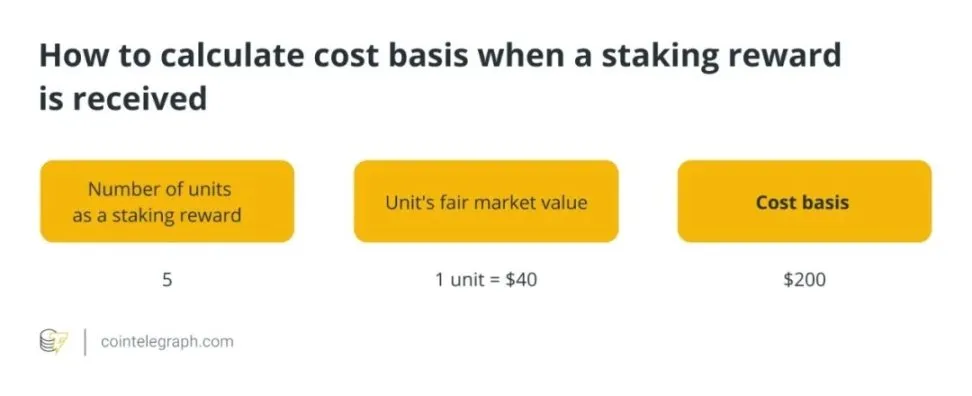

6.2 Sázky a odměny za těžbu

Odměny z staking a těžba jsou obvykle uznány jako příjem v reálné tržní hodnotě kryptoměny v den jejich obdržení. Reálná tržní hodnota se stává nákladovou základnou přijaté kryptoměny.

Příklad: Pokud investor obdrží 5 jednotek kryptoměny jako odměnu za sázku a každá jednotka má v době přijetí reálnou tržní hodnotu 40 USD, je nákladový základ pro sázkovou kryptoměnu 200 USD.

6.3 Výměna jedné kryptoměny za jinou

Reálná tržní hodnota odevzdané kryptoměny v době výměny se použije pro stanovení pořizovací ceny nové kryptoměny získané výměnou. Tato reálná tržní hodnota se stává nákladovým základem nové kryptoměny.

Příklad: Pokud investor vymění 2 Bitcoiny za 100 jednotek jiné kryptoměny a reálná tržní hodnota těchto 2 Bitcoinů v době výměny je 150 000 USD, pak nákladový základ nové kryptoměny je 150 000 USD.

7. Úprava nákladového základu kryptoměny o transakční poplatky a další náklady

Pořizovací cena kryptoměnových aktiv musí být upravena o transakční poplatky a další související náklady. Jedním ze způsobů, jak toho dosáhnout, je zahrnout transakční náklady do pořizovací ceny. Například při nákupu kryptoměny by celková nákladová základna měla kromě kupní ceny aktiva zahrnovat i veškeré poplatky zaplacené během transakce. Podobně by měly být od výnosů odečteny veškeré transakční poplatky spojené s prodejem kryptoměny.

Kromě transakčních poplatků by investoři měli zvážit také poplatky za směnu a další náklady. Zahrnutí těchto nákladů (poplatky účtované kryptoměnovými burzami za provedení transakcí) do výpočtu celkové nákladové základny je klíčové. Zohledněním transakčních poplatků a dalších souvisejících nákladů mohou investoři zajistit, aby jejich výpočet nákladové základny přesně odrážel celkovou investici do nákupu a likvidace kryptoaktiv.

8. Výhody používání kryptografického daňového softwaru pro přesné vykazování daní

Používání kryptografického daňového softwaru pro daňové výkaznictví nabízí řadu výhod. Zaprvé šetří investorům čas a snižuje pravděpodobnost chyb v daňových přiznáních díky automatickému výpočtu kapitálových zisků a ztrát. Tyto platformy se mohou snadno integrovat s peněženkami a kryptoměnovými burzami, automaticky importovat údaje o transakcích a generovat komplexní výkazy pro daňové účely.

Za druhé, daňový software pro kryptografické transakce zajišťuje dodržování daňových požadavků tím, že používá vhodné techniky stanovení základu nákladů a zohledňuje transakční poplatky a další výdaje. Investoři mohou snížit riziko kontrol nebo pokut ze strany daňových úřadů tím, že své kryptoměnové transakce náležitě zveřejní.

Tyto platformy také poskytují daňové odhady v reálném čase, takže investoři mohou posoudit své roční daňové povinnosti a učinit informovaná rozhodnutí o držbě kryptoměn. Mnohá softwarová řešení pro kryptografické daně navíc nabízejí funkce pro sklízení daňových ztrát, které investorům umožňují strategicky prodávat aktiva za účelem kompenzace zisků, a tím optimalizovat své daňové výsledky.