Od Grahama k Satoshimu: Průvodce hodnotovým investováním do bitcoinu

Počátky hodnotového investování

Vznik konceptu „hodnotového investování“ na konci 20. let 20. století nebyl náhodný. Tato myšlenková škola, jejímž průkopníky byli Benjamin Graham a David Dodd na Columbia Business School (CBS), byla do značné míry reakcí na nekontrolované finanční šílenství, které vyvolalo krach na Wall Street v roce 1929 a následně vedlo k velké hospodářské krizi.

Bouřlivá dvacátá léta byla dobou poválečného optimismu, rychlého průmyslového růstu, expanze měst a technologického pokroku. Tyto transformační společenské změny byly částečně katalyzovány rostoucí financializací ekonomiky a prudkým nárůstem účasti na burze.

S rozkvětem podniků a nebývalou prosperitou široké veřejnosti se v povědomí veřejnosti pevně zakořenilo přesvědčení, že „akcie rostou jenom nahoru“.

Tato trajektorie, podpořená uvolněným měnovým prostředím a nadměrnou finanční pákou, však byla neudržitelná. Nedostatek regulace a standardizovaných podnikových finančních výkazů navíc znemožňoval většině investorů realizovat disciplinované investiční strategie.

Obchodování zasvěcených osob bylo legální a klamavé účetní praktiky zůstávaly nekontrolované, takže bylo velmi obtížné určit, zda jsou akcie dobrou investicí. V důsledku toho byl tehdy převládající způsob investování v podstatě spekulativní a řízený stádní mentalitou, což vedlo k silně nadhodnocenému trhu a nakonec k velkolepému krachu.

Otec hodnotového investování

Graham – považovaný za otce hodnotového investování – byl přímým svědkem tohoto bouřlivého období a během Velké hospodářské krize utrpěl značné ztráty, což ho přimělo přehodnotit svůj investiční přístup na základě základních principů.

Vytvořil přitom podrobný rámec pro stanovení skutečné nebo vnitřní hodnoty akcie na základě fundamentálního výzkumu a analýzy. Na rozdíl od spekulativních bublin 20. let 20. století vychází hodnotové investování z myšlenky, že tržní cena určitého aktiva nemusí vždy odrážet jeho skutečnou hodnotu.

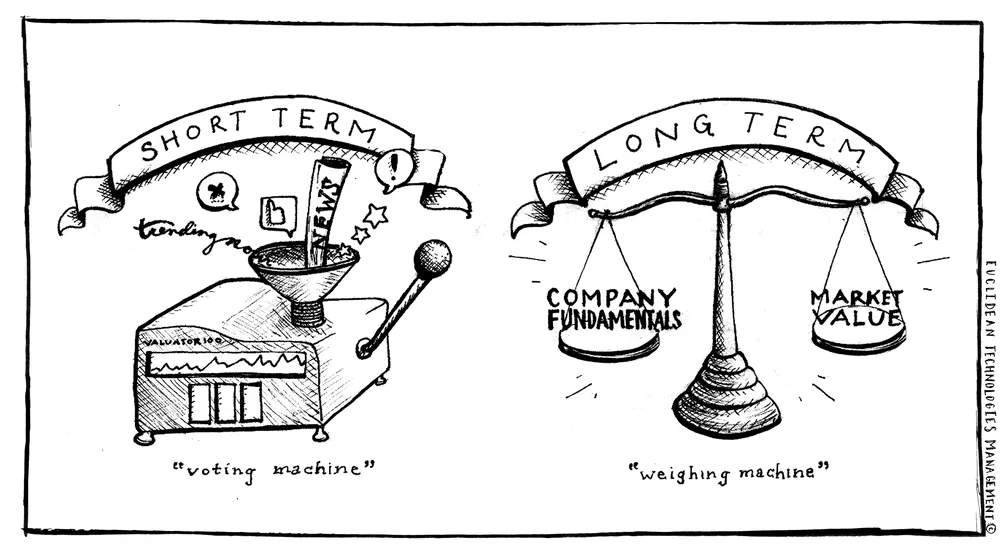

Místo toho Graham považoval trh za nestabilní cenový mechanismus, který se řídí náladou investorů, což slavně ilustroval přirovnáním trhu k investičnímu partnerovi jménem „pan Trh“, který je ochoten každý den koupit nebo prodat akcie společnosti za různé ceny v závislosti na své náladě. Jinými slovy, trh je krátkodobý hlasovací stroj, ale dlouhodobý vážící stroj.

Úkolem pana Marketu je poskytnout vám ceny; vaším úkolem je rozhodnout, zda je pro vás výhodné se jimi řídit.

– Benjamin Graham, Inteligentní investor (1949)

Vyvíjející se rámec

Hodnotové investování v podstatě znamená nákup něčeho za cenu nižší, než je jeho skutečná hodnota. Od Grahamových prvních myšlenek se tento základní koncept stal základním principem profesionálního investování po téměř sto let.

Jeho učení inspirovalo osobnosti jako Warren Buffett, který byl Grahamovým studentem na Columbia Business School na počátku 50. let a později vytvořil jeden z nejpozoruhodnějších rekordů v historii investičního managementu. V průběhu času se však prvky rámce hodnotového investování vyvíjely a přizpůsobovaly měnícímu se finančnímu prostředí.

Buffettův přístup k hodnotovému investování například upřednostňuje více kvalitativních faktorů – nejen čistě kvantitativní ukazatele, na kterých si Graham zakládal – jako jsou konkurenční bariéry, překážky vstupu na trh a vynikající management.

Bitcoin představuje výrazně podhodnocenou investiční příležitost

Všechny tyto principy vycházejí z dlouhodobých základů, které se nejčastěji uplatňují v oblasti tradičních akcií. Stojí však za zvážení, jak lze tyto zásady aplikovat na novější třídy aktiv.

Ačkoli bitcoin není tradiční cenný papír, představuje přesvědčivou případovou studii pro analýzu v tomto rámci. Pochopením základních nosných prvků tohoto aktiva a potenciální trajektorie vývoje této sítě lze získat pádný argument, že Bitcoin představuje výrazně podhodnocenou investiční příležitost, jejíž investiční teze lze chápat optikou hodnotového investování.

Uplatnění rámce hodnotového investování na Bitcoin

Věříme, že dlouhodobé držení bitcoinu představuje moderní, racionální interpretaci hodnotového investování. Ačkoli se to někomu může zdát neintuitivní, mnoho základních prvků hodnotového investování lze přímo aplikovat na investiční případ Bitcoinu.

Podívejme se, jak se koncepty hodnotového investování hluboce shodují s tezí o Bitcoinu:

1. Dlouhodobá investiční perspektiva:

Hodnotové investování vyžaduje, aby investoři přehlíželi volatilitu a byli ochotni počkat, až trh rozpozná skutečnou hodnotu aktiva. Nejlepší investice jsou ty, které lze držet po neomezenou dobu.

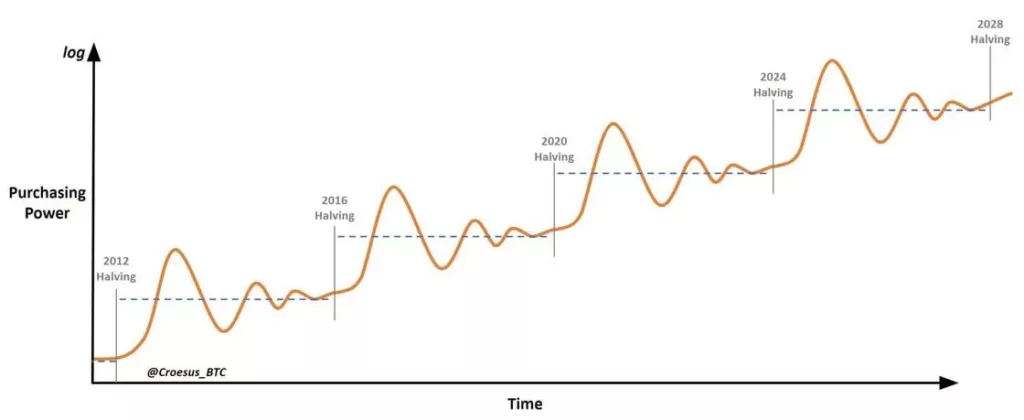

V rámci hodnotového investování by historická volatilita bitcoinu neměla být vnímána jako riziko, ale jako příležitost, kterou je třeba využít při zachování dlouhodobé investiční perspektivy a odfiltrování krátkodobého šumu.

Akciový trh je určen k převodu peněz od aktivních k pacientům. … Nejistota je ve skutečnosti přítelem kupce dlouhodobých hodnot.

– Warren Buffett

2. Kontrariánské myšlení:

Následování davu a honba za výkonností je v rozporu s filozofií hodnotového investování. Investiční rozhodnutí by měla být naopak přijímána na základě prvních principů, a to identifikací informační asymetrie.

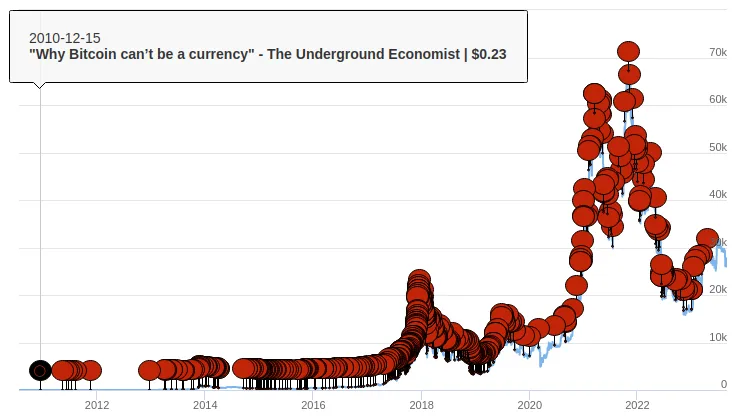

Rozšířené nepochopení a nedostatek znalostí o bitcoinu (a našem stávajícím měnovém systému) jej udržují v pozici protichůdné investice.

Jít proti proudu je vždycky to nejtěžší a někdy je třeba hodně odvahy a přesvědčení, abyste se odlišili od davu. Vybočení z davu je však nezbytnou součástí dlouhodobého investičního úspěchu.

– Seth Klarman

3. Síla složených výnosů:

Koncept složeného investování se v případě hodnotového investování podobá sněhové kouli valící se z kopce; s časem a trpělivostí se mohou malé zisky kumulovat a znásobit hodnotu investice.

Důležité je, že tento matematický koncept lze aplikovat i na skryté znehodnocování měny – pochopení toho, že inflace pomalu a zákeřně snižuje kupní sílu, je klíčem k pochopení hodnotové nabídky bitcoinu.

Je zřejmé, že malé rozdíly v míře složeného výnosu znamenají obrovský rozdíl v úspěšnosti investičního programu. To, co se v krátkém časovém období může zdát bezvýznamné, se v dlouhém časovém období stává naprosto rozhodujícím.

– Warren Buffett

4. Pohodlí při soustředěných investicích:

Méně obvyklou myšlenkou v oblasti hodnotového investování je, že investoři by měli spíše podporovat koncentrované investice, než se připojit k obecně rozšířenému přesvědčení, že klíčová je diverzifikace portfolia. Pokud investoři skutečně chápou vnitřní hodnotu aktiva, měli by své pozice dimenzovat podle tohoto přesvědčení, i když to vede k větší koncentraci portfolia.

V souvislosti s bitcoinem by hluboké porozumění této technologii, jejím jedinečným vlastnostem coby digitálního úložiště hodnoty a celkové trajektorii jejího přijetí mohlo vést k nadstandardním investicím.

Diverzifikace je ochranou před neznalostí. Nemá smysl, pokud víte, co děláte.

– Warren Buffett

5. Excelence v řízení:

Základním principem hodnotového investování je dokonalost a integrita manažerského týmu společnosti. Investoři by měli pečlivě sledovat vedení, aby se ujistili, že ti, kdo spravují jejich kapitál, jsou schopní a důvěryhodní.

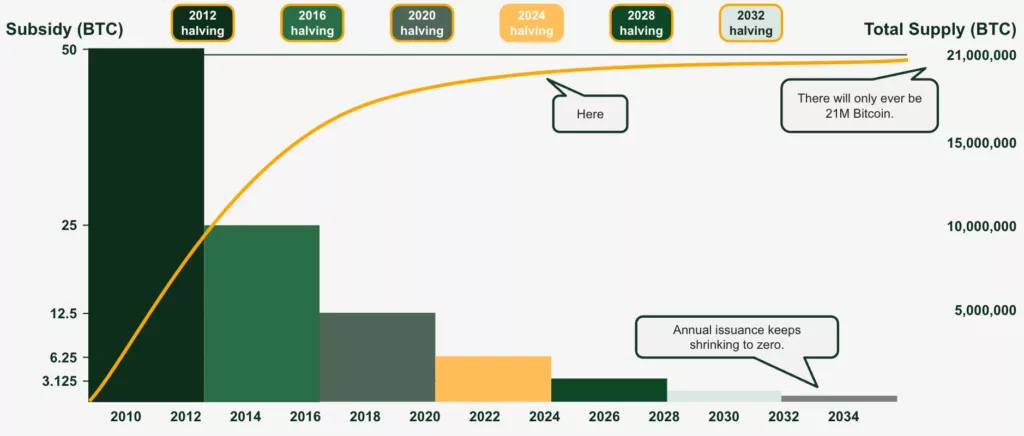

Když tento pohled porovnáme s Bitcoinem, objeví se zajímavá paralela. Základem Bitcoinu není hmatatelný výkonný tým, ale pečlivě napsaný kód a neměnná měnová politika. Důvěra není vložena v omylné lidi, ale v absolutní matematické principy, jimiž se protokol řídí.

Přitažlivost bitcoinu v oblasti „excelentní správy“ proto spočívá v absenci lidských zásahů, což investorům nabízí transparentní a předvídatelný finanční nástroj.

Moderní život vytvořil úspěšného byrokrata a úspěšný byrokrat je skutečný neúspěch a opravdový idiot.

– Charlie Munger

6. Konkurenční překážky a překážky vstupu na trh:

Hodnotové investování klade velký důraz na konkurenční výhody, které zajišťují, že si společnosti udrží svůj náskok a obhájí své postavení na trhu. Vznik bitcoinu, často označovaný jako „neposkvrněné početí“, představuje hlubokou výhodu prvního hráče při vytváření digitálního nedostatku.

Rostoucí síťové efekty bitcoinu spolu s jeho bezkonkurenční mírou decentralizace podporují jeho dominantní postavení na trhu. V důsledku toho budou všichni noví účastníci, kteří se pokusí replikovat nebo zavést podobný digitální nedostatek, čelit nepřekonatelným překážkám, což posiluje vlastní hodnotovou nabídku Bitcoinu.

Klíčem k investování není odhadnout, jak moc dané odvětví ovlivní společnost nebo jak moc poroste, ale spíše určit konkurenční výhodu dané společnosti a především trvanlivost této výhody.

– Warren Buffett

Hodnotové investování není mrtvé

Stejně jako mainstreamová média v průběhu své historie často prohlašovala, že „Bitcoin je mrtvý“, bylo v posledních několika desetiletích nesčetněkrát prohlášeno, že „hodnotové investování je mrtvé“.

Ve skutečnosti na trzích v 21. století převládla mantra „růst za každou cenu“ a pokračující přechod od „aktivního“ k „pasivnímu“ indexovému investování se podílel na vnímání hodnotového investování jako neplatného, protože výkonnost akciového trhu se stále více koncentruje do několika růstových akcií s megakapacitou.

Vzhledem k tomu, že lidé mají tendenci honit se za výkonností, bude hodnotové investování vždy poněkud v nemilosti.

Hodnotové investování není přitažlivé pro dav. Kdyby mělo přitažlivost, nikdy byste nemohli koupit nic levně.

– Arnold Van Den Berg

K preferenci růstových akcií před hodnotovými navíc přispěl fenomén neustálého znehodnocování měny prostřednictvím tisku peněz a uměle nízkých kapitálových nákladů v posledních několika desetiletích.

I přes nižší výkonnost „hodnotových“ strategií na akciovém trhu ve srovnání s růstovými strategiemi jsou však základní principy hodnotového investování trvale platné.

Hodnotové investování představuje schopnost předvídat budoucí růst finanční hodnoty nebo potenciálu aktiva dříve, než si trh uvědomí jeho skutečnou hodnotu.

Příležitost spočívá v rozdílu mezi vnímáním a skutečností.

– Francois Rochon

Stejně jako Bitcoin, hodnotové investování nikdy nezemře. Možná zůstanou dlouho v nemilosti, ale pro ty, kteří jsou ochotni ponořit se do plného hodnotového potenciálu digitálně nativní, energeticky podporované, kryptograficky bezpečné, open-source, spravedlivě distribuované a vzácné komodity, existují asymetrické příležitosti.

Benjamin Graham, Warren Buffett a mnozí jejich žáci si to možná ještě neuvědomují, ale poskytli užitečnou sadu nástrojů pro pochopení investičního případu Bitcoinu.