Schlechte Performance von Altcoins? Mangelnde Liquidität und Token-Verbreitung könnten die Schuldigen sein

Die grundlegenden Schwächen der Kryptowährungen werden immer deutlicher, was der Hauptgrund für die schlechte Performance der Altcoins in diesem Zyklus ist. Derzeit scheint es keine Lösung zu geben, und die Daten, die ich aufgedeckt habe, sind schockierend.

Dieser Artikel soll einen tieferen Einblick in die größten Probleme der Kryptowährungen geben. Er wird genau erklären, wie wir hierher gekommen sind, warum sich die Preise so verhalten, wie sie es tun, und wie es weitergeht.

Das goldene Zeitalter der Opportunisten

Ich möchte Sie ins Jahr 2021 zurückversetzen, als der Markt in Aufruhr war. Neue Liquidität strömte rasch in den Markt, hauptsächlich durch neue Kleinanleger. Die Hausse schien unaufhaltsam, und die Risikobereitschaft war auf ihrem Höhepunkt.

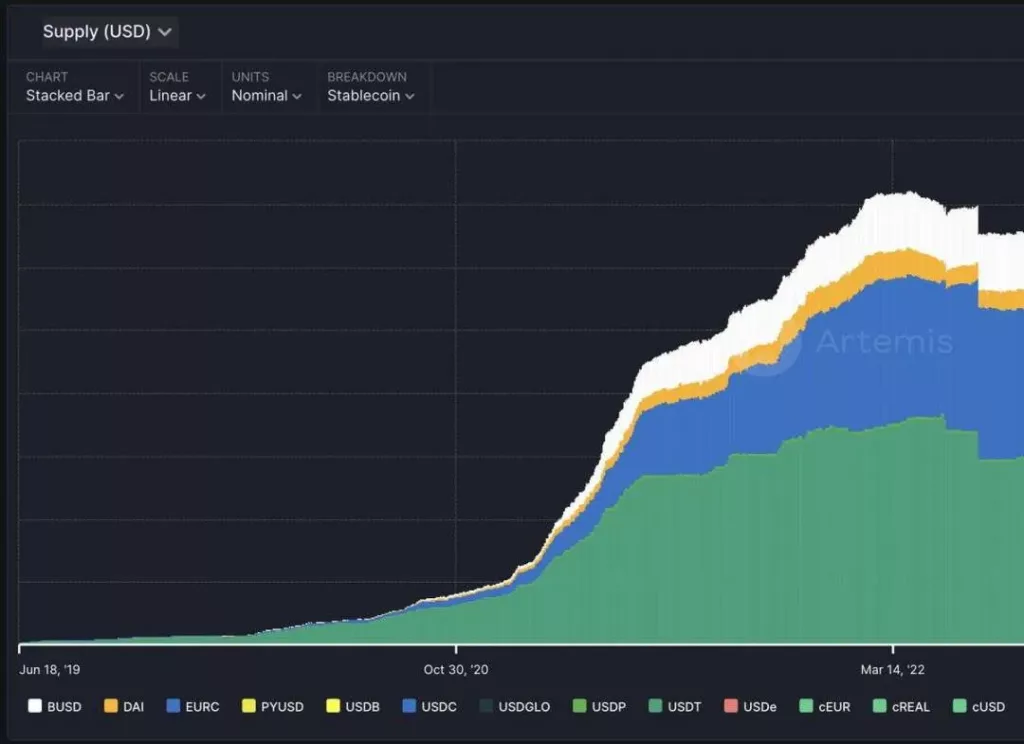

In dieser Zeit begannen Risikokapitalfirmen, noch nie dagewesene Summen in diesen Bereich zu investieren.

Gründer und Risikokapitalgeber sind, wie Kleinanleger, Opportunisten.

Der Anstieg der Investitionen war eine natürliche kapitalistische Reaktion auf die Marktbedingungen.

Für diejenigen, die mit dem privaten Markt nicht vertraut sind, sei gesagt, dass Risikokapitalfirmen in der Regel in einem frühen Stadium (in der Regel 6 Monate bis 2 Jahre vor der Markteinführung) in Projekte zu niedrigen Bewertungen (mit Unverfallbarkeitsfristen) investieren. Diese Investition trägt zur Finanzierung der Projektentwicklung bei, und die Risikokapitalfirmen stellen oft zusätzliche Dienstleistungen und Kontakte zur Verfügung, um die Einführung des Projekts zu unterstützen.

Interessanterweise wurde im ersten Quartal 2022 der höchste Betrag an Risikokapitalfinanzierungen aller Zeiten verzeichnet (12 Mrd. USD). Dies markierte den Beginn des „Bärenmarktes“ (ja, die Risikokapitalfirmen haben es gut getimt).

Aber denken Sie daran, dass Risikokapitalgeber nur Investoren sind und dass der Anstieg der Zahl der Geschäftsabschlüsse auf die Zunahme der Zahl der Projekte zurückzuführen ist, die ins Leben gerufen werden.

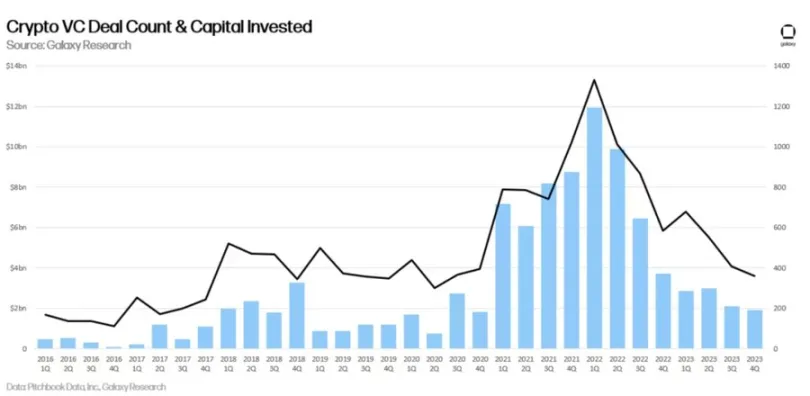

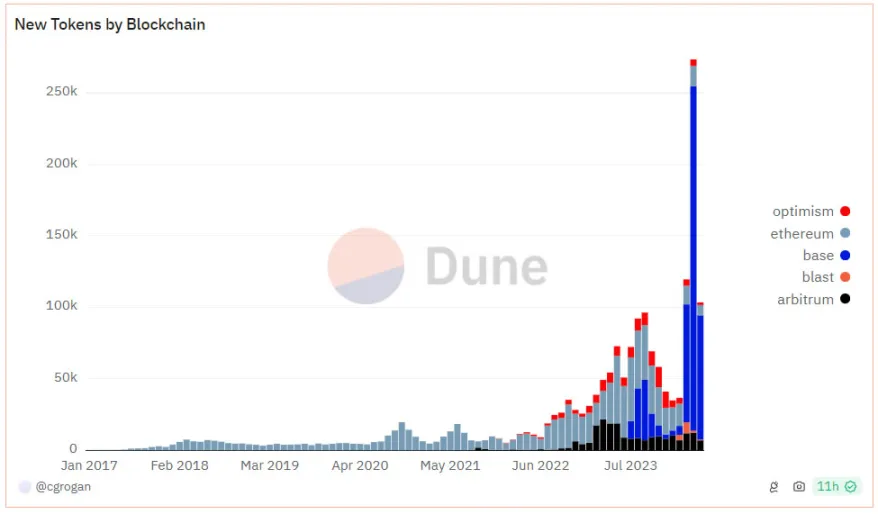

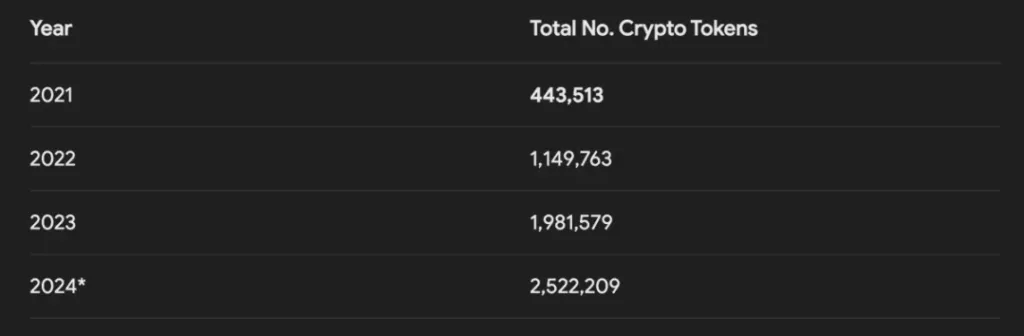

Die niedrigen Einstiegshürden in Kombination mit dem hohen Aufwärtspotenzial von Kryptowährungen während einer Hausse machten Web3 zu einer Brutstätte für neue Startups. Neue Token schossen aus dem Boden, was zu einer Verdoppelung der Gesamtzahl der Kryptowährungs-Token zwischen 2021 und 2022 führte.

Rasante Expansion der Altcoins

Doch bald darauf war die Party vorbei. Eine Reihe von Ansteckungen, angefangen bei LUNA und beendet mit FTX, zerstörten den Markt. Was haben diese Projekte also mit all den Geldern gemacht, die sie Anfang des Jahres gesammelt haben?

Sie zögerten und verschoben immer wieder. Ein Projekt in einem Bärenmarkt zu starten, kommt einem Todesurteil gleich. Geringe Liquidität, schlechte Stimmung und mangelndes Interesse führten dazu, dass viele Neugründungen in einem Bärenmarkt schon bei ihrer Ankunft tot waren. Daher beschlossen die Gründer, auf eine Trendwende zu warten. Es dauerte eine Weile, aber schließlich – im 4. Quartal 2023 – bekamen sie sie. (Zur Erinnerung: Der Höhepunkt der Risikokapitalinvestitionen lag im ersten Quartal 2022, also 18 Monate zurück).

Nach monatelanger Verzögerung konnten sie ihre Token endlich unter besseren Bedingungen auf den Markt bringen, und das taten sie auch, einen nach dem anderen.

Es waren nicht nur alte Projekte, die sich zum Start entschlossen. Auch viele neue Akteure sahen die neue Hausse als Chance, Projekte zu starten und schnelles Geld zu verdienen. Folglich gab es 2024 eine Rekordzahl neuer Produkte.

Hier sind einige Statistiken, die einfach unglaublich sind. Seit April wurden über 1 Million neue Kryptowährungs-Token eingeführt. (Die Hälfte davon sind Meme-Münzen, die im Solana-Netzwerk erstellt wurden).

Man könnte sagen, dass diese Zahlen übertrieben sind, weil es so einfach ist, Meme-Münzen auf der Kette einzusetzen. Das ist wahr, aber es ist immer noch eine verrückte Zahl.

Für eine genauere Zählung siehe die Daten von CoinGecko unten, die viele kleinere Meme-Münzen ausschließen.

Wir haben jetzt 5,7 Mal mehr Kryptowährungstoken als auf dem Höhepunkt des Bullenmarktes 2021.

Dies ist ein großes Problem und einer der Hauptgründe, warum Kryptowährungen in diesem Jahr zu kämpfen hatten, obwohl $BTC neue Allzeithochs erreicht hat.

Warum?

Denn je mehr Token freigegeben werden, desto größer ist der kumulative Angebotsdruck auf dem Markt, der „gestapelt“ wird.

Viele Projekte aus dem Jahr 2021 sind noch nicht abgeschlossen, wobei sich der Angebotsdruck in den Folgejahren (2022, 2023, 2024) erhöht.

Gegenwärtige Schätzungen gehen davon aus, dass täglich ein neuer Angebotsdruck in Höhe von 150 bis 200 Mio. $ entsteht. Dieser anhaltende Verkaufsdruck hat erhebliche Auswirkungen auf den Markt.

Stellen Sie sich die Token-Verwässerung als Inflation vor. Wenn die Regierung mehr Dollar druckt, verringert sich proportional die Kaufkraft des Dollars im Verhältnis zu den Kosten von Waren und Dienstleistungen.

Bei den Kryptowährungen ist es dasselbe. Wenn man mehr Token druckt, verringert sich die Kaufkraft von Kryptowährungen im Verhältnis zu anderen Währungen wie dem Dollar proportional.

Die Streuung von Altcoins ist im Wesentlichen die Kryptowährungsversion der Inflation. Nicht nur die Anzahl der Token-Emissionen ist ein Problem, sondern auch viele neue Projekte mit niedrigem FDV/hohem Umlauf sind ein großes Problem.

Dies führt zu: hoher Streuung und anhaltendem Versorgungsdruck.

All diese Neuemissionen und das Angebot sind überschaubar, wenn neue Liquidität auf den Markt kommt. Im Jahr 2021 wurden täglich Hunderte von neuen Projekten aufgelegt, und alles ging nach oben. Aber das ist jetzt nicht mehr der Fall. Wir befinden uns also in der folgenden Situation:

- Es kommt nicht genügend neue Liquidität auf den Markt.

- Erheblicher Verwässerungs-/Verkaufsdruck durch Freischaltungen.

Da Sie nun wissen, was das Problem ist, lassen Sie uns über die aktuellen Probleme sprechen.

Wie können die Dinge also verbessert werden?

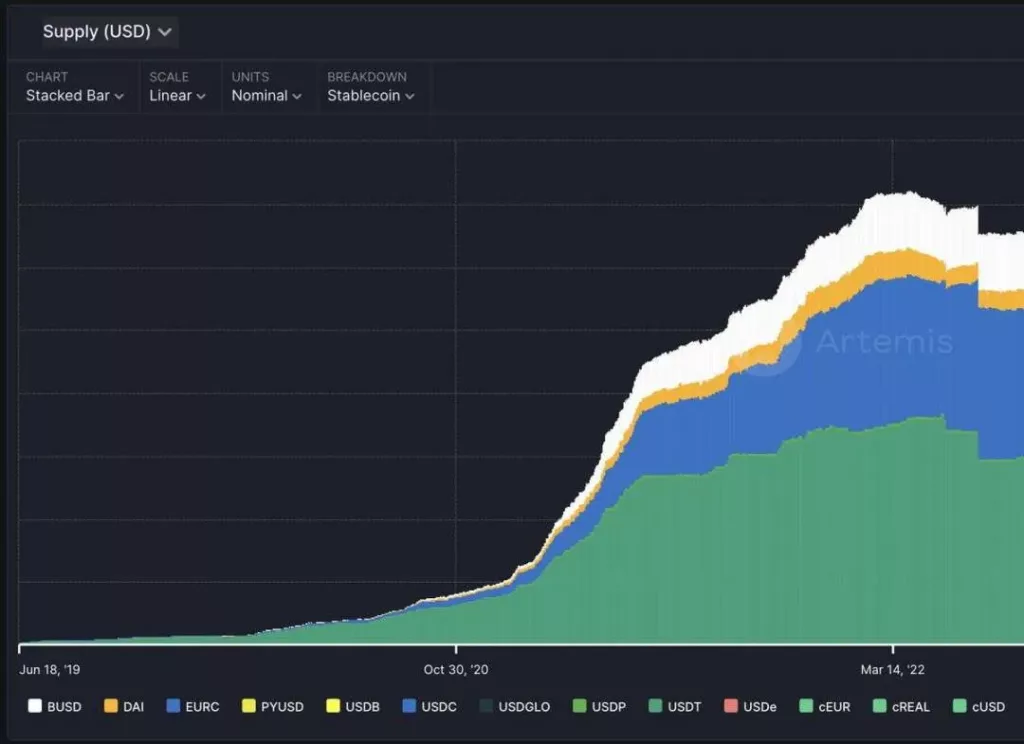

Zunächst muss ich betonen, dass Kryptowährungen mehr liquides Kapital benötigen.

Es gibt relativ viele Risikokapitalfirmen. Das Ungleichgewicht auf dem privaten Markt ist eines der größten (und destruktivsten) Probleme in der Kryptowirtschaft, insbesondere im Vergleich zu anderen Märkten wie Aktien und Immobilien. Dieses Ungleichgewicht wird zu einem Problem, weil Kleinanleger das Gefühl haben, dass sie nicht gewinnen können. Wenn sie das Gefühl haben, nicht gewinnen zu können, werden sie das Spiel nicht spielen.

Warum, glauben Sie, haben Meme-Münzen dieses Jahr dominiert? Nur so haben Kleinanleger das Gefühl, dass sie eine Chance haben.

Da die Preisfindung vieler hoher FDV-Token auf dem privaten Markt stattfindet, haben Kleinanleger nicht die Möglichkeit, 10-, 20- oder 50-fache Renditen wie Risikokapitalfirmen zu erzielen.

Im Jahr 2021 konnte man einen Launchpad-Token kaufen und eine 100-fache Rendite erzielen. Dieses Mal werden Token mit Bewertungen von 5 Mrd. $, 10 Mrd. $ oder mehr auf den Markt gebracht, was keinen Raum für eine Preisfindung auf dem öffentlichen Markt lässt.

Dann werden sie freigeschaltet, und der Preis sinkt weiter. Ich kenne die Antwort auf dieses Problem nicht. Es ist ein komplexes Thema mit vielen Beteiligten, die etwas verändern können.

Ich habe jedoch einige Ideen.

Die Börsen könnten eine bessere Zuteilung von Token einführen.

Teams könnten die Zuteilung an die Community und größere Pools für die tatsächlichen Nutzer bevorzugen.

Ein höherer Prozentsatz könnte beim Start freigeschaltet werden (möglicherweise durch Maßnahmen wie gestaffelte Verkaufssteuern, um Dumping zu verhindern).

Selbst wenn die Insider keine Änderungen durchsetzen, wird der Markt dies letztendlich tun. Märkte korrigieren sich immer selbst und passen sich an, und die nachlassende Wirksamkeit der aktuellen Metadaten und der öffentlichen Reaktion könnte die Landschaft in Zukunft verändern.

Letztlich kommt ein einzelhandelsfreundlicherer Markt allen zugute. Projekte, Risikokapitalfirmen und Börsen profitieren von mehr Nutzern.

Die meisten der derzeitigen Probleme sind auf Kurzsichtigkeit (und das frühe Stadium der Branche) zurückzuführen. Außerdem würde ich mir wünschen, dass die Börsen pragmatischer vorgehen. Eine Möglichkeit, die massiven Neuaufnahmen/Verdünnungen auszugleichen, ist die ebenso rücksichtslose Streichung von Listen. Lassen Sie uns die 10.000 toten Projekte, die noch immer wertvolle Liquidität aufsaugten, aus dem Verkehr ziehen.

Der Markt muss Kleinanlegern einen Grund geben, zurückzukehren, was zumindest die Hälfte der Probleme lösen würde. Ob es nun eine $BTC-Rallye, ein $ETH-ETH-ETF, makroökonomische Veränderungen oder eine Killer-App ist, die die Leute wirklich nutzen wollen – es gibt immer noch viele potenzielle Katalysatoren.

Ich hoffe, dass ich denjenigen, die von den jüngsten Kursbewegungen verwirrt sind, die jüngsten Ereignisse verdeutlicht habe. Die Streuung ist nicht das einzige Problem, aber es ist sicherlich ein wichtiges und muss diskutiert werden.