Von Graham zu Satoshi: Ein Leitfaden für Value Investing in Bitcoin

Die Ursprünge des Value Investing

Das Aufkommen des Konzepts des „Value Investing“ in den späten 1920er Jahren war kein Zufall. Diese Denkschule, die von Benjamin Graham und David Dodd an der Columbia Business School (CBS) entwickelt wurde, war vor allem eine Reaktion auf den unkontrollierten Finanzrausch, der den Wall Street Crash von 1929 auslöste und anschließend zur Großen Depression führte.

Die Roaring Twenties waren eine Zeit des Nachkriegsoptimismus, des raschen industriellen Wachstums, der Stadterweiterung und des technischen Fortschritts. Diese transformativen sozialen Veränderungen wurden zum Teil durch eine zunehmend finanzialisierte Wirtschaft und einen Anstieg der Börsenbeteiligung katalysiert.

Als die Unternehmen florierten und die Öffentlichkeit einen noch nie dagewesenen Wohlstand erlebte, verfestigte sich der Glaube, dass es mit den Aktien nur bergauf geht, im öffentlichen Bewusstsein.

Diese Entwicklung, die durch ein laxes monetäres Umfeld und eine übermäßige Hebelwirkung angeheizt wurde, war jedoch nicht nachhaltig. Darüber hinaus war es den meisten Anlegern aufgrund fehlender Regulierung und standardisierter Unternehmensabschlüsse unmöglich, disziplinierte Anlagestrategien umzusetzen.

Der Insiderhandel war legal, und betrügerische Bilanzierungspraktiken blieben unkontrolliert, so dass es äußerst schwierig war, festzustellen, ob eine Aktie eine solide Investition war. Folglich war die vorherrschende Anlageform zu dieser Zeit im Wesentlichen spekulativ und von einem Herdentrieb getrieben, was zu einem stark überbewerteten Markt und schließlich zu einem spektakulären Absturz führte.

Der Vater des Value Investing

Graham – der als Vater des Value-Investing gilt – erlebte diese turbulente Zeit aus erster Hand und erlitt während der Großen Depression erhebliche Verluste, was ihn dazu veranlasste, seinen Anlageansatz auf der Grundlage fundamentaler Prinzipien zu überdenken.

Dabei schuf er einen detaillierten Rahmen für die Bestimmung des wahren oder inneren Wertes einer Aktie durch fundamentale Forschung und Analyse. Im Gegensatz zu den Spekulationsblasen der 1920er Jahre basiert das Value-Investing auf der Idee, dass der Marktpreis eines bestimmten Vermögenswerts nicht immer seinen wahren Wert widerspiegelt.

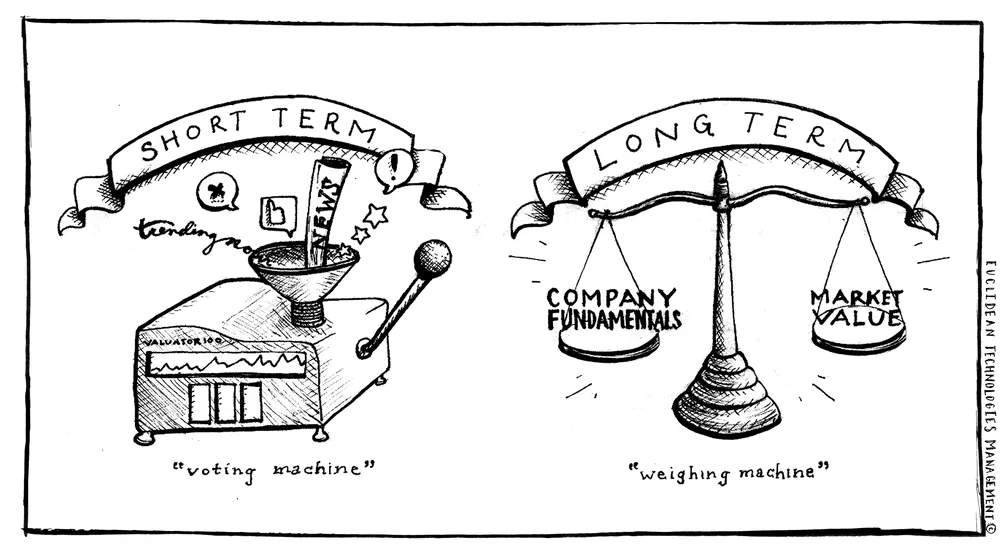

Stattdessen betrachtete Graham den Markt als einen instabilen Preisbildungsmechanismus, der von der Stimmung der Anleger bestimmt wird, ein Konzept, das er berühmt machte, indem er den Markt mit einem Investitionspartner namens „Mr. Market“ verglich, der bereit ist, Unternehmensaktien je nach seiner Stimmung zu unterschiedlichen Preisen zu kaufen oder zu verkaufen. Mit anderen Worten: Der Markt ist eine kurzfristige Wahlmaschine, aber eine langfristige Waage.

Die Aufgabe von Mr. Market ist es, Ihnen Preise zu nennen; Ihre Aufgabe ist es, zu entscheiden, ob es für Sie von Vorteil ist, auf diese Preise zu reagieren.

– Benjamin Graham, Der intelligente Anleger (1949)

Der sich entwickelnde Rahmen

Im Wesentlichen geht es beim Value Investing darum, etwas zu einem Preis zu kaufen, der unter seinem tatsächlichen Wert liegt. Seit Grahams ersten Überlegungen hat sich dieses grundlegende Konzept über fast ein Jahrhundert hinweg zu einem Kerngedanken des professionellen Investierens entwickelt.

Seine Lehren inspirierten Personen wie Warren Buffett, der in den frühen 1950er Jahren an der Columbia Business School bei Graham studierte und später einen der bemerkenswertesten Rekorde in der Geschichte des Investmentmanagements aufstellte. Im Laufe der Zeit haben sich die Elemente des Value-Investing-Konzepts jedoch weiterentwickelt und an die sich verändernde Finanzlandschaft angepasst.

Buffetts Value-Investing-Ansatz legt beispielsweise mehr Wert auf qualitative Faktoren – und nicht nur auf die rein quantitativen Kriterien, auf die sich Graham verließ – wie Wettbewerbsbarrieren, Markteintrittsbarrieren und ein hervorragendes Management.

Bitcoin ist eine deutlich unterbewertete Anlagemöglichkeit

All diese Grundsätze beruhen auf langfristigen Fundamentaldaten, die in der Regel im Bereich der traditionellen Aktien angewandt werden. Es lohnt sich jedoch, darüber nachzudenken, wie diese Grundsätze auf neuere Anlageklassen angewendet werden können.

Obwohl Bitcoin kein traditionelles Wertpapier ist, stellt es eine überzeugende Fallstudie für die Analyse in diesem Rahmen dar. Wenn man die fundamentalen Grundlagen des Vermögenswerts und den potenziellen Entwicklungspfad des Netzwerks versteht, gibt es ein starkes Argument dafür, dass Bitcoin eine deutlich unterbewertete Anlagemöglichkeit darstellt, deren Anlagethese durch die Brille des Value Investing verstanden werden kann.

Die Anwendung des Value Investing Frameworks auf Bitcoin

Wir glauben, dass das langfristige Halten von Bitcoin eine moderne, rationale Interpretation des Value Investing darstellt. Obwohl dies für einige kontraintuitiv erscheinen mag, können viele fundamentale Elemente des Value Investing direkt auf den Investitionsfall Bitcoin angewendet werden.

Lassen Sie uns untersuchen, wie die Konzepte des Value-Investing mit der Bitcoin-These in Einklang stehen:

1. Langfristige Investitionsperspektive:

Value-Investing erfordert von den Anlegern, dass sie über die Volatilität hinwegsehen und bereit sind, darauf zu warten, dass der Markt den wahren Wert einer Anlage erkennt. Die besten Investitionen sind diejenigen, die auf unbestimmte Zeit gehalten werden können.

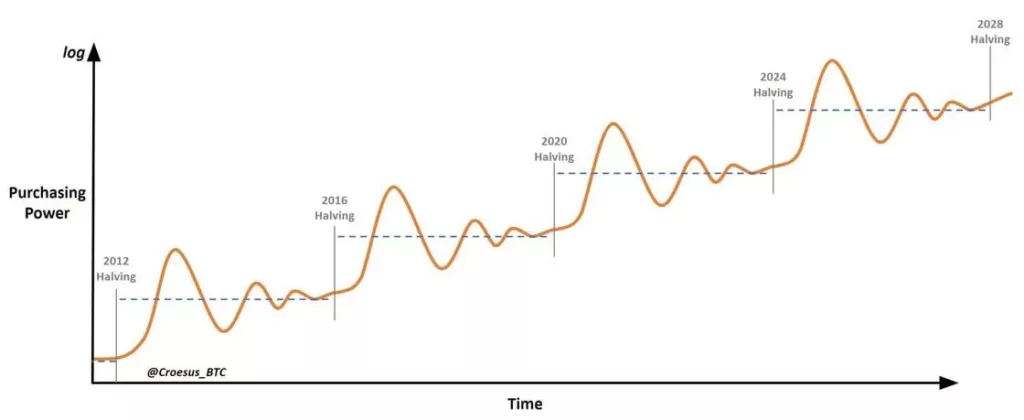

Im Rahmen des Value Investing sollte die historische Volatilität von Bitcoin nicht als Risiko betrachtet werden, sondern als Chance, die es zu nutzen gilt, indem man eine langfristige Anlageperspektive beibehält und kurzfristige Störungen herausfiltert.

Der Aktienmarkt ist dazu da, Geld vom Aktiven zum Patienten zu transferieren. … Die Ungewissheit ist eigentlich der Freund des Käufers von langfristigen Werten.

– Warren Buffett

2. Konträres Denken:

Der Masse zu folgen und der Performance hinterherzulaufen, widerspricht der Philosophie des Value Investing. Stattdessen sollten Anlageentscheidungen auf der Grundlage erster Prinzipien getroffen werden, indem Informationsasymmetrien ermittelt werden.

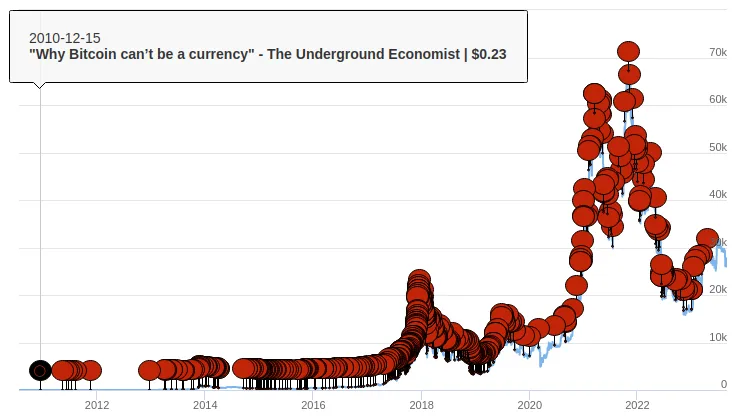

Das weit verbreitete Missverständnis und der Mangel an Wissen über Bitcoin (und unser bestehendes Geldsystem) haben dazu geführt, dass Bitcoin eine konträre Investitionsposition einnimmt.

Es ist immer am schwierigsten, gegen den Strom zu schwimmen, und es erfordert manchmal viel Mut und Überzeugung, sich von der Masse abzuheben. Das Abweichen von der Masse ist jedoch ein wesentlicher Bestandteil des langfristigen Anlageerfolgs.

– Seth Klarman

3. Die Macht des Zinseszinseffekts:

Das Konzept des Zinseszinseffekts bei Value-Investitionen ist vergleichbar mit einem Schneeball, der einen Hügel hinunterrollt; mit Zeit und Geduld können sich kleine Gewinne ansammeln und den Wert einer Anlage vervielfachen.

Wichtig ist, dass dieses mathematische Konzept auch auf die versteckte Entwertung von Währungen angewandt werden kann – zu verstehen, dass Inflation die Kaufkraft langsam und schleichend untergräbt, ist der Schlüssel zum Verständnis des Wertangebots von Bitcoin.

Es liegt auf der Hand, dass kleine Unterschiede in der Zinseszinsrate einen enormen Unterschied für den Erfolg eines Investitionsprogramms ausmachen. Was in einem kurzen Zeitraum unbedeutend erscheinen mag, wird über einen langen Zeitraum hinweg völlig entscheidend.

– Warren Buffett

4. Komfort bei konzentrierten Investitionen:

Ein weniger konventioneller Gedanke beim Value-Investing ist, dass Anleger konzentrierte Anlagen bevorzugen sollten, anstatt der weit verbreiteten Überzeugung zu folgen, dass die Diversifizierung des Portfolios entscheidend ist. Wenn Anleger den inneren Wert eines Vermögenswerts wirklich verstehen, sollten sie ihre Positionen entsprechend dieser Überzeugung dimensionieren, auch wenn dies zu einem stärker konzentrierten Portfolio führt.

Im Zusammenhang mit Bitcoin könnte ein tiefes Verständnis der Technologie, ihrer einzigartigen Eigenschaften als digitales Wertaufbewahrungsmittel und ihrer allgemeinen Akzeptanzentwicklung zu einer überdurchschnittlichen Investition führen.

Diversifizierung ist ein Schutz gegen Unwissenheit. Sie macht wenig Sinn, wenn man weiß, was man tut.

– Warren Buffett

5. Hervorragendes Management:

Ein zentraler Grundsatz des Value Investing ist die Exzellenz und Integrität des Managementteams eines Unternehmens. Die Anleger sollten die Führung genau beobachten, um sicherzustellen, dass diejenigen, die ihr Kapital verwalten, sowohl fähig als auch vertrauenswürdig sind.

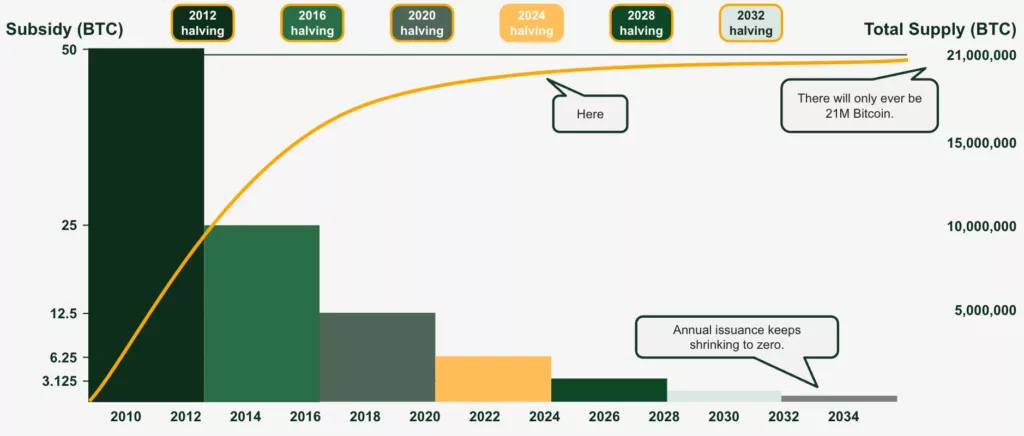

Wenn man diese Sichtweise mit Bitcoin vergleicht, ergibt sich eine interessante Parallele. Die Grundlage von Bitcoin ist nicht ein greifbares Führungsteam, sondern ein sorgfältig geschriebener Code und eine unveränderliche Geldpolitik. Das Vertrauen wird nicht in fehlbare Menschen gesetzt, sondern in die absoluten mathematischen Prinzipien, die das Protokoll steuern.

Daher liegt die Attraktivität von Bitcoin im Bereich „exzellentes Management“ darin, dass er ohne menschliche Eingriffe auskommt und Anlegern ein transparentes und berechenbares Finanzinstrument bietet.

Das moderne Leben hat den erfolgreichen Bürokraten geschaffen, und der erfolgreiche Bürokrat ist ein echter Versager und ein echter Idiot.

– Charlie Munger

6. Wettbewerbsschranken und Marktzutrittsschranken:

Value-Investing legt großen Wert auf Wettbewerbsvorteile, um sicherzustellen, dass Unternehmen ihren Vorsprung halten und ihre Marktposition verteidigen. Der Ursprung von Bitcoin, der oft als „unbefleckte Empfängnis“ bezeichnet wird, stellt einen tiefgreifenden First-Mover-Vorteil bei der Schaffung digitaler Knappheit dar.

Die zunehmenden Netzwerkeffekte von Bitcoin in Verbindung mit seinem unübertroffenen Grad an Dezentralisierung untermauern seine dominante Marktposition. Infolgedessen werden alle neuen Marktteilnehmer, die versuchen, eine ähnliche digitale Knappheit zu replizieren oder einzuführen, auf unüberwindbare Hindernisse stoßen, was das Wertversprechen von Bitcoin noch verstärkt.

Der Schlüssel zum Investieren liegt nicht darin, zu beurteilen, wie stark sich eine Branche auf die Gesellschaft auswirken oder wie stark sie wachsen wird, sondern vielmehr darin, den Wettbewerbsvorteil eines bestimmten Unternehmens und vor allem die Dauerhaftigkeit dieses Vorteils zu bestimmen.

– Warren Buffett

Value Investing ist nicht tot

So wie die Mainstream-Medien im Laufe ihrer Geschichte häufig verkündet haben „Bitcoin ist tot“, so wurde auch „Value Investing ist tot“ in den letzten Jahrzehnten unzählige Male erklärt.

In Wirklichkeit hat das Mantra „Wachstum um jeden Preis“ die Märkte im 21. Jahrhundert beherrscht, und die anhaltende Verlagerung von „aktiven“ zu „passiven“ Indexinvestitionen hat zu der Auffassung beigetragen, dass Value-Investing ungültig ist, da sich die Aktienmarktperformance zunehmend auf einige wenige Mega-Cap-Wachstumswerte konzentriert hat.

Allerdings werden Value-Investitionen aufgrund der menschlichen Tendenz, der Performance hinterherzujagen, immer etwas in Ungnade fallen.

Value-Investing hat keine Anziehungskraft für die Masse. Wenn es attraktiv wäre, könnte man nie etwas billig kaufen.

– Arnold Van Den Berg

Darüber hinaus hat das Phänomen der kontinuierlichen Währungsabwertung durch Gelddrucken und künstlich niedrig gehaltene Kapitalkosten in den letzten Jahrzehnten dazu beigetragen, dass Wachstumsaktien gegenüber Value-Aktien bevorzugt werden.

Trotz der unterdurchschnittlichen Performance von „Value“-Strategien auf dem Aktienmarkt im Vergleich zu „Growth“-Strategien haben die Grundprinzipien des Value-Investing nach wie vor ihre Berechtigung.

Value-Investing ist die Fähigkeit, das künftige Wachstum der Finanzlage oder des Potenzials eines Vermögenswerts vorherzusehen, bevor der Markt seinen wahren Wert erkennt.

Die Chance liegt in der Kluft zwischen Wahrnehmung und Realität.

– Francois Rochon

Genau wie Bitcoin, werden Value-Investments nie aussterben. Sie mögen für lange Zeit außer Gefecht bleiben, aber für diejenigen, die bereit sind, das volle Wertpotenzial eines digital nativen, energiegestützten, kryptographisch sicheren, quelloffenen, fair verteilten, knappen Gutes zu erkunden, bieten sich asymmetrische Chancen.

Benjamin Graham, Warren Buffett und viele ihrer Jünger sind sich dessen vielleicht noch nicht bewusst, aber sie haben ein nützliches Instrumentarium für das Verständnis der Investitionsmöglichkeiten von Bitcoin bereitgestellt.