¿Por qué Ethena es una gran oportunidad?

Ethena es el producto DeFi de más rápido crecimiento de la historia. En sólo unos meses, su stablecoin generadora de rendimientos ha alcanzado los 3.000 millones de dólares. Ninguna otra stablecoin ha crecido tan rápido como USDe. El primer capítulo de la historia de Ethena se centró en crear una stablecoin segura y de alto rendimiento. Ha resistido fluctuaciones extremas del mercado y ahora apunta sin duda al mayor competidor en el espacio de las stablecoin: Tether, con una capitalización de mercado de 160.000 millones de dólares.

Ethena ha pasado de ser una «DeFi-native stablecoin» a una stablecoin respetuosa con el cumplimiento de la normativa, con una sólida propuesta de valor y mejores canales de distribución. La introducción de USTb, la participación de BlackRock en productos fiscales y la caída de los tipos de interés han creado condiciones favorables para que Ethena se convierta en líder. Estos factores están posicionando a USDe para convertirse en una stablecoin dominante en el mercado de criptodivisas.

Con muchas ineficiencias en el mercado, ahora tienes la oportunidad de comprar en el activo más fuerte y de más rápido crecimiento en uno de los mayores verticales de cripto a una fracción de la capitalización de mercado de WIF.

Metanarrativa existente

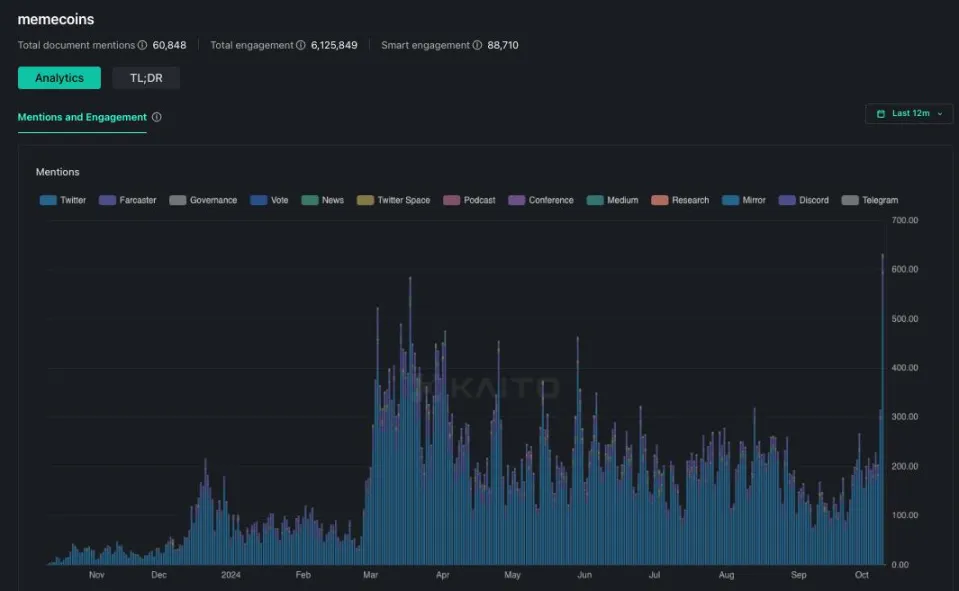

Este ciclo ha estado dominado por los memes. El mercado se ha dado cuenta de que pagar por tokens de proyectos sobrevalorados y poco fiables (con precios muy por encima de la mayoría de las bases de costes de capital riesgo) es un juego manipulado. En su lugar, hemos abrazado el juego de los memes, más libre y abierto. El continuo rendimiento superior de los tokens meme en comparación con otras altcoins ha llevado a algunos a llamarlo «nihilismo financiero»: ignorar los fundamentos para perseguir narrativas. Aunque este ha sido el negocio más rentable de las criptomonedas en los últimos dos años, se ha extendido tanto que incluso los memes están recibiendo una atención sin precedentes.

A medida que el mercado se deja llevar por la manía de los memes, olvida una lección intemporal de todos los mercados: La especulación más caliente siempre se basa en un núcleo de verdad.

El auge de los memes es un fenómeno cripto-nativo impulsado por los minoristas. Lo que estos participantes minoristas olvidan es que los activos líquidos de mejor rendimiento a lo largo del tiempo siempre se basan en el crecimiento parabólico de los fundamentos. Esto se debe a que sólo un ancla fundamental puede proporcionar un punto de Schelling (un punto focal o equilibrio reconocido por todos los participantes) para todos los fondos de capital cripto-nativos: minoristas, fondos de cobertura, empresas de negociación por cuenta propia y fondos de liquidez exclusivamente a largo plazo. Este fue el quid de la historia de Solana en este ciclo: los inversores que se centraron en el compromiso de los desarrolladores a principios de 2023 pudieron formar un caso fundamental para el crecimiento del ecosistema de Solana, disfrutando de rendimientos de casi 10 veces durante el año siguiente.

Puede que también recuerde el boom de liquidez de Axie Infinity, con una subida de 500x y millones de usuarios acudiendo en masa al juego durante el frenesí del mercado. Otro ejemplo muy conocido es Luna, cuya UST de 40.000 millones de dólares circuló por todo el mundo, ofreciendo una rentabilidad de 1.000x si se compraba Luna desde los mínimos y se salía correctamente antes del desplome.

Aunque el nihilismo financiero ha sido la tendencia dominante en este ciclo, algunos podrían argumentar que se debe a la falta de un sólido ajuste producto-mercado (PMF) entre los actuales proyectos de capital riesgo, lo que ha creado esta visión de consenso sesgada. Sin embargo, sólo hace falta un proyecto para que las masas vuelvan a soñar.

Creo que Ethena es la candidata más fuerte para ocupar ese puesto este ciclo.

Fundamentos

Cuando se trata de stablecoins, sólo importan dos cosas:

1. Propuesta de valor – ¿Por qué debería tenerla?

El producto y la propuesta de valor de Ethena son bastante sencillos. Deposite 1 $ y recibirá una posición delta-neutral compuesta por ETH apostado y una posición corta en Ethereum, obteniendo rendimiento. Suponiendo que las tasas de financiación se normalicen, sUSDe ofrece el rendimiento sostenible más alto entre las stablecoins actuales (10-13% APY). Esta importante propuesta de valor ha convertido a Ethena en la stablecoin de más rápido crecimiento de la historia, alcanzando un máximo de 3.700 millones de dólares de TVL en siete meses, y estabilizándose en torno a los 2.500 millones tras una caída de los tipos de financiación.

El término «posición delta-neutral» se refiere a una estrategia de inversión destinada a compensar las variaciones de precios manteniendo posiciones largas y cortas en un activo, manteniendo el valor de mercado de la posición relativamente estable. En el caso de Ethena, esta estrategia se consigue apostando ETH (largo) y manteniendo una posición corta en ETH para mantener un valor estable a la vez que se obtiene rendimiento.

sUSDe, la stablecoin emitida por Ethena, ha crecido rápidamente ofreciendo altos rendimientos. Sin embargo, es importante tener en cuenta que los altos rendimientos a menudo conllevan riesgos, y los inversores deben considerar los riesgos potenciales junto con las recompensas. Además, los cambios en los tipos de financiación pueden afectar tanto al rendimiento como al valor total bloqueado de la stablecoin.

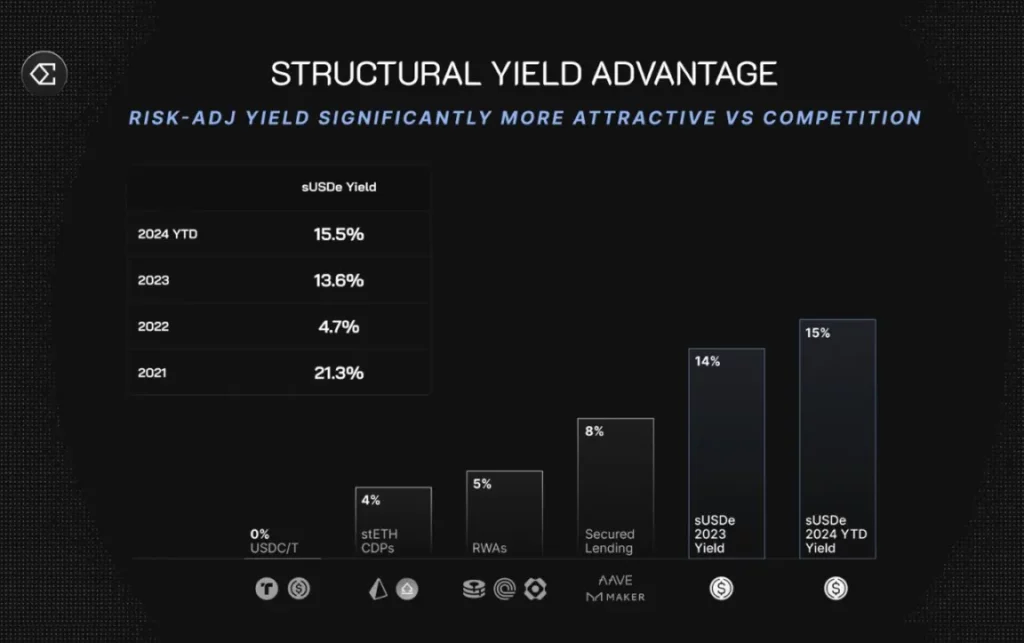

Observando el mercado, está claro que sUSDe es el rey indiscutible del alto rendimiento en el espacio de las criptomonedas. ¿Por qué seguir manteniendo Tether hoy en día y renunciar al rendimiento que podrían obtener sus dólares? Muy probablemente porque Tether es el más fácil de acceder y tiene la mejor liquidez. Esto nos lleva al segundo punto…

2. Distribución: ¿es fácil acceder a ella y utilizarla como moneda?

Al lanzar cualquier nueva stablecoin, los canales de distribución son el factor más crítico para su adopción. USDT es la stablecoin número uno hoy en día porque es la moneda de referencia en todos los intercambios centralizados. Eso en sí mismo es un enorme foso, y una stablecoin emergente podría tardar años en empezar a ganar cuota de mercado.

Sin embargo, USDe lo ha conseguido. Con el apoyo de Bybit, se ha convertido en la segunda mayor stablecoin disponible en una bolsa centralizada, con una función integrada de generación automática de rendimientos. Esto permite a los usuarios acceder a una garantía stablecoin superior sin fricción adicional. Hasta el momento, ninguna otra stablecoin descentralizada ha sido aceptada por ninguna gran bolsa centralizada, lo que subraya la importancia de este logro.

El saldo total de stablecoins en los mercados centralizados es de aproximadamente 38.600 millones de dólares, 15 veces la oferta actual de USDe. Incluso si sólo el 20% (una pequeña parte) de esa oferta decide que obtener un rendimiento del 5-10% en USDe es mejor que renunciar a ella, esto implicaría un crecimiento de casi 4 veces en el mercado abordable de USDe a partir de aquí. Ahora, imagine lo que ocurrirá cuando todas las principales bolsas centralizadas adopten el USDe como garantía.

Catalizador 1: Descenso estructural de los tipos de interés

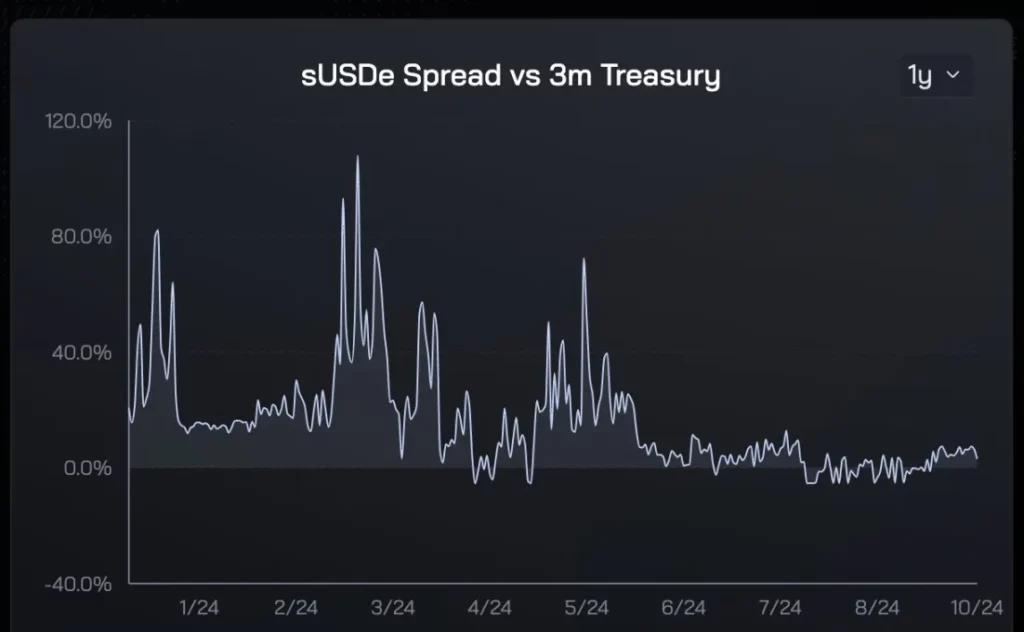

Desde la creación de Ethena, la prima de rendimiento de la sUSDe sobre el tipo de interés de los fondos de la Reserva Federal ha alcanzado una media del 5-8%. Esta ventaja estructural impulsó a miles de millones de criptocapitales en busca de rentabilidad hacia Ethena en sus primeros nueve meses.

En septiembre, Powell redujo el tipo de los fondos de la Reserva Federal en 50 puntos básicos, marcando el inicio de un descenso a largo plazo de los tipos globales sin riesgo. Las estimaciones dot plot actuales sugieren que el tipo de los fondos de la Fed se estabilizará entre el 3% y el 3,5%, lo que indica un recorte de tipos de aproximadamente el 2% en los próximos 24 meses. Sin embargo, esto tiene poco que ver con las fuentes de rendimiento de Ethena. De hecho, podría argumentarse que esto tiene un efecto positivo indirecto sobre los tipos de financiación (revalorización del mercado -> mejora de la relación riesgo/rentabilidad -> mayor demanda de apalancamiento -> tipos de financiación más altos).

Cuando estos factores se combinan, esta poderosa mezcla hace subir el diferencial de tipos de interés, que es donde reside el verdadero valor del producto Ethena.

Como se observa en los dos gráficos anteriores, la demanda de USDe en el mercado es muy sensible a su prima de rendimiento con respecto a los bonos del Tesoro estadounidense. Durante los seis primeros meses de primas de rendimiento elevadas, la oferta de USDe creció espectacularmente. A medida que la prima disminuía, también lo hacía la demanda de USDe. Sobre la base de estos datos históricos, confío en que una vez que vuelva la prima de rendimiento, el crecimiento del USDe se reacelerará. Y lo que es más importante, este viento de cola es fácil de entender y atractivo para la mayoría de los participantes en el mercado.

Con el tiempo, espero que esto aumente significativamente la presencia de Ethena en el mercado, de forma similar a cómo Luna y UST dominaron en 2021 cuando los rendimientos de DeFi comenzaron a disminuir, anclados por la garantía de rendimiento del 20% de UST en Anchor.

Catalizador 2: USTb

USTb se lanzó hace dos semanas y, en mi opinión, es un cambio de juego que impulsará significativamente la adopción de USDe.

Breve descripción de USTb:

- Una stablecoin respaldada al 100% por BlackRock y Securitize;

- Funciona exactamente igual que otras stablecoins que obtienen rendimiento de los bonos del Tesoro de EE.UU., sin riesgo adicional de custodia/contraparte;

- Puede servir como subconjunto del USDe, permitiendo a los titulares de sUSDe obtener rendimientos del Tesoro cuando los rendimientos financieros tradicionales superen a los del cripto.

El mercado no ha captado del todo su importancia. Tras el lanzamiento de USTb, suponiendo que se confíe en que bolsas como Binance no colapsarán (incluso si lo hicieran, USDe no iría a cero, ya que está totalmente respaldada por BTC y stETH), no hay razón para mantener ninguna otra stablecoin en cripto además de USDe. En el peor de los casos, se obtienen rendimientos similares a los de los competidores, y si no, se obtienen rendimientos basados en el apetito por el riesgo del mercado.

Al integrar USTb en el backend, la volatilidad de los rendimientos de sUSDe se ha suavizado significativamente, eliminando la mayor preocupación sobre la falta de rendimientos sostenibles de Ethena durante un mercado bajista. Esta reducción de la volatilidad de los rendimientos también aumenta la probabilidad de futuras integraciones de bolsas centralizadas.

Con estos dos catalizadores en juego, la oferta de stablecoin de Ethena es ahora completa, superando a todos los competidores del mercado.

Tokenomics: Fortalezas, debilidades y oportunidades

Uno de los principales inconvenientes de los tokens de capital riesgo es que, si los mantienes el tiempo suficiente, te conviertes de forma natural en la liquidez de salida para los primeros inversores, equipos y otras partes interesadas que reciben recompensas de tokens. Esto por sí solo ha hecho que el mercado abandone por completo algunos de los proyectos más PMF (Product-Market Fit) de este ciclo, optando en su lugar por puras meme coins.

Ethena no es diferente de los típicos tokens de capital riesgo. Desde su punto álgido, ENA ha caído alrededor de un 80% debido a las altas valoraciones de lanzamiento y a la entrada en el mercado de la oferta lanzada al aire. En los últimos seis meses, se ha desbloqueado por completo la oferta de la primera temporada, con 750 millones de tokens que han llegado al mercado. Estos desbloqueos, junto con la reducción de la demanda de apalancamiento, en última instancia, destrozaron la narrativa de ENA, que es la razón por la que nadie mantiene ENA hoy, y por la que creo firmemente que una revalorización significativa es inevitable.

Entonces, ¿por qué debería considerar ahora esta «malvada» ficha de capital riesgo? La respuesta es sencilla: la cantidad de ENA que fluye en el mercado disminuirá drásticamente en los próximos seis meses, aliviando en gran medida la presión de venta. Ayer se lanzó el primer lote de tokens, y de un total de 125 millones de dólares en nueva oferta, los agricultores reclamaron sólo 30 millones, optando por bloquear los tokens restantes. Teniendo en cuenta que los agricultores han sido vendedores marginales durante los últimos meses, ¿qué ocurrirá cuando dejen de vender? El precio ya ha encontrado un mínimo natural en 0,20 $ y ahora está formando máximos y mínimos más altos en torno a 0,26 $.

Desde ahora hasta abril de 2025, la única inflación adicional provendrá de los ~300 millones de tokens de recompensa de agricultores restantes que entren en el mercado, pero a 0,28 dólares, eso sólo equivale a unos 450.000 dólares diarios (menos del 1% del volumen diario de operaciones). Para poner esto en perspectiva, TAO se enfrentó a una presión inflacionista diaria de entre 4 y 5 millones de dólares, y sin embargo su precio subió un 250% durante el último mes. La cuestión aquí es que, cuando las condiciones son adecuadas, los desbloqueos por inflación no suelen importar durante las fases de revalorización de los tokens. Después de abril de 2025, los tokens de Team/VC comenzarán a desbloquearse, así que tenemos unos seis meses para validar esta tesis.

¿Cómo de grande es el sueño?

A pesar de ser el único producto nuevo importante con clara PMF en este ciclo, ENA no ha logrado colarse en el top 100 de CoinGecko. Desde el punto de vista del análisis técnico, el gráfico de negociación de alta frecuencia de ENA parece excepcionalmente limpio. Dados los impulsores fundamentales y la relajación de la presión inflacionista, preveo que ENA recupere el nivel de 1 $. Incluso entonces, la capitalización bursátil de ENA sólo sería comparable al reciente máximo de POPCAT de 1.500 millones de dólares de capitalización bursátil en circulación.

De cara al futuro, Ethena tiene una base sólida para ampliar USDe a decenas o incluso cientos de miles de millones de dólares. A medida que las criptomonedas ganen más cuota de mercado debido a los pagos transfronterizos internacionales, un mercado de 1 billón de dólares no está fuera de nuestro alcance. Para entonces, si ENA no está entre los 20 mejores tokens, me sorprendería, ya que es el mejor producto en la mayor vertical del mercado de criptomonedas.

Se desconoce cuándo alcanzaremos este objetivo, pero Ethena es mi apuesta para el próximo gran sueño de las criptomonedas en este ciclo. Como siempre, nada de esto debe considerarse asesoramiento financiero. Por favor DYOR (Do Your Own Research).

Por supuesto, soy partidario a largo plazo de esta ficha, pero si los datos contradicen más adelante esta opinión, puede que cambie de postura.