De Graham a Satoshi: una guía de inversión en valor para Bitcoin

Los orígenes de la inversión en valor

La aparición del concepto de «inversión en valor» a finales de la década de 1920 no fue casual. Esta escuela de pensamiento, impulsada por Benjamin Graham y David Dodd en la Columbia Business School (CBS), fue en gran medida una respuesta al desenfrenado frenesí financiero que desencadenó el crack de Wall Street de 1929 y condujo posteriormente a la Gran Depresión.

Los locos años veinte fueron una época de optimismo posbélico, rápido crecimiento industrial, expansión urbana y avances tecnológicos. Estos cambios sociales transformadores fueron catalizados en parte por una economía cada vez más financiarizada y un aumento de la participación en el mercado de valores.

A medida que las empresas florecían y el público en general experimentaba una prosperidad sin precedentes, la creencia de que «las acciones sólo suben» se afianzó en la conciencia pública.

Sin embargo, esta trayectoria, alimentada por un entorno monetario laxo y un apalancamiento excesivo, era insostenible. Además, la falta de regulación y de estados financieros estandarizados de las empresas imposibilitaba a la mayoría de los inversores aplicar estrategias de inversión disciplinadas.

El uso de información privilegiada era legal y no se controlaban las prácticas contables engañosas, lo que hacía extremadamente difícil determinar si una acción era una buena inversión. En consecuencia, el modo de inversión predominante en aquella época era esencialmente especulativo y se guiaba por la mentalidad de rebaño, lo que condujo a un mercado gravemente sobrevalorado y, finalmente, a un desplome espectacular.

El padre de la inversión en valor

Graham -considerado el padre de la inversión en valor- fue testigo directo de este periodo turbulento y sufrió importantes pérdidas durante la Gran Depresión, lo que le llevó a replantearse su enfoque de inversión desde principios fundamentales.

En el proceso, creó un marco detallado para determinar el valor real o intrínseco de una acción a través de la investigación y el análisis fundamental. A diferencia de las burbujas especulativas de los años veinte, la inversión en valor se basa en la idea de que el precio de mercado de un determinado activo no siempre refleja su verdadero valor subyacente.

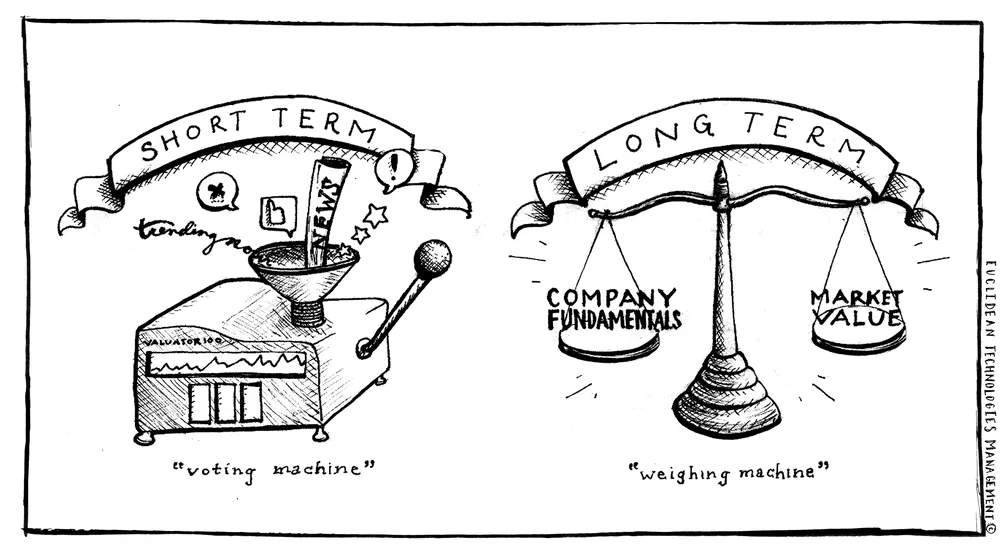

En cambio, Graham veía el mercado como un mecanismo inestable de fijación de precios impulsado por el sentimiento de los inversores, un concepto que ilustró célebremente comparando el mercado con un socio inversor llamado «Sr. Mercado», que está dispuesto a comprar o vender acciones de una empresa a precios diferentes cada día, dependiendo de su estado de ánimo. En otras palabras, el mercado es una máquina de votar a corto plazo, pero de sopesar a largo plazo.

El trabajo del Sr. Mercado es proporcionarle precios; su trabajo es decidir si le conviene actuar en consecuencia.

– Benjamin Graham, El inversor inteligente (1949)

El marco evolutivo

En esencia, la inversión en valor consiste en comprar algo a un precio inferior a su valor real. Desde el pensamiento inicial de Graham, este concepto fundamental se ha convertido en un principio básico de la inversión profesional durante casi un siglo.

Sus enseñanzas inspiraron a personas como Warren Buffett, que fue alumno de Graham en la Columbia Business School a principios de los años 50 y posteriormente creó uno de los récords más notables de la historia de la gestión de inversiones. Con el tiempo, sin embargo, los elementos del marco de la inversión en valor han evolucionado y se han adaptado al cambiante panorama financiero.

Por ejemplo, el enfoque de Buffett de la inversión en valor da prioridad a factores más cualitativos -no sólo a las métricas puramente cuantitativas en las que se basaba Graham- como las barreras competitivas, las barreras de entrada y una gestión excelente.

Bitcoin representa una oportunidad de inversión muy infravalorada

Todos estos principios se basan en fundamentos a largo plazo, que suelen aplicarse en el ámbito de la renta variable tradicional. Sin embargo, merece la pena considerar cómo pueden aplicarse estos principios a clases de activos más recientes.

Aunque Bitcoin no es un valor tradicional, presenta un caso de estudio convincente para su análisis dentro de este marco. Al comprender los soportes fundamentales del activo y la trayectoria de desarrollo potencial de la red, se puede argumentar con firmeza que Bitcoin representa una oportunidad de inversión significativamente infravalorada, cuya tesis de inversión puede entenderse a través de la lente de la inversión en valor.

Aplicación del marco de inversión en valor a Bitcoin

Creemos que mantener Bitcoin a largo plazo representa una interpretación moderna y racional de la inversión en valor. Aunque esto pueda parecer contradictorio para algunos, muchos elementos fundamentales de la inversión en valor pueden aplicarse directamente al caso de inversión de Bitcoin.

Exploremos cómo los conceptos de inversión en valor se alinean profundamente con la tesis de Bitcoin:

1. Perspectiva de inversión a largo plazo:

La inversión en valor requiere que los inversores pasen por alto la volatilidad y estén dispuestos a esperar a que el mercado reconozca el verdadero valor de un activo. Las mejores inversiones son las que pueden mantenerse indefinidamente.

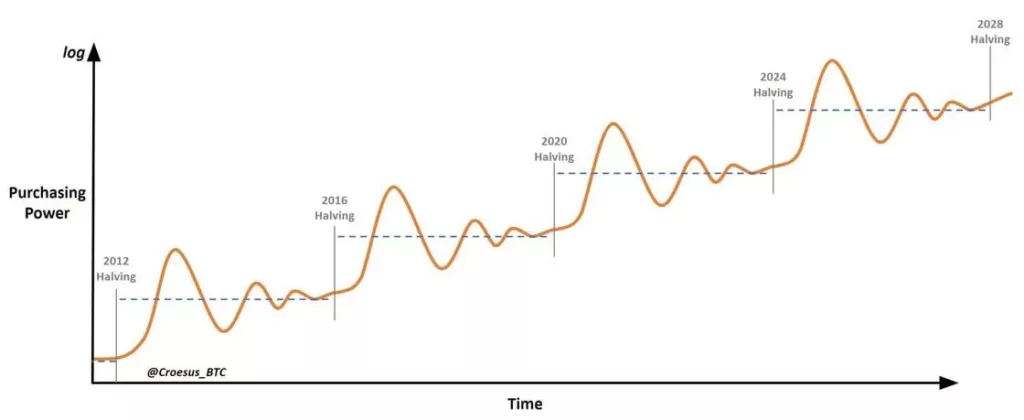

En el marco de la inversión en valor, la volatilidad histórica del Bitcoin no debe considerarse un riesgo, sino una oportunidad que hay que aprovechar manteniendo una perspectiva de inversión a largo plazo y filtrando el ruido a corto plazo.

El mercado de valores está diseñado para transferir dinero del Activo al Paciente. … La incertidumbre es en realidad la amiga del comprador de valores a largo plazo.

– Warren Buffett

2. Pensamiento contrario:

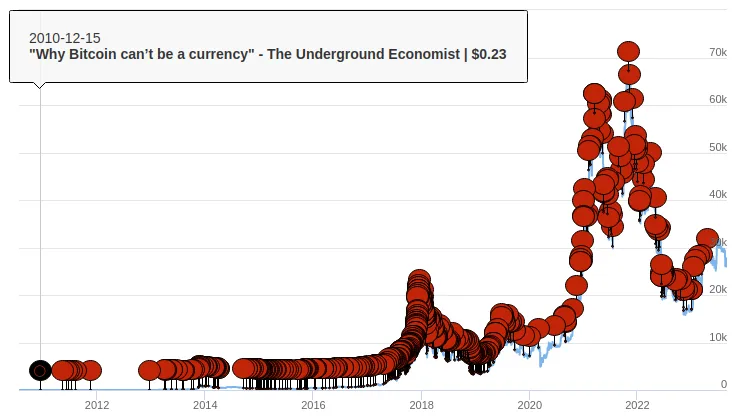

Seguir a la multitud y perseguir los resultados es contrario a la filosofía de la inversión en valor. Por el contrario, las decisiones de inversión deben tomarse desde los primeros principios, identificando las asimetrías informativas.

La incomprensión generalizada y la falta de conocimiento sobre Bitcoin (y nuestro sistema monetario actual) lo han mantenido en una posición de inversión contraria.

Ir a contracorriente siempre es lo más difícil de hacer, y a veces hace falta mucho valor y convicción para desmarcarse de la multitud. Sin embargo, apartarse de la multitud es un componente esencial del éxito inversor a largo plazo.

– Seth Klarman

3. El poder de los rendimientos compuestos:

El concepto de capitalización en la inversión en valor es similar al de una bola de nieve que rueda colina abajo; con tiempo y paciencia, las pequeñas ganancias pueden acumularse y multiplicar el valor de una inversión.

Es importante destacar que este concepto matemático también puede aplicarse a la devaluación oculta de la moneda: entender que la inflación erosiona el poder adquisitivo lenta e insidiosamente es clave para comprender la propuesta de valor de Bitcoin.

Es obvio que pequeñas diferencias en la tasa de rendimiento compuesto marcarán una enorme diferencia en el éxito de un programa de inversión. Lo que puede parecer insignificante a corto plazo se convierte en totalmente decisivo a largo plazo.

– Warren Buffett

4. Comodidad con las inversiones concentradas:

Una idea menos convencional en la inversión en valor es que los inversores deberían optar por inversiones concentradas en lugar de suscribir la creencia generalizada de que la diversificación de la cartera es crucial. Cuando los inversores comprenden realmente el valor intrínseco de un activo, deben dimensionar sus posiciones de acuerdo con esta convicción, incluso si ello conduce a una cartera más concentrada.

En el contexto de Bitcoin, un conocimiento profundo de la tecnología, sus propiedades únicas como depósito digital de valor y su trayectoria general de adopción podría conducir a una inversión superior.

La diversificación es una protección contra la ignorancia. Tiene poco sentido si se sabe lo que se hace.

– Warren Buffett

5. Excelencia en la gestión:

Un principio básico de la inversión en valor es la excelencia y la integridad del equipo directivo de la empresa. Los inversores deben vigilar de cerca a los dirigentes para asegurarse de que quienes gestionan su capital son capaces y dignos de confianza.

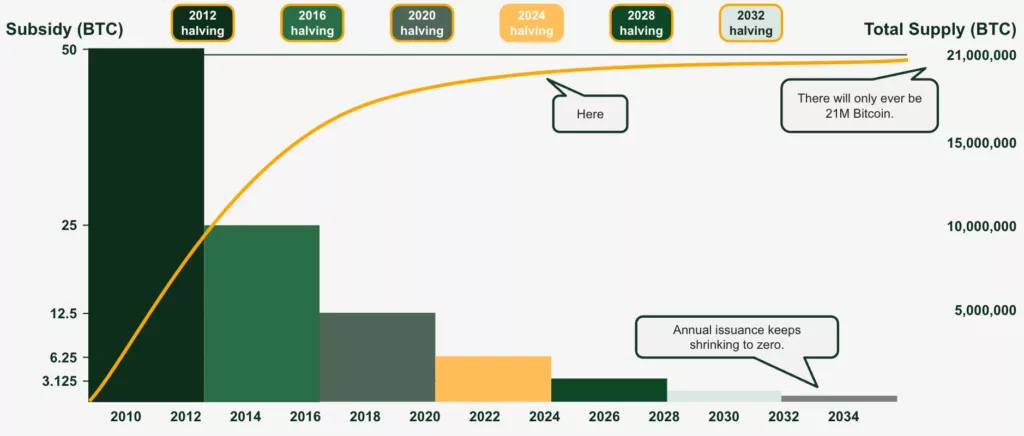

Cuando se compara esta visión con Bitcoin, surge un interesante paralelismo. La base de Bitcoin no es un equipo ejecutivo tangible, sino un código meticulosamente escrito y una política monetaria inmutable. La confianza no se deposita en seres humanos falibles, sino en los principios matemáticos absolutos que rigen el protocolo.

Por tanto, el atractivo de Bitcoin en el ámbito de la «excelencia en la gestión» reside en su falta de intervención humana, ofreciendo a los inversores una herramienta financiera transparente y predecible.

La vida moderna ha creado al burócrata de éxito, y el burócrata de éxito es un auténtico fracasado y un verdadero idiota.

– Charlie Munger

6. Barreras competitivas y barreras de entrada:

La inversión en valor pone gran énfasis en las ventajas competitivas, garantizando que las empresas mantengan su ventaja y defiendan su posición en el mercado. El origen de Bitcoin, a menudo calificado de «concepción inmaculada», representa una profunda ventaja al ser el primero en crear escasez digital.

Los crecientes efectos de red de Bitcoin, unidos a su inigualable grado de descentralización, apuntalan su posición dominante en el mercado. Como resultado, cualquier nuevo participante que intente replicar o introducir una escasez digital similar se enfrentará a barreras insuperables, reforzando la propuesta de valor intrínseca de Bitcoin.

La clave de la inversión no es evaluar cuánto va a afectar un sector a la sociedad, o cuánto va a crecer, sino determinar la ventaja competitiva de una empresa determinada y, sobre todo, la durabilidad de esa ventaja.

– Warren Buffett

La inversión en valor no ha muerto

Al igual que los principales medios de comunicación han proclamado con frecuencia «Bitcoin ha muerto» a lo largo de su historia, «la inversión en valor ha muerto» también se ha declarado innumerables veces en las últimas décadas.

En realidad, el mantra del «crecimiento a toda costa» ha dominado los mercados en el siglo XXI, y el actual cambio de la inversión «activa» a la inversión «pasiva» en índices ha contribuido a la percepción de que la inversión en valor no es válida, ya que el rendimiento del mercado bursátil se ha concentrado cada vez más en unos pocos valores de crecimiento de gran capitalización.

Dicho esto, debido a la tendencia de los seres humanos a perseguir el rendimiento, la inversión en valor siempre estará en cierto modo en desuso.

La inversión en valor no atrae a la multitud. Si tuviera atractivo, nunca se podría comprar nada barato.

– Arnold Van Den Berg

Además, el fenómeno de la continua devaluación de la moneda mediante la impresión de dinero y los costes de capital artificialmente bajos de las últimas décadas han contribuido a la preferencia por los valores de crecimiento frente a los de valor.

Sin embargo, a pesar de los malos resultados de las estrategias de «valor» en el mercado bursátil en comparación con las estrategias de «crecimiento», los principios fundamentales de la inversión en valor siguen siendo válidos.

La inversión en valor representa la capacidad de prever el crecimiento futuro de las finanzas o el potencial de un activo antes de que el mercado se dé cuenta de su valor real.

La oportunidad está en la brecha entre percepción y realidad.

– François Rochon

Al igual que Bitcoin, las inversiones en valor nunca morirán. Puede que permanezcan en desuso durante largos periodos, pero para quienes estén dispuestos a profundizar en todo el potencial de valor de una mercancía escasa, nativa digital, respaldada por energía, criptográficamente segura, de código abierto y bastante distribuida, existen oportunidades asimétricas.

Puede que Benjamin Graham, Warren Buffett y muchos de sus discípulos aún no se den cuenta, pero han proporcionado un conjunto de herramientas útiles para comprender los argumentos de inversión a favor de Bitcoin.