Onko infrastruktuurin mahdollisuuksien ikkuna mennyt ohi?

Aiemmissa kryptosykleissä tuottoisimmat sijoitustuotot saavutettiin usein panostamalla varhain uusiin perustavanlaatuisiin infrastruktuurin primitiivisiin, kuten PoW, älykkäät sopimukset, PoS, korkea läpimeno ja modulaariset järjestelmät. Kun tarkastellaan CoinGeckon 25 tärkeintä tokenia, nähdään, että vain kaksi niistä ei ole Layer 1 (L1) -lohkoketjujen natiiveja tokeneita: Uniswap ja Shiba Inu.

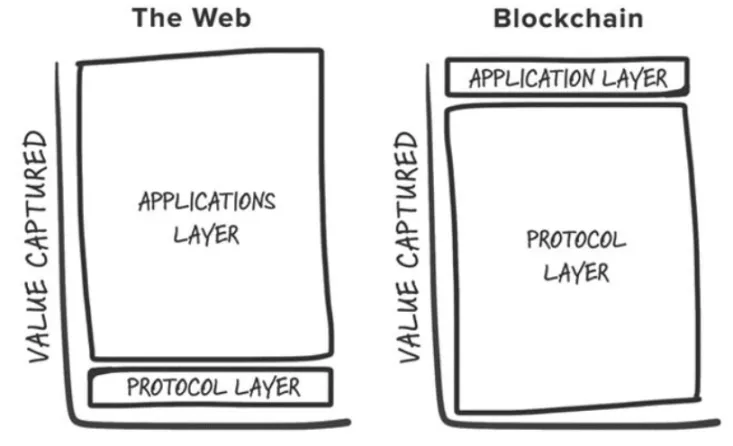

Tämä havainto vastaa Joel Monegron vuonna 2016 julkaisemaa Fat Protocol-teoriaa”, jonka mukaan Web3:ssa perustavat kerrokset keräävät enemmän arvoa kuin niiden päälle rakennetut sovellukset. Tämä arvon kertyminen tapahtuu, koska:

- Lohkoketjut jakavat yhteisen tietokerroksen, jossa transaktiot selvitetään, mikä edistää positiivisen summan kilpailua ja luvatonta yhdistettävyyttä.

- Tokenien arvostus houkuttelee spekulatiivisia osallistujia, jotka muuttuvat käyttäjiksi, mikä puolestaan houkuttelee kehittäjiä, mikä luo positiivisen palautekierteen.

Siirry eteenpäin vuoteen 2024, ja alkuperäiseen opinnäytetyöhön on tullut haasteita alan muutosten vuoksi. Nämä muutokset kyseenalaistavat sen, pitääkö ”Fat Protocol” -malli edelleen paikkansa.

1. Korttelitilan kaupallistaminen

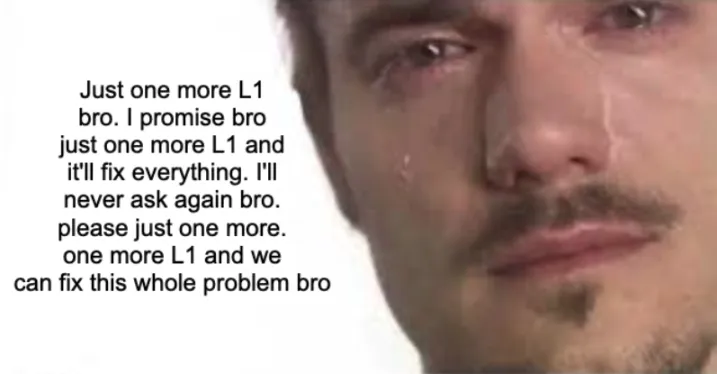

Ethereumin lohkotilaa koskevan palkkion myötä kilpailukykyiset L1:t ovat syntyneet ja määrittäneet oman markkinakategoriansa. Nämä L1:t saavuttavat usein miljardien dollarien arvostuksia ja houkuttelevat rakentajia ja sijoittajia jokaisessa syklissä tarjoten uusia ”eriytyneitä” lohkoketjuja.

Monet muuttuvat kuitenkin lopulta ”haamuketjuiksi”, kuten Cardano. Joistakin poikkeuksista huolimatta tämä suuntaus on johtanut lohkotilan ylitarjontaan ilman, että käyttäjiä tai sovelluksia olisi tarpeeksi sen tukemiseksi.

2. Peruskerroksen modulointi

Kun modulaariset komponentit lisääntyvät, ”peruskerroksen” määrittelystä tulee yhä monimutkaisempaa, samoin kuin sen ymmärtämisestä, mihin arvo kasautuu pinon sisällä. Modulaariset lohkoketjut levittävät arvoa koko pinoon, ja yksittäisten komponenttien, kuten Celestian, on saavutettava korkeampi arvostus tulemalla pinon arvokkaimmaksi komponentiksi (esim. tietojen saatavuus) ja houkuttelemalla lisää sovelluksia.

Lisäksi modulaaristen ratkaisujen välinen kilpailu on alentanut toteutus- ja tietojen saatavuuskustannuksia, mikä on alentanut käyttäjämaksuja entisestään.

3. Siirtyminen kohti ”ketju-agnostista” tulevaisuutta

Lohkoketjujen modulaarinen luonne on luonut hajanaisen ekosysteemin, mikä on johtanut hankalaan käyttökokemukseen. Kehittäjät joutuvat valitsemaan liian monta vaihtoehtoa siitä, mihin ne ottavat käyttöön, ja käyttäjät kohtaavat esteitä siirtyessään eri ketjujen välillä.

Tulevaisuus on ”ketju-agnostisessa” mallissa, jossa käyttäjät ovat vuorovaikutuksessa kryptosovellusten kanssa tietämättä taustalla olevaa ketjua. Mutta mihin arvo kasautuu tällaisessa tulevaisuudessa?

On käymässä yhä selvemmäksi, että kryptosovellukset hyötyvät eniten tästä infrastruktuurin muutoksesta. Erityisesti käyttäjien aikomuksiin, yksinomaiseen tilausvirtaan ja aineettomiin hyödykkeisiin, kuten käyttäjäkokemukseen ja brändiin, keskittyvistä transaktioiden toimitusketjuista tulee tappajasovellusten uusia vallihautoja, jotka mahdollistavat tehokkaamman rahanmuodostuksen.

Yksinomainen tilausvirta

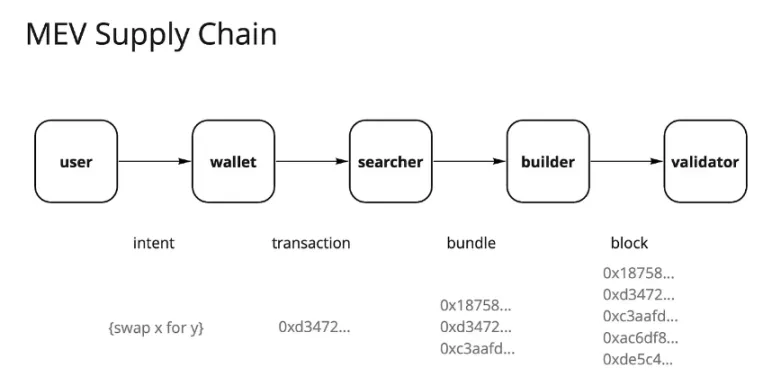

Ethereumin sulautumisen sekä Flashbottien ja MEV-Boostin käyttöönoton jälkeen maksimiarvon (Maximal Extractable Value, MEV) maisema on muuttunut dramaattisesti. Aikoinaan ”pimeän metsän” hakijoiden hallitsema, se on nyt kehittynyt osittain hyödykkeiksi muuttuneiksi tilausvirtamarkkinoiksi, joita hallitsevat ensisijaisesti validoijat. Validoijat kaappaavat noin 90 prosenttia MEV:stä tarjouksina muilta toimitusketjun osallistujilta.

Tämä arvon keräämisen keskittäminen validoijille on aiheuttanut tyytymättömyyttä monissa muissa transaktioiden toimitusketjun toimijoissa. Käyttäjät haluavat korvauksen tilausvirran synnyttämisestä, sovellukset pyrkivät säilyttämään arvoa käyttäjiensä tilausvirroista, ja hakijat ja rakentajat pyrkivät suurempiin voittoihin.

Tämän seurauksena nämä toimijat ovat sopeutuneet toteuttamalla erilaisia strategioita saadakseen alfaa. Yksi tällainen strategia on etsijän ja rakentajan integrointi. Mitä varmemmin hakijat voivat olla varmoja siitä, että heidän lohkonsa otetaan mukaan, sitä enemmän voittoa he saavat. Tiedot osoittavat, että yksinoikeus on avainasemassa arvon saamiseksi kilpailluilla markkinoilla, ja sovelluksilla, joilla on arvokkaimmat tilausvirrat, on hinnoitteluvoimaa.

Tämä muistuttaa Robinhoodin liiketoimintamallia. Robinhood myy toimeksiantovirtaa markkinatakaajille hyvityksiä vastaan, mikä mahdollistaa sen ”nollamaksullisen” kaupankäyntimallin. Citadelin kaltaiset markkinatakaajat ovat valmiita maksamaan tilausvirrasta, koska ne hyötyvät arbitraasista ja tiedon epäsymmetriasta.

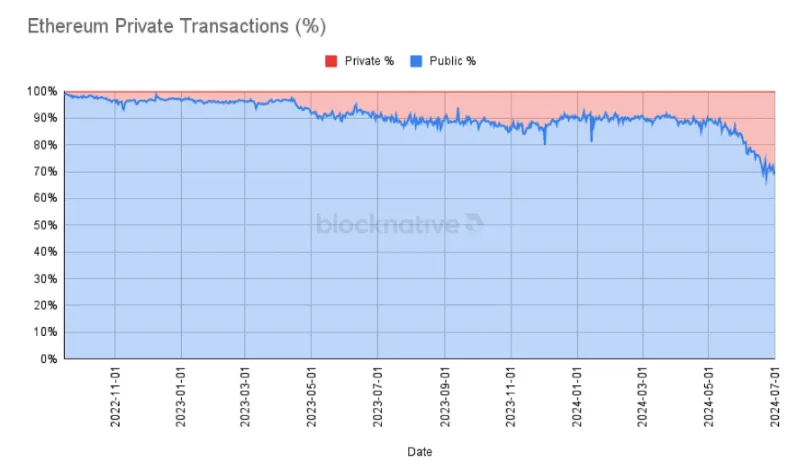

Yhä useammat transaktiot ohjataan nyt yksityisten mempoolien kautta, ja äskettäin Ethereumissa saavutettiin historiallinen 30 prosentin huippu. Sovellukset alkavat ymmärtää, että käyttäjien tilausvirralla on merkittävää arvoa, ja yksityiset transaktiot mahdollistavat suuremman räätälöinnin ja rahanmuodostuksen tarttuvien käyttäjien ympärillä.

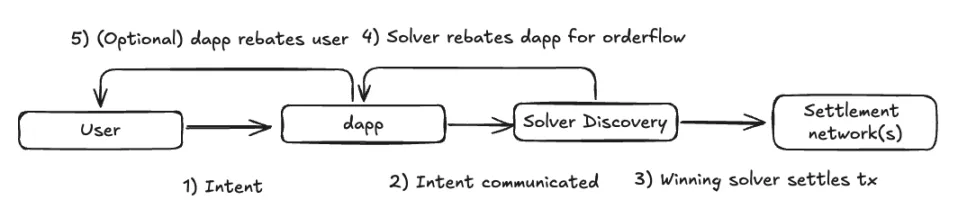

Kun siirrymme ketjuista riippumattomaan tulevaisuuteen, tämä suuntaus todennäköisesti jatkuu. Tarkoitukseen perustuvassa toteutusmallissa liiketoimien toimitusketju voi hajautua entisestään. Sovellukset voisivat ohjata toimeksiantovirtansa kilpailukykyisintä toteutusta tarjoaviin resolveriverkostoihin, mikä lisäisi resolverien välistä kilpailua ja alentaisi voittomarginaaleja.

Suurin osa arvosta siirtyy kuitenkin todennäköisesti peruskerroksesta (validointilaitteet) käyttäjäkohtaiseen kerrokseen, jossa väliohjelmistokomponentit ovat edelleen arvokkaita, mutta niiden voittomarginaali on pienempi. Arvokkaita tilausvirtoja tuottavat etusovellukset ja sovellukset saavat hinnoitteluvoimaa hakupalveluihin ja ratkaisupalveluihin nähden.

Tämä suuntaus on jo nähtävissä kapea-alaisissa tilausvirtojen muodoissa, kuten OEV-huutokaupoissa (Oracle Extractable Value), jotka ovat peräisin Pythin, API3:n ja UMA Ovalin kaltaisten protokollien huutokaupoista, joissa lainausprotokollat ottavat takaisin likvidointitarjousten tilausvirran, joka muutoin kulkisi validoijille.

Käyttäjäkokemus ja brändi kestävinä vallihautoina

Kun analysoidaan edellä mainittuja 30 prosenttia yksityisistä transaktioista, ne ovat enimmäkseen peräisin Telegram-robottien, hajautettujen pörssien (DEX) ja lompakoiden kaltaisista frontendeistä.

Vaikka krypto-natiivien käyttäjien oletetaan usein olevan hyvin ailahtelevaisia, alamme nähdä jonkinasteista käyttäjämäärän pysyvyyttä, mikä osoittaa, että sekä käyttäjäkokemus (UX) että brändi voivat toimia merkityksellisinä vallihautoina.

- Käyttäjäkokemus: Vaihtoehtoiset etusivut, jotka tarjoavat ainutlaatuisen käyttökokemuksen yhdistämällä lompakot verkkosovellusten kautta, ovat kiinnittäneet sellaisten käyttäjien huomion, jotka haluavat tiettyjä ominaisuuksia. Hyvänä esimerkkinä ovat Telegram-robotit, kuten BananaGun ja BONKbot, jotka ovat tuottaneet yli 150 miljoonaa dollaria maksuja, ja joiden avulla käyttäjät voivat käydä kauppaa meemikolikoilla mukavasti Telegram-keskusteluissa.

- Merkki: Kryptoalan vakiintuneet tuotemerkit voivat hyödyntää mainettaan korkeampien palkkioiden saamiseksi. Esimerkiksi lompakon sisäiset swapit ovat korkeista maksuista huolimatta edelleen menestyksekäs liiketoimintamalli, koska käyttäjät ovat valmiita maksamaan mukavuudesta. MetaMaskin swapit tuottavat yli 200 miljoonan dollarin vuosimaksut. Uniswap Labsin frontend-maksut ovat tuottaneet 50 miljoonaa dollaria lanseerauksesta lähtien, vaikka käyttäjät voivat olla vuorovaikutuksessa Uniswap-sopimusten kanssa vaihtoehtoisten menetelmien kautta maksamatta näitä maksuja.

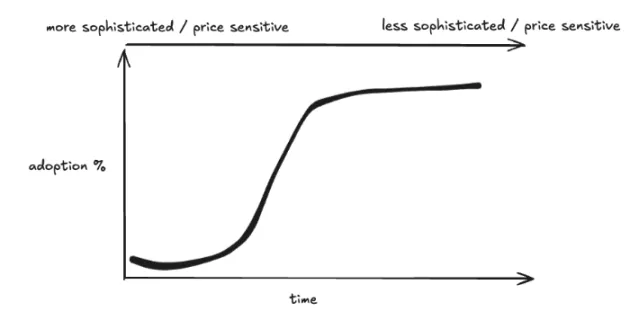

Tämä viittaa siihen, että Lindy-ilmiö (mitä kauemmin jokin on säilynyt, sitä kauemmin se todennäköisesti säilyy) pätee sovelluksiin, mahdollisesti jopa enemmän kuin infrastruktuuriin. Kun krypton käyttöönotto seuraa S-käyrää varhaisilta käyttäjiltä valtavirran käyttäjille, seuraava käyttäjäaalto on todennäköisesti vähemmän tietäväinen ja herkempi käyttäjäkokemukselle kuin hinnalle, mikä antaa kriittisen massan saavuttaneille tuotemerkeille mahdollisuuden ansaita rahaa luovilla tavoilla.

Päätelmä

Kryptoalan ammattilaisena, joka on keskittynyt pääasiassa infrastruktuurin tutkimukseen ja investointeihin, tämän artikkelin tarkoituksena ei ole vähentää infrastruktuurin arvoa sijoituskelpoisena omaisuusluokkana. Pikemminkin se korostaa ajattelutavan muutosta uusia infrastruktuuriluokkia harkittaessa. Nämä infrastruktuurikerrokset mahdollistavat sen, että seuraavan sukupolven sovellukset voivat palvella käyttäjiä, jotka kiipeävät S-käyrää pitkin.

Uusien infrastruktuuriprimitiivien on mahdollistettava uudenlaiset käyttötapaukset sovelluskerroksessa, jotta ne saisivat riittävästi huomiota. Samaan aikaan on yhä enemmän näyttöä sovellustasolla toimivista kestävistä liiketoimintamalleista, joissa käyttäjän omistajuus johtaa suoraan arvon kertymiseen. Saatamme olla jo ohittaneet vaiheen, jossa panostaminen jokaiseen uuteen kiiltävään L1:een tuottaa eksponentiaalista tuottoa, vaikka ne, jotka eroavat merkittävästi muista, voivat edelleen olla investoinnin arvoisia.

Tästä huolimatta kiinnitän edelleen paljon huomiota eri infrastruktuurikerrosten ymmärtämiseen:

- AI: kehittyvä agenttitalous, joka automatisoi ja parantaa loppukäyttäjien kokemuksia, laskenta- ja päättelymarkkinat resurssien jakamisen optimoimiseksi ja validointipino lohkoketjun VM-laskentakapasiteetin laajentamiseksi.

- CAKE-pino: Olen vahvasti sitä mieltä, että meidän pitäisi siirtyä kohti ketjuista riippumatonta tulevaisuutta, kuten monissa edellä mainituissa kohdissani todetaan. Useimpien pinon osien suunnittelussa on vielä tehtävä merkittäviä valintoja. Kun infrastruktuuri tukee ketjujen abstraktiota, sovellusten suunnittelualue laajenee luonnollisesti, jolloin sovellusten ja infrastruktuurin väliset rajat hämärtyvät.

- DePIN: Olen jo jonkin aikaa pitänyt DePINiä krypton tappavana reaalimaailman käyttötapahtumana (toiseksi tärkeimpänä vakaiden kolikoiden jälkeen). DePIN hyödyntää kaikkea sitä, missä krypto on erinomainen – resurssien koordinointia ilman lupia kannustimien avulla, markkinapaikkojen luomista ja hajautettua omistusta. Vaikka jokaisella DePIN-verkkotyypillä on vielä omat haasteensa, kylmäkäynnistysongelman ratkaiseminen on valtava tilaisuus, ja olen innoissani nähdessäni alan asiantuntemusta omaavia perustajia tuomassa tuotteitaan kryptoalalle.