Qu’est-ce qui détermine les prix des crypto-actifs ? Une analyse approfondie

Les variations du cours du bitcoin servent de baromètre pour l’ensemble du marché des cryptomonnaies. Lorsque le cours du bitcoin augmente, les autres crypto-actifs suivent souvent, et vice versa. Prédire les variations du cours du bitcoin et analyser les facteurs d’influence sont devenus des sujets récurrents dans l’actualité cryptographique.

Malgré les fréquentes prédictions inexactes, comprendre ce qui affecte le prix du bitcoin reste un sujet d’intérêt, même s’il est souvent abordé de manière informelle.

À mesure que ces analyses deviennent plus émotionnelles que rigoureuses sur le plan scientifique, il devient à la fois rare et difficile de discuter sérieusement de ce qui influence réellement les prix du bitcoin.

Récemment, un document complet intitulé « What Drives Crypto Asset Prices » a été publié, discutant des facteurs influençant le prix du Bitcoin à l’aide de modèles économétriques scientifiques. Les auteurs de ce document sont des personnalités de premier plan :

- Austin Adams : Chercheur chez Uniswap et Variant Fund

- Markus Ibert : ancien économiste de la Réserve fédérale et professeur de finance

- Gordon Liao : Economiste en chef chez Circle et ancien économiste de la Réserve fédérale.

Compte tenu de la longueur du document (39 pages) et des calculs mathématiques complexes qu’il contient, Coindarwin a distillé et interprété ses points essentiels d’une manière plus accessible afin de donner un aperçu des tendances des prix du marché.

Principales conclusions

- Facteurs traditionnels affectant le marché des crypto-monnaies : Le cours du bitcoin est influencé non seulement par des facteurs internes au marché des cryptomonnaies, mais aussi, de manière significative, par des facteurs traditionnels des marchés financiers, tels que la politique monétaire et le sentiment de risque.

- Le double rôle de la politique monétaire : En 2020, la politique monétaire souple de la Réserve fédérale a fait grimper le cours du bitcoin, tandis que le resserrement de la politique monétaire en 2022 a entraîné une chute importante du cours. Parmi tous les facteurs à l’origine de la baisse des prix, le resserrement de la politique monétaire a représenté les deux tiers de l’impact. Sans ce changement de politique, les rendements du bitcoin auraient pu être plus élevés.

- Impact de la prime de risque : Depuis 2023, les rendements des crypto-actifs sont principalement dus à une compression de la prime de risque (le risque perçu par les investisseurs pour la BTC a diminué, ce qui les a conduits à accepter des rendements supplémentaires plus faibles). Cela indique un changement dans l’évaluation du risque des crypto-actifs par le marché.

- Complexité des fluctuations quotidiennes : Des facteurs tels que l’adoption des crypto-monnaies et la prime de risque jouent un rôle dominant dans l’explication des variations quotidiennes des rendements du bitcoin. L’impact de la politique monétaire traditionnelle est plus significatif sur des périodes plus longues et moins sur une base quotidienne.

- Impact d’événements spécifiques : Des études de cas portant sur des événements tels que les turbulences du marché COVID-19, l’effondrement de FTX et le lancement par BlackRock d’un ETF au comptant confirment l’impact à court terme d’événements spécifiques sur le cours du bitcoin.

Méthodologie des facteurs d’influence du cours du bitcoin

Lorsque l’on examine la volatilité des prix d’une nouvelle classe d’actifs, il est essentiel de prendre en compte deux aspects : la part due aux effets de débordement du marché financier traditionnel et la part due aux risques spécifiques inhérents à l’actif.

Pour étudier cette question, le document analyse les séries de rendements quotidiens de trois actifs :

- Bitcoin : représenter les crypto-monnaies

- Obligations à coupon zéro du Trésor à deux ans : représenter les actifs traditionnels sûrs

- Indice S&P 500 : représente la performance globale du marché boursier américain

En comparant le co-mouvement (la tendance similaire à la hausse ou à la baisse) des rendements quotidiens de ces actifs, l’article fait l’abstraction scientifique de trois facteurs spécifiques qui influencent à la fois les prix du bitcoin et ceux des actifs traditionnels :

- Chocs de politique monétaire : Les changements de politique des banques centrales (comme la Réserve fédérale) ont un impact sur le cours du bitcoin. Par exemple, la baisse des taux d’intérêt rend les emprunts moins chers, ce qui encourage l’investissement et peut faire grimper le cours du bitcoin.

- Chocs traditionnels de la prime de risque : Lié aux changements d’attitude des investisseurs face au risque. Par exemple, si la plupart des acteurs du marché sont préoccupés par le risque, cela pourrait entraîner une baisse simultanée du prix du bitcoin et d’autres actifs.

- Chocs de demande spécifiques aux cryptomonnaies : Impacts sur les prix spécifiques au marché des crypto-monnaies, tels que l’émergence de nouvelles technologies, les changements de réglementation ou les changements dans les taux d’adoption des crypto-monnaies et les sentiments.

Grâce à ce cadre, nous pouvons analyser quantitativement l’ampleur de l’impact de chaque choc et la manière dont ils influencent les prix du bitcoin.

En omettant les modèles de régression mathématique détaillés utilisés dans le document, nous nous concentrons directement sur l’analyse et les résultats plus compréhensibles.

Qu’est-ce qui influence exactement le cours du bitcoin ?

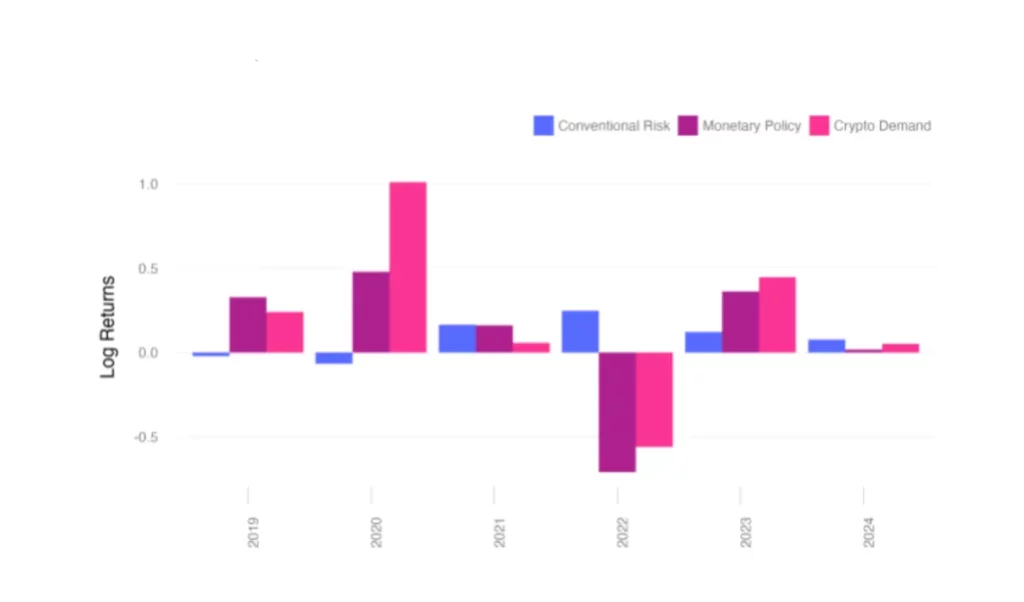

La chute de 2022 du bitcoin : 50 % attribués au resserrement de la politique monétaire (hausses de taux)

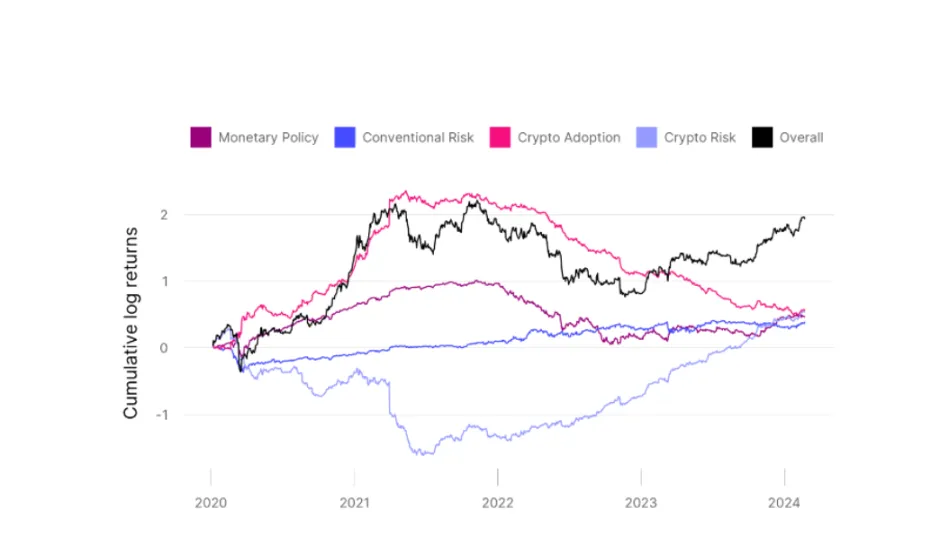

Ce document analyse les facteurs qui influencent le prix quotidien du bitcoin de janvier 2019 à février 2024.

Les rendements du bitcoin peuvent être décomposés en trois chocs structurels : les chocs de politique monétaire, les chocs de prime de risque traditionnels et les chocs de demande de crypto-monnaie. (Remarque : les chocs peuvent être simplement considérés comme des facteurs affectant les prix du bitcoin).

Ces chocs influencent les prix du bitcoin différemment selon les périodes.

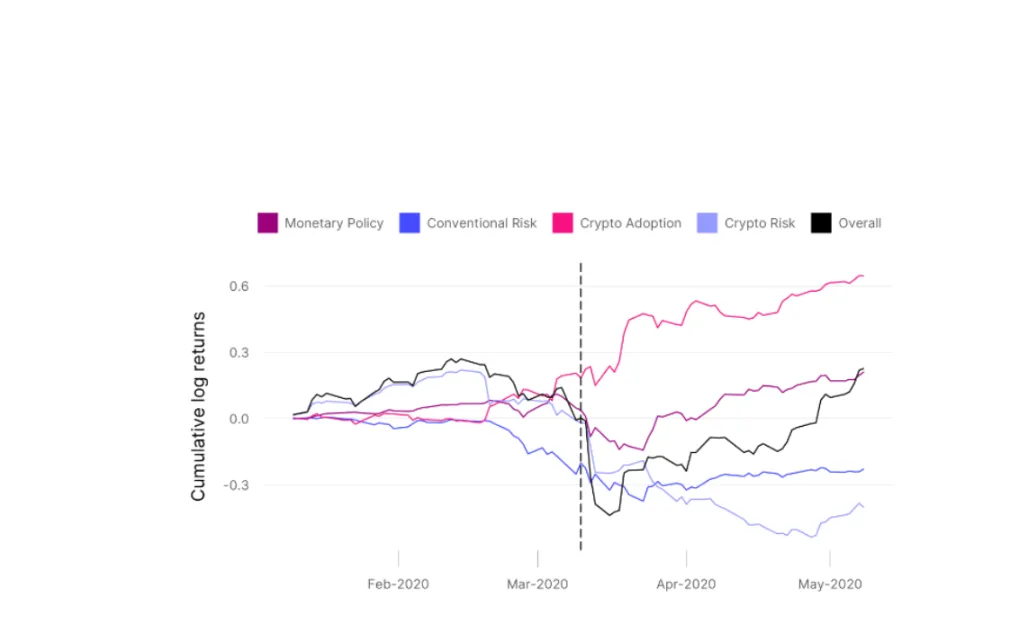

1. Les turbulences du marché en mars 2020 :

Pendant les turbulences du marché déclenchées par COVID-19, les chocs traditionnels de la prime de risque ont été la principale raison de la chute du prix du bitcoin.

Le cours du bitcoin est passé de 8600 à 6500 dollars, soit une baisse de 24,2 % (rendement simple) et de 27,7 % (rendement logarithmique).

Le graphique montre le taux de rendement quotidien du bitcoin (ligne noire) traité mathématiquement en logarithmes, les autres lignes colorées indiquant la contribution des différents facteurs au taux de rendement.

2. La reprise en 2020 :

Par la suite, la hausse du prix du bitcoin a été soutenue par la baisse de la prime de risque traditionnelle et par une politique monétaire souple, bien qu’une partie de la hausse n’ait pas pu être expliquée par des facteurs traditionnels, reflétant d’importants chocs de la demande de crypto-monnaie.

3. Baisse des prix en 2022 :

En 2022, la baisse du prix du bitcoin était principalement due à des chocs négatifs de politique monétaire et à des chocs négatifs de la demande de crypto-monnaie, tandis que la baisse de la prime de risque traditionnelle continuait à soutenir le prix.

De janvier 2022 à janvier 2023, le rendement logarithmique du bitcoin a chuté d’environ 1,02, ce qui équivaut à une baisse de 64 % du rendement simple.

4. Impact sévère du resserrement de la politique monétaire :

Le modèle montre que les chocs de politique monétaire ont contribué à hauteur d’environ 50 points de pourcentage à la baisse du prix du bitcoin. Sans l’impact du resserrement de la politique monétaire (par exemple, les hausses de taux), la baisse du prix du bitcoin n’aurait été que de 14 %.

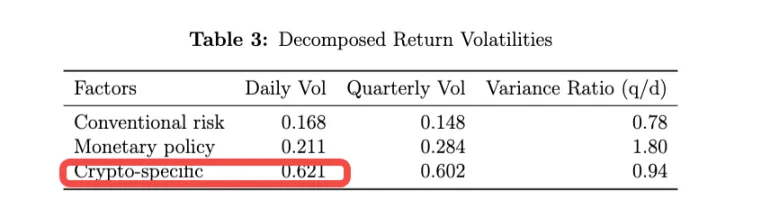

5. Analyse de la volatilité :

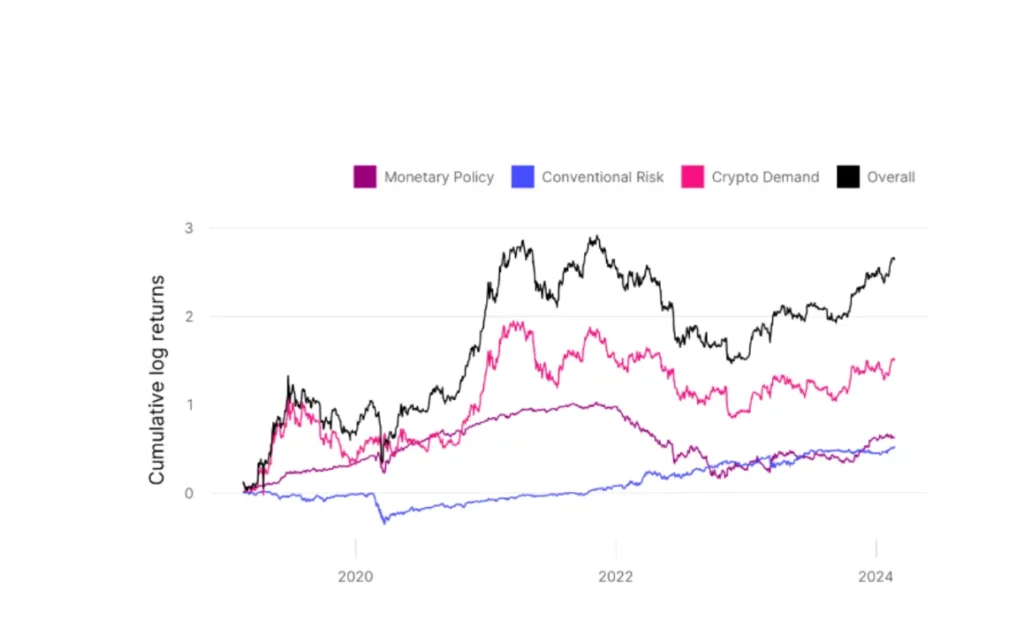

La plupart des variations quotidiennes des rendements du bitcoin ne peuvent pas être expliquées par les primes de risque traditionnelles et les chocs de politique monétaire. Les chocs de la demande de crypto-monnaies représentent plus de 80 % de la volatilité quotidienne.

L’impact de la politique monétaire se reflète principalement dans les fluctuations à long terme, ce qui indique que le bitcoin est un actif très volatil et que sa volatilité ne peut pas être expliquée uniquement par les facteurs traditionnels de l’actif.

Cette section souligne l’influence de différents facteurs sur la volatilité des rendements du bitcoin, en particulier l’importance à long terme de la politique monétaire, tout en mettant en évidence une volatilité significative due à des facteurs cryptographiques internes.

Par conséquent, la prochaine partie du document explorera plus en détail les sources spécifiques de la demande de crypto-monnaies et la manière dont cette variable affecte le prix du bitcoin.

Hausse des prix en 2021 en raison de l’adoption accrue des crypto-monnaies

Suivi d’une baisse de la demande des investisseurs pour des rendements élevés en BTC.

Lorsqu’ils analysent la demande de crypto-monnaies elle-même, les auteurs affinent ce facteur d’influence :

- l’adoption du marché des crypto-monnaies (comme les nouvelles technologies/les récits, le sentiment du marché) et

- Prime de risque du marché des crypto-monnaies (le rendement supplémentaire que les investisseurs exigent pour prendre un risque supplémentaire).

Ces deux points influencent également conjointement les variations des rendements du bitcoin et l’ampleur du marché des stablecoins.

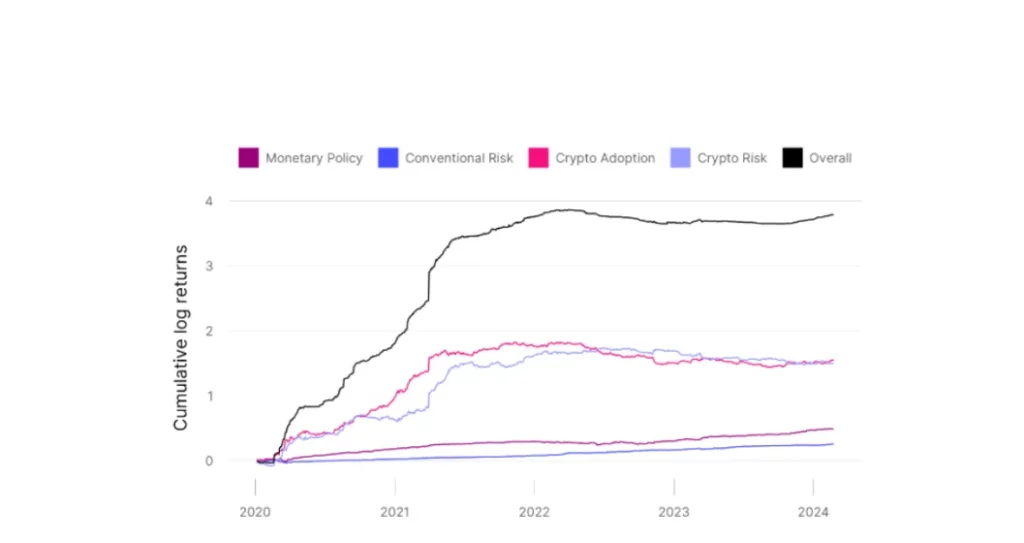

1. Croissance de 2020 à 2021 :

Le modèle indique que la hausse du prix du bitcoin entre 2020 et la mi-2021 est principalement due à l’augmentation de l’adoption des cryptomonnaies.

Au cours de cette période, les prix du bitcoin et des stablecoins ont connu une croissance significative, reflétant une plus grande acceptation des crypto-monnaies par le marché.

2. Changements en 2022 :

Depuis la fin de l’année 2022, la croissance des stablecoins s’est ralentie et a même parfois diminué. Cela a conduit à des chocs négatifs sur l’adoption des crypto-monnaies dans la décomposition du prix du bitcoin, indiquant une baisse de l’intérêt et de la demande pour le bitcoin, et une baisse correspondante de la demande de stablecoins.

3. Compression continue de la prime de risque des cryptomonnaies depuis 2021 :

Dans le graphique ci-dessus, la ligne bleu clair représente le « risque cryptographique » :

Au milieu de l’année 2021, cette ligne a chuté de manière significative, indiquant une augmentation soudaine de la prime de risque (les investisseurs sont devenus plus inquiets).

À partir de la fin de l’année 2021, la ligne a commencé à augmenter lentement mais régulièrement. Cette tendance à la hausse est connue sous le nom de « compression de la prime de risque ».

La ligne ascendante signifie que le risque diminue et que les investisseurs n’exigent plus des rendements supplémentaires aussi élevés.

4. Croissance du Stablecoin de 2020 à 2022 :

Au cours de cette période, la croissance du stablecoin a été principalement alimentée par le développement du marché des crypto-monnaies. Dans le graphique, la ligne rose (représentant l' »adoption des crypto-monnaies ») était relativement élevée jusqu’au début de 2022, ce qui indique que l’adoption des crypto-monnaies a été le principal moteur de la croissance des stablecoins.

À partir de 2022, le graphique montre que la ligne bleue (représentant le « risque conventionnel ») a commencé à augmenter et à dépasser les autres facteurs. Cela indique que les facteurs de risque traditionnels des marchés financiers ont commencé à alimenter les flux de stablecoins.

Les facteurs de risque traditionnels peuvent inclure la volatilité des marchés boursiers, l’incertitude économique, les pressions inflationnistes, etc. Lorsque ces risques augmentent, les investisseurs peuvent rechercher des stablecoins comme valeur refuge.

Les facteurs d’influence du cours du bitcoin vérifiés par divers événements

COVID-19 Pandémie :

- Les turbulences du marché – Contexte : Entre janvier et mai 2020, en raison de l’impact de COVID-19, les rendements du bitcoin ont considérablement diminué en mars 2020, tandis que la taille du marché des stablecoins a considérablement augmenté. À cette époque, le marché a été décrit comme étant dans une phase « d’aversion au risque », avec des baisses de prix des actifs dépassant ce qui pouvait être expliqué par des changements fondamentaux.

- Les Stablecoins, des refuges sûrs : La croissance des stablecoins au cours de cette période indique qu’ils ont servi de refuge sur le marché des crypto-actifs, attirant des flux d’investisseurs. Cela valide l’hypothèse des chercheurs selon laquelle les stablecoins peuvent offrir une option d’investissement relativement sûre dans un contexte d’incertitude du marché.

- Chocs de la prime de risque : Les exigences des investisseurs en matière de risque pour les actifs traditionnels (tels que les actions et les obligations) ont augmenté, ce qui a entraîné une baisse des prix de ces actifs. De même, les exigences des investisseurs en matière de risque pour les actifs cryptographiques (comme Bitcoin) ont également augmenté, ce qui a entraîné une baisse de leur prix.

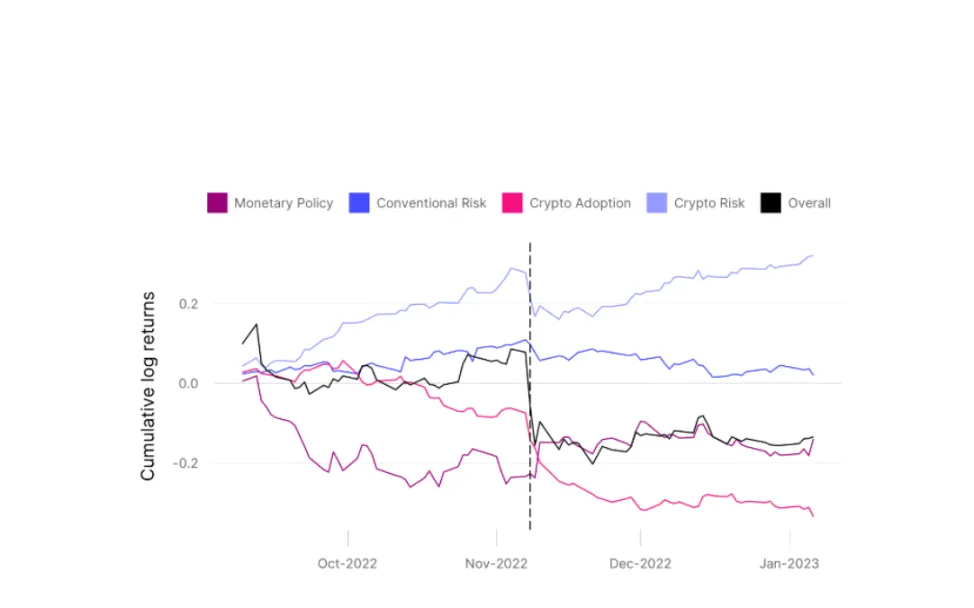

Effondrement du FTX :

- Les turbulences du marché – Contexte : Lorsque FTX s’est effondré en novembre 2022, les prix du bitcoin ont considérablement chuté. La taille du marché des stablecoins a connu une brève augmentation pendant l’effondrement de FTX, ce qui indique que les stablecoins sont toujours perçus comme des valeurs refuges pendant les turbulences du marché.

- Différences de réaction du marché : À la suite de l’effondrement de FTX, le marché des cryptomonnaies a connu une forte volatilité, tandis que le marché traditionnel a connu des variations de prix relativement mineures. Cela suggère que le marché des crypto-monnaies a été plus sensible à l’événement FTX.

- Domination du marché des crypto-monnaies : Lors de l’effondrement du FTX, les chocs du marché des crypto-monnaies ont été dominants, en particulier les chocs positifs de prime de risque (augmentation des exigences de risque des investisseurs pour les crypto-monnaies) et les chocs négatifs d’adoption (baisse de la confiance des investisseurs dans les crypto-monnaies). En revanche, l’impact des chocs du marché traditionnel a été plus faible.

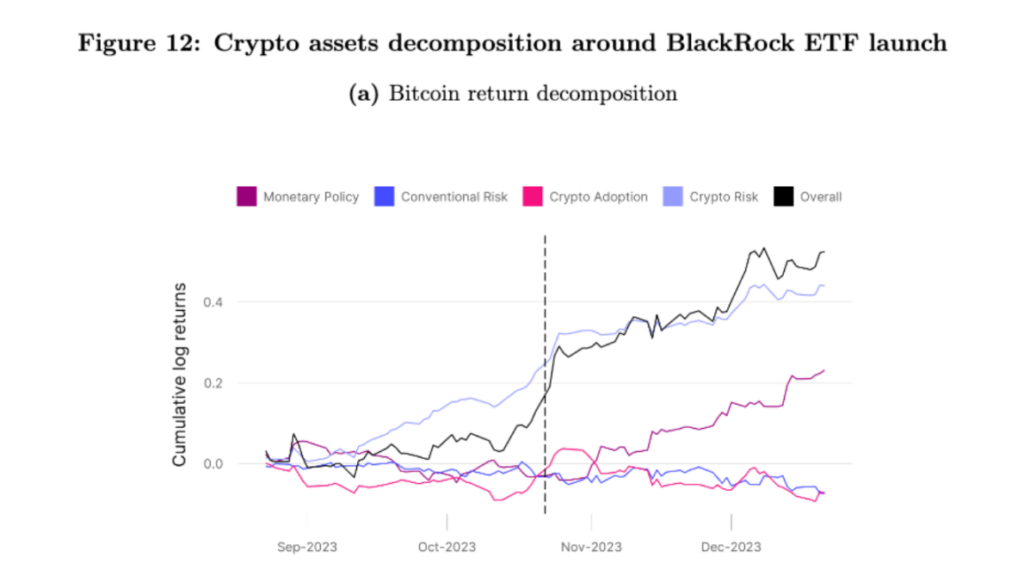

Lancement d’un ETF BlackRock :

- Contexte de l’échauffement du marché : Après l’annonce par BlackRock de sa demande de création d’un ETF au comptant sur le bitcoin, les rendements du bitcoin ont augmenté de manière significative. Cet événement a marqué un changement important dans le sentiment des investisseurs et la dynamique du marché.

- Analyse des facteurs d’influence : Le modèle a identifié deux facteurs d’influence majeurs :

- Chocs positifs de l’adoption des crypto-monnaies : Cela reflète l’acceptation croissante du marché et l’intérêt des investisseurs pour le bitcoin, en particulier grâce à la légitimité apportée par la participation de grandes institutions comme BlackRock.

- Chocs négatifs de la prime de risque des crypto-monnaies : Cela indique une réduction du risque perçu par les investisseurs à l’égard du bitcoin, conduisant à des rendements supplémentaires requis plus faibles, ce qui suggère une diminution de la perception du risque lié à l’investissement dans le bitcoin.

- Les raisons de la hausse du cours du bitcoin : De septembre à décembre 2023, la hausse du prix du bitcoin a été principalement attribuée à la baisse de ces primes de risque.

Les trois exemples ci-dessus montrent que ces résultats soulignent l’impact profond des événements majeurs du marché (tels que l’implication de grandes institutions) sur le marché des crypto-monnaies, en particulier en termes de dynamique d’adoption et d’évaluation des risques.