Statut actuel d’AAVE basé sur des données en chaîne

Points clés :

- La capitalisation boursière d’AAVE est de 2,3 milliards de dollars, avec une évaluation entièrement diluée (FDV) de 2,46 milliards de dollars. La diffusion mensuelle augmente de 43 000 AAVE.

- Les données en chaîne montrent que les fonds du fuseau horaire des États-Unis dominent les avoirs de l’AAVE.

- La plupart des grands détenteurs d’AAVE réalisent des bénéfices, mais la rentabilité globale est faible. La plupart des détenteurs importants ne sont pas issus du marché haussier de 2021, car de nombreux jetons ont changé de mains.

- Les adresses qui augmentent les avoirs de l’AAVE représentent des fonds substantiels provenant d’investisseurs puissants.

1. Aperçu de l’AAVE

1.1 Offre totale et circulation :

AAVE dispose d’une offre totale de 16 millions de jetons. À l’heure actuelle, 14,93 millions sont en circulation, avec une capitalisation boursière de 2,3 milliards de dollars et une valeur liquidative de 2,46 milliards de dollars.

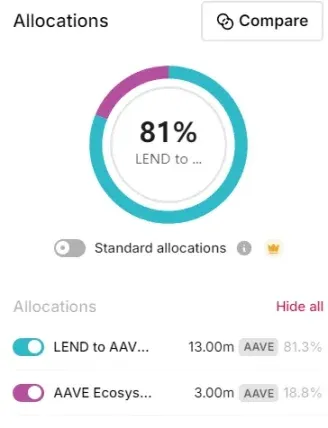

1.2 Distribution de jetons :

La distribution d’AAVE comprend 13 millions de tokens convertis à partir de LEND et 3 millions alloués aux incitations de l’écosystème. La circulation mensuelle augmente de 43 000 tokens, dont une partie est utilisée pour les récompenses de staking et l’autre pour les récompenses de l’équipe fondatrice.

1.3 Portefeuille de la Genèse :

Le portefeuille fondateur détient encore 790 000 AAVE, d’une valeur de 12,2 millions de dollars.

2. Distribution de jetons en chaîne

2.1 Les 10 premières adresses de détention :

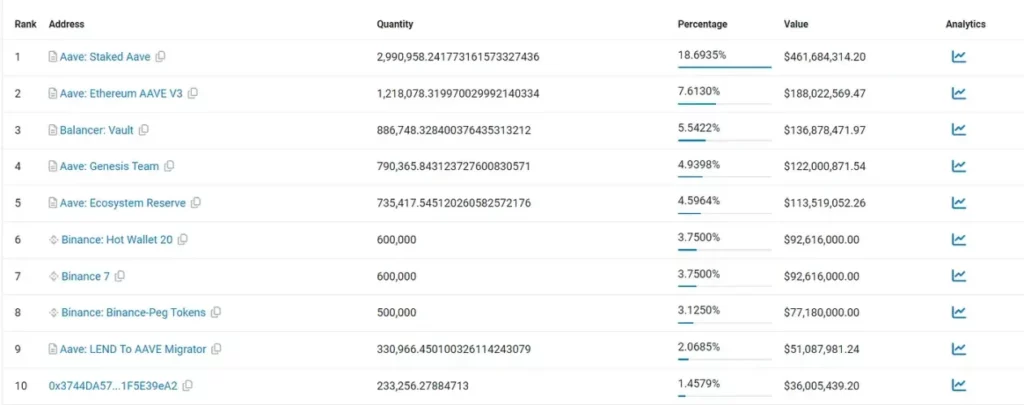

La plus grande adresse de détention est l’adresse de staking AAVE avec 2,99 millions d’AAVE. La plupart des adresses du top 20 sont des portefeuilles froids de projets et d’échanges. Les adresses les plus importantes sont les suivantes :

L’adresse 9 contient 330 000 AAVE provenant de la migration LEND, d’une valeur de 5 millions de dollars. Cette partie est probablement considérée comme perdue en raison du temps écoulé depuis la migration.

Blockchain Capital Détient 233 000 AAVE, largement non liquidés depuis leur investissement.

2.2 Distribution globale des jetons :

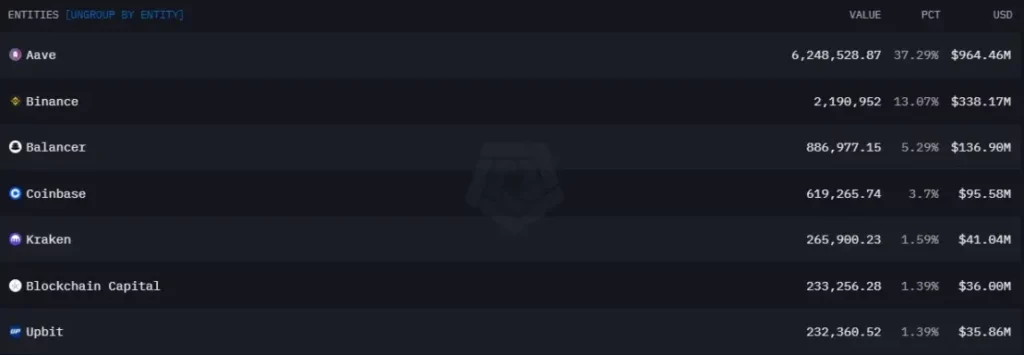

Les équipes de projet détiennent 37,29 % des AAVE, y compris les jetons de mise en jeu détenus par les utilisateurs. Binance détient 2,19 millions d’AAVE (13,07 %), avec d’autres participations importantes sur Coinbase, Kraken et Upbit.

Les principales liquidités d’AAVE sur la chaîne se trouvent dans Balancer, avec 880 000 AAVE et 170 millions de dollars de liquidités, et 13 millions de dollars dans Uniswap.

2.3 Aperçu du jalonnement :

- Montant de la mise : Le volume de mise de l’AAVE s’est maintenu entre 2 et 3 millions. Après avoir commencé à jalonner en 2020, il a culminé à 3,6 millions en février 2021.

- Impact sur le marché : Les montants des mises ont diminué au cours du marché baissier de 2022, passant de 3,17 millions à 1,97 million, et ont enregistré quelques baisses en 2023.

- Tendances récentes : En mai 2024, la mise de l’AAVE est repassée à 2,99 millions.

3. Analyse des jetons d’échange

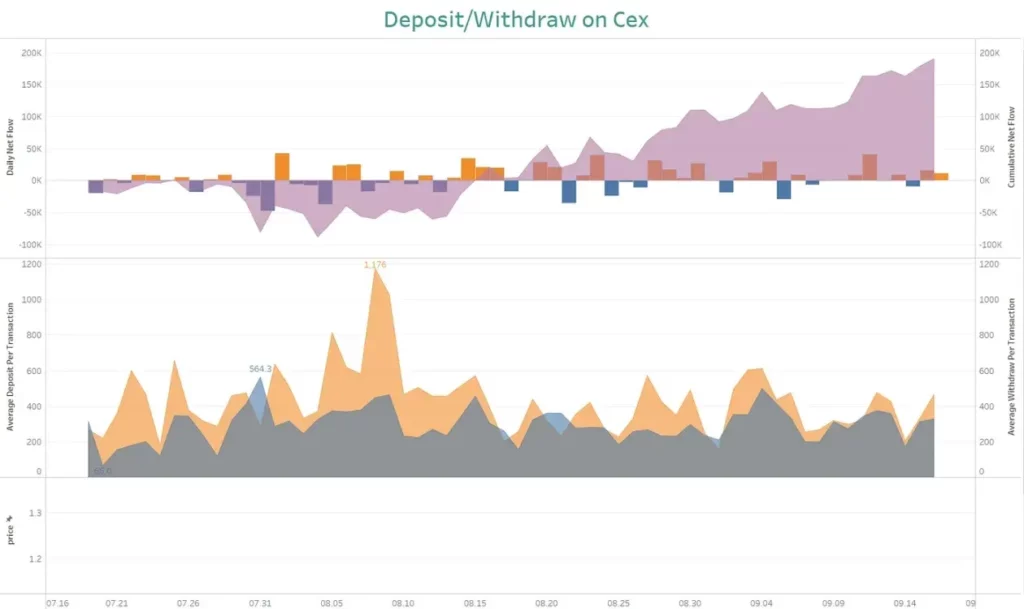

Le premier graphique montre les tendances quotidiennes en matière de dépôts et de retraits, le jaune indiquant les dépôts nets et le bleu les retraits nets. Le deuxième graphique reflète la taille moyenne des transactions, en distinguant le comportement des grands investisseurs de celui des petits investisseurs.

Flux d’échange : Du 4 août (-89 000 AAVE) au 16 septembre (+190 000 AAVE), l’afflux net a été d’environ 280 000 AAVE. Toutefois, ce chiffre inclut Coinbase, où les AAVE détenus en dépôt ne devraient pas être comptabilisés comme des dépôts d’utilisateurs.

Montant moyen des dépôts : Les dépôts de pièces uniques dépassent les retraits, avec un dépôt moyen maximum de 1 176, ce qui indique une activité importante de la part des investisseurs.

En excluant Coinbase, AAVE a connu une sortie nette des autres bourses, passant de 3,45 millions à 3,28 millions, soit une diminution nette de 170 000.

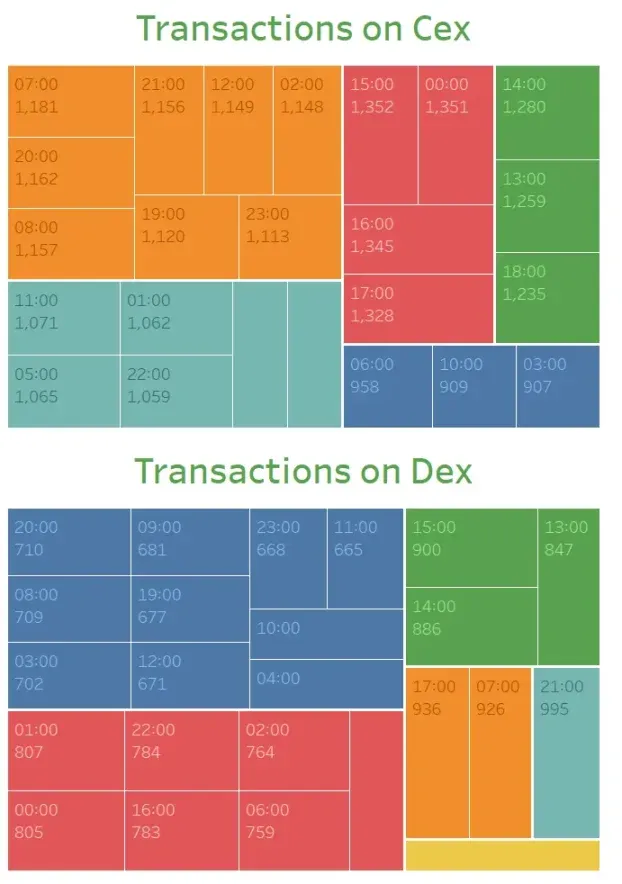

Calendrier des activités : L’activité CEX a culminé à 15 heures, 16 heures et 17 heures (UTC), ce qui correspond aux schémas d’activité des États-Unis. L’activité DEX a atteint son maximum à 21 heures UTC, l’activité globale de transfert étant plus élevée sur les bourses, sous l’impulsion des fonds américains.

4. Analyse approfondie des principaux détenteurs de l’AAVE

Veuillez noter que les principaux détenteurs dont il est question ici excluent les adresses appartenant à des projets, , CEX, MEV, et des portefeuilles intermédiaires. Ces détenteurs peuvent être des institutions.

Le tableau suivant résume les principales informations concernant les principaux détenteurs.

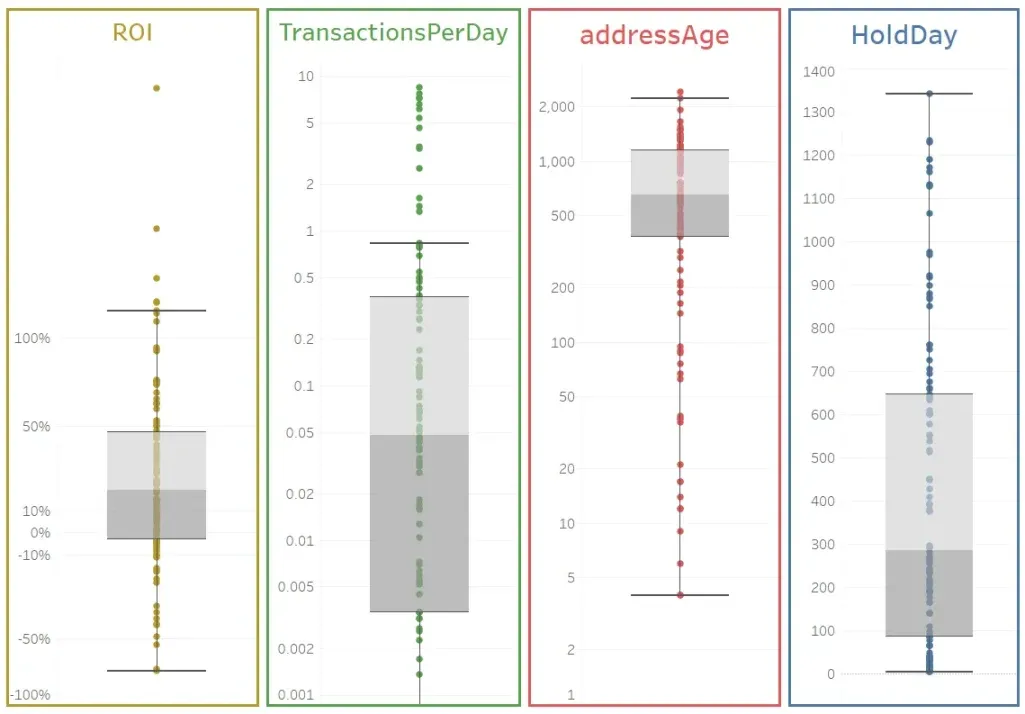

4.1 Analyse du retour sur investissement :

Plus de 75 % des grands détenteurs sont bénéficiaires, bien que les bénéfices soient modestes, avec un bénéfice médian de 20 % et un maximum de 137 %. Toutefois, 26 % d’entre eux subissent des pertes, la perte la plus importante étant de 66 %. Le prix de l’AAVE a culminé à 668 $ pendant le marché haussier de 2021 et a chuté à 49 $, ce qui indique que la plupart des jetons ont changé de mains de manière significative.

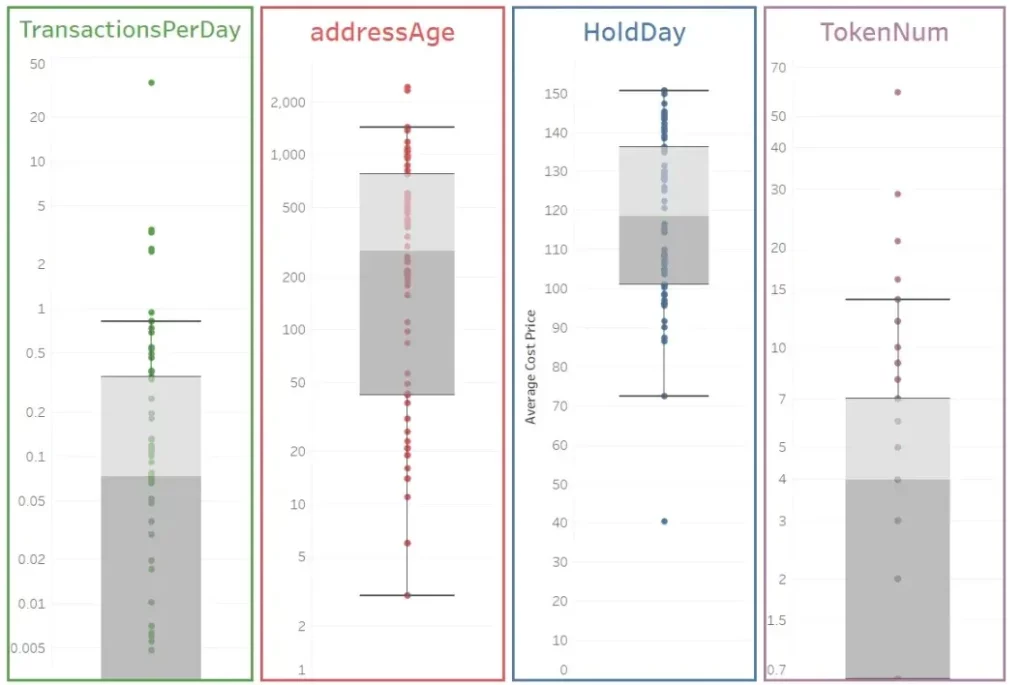

4.2 Durée de maintien :

La durée médiane de détention (HoldDay) est de 287 jours (environ 9 mois), ce qui indique que plus de la moitié des principaux détenteurs ont acheté leurs jetons cette année. Seuls 25 % d’entre eux détiennent leurs jetons depuis plus de 647 jours (plus d’un an), le détenteur le plus ancien détenant ses jetons depuis 1 342 jours.

4.3 Transactions par jour (TPD) :

Le TPD médian des grands détenteurs d’AAVE est de 0,048, ce qui correspond à une moyenne de 1 à 2 transactions par mois. Cela suggère que les grands détenteurs d’AAVE n’effectuent pas d’échanges fréquents, ce qui contraste avec les tendances actuelles sur la chaîne, axées sur les mèmes pièces.

4.4 Âge de l’adresse :

L’âge médian des portefeuilles est de 654 jours, et plus de 75 % des portefeuilles existent depuis plus de 1 147 jours. Cela indique que la plupart des portefeuilles ne sont pas nouvellement créés et qu’ils sont actifs depuis un certain temps.

Dans l’ensemble, les principaux détenteurs d’AAVE sont principalement des portefeuilles actifs depuis plus de 9 mois, avec une faible activité de transaction quotidienne. Bien que beaucoup d’entre eux réalisent des bénéfices, les gains globaux sont modestes. La plupart des principaux détenteurs ne font pas partie du marché haussier de 2021, car de nombreux jetons ont déjà changé de mains.

4.5 Poursuite des recherches sur les coûts des principaux titulaires

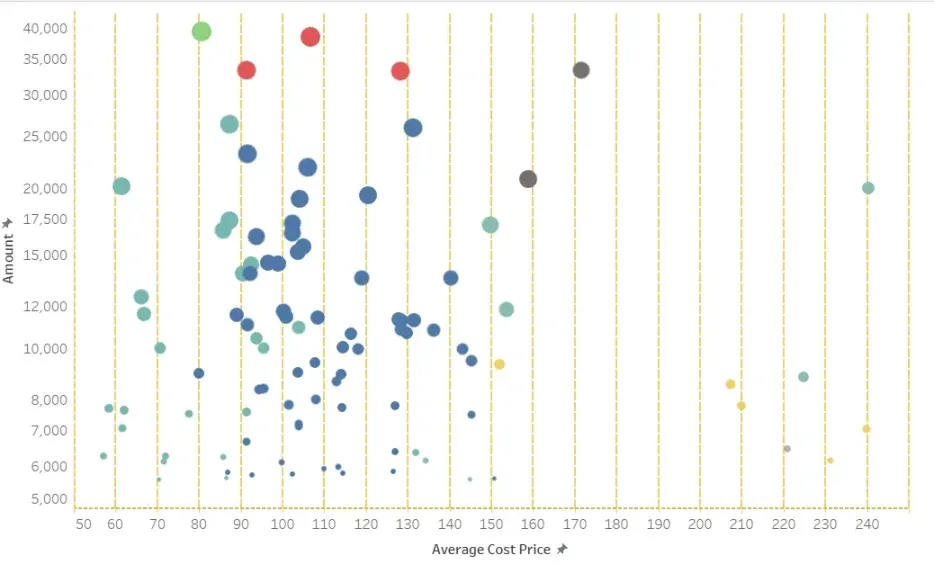

Le graphique illustre la relation entre les coûts des principaux détenteurs et leurs avoirs. Les principales observations sont les suivantes :

- Coûts de détention moyens : Les coûts moyens de la plupart des grands détenteurs sont concentrés entre 85 et 150 dollars, en particulier autour de 100 dollars, ce qui correspond à la fourchette de négociation récente. Les détenteurs qui se situent dans cette fourchette ont des quantités variées, allant de 6K à 35K.

- Écarts de coûts : Il y a un écart notable dans la fourchette de coût de 200 $. Depuis avril 2022, le prix de AAVE est resté inférieur à 200 $, ce qui suggère que ces détenteurs n’ont pas échangé depuis longtemps. Ce groupe détient relativement peu de tokens, le plus important détenant environ 20K.

- Holdings à bas prix : Un segment de détenteurs a acheté des AAVE à des prix inférieurs à 70 dollars, réalisant des rendements significatifs, mais ce groupe représente un pourcentage global plus faible.

5. Analyse de l’accumulation récente sur 60 jours par les principaux détenteurs

Note : Les détenteurs d’accumulations font référence aux adresses qui ont récemment acheté des jetons supplémentaires, qui peuvent se chevaucher avec les principaux détenteurs existants.

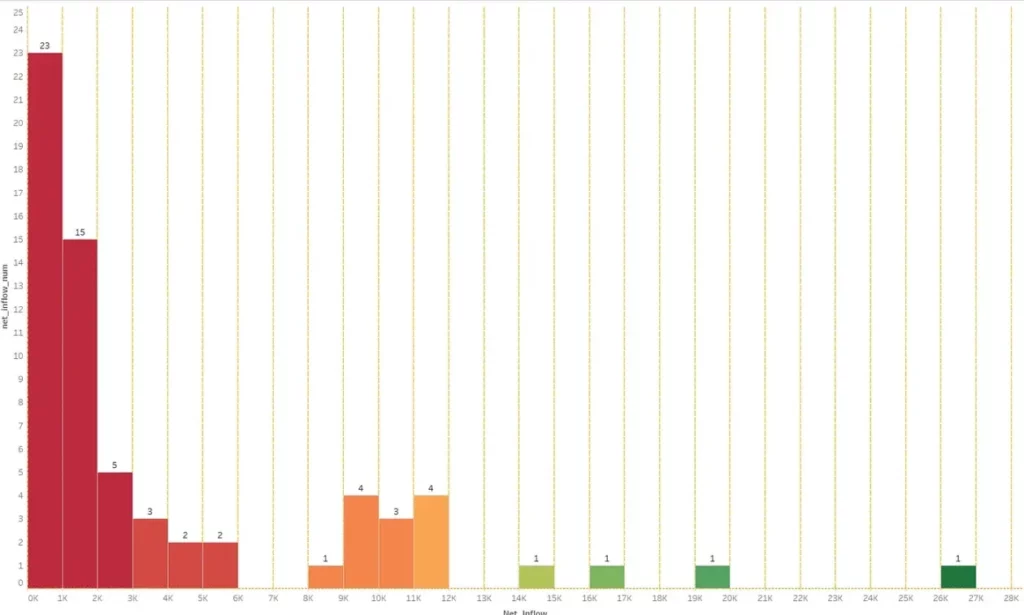

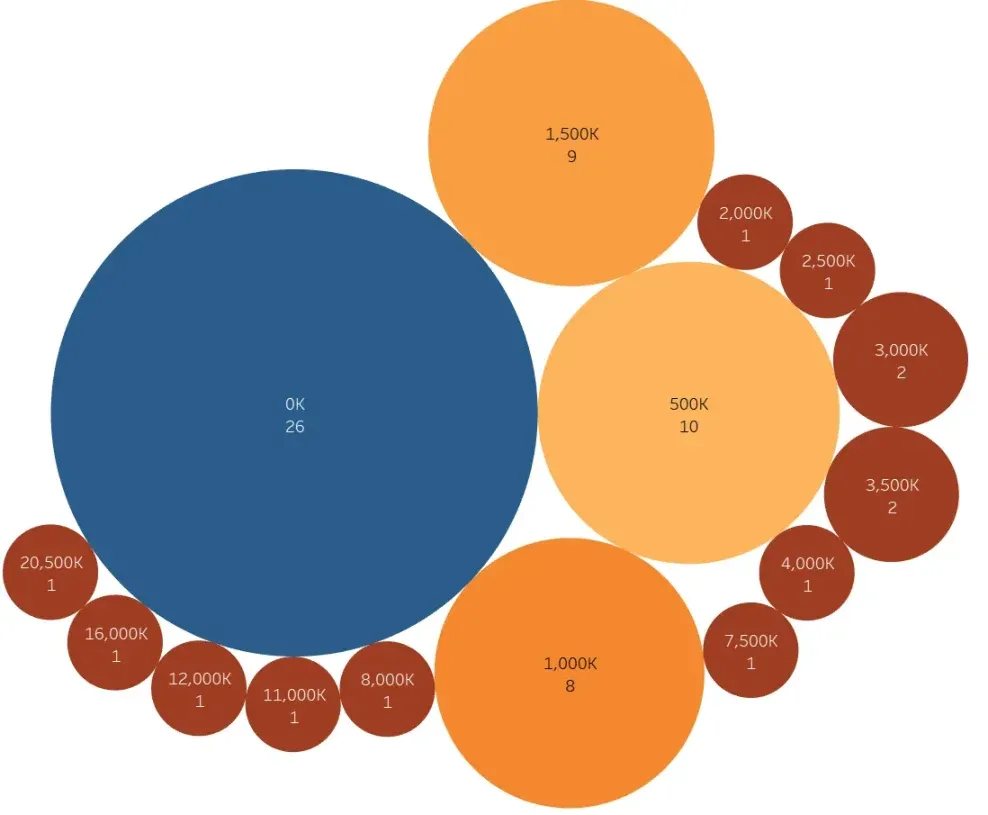

5.1 Répartition du volume d’accumulation

Le graphique montre l’accumulation au cours des 60 derniers jours. Le volume d’accumulation le plus important se situe dans la fourchette 0K-1K (environ 140 000 $) avec 23 adresses. Il y a 15 adresses qui accumulent 1K-2K. Pour 2K-12K, plusieurs adresses sont représentées, mais une seule adresse a accumulé plus de 14K, l’adresse la plus importante accumulant environ 26K, pour une valeur d’environ 4 millions de dollars.

5.2 Aperçu des adresses d’accumulation

- Durée de détention : L’âge médian des adresses est de 281,5 jours, ce qui indique que plus de la moitié des détenteurs d’accumulateurs ont créé leur adresse au cours de l’année écoulée. En outre, 25 % des détenteurs d’adresses accumulées sont des adresses plus récentes (moins de 42 jours). Par rapport aux détenteurs principaux, leur âge moyen est nettement inférieur (654 jours), ce qui indique que les accumulateurs récents sont de nouveaux venus.

- Quotidiennement Fréquence des transactions : Le TPD médian pour ces adresses est de 0,0731, ce qui correspond à environ 2 transactions par mois. Cette faible fréquence suggère que ces accumulateurs ne sont pas fréquemment engagés dans des activités sur la chaîne, préférant détenir des titres à long terme.

- Détention de jetons : Le nombre médian de jetons détenus par les accumulateurs est de 4, y compris AAVE. Cela signifie que 50% des accumulateurs détiennent moins de 3 autres jetons, 25% d’entre eux ne détenant que AAVE.

5.3 Situation de l’actif total des accumulateurs

La répartition des actifs parmi les adresses d’accumulation indique leur solidité financière. La répartition des actifs montre que 26 adresses se situent dans la fourchette de 0 à 500 000 dollars, 10 dans la fourchette de 500 000 à 1 million de dollars, 8 dans la fourchette de 1 million à 1,5 million de dollars et 9 dans la fourchette de 1,5 million à 2 millions de dollars. Cela indique que les accumulateurs AAVE détiennent généralement des fonds importants, l’adresse la plus importante détenant 20,5 millions de dollars.

5.4 Composition des avoirs des accumulateurs

Le graphique révèle que AAVE est la principale position des accumulateurs, ce qui est prévisible. Les deuxième et troisième participations les plus importantes sont l’ETH et l’USDT, respectivement. Les autres jetons détenus sont ONDO, USDC, UNI, FET, LINK, PENDLE, stETH, aETH et USDT. Cette répartition indique que les accumulateurs préfèrent les projets établis aux dernières tendances.