Des versions à l’impact : comment l’UNI a façonné la blockchain

Dans le domaine du Web3, trois moments clés se détachent : la création du Bitcoin qui a introduit les systèmes de blockchain décentralisés, les contrats intelligents d’Ethereum qui ont élargi le potentiel de la blockchain au-delà des paiements, et la démocratisation des privilèges financiers par UNI, annonçant l’âge d’or de la blockchain.

En examinant l’évolution de l’UNI V1 à V4 et l’introduction de l’UNIChain, nous posons la question suivante : dans quelle mesure l’UNI n’est-elle pas la solution ultime pour les DEX ?

UNI V1 : Prélude à l’âge d’or

Avant UNI, il existait des bourses décentralisées (DEX), mais aucune n’a véritablement défini le genre jusqu’à l’émergence d’UNI. Beaucoup attribuent le succès d’UNI à sa simplicité, sa sécurité et sa confidentialité. Cependant, son caractère unique ne réside pas seulement dans ces attributs, mais aussi dans son incarnation de l’éthique DeFi. Contrairement à Bancor, un concurrent de la première heure, UNI a été le premier DEX à répondre aux caractéristiques de la finance décentralisée. Alors que Bancor offrait des fonctionnalités AMM, il restait lié à un contrôle centralisé, exigeant une autorisation pour l’inscription des jetons et imposant des frais.

Les premières versions de l’UNI présentaient des lacunes : la forte volatilité, le coût du gaz et l’absence de fonctions sophistiquées la rendaient moins conviviale. Cependant, l’UNI a marqué un tournant historique : elle a démocratisé la finance en supprimant les obstacles à l’inscription sur les listes et en permettant à la communauté de trouver des sources de liquidité. Cette évolution a jeté les bases de la popularité généralisée des mèmes jetons et a permis à des projets ne bénéficiant pas du soutien de l’élite de prospérer.

UNI V2 : L’été du DeFi

Lancée en mai 2020, UNI V2 s’est attachée à remédier aux limites de son prédécesseur, notamment en ce qui concerne la manipulation des prix et les échanges de jetons. En mettant en œuvre la détermination du prix en fin de bloc et la tarification moyenne pondérée dans le temps (TWAP), UNI a considérablement amélioré sa résilience face aux attaques.

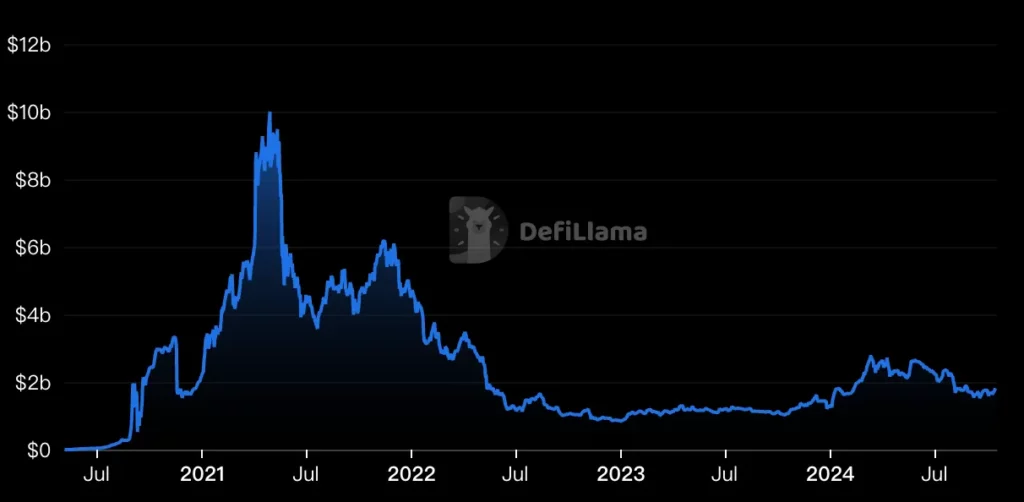

L’essor de l’agriculture de rendement, déclenché par le lancement du jeton COMP de Compound Finance en juin 2020, a créé une ruée de liquidités dans l’écosystème DeFi. UNI V2 est devenue la plateforme de prédilection des mineurs de liquidités, atteignant un pic de Total Value Locked (TVL) de plus de 10 milliards de dollars en avril 2021. Cette période a consolidé la réputation de DeFi, poussant la blockchain dans le courant dominant.

UNI V3 : La lutte contre les CEX

Dans la V2, UNI avait établi la norme pour les AMM DEX, mais elle a dû faire face à de nouveaux défis de la part des bourses centralisées (CEX). Alors que les AMM offraient une expérience conviviale, leur efficacité en termes de capital était faible, exposant les utilisateurs à des risques de pertes impermanentes.

La V3 a introduit la liquidité concentrée, permettant aux fournisseurs de liquidité (LPs) d’allouer leurs fonds dans des fourchettes de prix spécifiques, optimisant ainsi l’utilisation de la liquidité. Cependant, la plupart des LPs se sont concentrés sur les fourchettes de prix à forte volatilité, ce qui a conduit à une distribution inégale des liquidités. Malgré quelques améliorations, UNI a dû faire face à des modèles concurrents tels que Trader Joe et Curve, qui offraient des solutions de liquidité plus efficaces.

UNI V4 : un nouveau chapitre

Deux ans après V3, UNI V4 a vu le jour, donnant la priorité à la personnalisation et à l’efficacité. L’introduction des Hooks – des contrats intelligents permettant aux développeurs d’insérer une logique personnalisée à différents moments du cycle de vie du pool de liquidités – a représenté une évolution significative.

Cette version a remplacé l’architecture Factory-Pool par une structure Singleton, ce qui a permis de réduire considérablement les coûts de gaz. Bien qu’elle ait positionné UNI favorablement par rapport à ses concurrents, la complexité accrue a également entraîné un risque de fragmentation du marché et des vulnérabilités en matière de sécurité.

UNIChain : Une nouvelle direction

UNIChain, une récente mise à jour majeure, symbolise un avenir potentiel où les DEX évoluent en chaînes publiques à part entière. Construit sur Optimism’s OP Stack, UNIChain vise à améliorer la vitesse et la sécurité des transactions tout en bénéficiant aux détenteurs de jetons UNI. Les principales innovations sont les suivantes :

- Construction de blocs vérifiables : Utilisation de la technologie Rollup-Boost pour une construction de blocs plus rapide et plus sûre tout en minimisant les risques liés au MEV.

- Réseau de vérification UNIchain (UVN) : Incitation des validateurs par la mise en jeu de jetons UNI, favorisant la décentralisation et la sécurité.

- Modèle d’interaction piloté par l’intention (ERC-7683) : Simplifier l’expérience de l’utilisateur et rationaliser les transactions entre les chaînes.

En substance, UNIChain pourrait renforcer le pouvoir de l’OP Alliance tout en posant des défis à court terme pour l’écosystème Ethereum.

Conclusion

Alors que les applications DeFi deviennent de plus en plus sophistiquées, de nombreux DEX s’orientent vers des modèles de carnet d’ordres, remettant en question la viabilité à long terme des AMM. Bien que certains considèrent les MSA comme une relique d’une époque révolue, ils restent un élément essentiel de l’identité de Web3. L’évolution d’UNI reflète à la fois les progrès et les défis, avec des questions sur la centralisation et la gouvernance qui émergent au fur et à mesure de sa maturation.

La voie à suivre exige une réflexion approfondie sur la manière de coexister avec des entités en croissance rapide dans le paysage du Web3. En fin de compte, le parcours de l’UNI façonnera l’avenir de la finance décentralisée et son héritage durable dans la blockchain.