Bagaimana Cara Menentukan Dasar Biaya untuk Pelaporan Pajak Mata Uang Kripto?

Menentukan dasar biaya mata uang kripto untuk tujuan perpajakan melibatkan pertimbangan harga pembelian, biaya transaksi, dan peristiwa seperti hard fork atau staking reward.

1. Apa yang dimaksud dengan Dasar Biaya Mata Uang Kripto?

Dalam konteks mata uang kripto, “dasar biaya” mengacu pada pengeluaran awal yang dibayarkan untuk aset digital. Ini adalah pertimbangan penting saat menghitung keuntungan atau kerugian modal saat penjualan atau pelepasan mata uang kripto. Keuntungan atau kerugian modal dari penjualan mata uang kripto dihitung sebagai harga jual dikurangi basis biaya.

Pelaporan basis biaya secara akurat sangat penting untuk menghindari komplikasi pajak, yang dapat mengakibatkan kekurangan atau kelebihan pembayaran pajak dan potensi penalti dari otoritas pajak. Dengan meningkatnya pengawasan dari otoritas pajak di seluruh dunia terhadap transaksi mata uang kripto, pelaporan yang akurat menjadi semakin penting.

Di banyak yurisdiksi, termasuk Amerika Serikat, otoritas pajak mewajibkan individu untuk melaporkan transaksi mata uang kripto untuk tujuan pajak. Pelaporan dasar biaya yang tidak akurat dapat menyebabkan denda dan audit. Oleh karena itu, investor harus menyimpan catatan lengkap semua transaksi mata uang kripto, termasuk harga pembelian, tanggal transaksi, dan biaya tambahan apa pun.

2. Metode Umum untuk Menghitung Dasar Biaya Mata Uang Kripto

Ada beberapa metode untuk menghitung basis biaya mata uang kripto, seperti yang diuraikan di bawah ini:

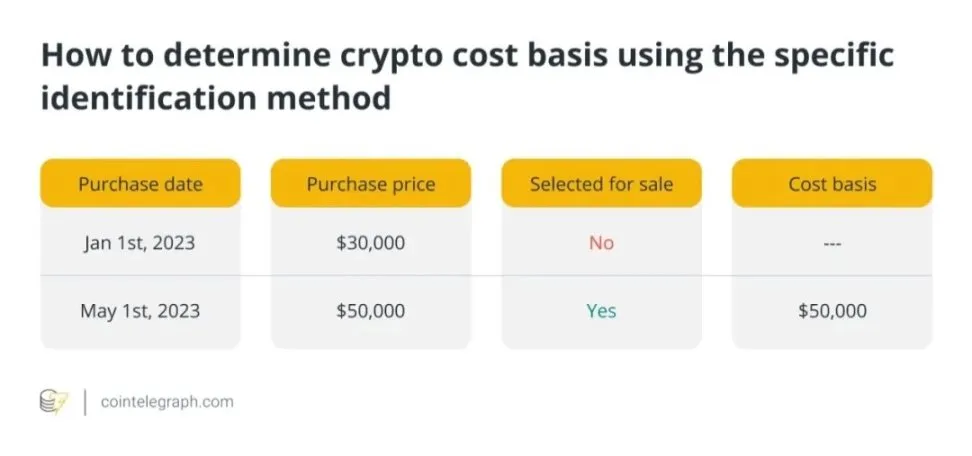

2.1 Identifikasi Khusus

Metode identifikasi spesifik adalah cara umum untuk menghitung dasar biaya kepemilikan mata uang kripto. Investor dapat menggunakan metode ini untuk menentukan dan melacak basis biaya setiap aset kripto secara individual. Ketika menjual atau melepas aset kripto, investor mengidentifikasi unit yang dijual dan harga belinya.

Metode ini memungkinkan penghitungan basis biaya yang akurat karena mempertimbangkan harga beli spesifik dari unit yang dijual. Hal ini sangat berguna bagi investor yang ingin mengoptimalkan hasil pajak dengan memilih secara cermat unit mana yang akan dijual berdasarkan harga pokok dan periode kepemilikannya.

Untuk memahami cara kerja metode ini, pertimbangkan sebuah contoh hipotetis: Seorang investor membeli 1 Bitcoin seharga $30.000 pada tanggal 1 Januari 2023, dan Bitcoin lainnya seharga $50.000 pada tanggal 1 Mei 2023. Jika investor memutuskan untuk menjual 1 Bitcoin, mereka dapat memilih pembelian mana yang akan digunakan sebagai dasar biaya.

Menerapkan metode identifikasi spesifik membutuhkan pencatatan yang cermat untuk setiap transaksi mata uang kripto, termasuk harga pembelian, tanggal, dan biaya terkait. Meskipun memiliki potensi akurasi tertinggi dalam pelaporan basis biaya, metode ini mungkin lebih menantang dan memakan waktu untuk dijalankan dibandingkan dengan metode lainnya.

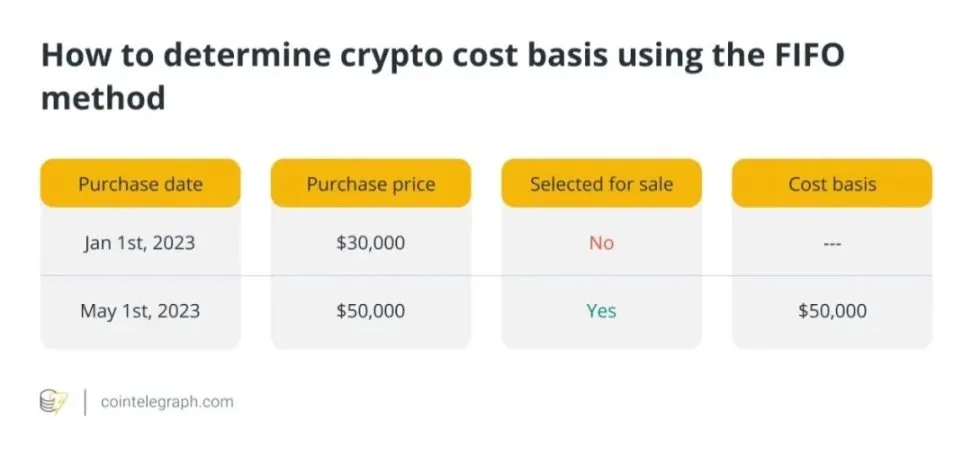

2.2 Masuk Pertama, Keluar Pertama (FIFO)

Metode umum lainnya untuk menghitung dasar biaya mata uang kripto yang dimiliki adalah metode “Masuk Pertama, Keluar Pertama” (FIFO). Dalam FIFO, aset mata uang kripto yang dibeli paling awal diasumsikan sebagai yang pertama kali dijual. Metode ini mengasumsikan bahwa mata uang kripto yang paling lama dipegang adalah yang dijual atau dibuang, sehingga lebih mudah untuk melacak transaksi.

Misalkan seorang investor membeli 1 Bitcoin seharga $30.000 pada tanggal 1 Januari 2023, dan Bitcoin lainnya seharga $50.000 pada tanggal 1 Mei 2023. Ketika mereka menjual 1 Bitcoin, harga pembelian paling awal (yaitu $30.000) secara otomatis digunakan sebagai dasar biaya.

Meskipun mudah diterapkan, FIFO dapat menyebabkan biaya pajak yang lebih tinggi dalam kasus-kasus tertentu, karena dapat menyebabkan penjualan aset dengan harga beli yang lebih rendah terlebih dahulu, sehingga meningkatkan capital gain.

Terlepas dari kekurangan ini, FIFO tetap menjadi pilihan populer di antara banyak investor karena kesederhanaannya, membuatnya lebih disukai oleh mereka yang tidak aktif berdagang mata uang kripto dan yang ingin menyederhanakan perhitungan pajak mereka.

2.3 Masuk Terakhir, Keluar Pertama (LIFO)

Berlawanan dengan First-In, First-Out (FIFO), “Last-In, First-Out” (LIFO) mengasumsikan bahwa aset mata uang kripto yang terakhir dibeli akan dijual terlebih dahulu, dengan menggunakan harga pembelian terakhir sebagai dasar biaya.

Misalkan seorang investor membeli 1 Bitcoin seharga $30.000 pada tanggal 1 Januari 2023, dan Bitcoin lainnya seharga $50.000 pada tanggal 1 Mei 2023. Ketika mereka menjual 1 Bitcoin, harga pembelian terakhir secara otomatis digunakan sebagai dasar biaya.

LIFO mungkin bermanfaat dalam situasi tertentu, terutama ketika harga naik. Dengan menjual aset yang paling baru diperoleh terlebih dahulu, investor dapat meminimalkan keuntungan modal dan, akibatnya, mengurangi kewajiban pajak. Namun, jika aset yang paling baru diperoleh memiliki dasar biaya yang lebih rendah daripada aset yang lebih tua, LIFO dapat menghasilkan pajak yang lebih tinggi.

Meskipun LIFO dapat memberikan keuntungan pajak dibandingkan dengan FIFO, LIFO lebih jarang digunakan untuk menentukan kewajiban pajak mata uang kripto. Ini karena LIFO bisa lebih kompleks dan mungkin memerlukan pencatatan yang lebih teliti.

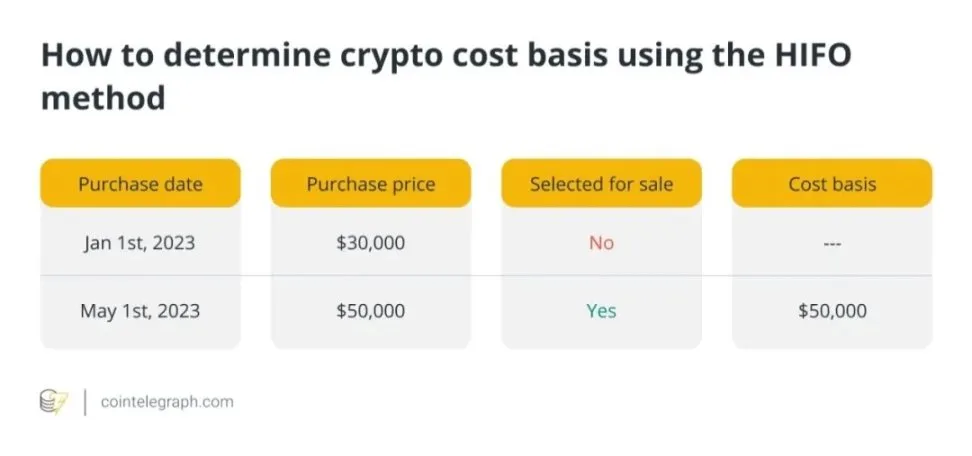

2.4 Masuk Tertinggi, Keluar Pertama (HIFO)

Metode “Highest-In, First-Out” (HIFO) adalah pendekatan strategis untuk menentukan dasar biaya kepemilikan mata uang kripto untuk tujuan perpajakan. Metode ini mengasumsikan bahwa aset mata uang kripto yang paling mahal dijual terlebih dahulu, berlawanan dengan FIFO dan LIFO.

Dengan menjual aset dengan basis biaya tertinggi terlebih dahulu, investor dapat secara strategis mengurangi capital gain dan, oleh karena itu, menurunkan kewajiban pajak mereka. Strategi ini sangat menguntungkan ketika harga-harga naik dan aset yang dijual memiliki harga pokok yang tinggi.

Untuk memahami cara kerja HIFO, perhatikan contoh berikut: Seorang investor membeli 1 Bitcoin seharga $30.000 pada tanggal 1 Januari 2023, dan Bitcoin lainnya seharga $50.000 pada tanggal 1 Mei 2023. Ketika mereka menjual 1 Bitcoin, harga pembelian tertinggi secara otomatis digunakan sebagai dasar biaya.

Meskipun HIFO dapat meminimalkan pajak capital gain, HIFO mungkin tidak cocok untuk semua investor karena kebutuhan akan catatan yang terperinci. Selain itu, investor harus memastikan bahwa mereka menyimpan dokumentasi yang sesuai untuk mendukung perhitungan mereka, karena otoritas pajak mungkin akan memeriksa penggunaan HIFO. Terlepas dari tantangan-tantangan ini, HIFO dapat diadopsi oleh investor yang ingin mengurangi kewajiban pajak mata uang kripto mereka.

2.5 Dasar Biaya Rata-Rata (ACB)

Dengan menggunakan teknik ini, investor dapat menghitung harga rata-rata dari semua mata uang kripto yang mereka miliki. Harga rata-rata ini kemudian digunakan untuk menentukan dasar biaya aset kripto yang dijual.

Asumsikan seorang investor membeli 2 Bitcoin, satu seharga $30.000 (pada tanggal 1 Januari 2023) dan satu lagi seharga $50.000 (pada tanggal 1 Mei 2023). Perhitungan dasar biaya rata-rata mereka adalah sebagai berikut:

Metode biaya rata-rata menawarkan jalan tengah antara potensi optimalisasi pajak dan kesederhanaan. Menggunakan harga rata-rata untuk semua kepemilikan mata uang kripto yang sama dapat menyederhanakan penghitungan basis biaya. Investor yang sering membeli dan menjual mata uang kripto dan ingin menyederhanakan proses pencatatan mereka mungkin akan terbantu dengan strategi ini.

Meskipun metode biaya rata-rata mungkin tidak menawarkan efisiensi pajak yang sama dengan metode seperti FIFO atau HIFO, metode ini tetap menjadi pilihan populer bagi para investor. Metode ini masih memberikan akurasi yang wajar dalam pelaporan basis biaya dan membantu memastikan kepatuhan terhadap persyaratan pajak.

3. Dokumentasi yang Dibutuhkan untuk Perhitungan Dasar Biaya yang Akurat

Untuk mata uang kripto, catatan transaksi yang lengkap sangat penting untuk penilaian dasar biaya yang akurat. Investor perlu menyimpan catatan terperinci mengenai data berikut ini:

- Tanggal dan Waktu Pembelian: Tanggal dan waktu ketika mata uang kripto dibeli.

- Harga Pembelian: Biaya yang dikeluarkan untuk memperoleh mata uang kripto.

- Biaya Transaksi: Setiap biaya yang dibayarkan selama pembelian (mis., biaya gas).

- Jenis Transaksi: Apakah itu pembelian, penjualan, pertukaran, atau jenis transaksi lainnya.

- Alamat Dompet: Alamat yang terlibat dalam transaksi.

- ID Transaksi: Pengidentifikasi unik yang ditetapkan untuk setiap transaksi.

Pencatatan sangat penting untuk pelaporan pajak guna memastikan kepatuhan terhadap undang-undang perpajakan dan mengurangi kemungkinan kesalahan atau ketidaksesuaian dalam penghitungan capital gain. Selain itu, pencatatan yang menyeluruh dapat membantu investor menjawab audit atau pertanyaan dari otoritas pajak dengan baik.

4. Perbedaan Perhitungan Dasar Biaya Mata Uang Kripto di Seluruh Yurisdiksi

Berbagai negara menggunakan berbagai metode untuk menentukan dasar biaya mata uang kripto, yang memengaruhi kewajiban pajak investor. Strategi “Pooling”, sebuah bentuk modifikasi dari metode dasar biaya rata-rata, adalah teknik yang paling banyak digunakan di Inggris. Investor yang menggunakan strategi ini menghitung biaya rata-rata dari semua mata uang kripto yang dimiliki untuk menentukan dasar biaya kena pajak.

Kanada biasanya menggunakan metode identifikasi spesifik untuk memfasilitasi optimalisasi pajak. Amerika Serikat mengizinkan identifikasi spesifik tetapi cenderung menggunakan metode FIFO sebagai standar.

Australia menggunakan beberapa metode, seperti identifikasi spesifik, FIFO, dan, dalam beberapa kasus, metode dasar biaya rata-rata. Penting untuk diingat bahwa beberapa peraturan pajak dapat berubah, jadi mencari nasihat profesional yang spesifik untuk yurisdiksi Anda selalu merupakan pendekatan yang paling aman.

5. Menghitung Dasar Biaya untuk Berbagai Jenis Transaksi Mata Uang Kripto

Menghitung dasar biaya untuk berbagai jenis transaksi mata uang kripto memerlukan pertimbangan khusus:

5.1 Membeli Mata Uang Kripto

Jumlah yang dibayarkan untuk membeli mata uang kripto merupakan dasar biayanya. Ini termasuk harga mata uang kripto dan biaya transaksi apa pun yang dibayarkan pada saat pembelian.

Contoh: Jika seorang investor membayar $10.000 untuk membeli 1 Bitcoin dan dikenakan biaya transaksi $20, maka total biaya yang harus dikeluarkan adalah $10.020.

5.2 Menjual Mata Uang Kripto

Keuntungan atau kerugian modal dari penjualan mata uang kripto dihitung dengan mengurangkan basis biaya dari harga jual. Harga pembelian awal mata uang kripto, ditambah biaya transaksi yang dibayarkan pada saat pembelian, merupakan basis biaya.

Contoh: Jika seorang investor menjual 0,5 Bitcoin seharga $7.000, dengan basis biaya $6.020 (ditambah biaya transaksi $20), maka keuntungan modal adalah $980.

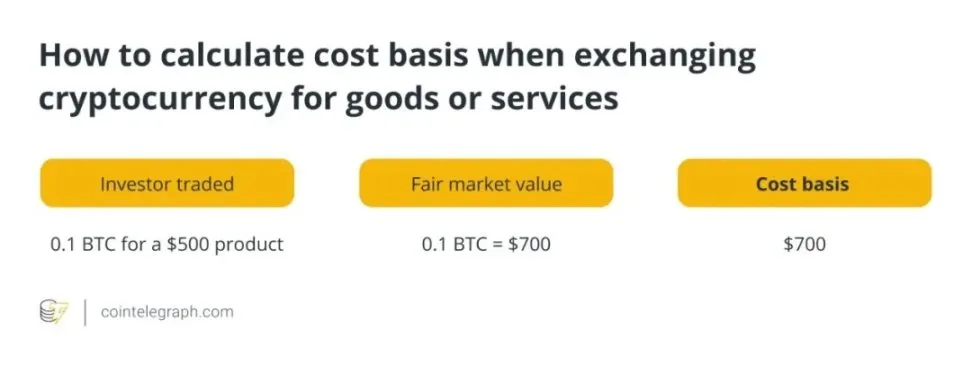

5.3 Menukar Mata Uang Kripto dengan Barang atau Jasa

Nilai pasar wajar mata uang kripto pada saat transaksi adalah dasar biaya untuk menukarnya dengan barang atau jasa. Nilai ini ditentukan oleh nilai dolar mata uang kripto pada saat transaksi.

Contoh: Jika seorang investor menukarkan 0,1 Bitcoin dengan sebuah produk senilai $500, dan nilai pasar wajar 0,1 Bitcoin pada saat transaksi adalah $700, maka dasar biaya transaksi tersebut adalah $700.

5.4 Menerima Mata Uang Kripto sebagai Penghasilan atau Hadiah

Nilai pasar wajar mata uang kripto pada saat penerimaan adalah dasar biaya saat menerima mata uang kripto sebagai hadiah atau pendapatan. Biasanya, jumlah ini ditentukan oleh nilai dolar dari

mata uang kripto pada saat penerimaan.

Contoh: Jika seorang investor menerima 0,2 Bitcoin sebagai hadiah dengan nilai pasar yang wajar sebesar $1.300, maka $1.300 akan menjadi dasar harga Bitcoin yang dihadiahkan.

6. Menangani Berbagai Peristiwa Mata Uang Kripto untuk Penghitungan Dasar Biaya

6.1 Garpu Keras dan Airdrop

Dasar biaya mata uang kripto baru yang diterima melalui forks dan airdrops pada umumnya dianggap sebagai $0. Namun, sangat penting untuk melacak nilai pasar yang wajar dari mata uang kripto pada saat penerimaan karena akan digunakan untuk menentukan keuntungan atau kerugian ketika mata uang kripto baru tersebut dijual atau dibuang.

Contoh: Jika hard fork atau airdrop menghasilkan 5 unit mata uang kripto baru yang diterima investor, masing-masing dengan nilai pasar yang wajar yaitu $100 pada saat penerimaan, maka $500 akan menjadi dasar harga mata uang kripto baru tersebut.

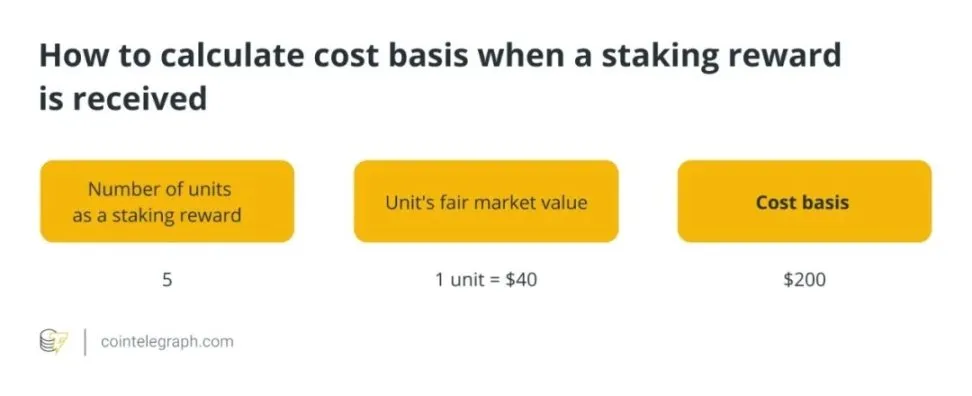

6.2 Imbalan Staking dan Penambangan

Imbalan dari staking dan penambangan biasanya diakui sebagai pendapatan sebesar nilai pasar wajar mata uang kripto pada hari diterimanya. Nilai pasar wajar menjadi dasar biaya dari mata uang kripto yang diterima.

Contoh: Jika investor menerima 5 unit mata uang kripto sebagai imbalan staking, dan setiap unit memiliki nilai pasar yang wajar sebesar $40 pada saat diterima, maka dasar biaya untuk staking mata uang kripto tersebut adalah $200.

6.3 Menukar Satu Mata Uang Kripto dengan Mata Uang Kripto Lainnya

Nilai pasar wajar dari mata uang kripto yang diserahkan pada saat pertukaran digunakan untuk menentukan dasar biaya mata uang kripto baru yang diterima melalui pertukaran. Nilai pasar wajar ini menjadi dasar biaya untuk mata uang kripto yang baru.

Contoh: Jika seorang investor menukarkan 2 Bitcoin dengan 100 unit mata uang kripto lainnya, dan nilai pasar wajar dari 2 Bitcoin pada saat pertukaran adalah $150.000, maka dasar biaya untuk mata uang kripto yang baru adalah $150.000.

7. Menyesuaikan Dasar Biaya Mata Uang Kripto untuk Biaya Transaksi dan Biaya Lainnya

Dasar biaya aset mata uang kripto harus disesuaikan dengan biaya transaksi dan biaya terkait lainnya. Salah satu cara untuk mencapai hal ini adalah dengan memasukkan biaya transaksi ke dalam dasar biaya. Contohnya, ketika membeli mata uang kripto, total dasar biaya harus menyertakan biaya apa pun yang dibayarkan selama transaksi selain harga beli aset. Demikian pula, setiap biaya transaksi yang terkait dengan penjualan mata uang kripto harus dikurangkan dari hasil penjualan.

Selain biaya transaksi, investor juga harus mempertimbangkan biaya pertukaran dan biaya lainnya. Memasukkan biaya-biaya ini (biaya yang dibebankan oleh bursa mata uang kripto untuk mengeksekusi transaksi) ke dalam total perhitungan basis biaya sangatlah penting. Dengan mempertimbangkan biaya transaksi dan biaya terkait lainnya, investor dapat memastikan bahwa perhitungan basis biaya mereka secara akurat mencerminkan total investasi dalam pembelian dan pelepasan aset kripto.

8. Manfaat Menggunakan Perangkat Lunak Pajak Crypto untuk Pelaporan Pajak yang Akurat

Menggunakan perangkat lunak pajak kripto untuk pelaporan pajak menawarkan banyak keuntungan. Pertama, ini menghemat waktu investor dan mengurangi kemungkinan kesalahan dalam pengajuan pajak dengan secara otomatis menghitung keuntungan dan kerugian modal. Platform ini dapat dengan mudah diintegrasikan dengan dompet dan bursa mata uang kripto, secara otomatis mengimpor data transaksi dan menghasilkan laporan yang komprehensif untuk keperluan pajak.

Kedua, perangkat lunak pajak kripto memastikan kepatuhan terhadap persyaratan pajak dengan menggunakan teknik basis biaya yang sesuai dan mempertimbangkan biaya transaksi dan biaya lainnya. Investor dapat mengurangi risiko audit atau denda dari otoritas pajak dengan mengungkapkan transaksi mata uang kripto mereka secara memadai.

Platform ini juga menyediakan estimasi pajak secara real-time, yang memungkinkan investor untuk menilai kewajiban pajak tahunan mereka dan membuat keputusan yang tepat tentang kepemilikan mata uang kripto mereka. Selain itu, banyak solusi perangkat lunak pajak kripto yang menawarkan fitur pemanenan kerugian pajak, yang memungkinkan investor menjual aset secara strategis untuk mengimbangi keuntungan, sehingga mengoptimalkan hasil pajak mereka.