Bagaimana Cara Memilih Koin Meme yang Menjanjikan melalui Perubahan TVL?

Siklus ini dijuluki oleh beberapa orang sebagai “siklus memecoin” atau bahkan “super siklus memecoin”. Kami telah melihat memecoin baru seperti WIF melonjak dari nol kapitalisasi pasar menjadi miliaran dolar dalam beberapa bulan.

Berbagai produk yang dibangun di sekitar fenomena memecoin juga telah bermunculan, seperti peluncuran pump.fun. Suka atau tidak suka, memecoin tidak dapat diabaikan.

Banyak peserta mata uang kripto yang aktif telah mengamati dengan seksama kinerja memecoin yang luar biasa dalam siklus ini, sebagai sektor yang jauh mengungguli yang lainnya. Ketika kita mendengar cerita tentang para pedagang yang menghasilkan keuntungan berlipat ganda melalui memecoin, selalu muncul pertanyaan:

“Bagaimana mereka mengidentifikasi memecoin tersebut?”

Meskipun tentu saja ada unsur bias penyintas, apakah ada faktor lain yang berperan?

Teori Pompa TVL Memecoin

Seperti NFT, logika investasi di balik memecoin sering kali lebih tidak jelas, sangat bergantung pada “getaran” dan meme itu sendiri, sehingga membuat analisis fundamental menjadi lebih menantang. Setidaknya, itulah pemikiran kami hingga kami menemukan apa yang kami sebut sebagai “Teori Pompa TVL Memecoin.”

Teori Pompa TVL Memecoin menyatakan bahwa memecoin utama atau sekumpulan memecoin utama akan bertindak sebagai taruhan dengan leverage pada TVL on-chain. Sebelum kita membuat daftar berbagai contoh historis, mari kita pahami terlebih dahulu mengapa hal ini masuk akal.

Kita tahu bahwa ketika TVL on-chain meningkat, proporsi tertentu dari dana akan mengalir ke berbagai aplikasi atau “tujuan” pada rantai tersebut. Misalnya, X% akan masuk ke pasar uang, Y% ke bursa terdesentralisasi utama (DEX), dll.

Oleh karena itu, masuk akal untuk mengasumsikan bahwa sebagian kecil dana akan mencari cara beta tertinggi untuk bertaruh pada rantai itu.

Bagaimana mereka melakukan ini? Dengan membeli memecoin utama atau sekeranjang memecoin utama.

Bagi sebagian orang, hal ini mungkin terlihat jelas, tetapi kami percaya bahwa ini merupakan cara yang berharga dan berpotensi lebih rendah risiko untuk berpartisipasi dalam memecoin karena menawarkan beberapa metode “fundamental” untuk menilai kinerja memecoin di masa depan (baik naik atau turun).

Mari kita lihat beberapa contoh historis dari fenomena ini:

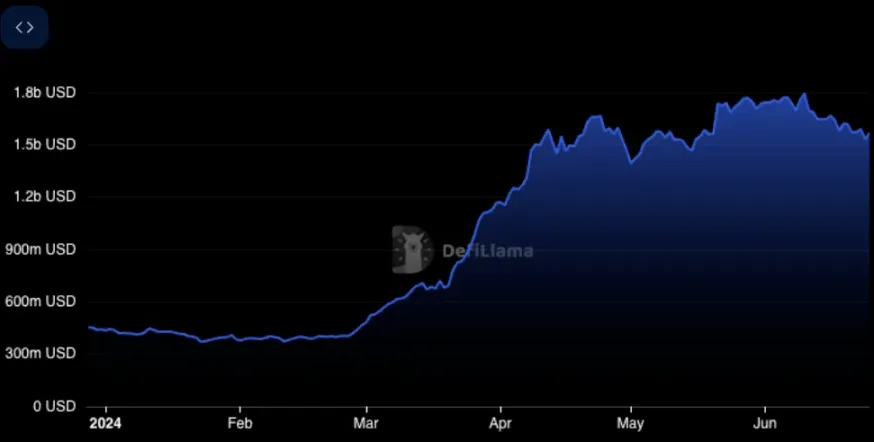

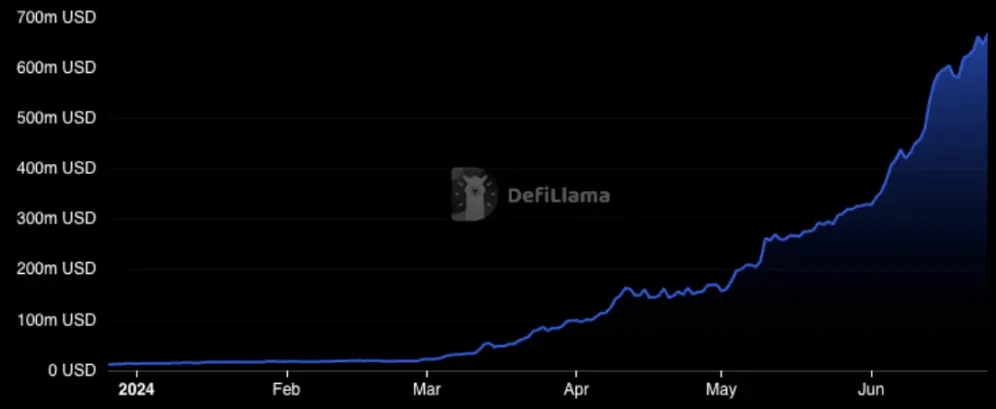

Dasar

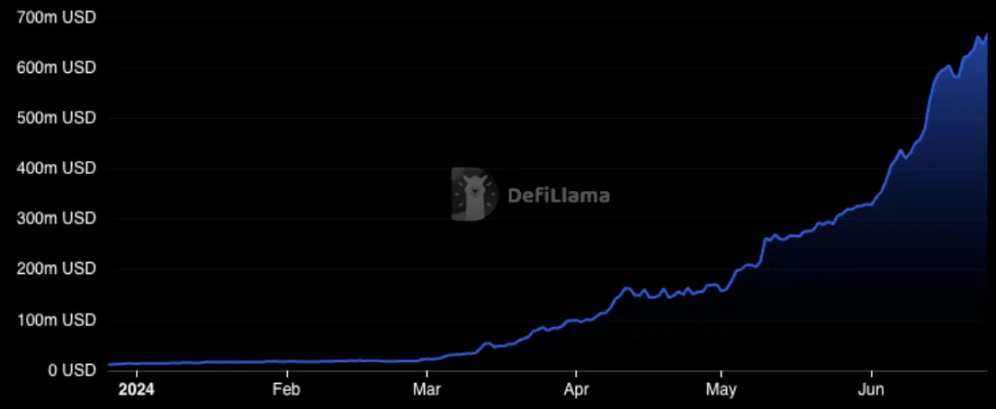

TON

Contoh-contoh ini dengan jelas menunjukkan hal itu:

Arus masuk TVL = kinerja memecoin utama.

Jika seseorang dapat memprediksi kenaikan TVL, mereka dapat mengambil posisi di memecoin utama pada rantai tersebut sebagai taruhan leverage pada prediksi TVL.

Para pengkritik strategi ini mungkin berpendapat bahwa strategi ini menurunkan keuntungan karena strategi ini membutuhkan pengetahuan tentang memecoin mana yang paling penting untuk menentukan aliran TVL.

Kritik ini valid; strategi ini tidak memungkinkan untuk membeli memecoin dengan kapitalisasi pasar $100 ribu dan melihatnya melonjak 1000 kali lipat menjadi $100 juta, tetapi strategi ini sangat efektif dalam mengidentifikasi memecoin yang sedikit lebih besar dan lebih matang dan menaikkannya dari sana.

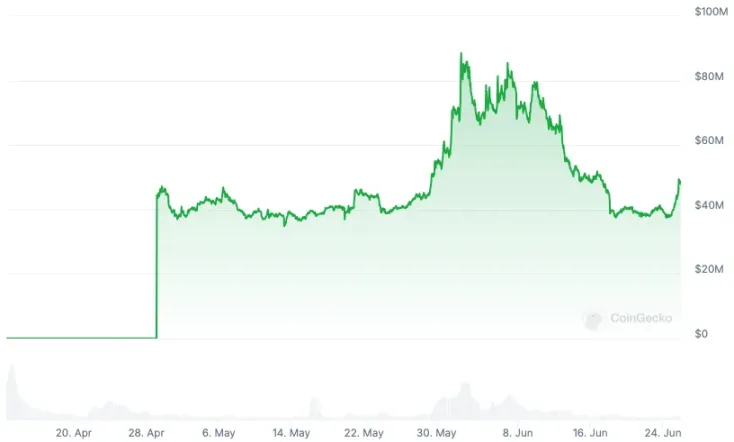

Misalnya, selama akhir Februari hingga awal April, Base mengalami lonjakan parabola di TVL, dan kapitalisasi pasar Toshi melonjak dari $40 juta menjadi lebih dari $300 juta dalam waktu kurang dari dua bulan.

Memprediksi pertumbuhan TVL dapat dibagi menjadi dua kategori: jangka panjang dan jangka pendek. Prediksi jangka panjang melibatkan peramalan tren TVL selama beberapa bulan.

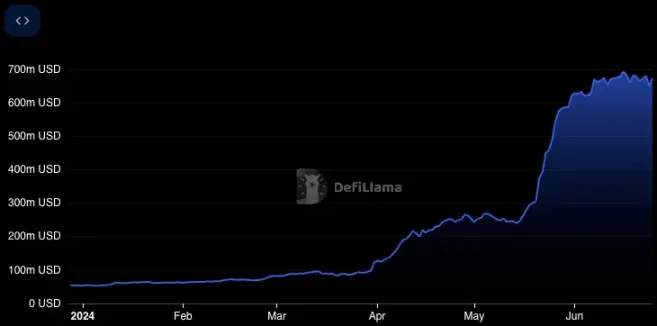

Sebagai contoh, kami dapat menunjukkan bahwa Base menggunakan Coinbase sebagai corong penerimaan untuk pengguna ritel, itulah sebabnya mengapa pertumbuhan TVL akan tetap stabil. Kita dapat melihat hubungan erat antara TON dan Telegram untuk memahami dampak dari 900 juta pengguna aktif bulanan Telegram pada TVL. Kami dapat menyebutkan Solana dan pengalaman pengguna on-chain yang unggul serta dompet selulernya sebagai alasan untuk percaya bahwa TVL akan mengalir ke sana juga.

Anda sudah paham: prediksi jangka panjang membutuhkan studi tentang basis distribusi yang lebih dalam pada rantai. Kemudian, Anda melihat memecoin utama atau memecoin pada rantai tersebut dan menempatkan taruhan Anda sesuai dengan itu.

Pendekatan jangka pendek melihat katalis jangka pendek, seperti program hadiah atau airdrops, sebagai alasan pertumbuhan TVL.

Misalnya, sebagai memecoin terkemuka di Linea, $FOXY berkinerja sangat baik di tengah arus masuk TVL setelah pengumuman program hadiah lonjakan:

Pendekatan jangka pendek membutuhkan pemantauan pasar yang lebih aktif dan menilai ke mana modal dapat mengalir berdasarkan insentif. Ini mirip dengan permainan yang dimainkan sebagian dari kita pada siklus terakhir; memasuki pool DEX teratas pada rantai baru sebagai taruhan nomor 2 untuk meningkatkan pertumbuhan TVL yang didorong oleh program insentif.

Contoh yang lebih spesifik adalah Scroll. Setelah memperkenalkan program hadiah terbarunya, kita telah melihat TVL-nya meledak. Akankah Scroll menjadi target ideal berikutnya untuk strategi jangka pendek?

Metode ini menawarkan cara yang lebih sistematis dan berisiko lebih rendah untuk berpartisipasi dalam sektor memecoin.