Come determinare la base di costo per la dichiarazione fiscale delle criptovalute?

La determinazione della base di costo delle criptovalute ai fini fiscali comporta la considerazione del prezzo di acquisto, delle commissioni di transazione e di eventi quali hard fork o ricompense per lo staking.

1. Qual è la base di costo delle criptovalute?

Nel contesto delle criptovalute, la “base di costo” si riferisce alla spesa iniziale sostenuta per l’attività digitale. Si tratta di una considerazione importante per il calcolo delle plusvalenze o delle minusvalenze in caso di vendita o cessione di criptovalute. La plusvalenza o la minusvalenza derivante dalla vendita di criptovalute è calcolata come il prezzo di vendita meno la base di costo.

La rendicontazione accurata della base di costo è fondamentale per evitare complicazioni fiscali, che potrebbero comportare il mancato o eccessivo pagamento delle imposte e potenziali sanzioni da parte delle autorità fiscali. Dato il crescente controllo da parte delle autorità fiscali di tutto il mondo sulle transazioni in criptovalute, una rendicontazione accurata è diventata ancora più importante.

In molte giurisdizioni, tra cui gli Stati Uniti, le autorità fiscali richiedono alle persone fisiche di segnalare le transazioni in criptovaluta a fini fiscali. Una rendicontazione imprecisa della base di costo può portare a multe e audit. Pertanto, gli investitori devono tenere una registrazione completa di tutte le transazioni in criptovalute, compresi i prezzi di acquisto, le date delle transazioni e le eventuali commissioni aggiuntive.

2. Metodi comuni per il calcolo della base di costo delle criptovalute

Esistono diversi metodi per calcolare la base di costo delle criptovalute, come illustrato di seguito:

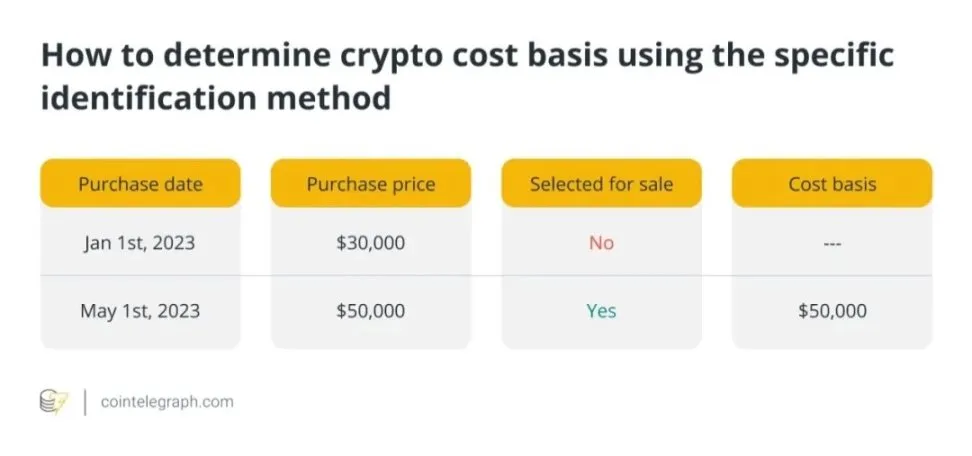

2.1 Identificazione specifica

Il metodo di identificazione specifica è un metodo comune per calcolare la base di costo delle criptovalute detenute. Gli investitori possono utilizzare questo metodo per determinare e tracciare individualmente la base di costo di ciascuna attività in criptovaluta. Quando vendono o cedono un’attività in criptovaluta, gli investitori identificano le unità esatte vendute e il loro prezzo di acquisto.

Questo metodo consente di calcolare con precisione la base di costo, poiché considera il prezzo di acquisto specifico delle quote vendute. Questo metodo è particolarmente utile per gli investitori che desiderano ottimizzare i risultati fiscali scegliendo attentamente le quote da vendere in base alla loro base di costo e al periodo di detenzione.

Per capire come funziona questo metodo, consideriamo un esempio ipotetico: Un investitore acquista 1 Bitcoin a 30.000 dollari il 1° gennaio 2023 e un altro Bitcoin a 50.000 dollari il 1° maggio 2023. Se l’investitore decide di vendere 1 Bitcoin, può scegliere quale acquisto specifico utilizzare come base di costo.

L’implementazione del metodo di identificazione specifica richiede una registrazione meticolosa di ogni transazione di criptovaluta, compresi i prezzi di acquisto, le date e le eventuali commissioni correlate. Nonostante il suo potenziale di massima accuratezza nella rendicontazione della base dei costi, può essere più impegnativo e lungo da eseguire rispetto ad altri metodi.

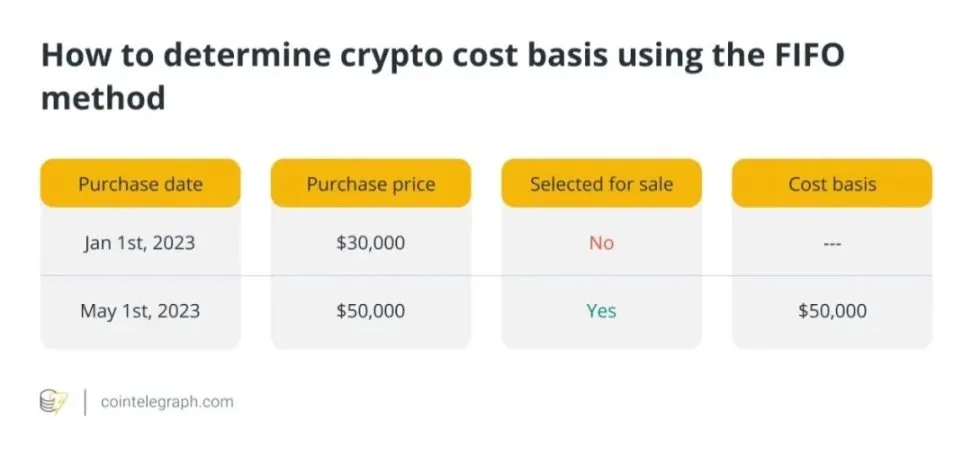

2.2 Prima entrata, prima uscita (FIFO)

Un altro metodo comune per calcolare la base di costo delle criptovalute detenute è il metodo “First-In, First-Out” (FIFO). Secondo il metodo FIFO, si presume che le criptovalute acquistate per prime siano state vendute per prime. Questo metodo presuppone che le criptovalute detenute da più tempo vengano vendute o comunque smaltite, rendendo più semplice la tracciabilità delle transazioni.

Supponiamo che un investitore acquisti 1 Bitcoin a 30.000 dollari il 1° gennaio 2023 e un altro Bitcoin a 50.000 dollari il 1° maggio 2023. Quando vende 1 Bitcoin, il primo prezzo di acquisto (cioè 30.000 dollari) viene automaticamente utilizzato come base di costo.

Sebbene sia semplice da implementare, in alcuni casi il FIFO può comportare costi fiscali più elevati, in quanto può portare a vendere per prime le attività con prezzi di acquisto inferiori, aumentando così le plusvalenze.

Nonostante questo inconveniente, la FIFO rimane una scelta popolare tra molti investitori grazie alla sua semplicità, che la fa preferire a coloro che non commerciano attivamente criptovalute e che desiderano semplificare i calcoli fiscali.

2.3 Ultimo arrivato, primo uscito (LIFO)

Contrariamente al First-In, First-Out (FIFO), il “Last-In, First-Out” (LIFO) presuppone che le attività in criptovaluta acquistate più di recente vengano vendute per prime, utilizzando l’ultimo prezzo di acquisto come base di costo.

Supponiamo che un investitore acquisti 1 Bitcoin a 30.000 dollari il 1° gennaio 2023 e un altro Bitcoin a 50.000 dollari il 1° maggio 2023. Quando vende 1 Bitcoin, il prezzo di acquisto più recente viene automaticamente utilizzato come base di costo.

Il LIFO può essere vantaggioso in determinate situazioni, in particolare quando i prezzi sono in aumento. Vendendo per primi i beni di più recente acquisizione, gli investitori possono minimizzare le plusvalenze e, di conseguenza, ridurre gli oneri fiscali. Tuttavia, se le attività di più recente acquisizione hanno una base di costo inferiore a quella delle attività più vecchie, il LIFO potrebbe comportare un aumento delle imposte.

Sebbene il LIFO possa offrire vantaggi fiscali rispetto al FIFO, è meno comunemente utilizzato per determinare le imposte sulle criptovalute. Questo perché il LIFO può essere più complesso e può richiedere una registrazione più accurata.

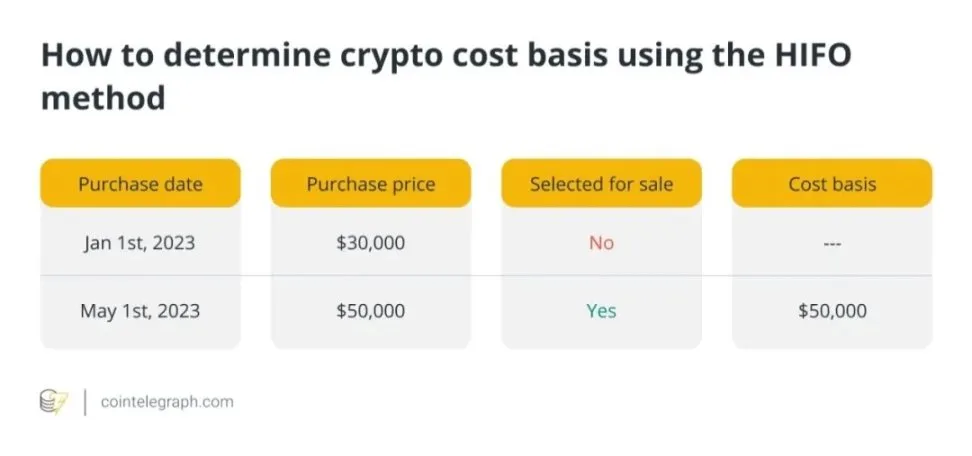

2.4 Il più alto in entrata, il primo in uscita (HIFO)

Il metodo “Highest-In, First-Out” (HIFO) è un approccio strategico per determinare la base di costo delle criptovalute detenute a fini fiscali. Presuppone che le attività in criptovalute più costose vengano vendute per prime, contrariamente ai metodi FIFO e LIFO.

Vendendo per prime le attività con la base di costo più elevata, gli investitori possono ridurre strategicamente le plusvalenze e, di conseguenza, gli oneri fiscali. Questa strategia è particolarmente vantaggiosa quando i prezzi sono aumentati e le attività vendute hanno una base di costo elevata.

Per capire come funziona l’HIFO, si consideri questo esempio: Un investitore acquista 1 Bitcoin a 30.000 dollari il 1° gennaio 2023 e un altro Bitcoin a 50.000 dollari il 1° maggio 2023. Quando vende 1 Bitcoin, il prezzo di acquisto più alto viene automaticamente utilizzato come base di costo.

Sebbene l’HIFO possa ridurre al minimo le imposte sulle plusvalenze, potrebbe non essere adatto a tutti gli investitori a causa della necessità di una documentazione dettagliata. Inoltre, gli investitori devono assicurarsi di conservare la documentazione adeguata a sostegno dei loro calcoli, poiché le autorità fiscali potrebbero controllare l’uso dell’HIFO. Nonostante queste difficoltà, l’HIFO può essere adottato dagli investitori che desiderano ridurre le imposte sulle criptovalute.

2.5 Base dei costi medi (ACB)

Utilizzando questa tecnica, gli investitori possono calcolare il prezzo medio di tutte le criptovalute in loro possesso. Questo prezzo medio viene poi utilizzato per determinare la base di costo delle criptovalute vendute.

Supponiamo che un investitore acquisti 2 Bitcoin, uno per 30.000 dollari (il 1° gennaio 2023) e un altro per 50.000 dollari (il 1° maggio 2023). Il calcolo della base di costo media sarebbe il seguente:

Il metodo del costo medio offre una via di mezzo tra la potenziale ottimizzazione fiscale e la semplicità. L’utilizzo del prezzo medio di tutte le criptovalute detenute può semplificare il calcolo della base dei costi. Gli investitori che acquistano e vendono frequentemente criptovalute e desiderano snellire il processo di registrazione possono trovare utile questa strategia.

Sebbene il metodo del costo medio non offra la stessa efficienza fiscale di metodi come il FIFO o l’HIFO, rimane una scelta popolare per gli investitori. Esso garantisce comunque una ragionevole accuratezza nella rendicontazione della base dei costi e contribuisce a garantire la conformità ai requisiti fiscali.

3. Documentazione necessaria per un calcolo accurato della base di costo

Per le criptovalute, la registrazione completa delle transazioni è essenziale per una valutazione accurata della base di costo. Gli investitori devono conservare registrazioni dettagliate dei seguenti dati:

- Data e ora di acquisto: Data e ora di acquisto della criptovaluta.

- Prezzo di acquisto: Il costo sostenuto per acquisire la criptovaluta.

- Commissioni di transazione: Eventuali spese pagate durante l’acquisto (ad esempio, spese per il gas).

- Tipo di transazione: Che si tratti di acquisto, vendita, scambio o altro tipo di transazione.

- Indirizzo del portafoglio: Indirizzi coinvolti nella transazione.

- ID transazione: Identificatore unico assegnato a ciascuna transazione.

La tenuta dei registri è fondamentale per la rendicontazione fiscale, per garantire la conformità alle leggi fiscali e ridurre la possibilità di errori o discrepanze nei calcoli delle plusvalenze. Inoltre, un’accurata tenuta dei registri può aiutare gli investitori a rispondere adeguatamente a eventuali audit o richieste di informazioni da parte delle autorità fiscali.

4. Differenze nel calcolo della base dei costi delle criptovalute tra le varie giurisdizioni

I diversi Paesi impiegano diversi metodi per determinare la base di costo delle criptovalute, incidendo sugli obblighi fiscali degli investitori. La strategia del “pooling”, una forma modificata del metodo della base di costo media, è la tecnica più utilizzata nel Regno Unito. Gli investitori che utilizzano questa strategia calcolano il costo medio di tutte le criptovalute identiche detenute per determinare la base di costo imponibile.

Il Canada utilizza tipicamente il metodo di identificazione specifico per facilitare l’ottimizzazione fiscale. Gli Stati Uniti consentono l’identificazione specifica, ma tendono a utilizzare il metodo FIFO come metodo predefinito.

L’Australia utilizza diversi metodi, come l’identificazione specifica, il FIFO e, in alcuni casi, il metodo della base media dei costi. È fondamentale ricordare che alcune normative fiscali possono cambiare, quindi chiedere una consulenza professionale specifica per la propria giurisdizione è sempre l’approccio più sicuro.

5. Calcolo della base dei costi per diversi tipi di transazioni in criptovaluta

Il calcolo della base dei costi per i diversi tipi di transazioni in criptovaluta richiede considerazioni particolari:

5.1 Acquisto di criptovalute

L’importo pagato per l’acquisto della criptovaluta costituisce la sua base di costo. Questo include il prezzo della criptovaluta e le eventuali commissioni di transazione pagate al momento dell’acquisto.

Esempio: se un investitore paga 10.000 dollari per acquistare 1 Bitcoin e sostiene una commissione di transazione di 20 dollari, il costo base totale è di 10.020 dollari.

5.2 Vendita di criptovalute

La plusvalenza o la minusvalenza derivante dalla vendita di criptovalute viene calcolata sottraendo la base di costo dal prezzo di vendita. Il prezzo di acquisto iniziale della criptovaluta, più eventuali commissioni di transazione pagate al momento dell’acquisto, costituisce la base di costo.

Esempio: Se un investitore vende 0,5 Bitcoin per 7.000 dollari, con una base di costo di 6.020 dollari (più una commissione di transazione di 20 dollari), la plusvalenza è di 980 dollari.

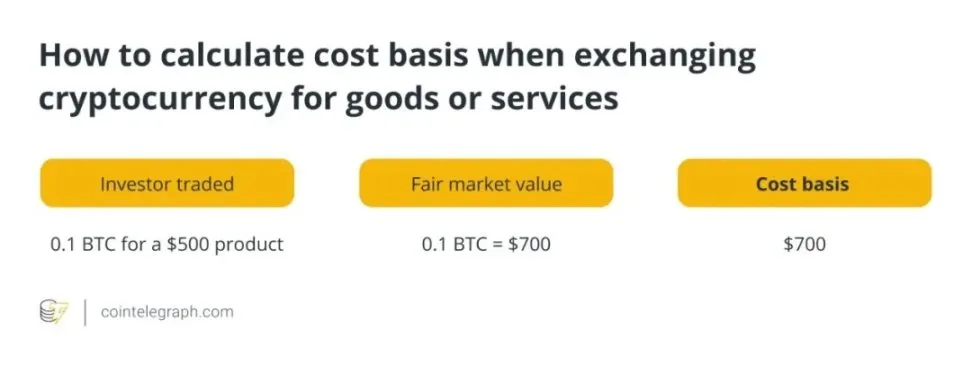

5.3 Scambio di criptovalute con beni o servizi

Il valore equo di mercato della criptovaluta al momento della transazione è la base di costo per scambiarla con beni o servizi. È determinato dal valore in dollari della criptovaluta al momento della transazione.

Esempio: Se un investitore scambia 0,1 Bitcoin con un prodotto del valore di 500 dollari, e il valore equo di mercato di 0,1 Bitcoin al momento della transazione è di 700 dollari, la base di costo della transazione è di 700 dollari.

5.4 Ricevere criptovalute come reddito o regalo

Il valore equo di mercato della criptovaluta al momento della ricezione è la base di costo quando si riceve una criptovaluta come dono o reddito. In genere, questo importo è determinato dal valore in dollari della criptovaluta.

la criptovaluta al momento della ricezione.

Esempio: Se un investitore riceve in regalo 0,2 Bitcoin con un valore di mercato equo di 1.300 dollari, 1.300 dollari saranno la base di costo del Bitcoin regalato.

6. Gestione di vari eventi di criptovaluta per il calcolo della base dei costi

6.1 Forchette rigide e Airdrops

La base di costo delle nuove criptovalute ricevute tramite hard forks e airdrop è generalmente considerata pari a 0 dollari. Tuttavia, è fondamentale tenere traccia del valore equo di mercato delle criptovalute al momento della ricezione, in quanto sarà utilizzato per determinare la plusvalenza o la minusvalenza quando le nuove criptovalute saranno vendute o altrimenti cedute.

Esempio: Se un hard fork o un airdrop fa sì che un investitore riceva 5 unità di nuova criptovaluta, ciascuna con un valore di mercato equo di $100 al momento della ricezione, allora $500 sarà la base di costo della nuova criptovaluta.

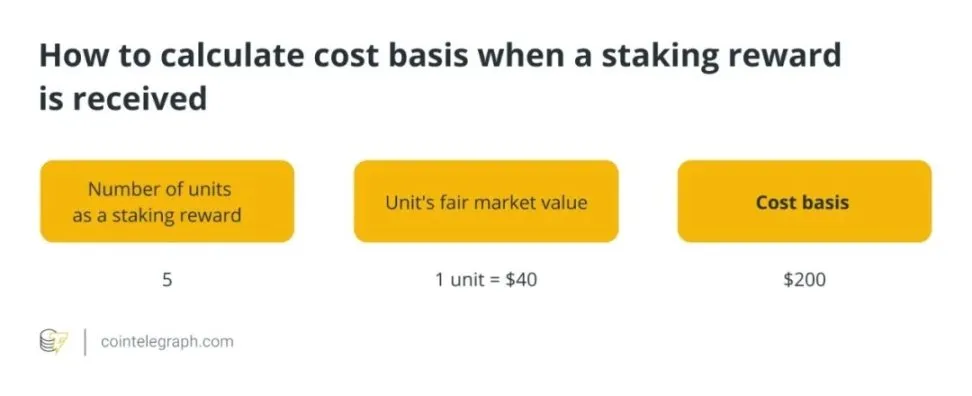

6.2 Premi di picchettamento e di estrazione

Le ricompense derivanti da staking e mining sono solitamente riconosciuti come reddito al valore equo di mercato della criptovaluta nel giorno in cui vengono ricevuti. Il valore equo di mercato diventa la base di costo della criptovaluta ricevuta.

Esempio: Se un investitore riceve 5 unità di criptovaluta come ricompensa per lo staking, e ogni unità ha un valore di mercato equo di 40 dollari al momento della ricezione, la base di costo per la criptovaluta dello staking è di 200 dollari.

6.3 Scambiare una criptovaluta con un’altra

Il valore equo di mercato della criptovaluta ceduta al momento dello scambio viene utilizzato per determinare la base di costo della nuova criptovaluta ricevuta attraverso lo scambio. Questo valore equo di mercato diventa la base di costo della nuova criptovaluta.

Esempio: Se un investitore scambia 2 Bitcoin con 100 unità di un’altra criptovaluta, e il valore equo di mercato dei 2 Bitcoin al momento dello scambio è di 150.000 dollari, la base di costo della nuova criptovaluta è di 150.000 dollari.

7. Adeguamento della base di costo della criptovaluta per le commissioni di transazione e altre spese

La base di costo delle attività in criptovalute deve essere adeguata alle commissioni di transazione e ad altre spese correlate. Un modo per raggiungere questo obiettivo è quello di includere i costi di transazione nella base di costo. Ad esempio, quando si acquistano criptovalute, la base di costo totale dovrebbe includere tutte le commissioni pagate durante la transazione in aggiunta al prezzo di acquisto dell’attività. Allo stesso modo, le commissioni di transazione relative alla vendita di criptovalute dovrebbero essere dedotte dal ricavato.

Oltre alle commissioni di transazione, gli investitori dovrebbero considerare anche le commissioni di scambio e altre spese. L’inclusione di questi costi (le commissioni addebitate dagli exchange di criptovalute per l’esecuzione delle transazioni) nel calcolo della base di costo totale è fondamentale. Considerando le commissioni di transazione e le altre spese correlate, gli investitori possono assicurarsi che il calcolo della base dei costi rifletta accuratamente l’investimento totale nell’acquisto e nella cessione di criptovalute.

8. Vantaggi dell’utilizzo di un software per le criptotasse per una rendicontazione fiscale accurata

L’utilizzo di un software fiscale per le criptovalute offre numerosi vantaggi. In primo luogo, fa risparmiare tempo agli investitori e riduce la probabilità di errori nelle dichiarazioni fiscali, calcolando automaticamente le plusvalenze e le minusvalenze. Queste piattaforme possono facilmente integrarsi con i portafogli e gli scambi di criptovalute, importando automaticamente i dati delle transazioni e generando rapporti completi a fini fiscali.

In secondo luogo, il software fiscale per le criptovalute garantisce la conformità ai requisiti fiscali utilizzando tecniche appropriate di calcolo dei costi e considerando le commissioni di transazione e altre spese. Gli investitori possono ridurre il rischio di controlli o multe da parte delle autorità fiscali rendendo note in modo adeguato le loro transazioni in criptovalute.

Queste piattaforme forniscono anche stime fiscali in tempo reale, consentendo agli investitori di valutare le loro passività fiscali annuali e di prendere decisioni informate sulle loro criptovalute. Inoltre, molte soluzioni software per la tassazione delle criptovalute offrono funzioni di tax-loss harvesting, consentendo agli investitori di vendere strategicamente le attività per compensare i guadagni, ottimizzando così i risultati fiscali.