掲載料をめぐる論争:隠れた手数料」は現実か?

特にムーンロック・キャピタルのサイモン最高経営責任者(CEO)が法外な上場手数料について苦情を投稿した後、取引所の上場手数料をめぐる論争が過熱している。これは業界の主要なオピニオン・リーダー(KOL)の間で激しい議論を巻き起こし、これらの手数料が本当に存在するのか、どのような隠れた手数料が存在するのか、取引所はどのように利益を得ているのか、といった疑問を投げかけた。業界の暗部では、非公開の取引が数多く行われている可能性がある。この論争に飛び込み、舞台裏で何が起きているのかを明らかにしよう。

法外な掲載料論争

高額な上場手数料をめぐる議論は、この問題が浮上して以来、大きな注目を集めてきた。コインベースの上場手数料に関する非難を即座に否定したSonic Labsの共同設立者であるアンドレ・クロンジェ氏の反応は注目に値する。

TRONの創設者であるジャスティン・サン氏も、Binanceはトークンの上場手数料を請求していないが、Coinbaseはかつて5億TRX(約8000万ドル)を要求し、パフォーマンスを向上させるためにCoinbase Custodyに2億5000万ドルのBTCを預けることを要求したと述べた。

ConfluxのCOOであるZhang Yuanjie氏も、BinanceはConfluxのCFXトークンに上場手数料を請求していないと述べた。しかし、Binanceはペナルティーを課し、トークンのパフォーマンスの悪さから15万米ドルの保証金を差し押さえた。Confluxの担保である500万CFXトークンは、ネットワークの安全性が確認された後、最終的に返金された。

バイナンスはすぐに反論し、チャオ・チャンペンCEO(CZ)は、ビットコインが上場手数料を支払ったことは一度もないと明らかにした。同氏は、プロジェクトは上場する取引所ではなく、トークンの品質に焦点を当てるべきだと強調した。

隠された掲載料とは?

9月、BinanceのHe Yi氏は上場手数料に関する懸念の高まりに対応し、Binanceは構造化された厳格なプロセスの中で運営されていることを明らかにした。このプロセスには、ビジネス開発、調査チーム、委員会審査、コンプライアンス・チェックの4段階がある。同社の上場プロセスには、インサイダー取引や情報漏洩の疑いはない。

バイナンスは、トークンの割り当てやステーブルコインという形での直接的な「賄賂」はないと表明しているが、プロジェクトチームは、トークンの分配の一部(約5%)をバイナンスのLaunchpoolに割り当てることが義務付けられており、個々のユーザーに予約された特定のエアドロップはない。これらの既知の手数料とは別に、Confluxのケースでは、プロジェクトチームはトークン価格の安定性を確保するために多額の保証金を提供しなければならず、さもなければ没収されるリスクがあることが浮き彫りになった。

保証金の要求やエアドロップの割り当ては、氷山の一角のように水面下に隠れている「掲載料」の仕組みの違いに過ぎないという意見もある。また、これらは隠れた手数料ではなく、ユーザーに報いるための正当なインセンティブだと反論する人もいる。

中央集権型取引所の隠れた懸念点

暗号業界には秘密主義的な一角が多く、取引所が生み出す有利な収益によって、すべての取引の透明性を保証することは難しい。

通常の取引手数料や金利収入だけでなく、取引所はユーザー口座に残された少額の取引不能資産や裁定取引、簿外取引からも利益を得ている。非準拠の取引所の中には、「スプーフィング」(価格を操作するために偽の注文を出すこと)、「データ操作」、「ニュース・ダンピング」などの悪質な行為を行って、利益のために市場の状況を悪用するところもある。

従来の中央集権的な取引所では、プロジェクトチーム、マーケットメイカー、取引所間の利益相反が個人投資家の目に触れないことが多い。この透明性の欠如は、個人トレーダーが不利な立場に置かれる不均衡につながる。

例えば、ゲームストップ(GME)の事件では、ロビンフッドの取引プラットフォームが売買を制限し、大口投資家の利益のために株価を操作した。個人トレーダーは取引所の利益追求戦略の矢面に立たされることが多いため、このような行為は孤立したものではなく、公正な市場機能に脅威を与えている。

ネガティブ・リスティング収益率

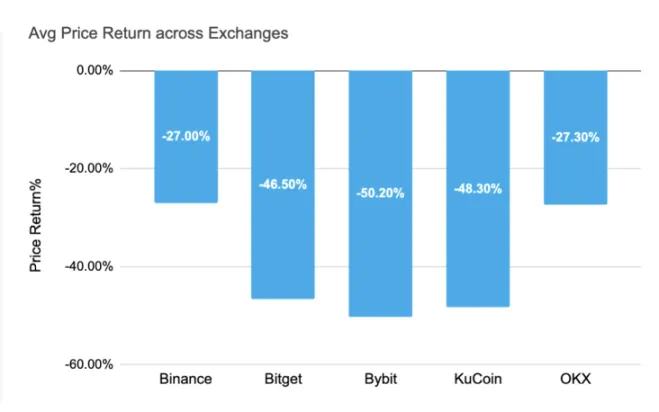

トークン上場の最終目標は、それが個人投資家であれ、取引所であれ、プロジェクトチームであれ、収益を上げることである。しかし、上場からの現在の収益率は、厄介な絵を描いている。

2024年のこれまでのところ、主要取引所の新規上場トークンの平均リターンはマイナスとなっている。Bybitの平均リターンが-50.20%と最も下落し、次いでKuCoinが-48.30%、Bitgetが-46.50%となっている。BinanceとOKXでさえ、それぞれ-27.00%と-27.30%のマイナスリターンを記録している。このパフォーマンスの悪さは、「隠れた上場手数料」に注目することが最も差し迫った懸念ではない可能性を示唆している。その代わりに、業界の焦点は、上場されるトークンの実際の価格の安定性と長期的な発展にシフトすべきである。

このようなマイナスの収益率を考えると、隠されたものであろうとなかろうと、業界が高い手数料に依存し続けていることは、将来の成長を制限し、長期的な持続可能性を妨げる可能性がある。法外な上場手数料の問題を明らかにしたサイモン氏が指摘したように、本当の問題はコインベースやバイナンスなどの取引所が良いか悪いかではなく、どの分散型取引所(DEX)を使用することをお勧めします。

集中型取引所の前途

上場手数料をめぐる議論は、中央集権的な取引所に関するより広範な問題を浮き彫りにしている。中央集権的な取引所は市場の主要なプレーヤーであり続ける一方で、その慣行は透明性を欠くことが多く、投資家は不透明で時に搾取的な状況をナビゲートすることになる。これは、公平性、説明責任、長期的な成長を確保するために、業界をどのように進化させることができるかという重要な問題を提起している。

市場が成熟するにつれて、取引所は手数料体系を見直し、より透明性が高く、ユーザーフレンドリーなモデルを採用するよう圧力を強めるかもしれない。分散型金融(DeFi)や分散型取引所への関心が高まる中、これらのプラットフォームは、より公平性とコミュニティ主導の成長に焦点を当てた潜在的な代替手段を提供する可能性がある。

結局のところ、隠れた上場手数料に関する議論は氷山の一角に過ぎず、暗号業界はこうしたシステム上の問題に対処するために進化し続けなければならない。その解決策が分散型プラットフォームへのシフトにあるのか、それとも中央集権型取引所の改革にあるのかは、まだわからない。