オンチェーンデータに基づくAAVEの現状

重要なポイント

- AAVEの時価総額は23億ドル、完全希薄化後の評価額(FDV)は24.6億ドル。月間発行部数は43,000AAVE増加。

- オンチェーン・データによれば、米国時間帯のファンドがAAVEの保有を支配している。

- AAVEの大口保有者のほとんどは利益を得ているが、全体的な収益性は低い。多くのトークンが入れ替わったため、大半の重要な保有者は2021年の強気市場からではない。

- AAVEの保有比率を高めているアドレスは、有力投資家からの相当な資金を表している。

1.AAVEの概要

1.1 総供給と循環:

AAVEのトークン総供給数は1600万。現時点で1493万枚が流通し、時価総額は23億ドル、FDVは24億6000万ドルとなっている。

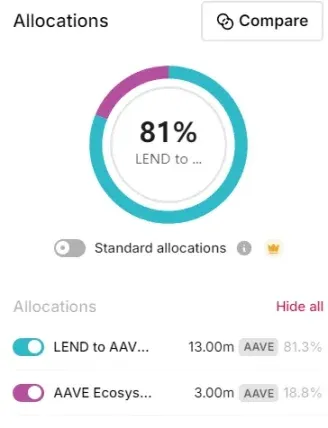

1.2 トークンの配布

AAVEの分配には、LENDから変換された1300万トークンとエコシステムのインセンティブに割り当てられた300万トークンが含まれる。毎月の流通量は43,000トークン増加し、一部はステーキング報酬に、一部は創設チームの報酬に使用される。

1.3 創世記の財布

創設者のウォレットは現在も79万AAVE(1220万ドル相当)を保有している。

2.オンチェーン・トークン・ディストリビューション

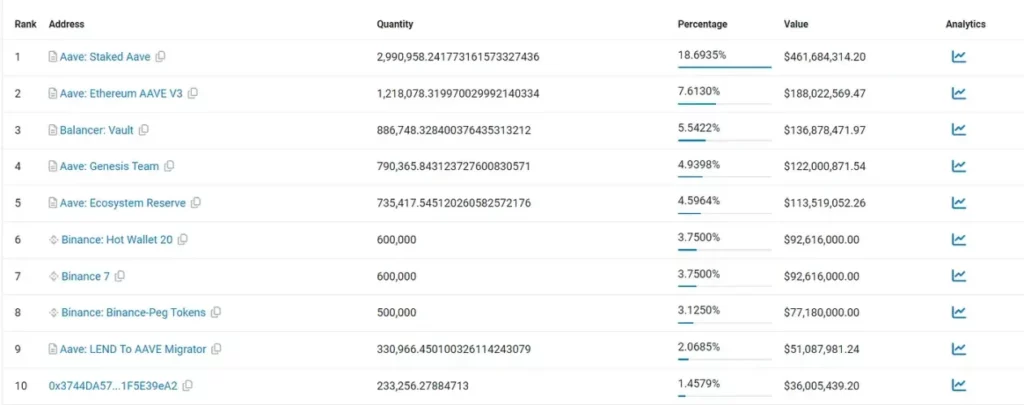

2.1 トップ10の保有アドレス

最大の保有アドレスはAAVEのステーキングアドレスで299万AAVE。トップ20のほとんどのアドレスは、プロジェクトや取引所からのコールドウォレットです。注目すべきアドレスは以下の通りです:

アドレス9 LEND移籍による33万AAVE(500万ドル相当)を保有。この部分は、移行から時間が経過しているため、失われたと考えられる。

ブロックチェーン・キャピタル AAVE23万3,000株を保有、投資以来ほとんど流動化されていない。

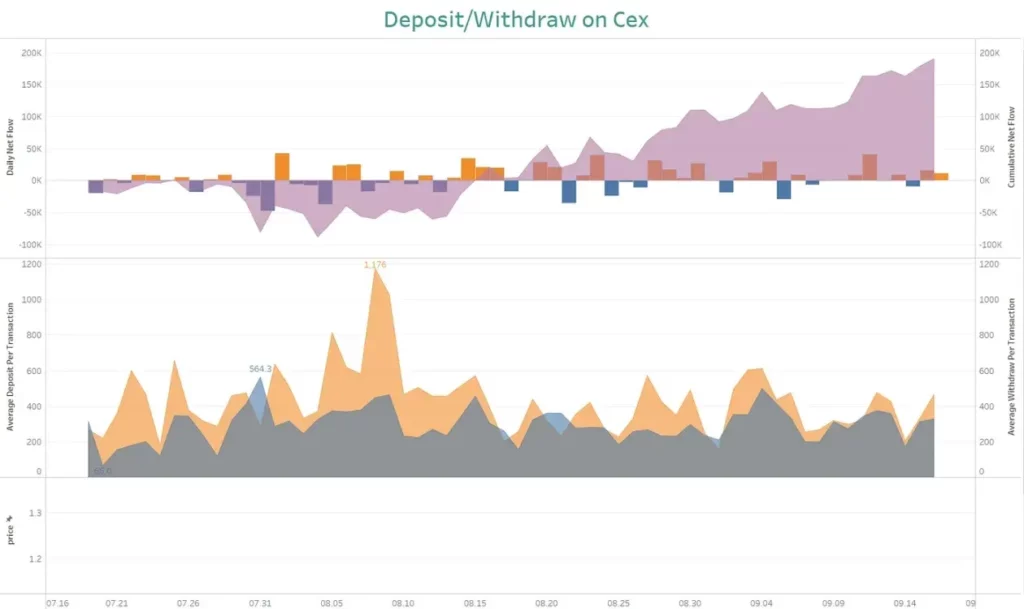

2.2 全体的なトークン配布:

プロジェクトチームは、ユーザーが所有するステーキングトークンを含め、AAVEの37.29%を保有している。Binanceは219万AAVE(13.07%)を保有しており、その他にCoinbase、Kraken、Upbitが大きく保有している。

AAVEの主なオンチェーン流動性はバランサーに88万AAVE、1億7000万ドル、ユニスワップに1300万ドル。

2.3 ステーキングの概要

- 賭け金 AAVEの杭打ち量は200万から300万の間で推移している。2020年に杭打ちを開始した後、ピークは2021年2月の360万本だった。

- 市場への影響 賭託金額は2022年の弱気相場中に減少し、317万から197万に減少し、2023年も若干の減少を示している。

- 最近の傾向 2024年5月現在、AAVEの賭け金は299万ドルに再び上昇している。

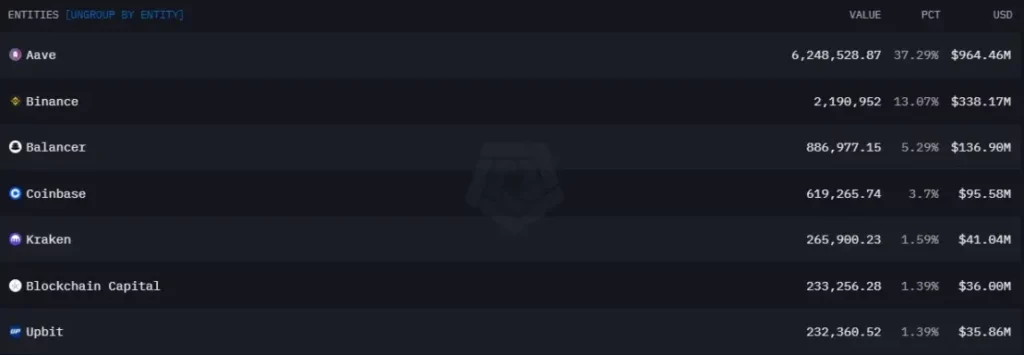

3.取引所トークンの分析

最初のチャートは、日々の取引所の入出金パターンを示しており、黄色が正味の入金を、青色が正味の出金を示している。2つ目のチャートは、大口投資家と個人投資家の行動を区別し、平均取引規模を反映している。

交換の流れ: 8月4日(-89,000 AAVE)から9月16日(+190,000 AAVE)までの純流入は約280,000 AAVE。ただし、これにはCoinbaseが含まれており、保管されているAAVEはユーザーからの入金としてカウントされないはずである。

平均預金額 シングルコインの入金額が出金額を上回り、最大平均入金額は1,176円で、投資家の活動が活発であることを示している。

コインベースを除くと、AAVEは他の取引所から純流出し、345万枚から328万枚へと17万枚の純減となった。

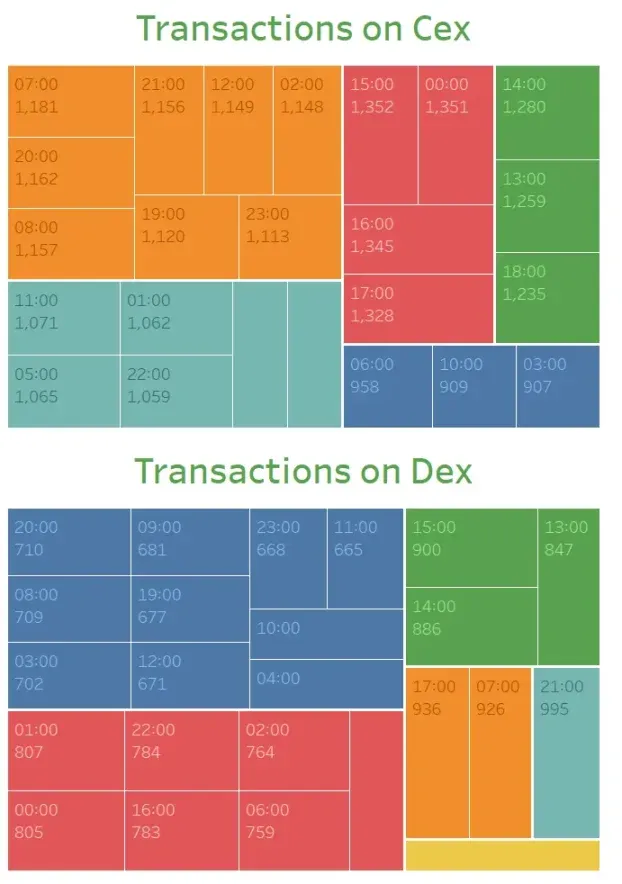

活動のタイミング CEXの取引活動はUTC 15:00、16:00、17:00にピークを迎え、米国の取引パターンと一致した。DEXのアクティビティはUTC 21:00にピークを迎え、取引所での送金アクティビティは全体的に増加し、米国の資金に牽引された。

4.主要AAVEホルダーの深層分析

ここで説明する主要なホルダーは、プロジェクト、DEX、CEX、MEV、および仲介ウォレットに属するアドレスを除外していることに注意してください。これらのホルダーには機関投資家も含まれます。

主要株主の主な情報は以下の通り。

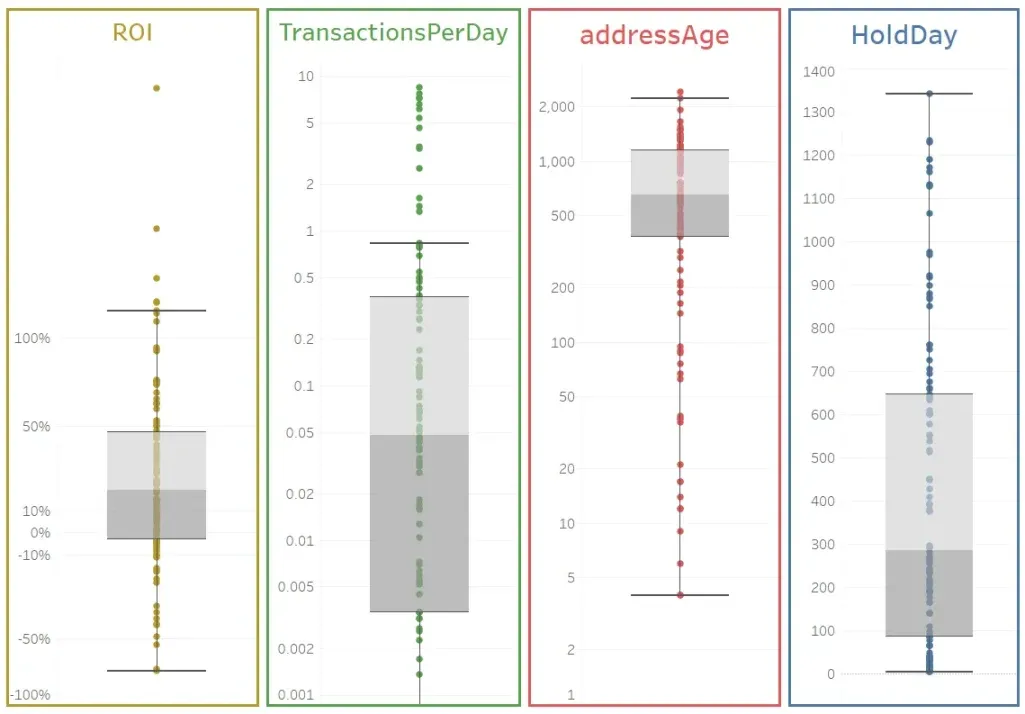

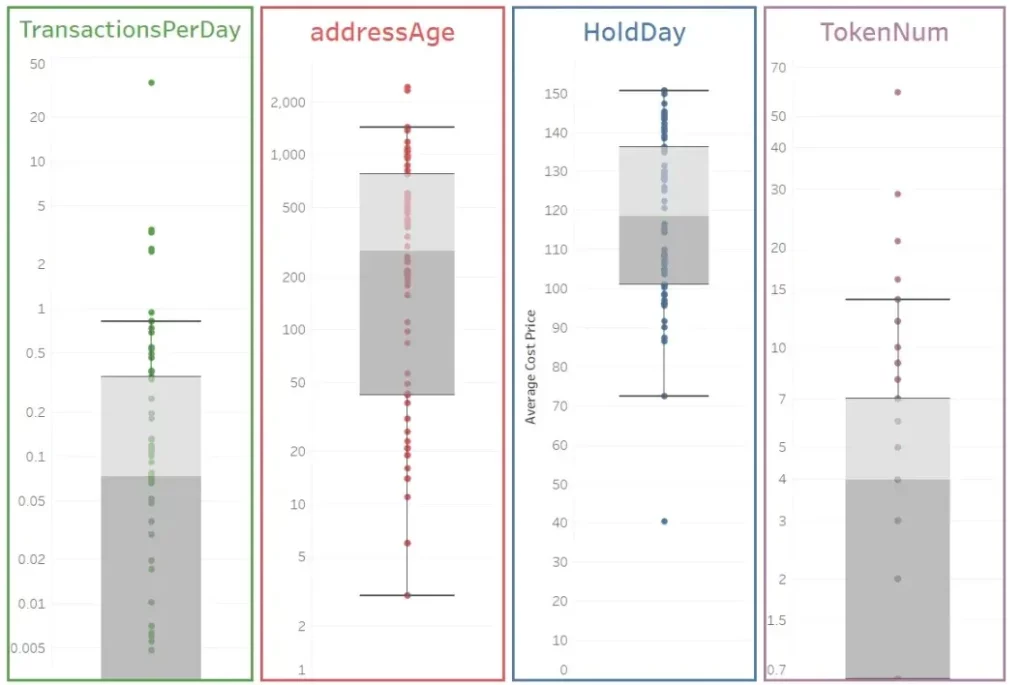

4.1 ROI分析:

大口保有者の75%以上が利益を上げているが、その利益の中央値は20%、最大値は137%と小幅である。しかし、26%は損失を経験しており、最大の損失は66%である。AAVEの価格は2021年の強気相場中に668ドルでピークに達し、49ドルまで下落したことから、ほとんどのトークンが大きく手を変えたことがわかる。

4.2 ホールド時間

保有期間の中央値(HoldDay)は287日(約9ヶ月)で、主要保有者の半数以上が今年トークンを購入していることがわかる。647日以上(1年以上)保有しているのは25%のみで、最長の保有者は1,342日である。

4.3 1日あたりのトランザクション(TPD):

AAVE大口保有者のTPD中央値は0.048で、月平均1-2回の取引に相当する。これは、AAVEの大口保有者が頻繁な取引を行っていないことを示唆しており、ミームコインに焦点を当てた現在のオンチェーン・トレンドとは対照的である。

4.4 住所年齢

ウォレットの年齢の中央値は654日で、75%以上のウォレットが1,147日以上存在しています。これは、ほとんどのウォレットが新しく作成されたものではなく、しばらくの間アクティブであったことを示しています。

全体として、AAVEの主要なホルダーは9ヶ月以上アクティブなウォレットで構成されており、1日の取引アクティビティは低い。多くは利益を得ているが、全体的な利益は小幅である。多くのトークンがすでに手を離れているため、主要な保有者のほとんどは2021年の強気市場出身ではない。

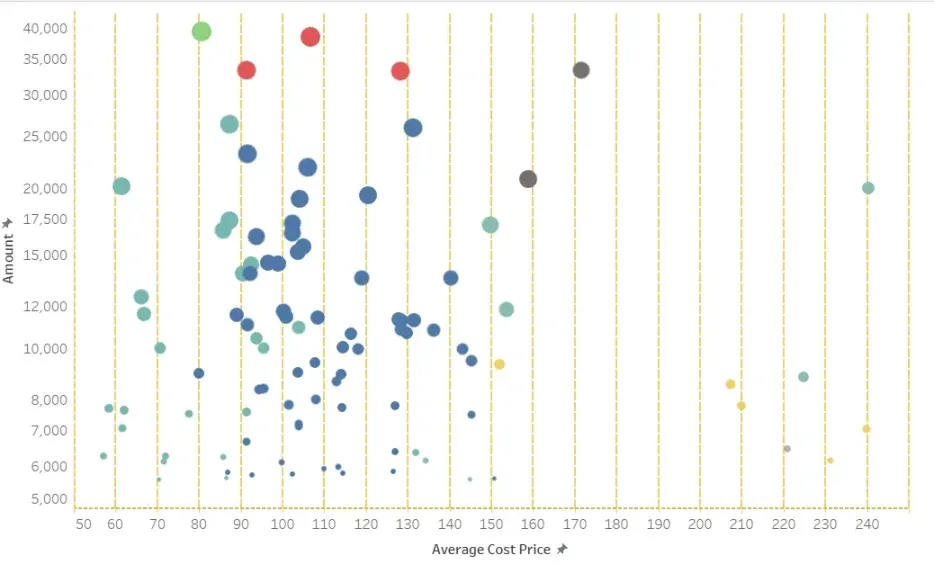

4.5 主要ホルダー・コストに関するさらなる研究

図表は、主要ホルダーのコストと保有資産の関係を示している。主な見解は以下の通り:

- 平均保有コスト: ほとんどの大口ホルダーの平均コストは85~150ドル、特に最近の取引レンジである100ドル前後に集中している。この範囲内のホルダーには、6Kから35Kまで様々な数量が含まれる。

- コスト格差: 200ドルというコストレンジには顕著なギャップがある。2022年4月以降、AAVEの価格は200ドルを下回ったままであり、これらの保有者は長期間取引を行っていないことを示唆している。このグループは比較的少数のトークンを保有しており、最大の保有者は20K程度である。

- 低コストのホールディングス 一部の保有者はAAVEを70ドルを下回る価格で購入し、大きなリターンを達成しているが、このグループの割合は全体としては小さい。

5.主要株主の直近60日累積の分析

注:累積保有者とは、最近トークンを追加購入したアドレスを指し、既存の主要保有者と重複する可能性がある。

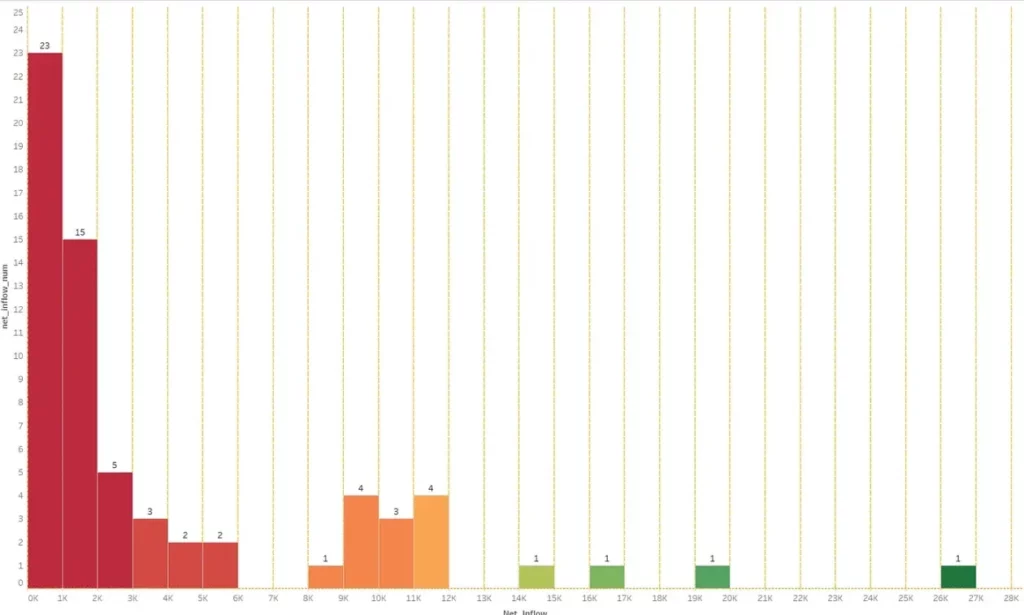

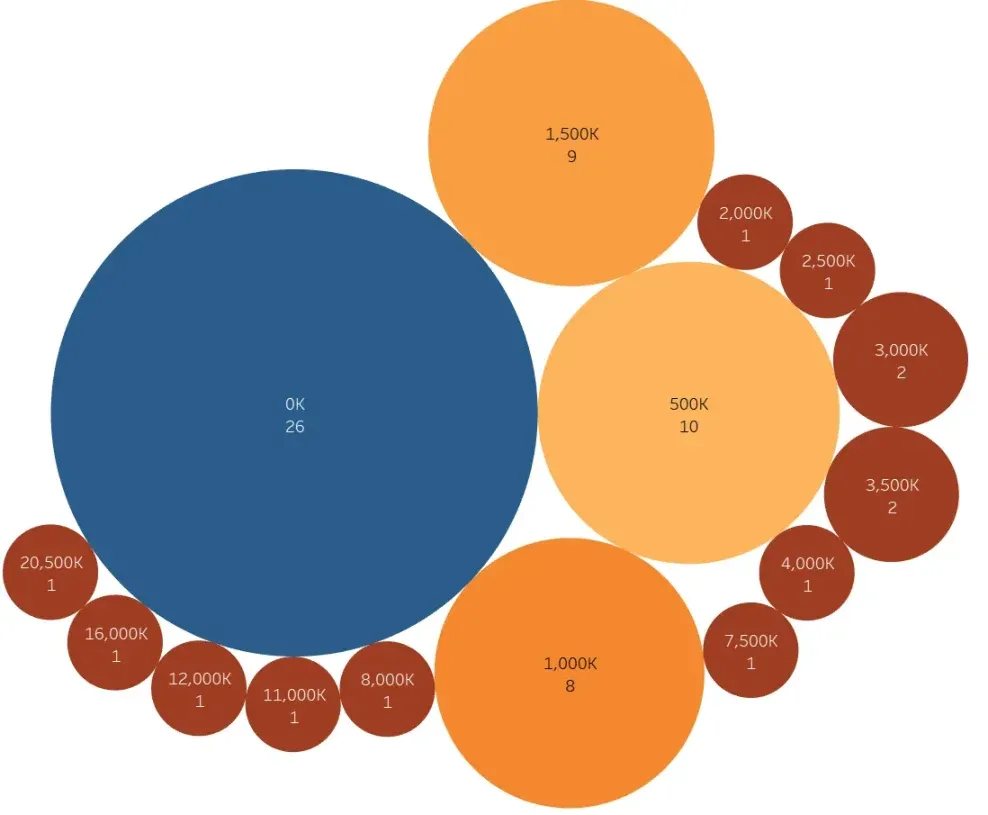

5.1 蓄積量分布

チャートは過去60日間の累積を示す。蓄積量が最も多いのは0K-1K(約14万円)の範囲で23アドレス。1K-2Kの累積は15アドレス。2K-12Kでは、様々なアドレスが代表的だが、14K以上蓄積しているのは1つのアドレスのみで、最大のアドレスは約26Kを蓄積し、約400万ドルと評価されている。

5.2 蓄積アドレスの概要

- 保有期間: アドレス年齢の中央値は281.5日であり、蓄積ホルダーの半数以上が過去1年以内にアドレスを作成したことを示している。さらに、アキュムレーターの25%は新しいアドレス(42日未満)である。主要な保有者と比較すると、その平均年齢は著しく低く(654日)、これは最近のアキュムレーターが新規参入者であることを示している。

- 毎日の取引頻度: これらのアドレスのTPDの中央値は0.0731であり、1ヶ月あたり約2回の取引に相当する。この低い頻度は、これらのアキュムレーターが頻繁にオンチェーン活動を行わず、長期保有を好むことを示唆している。

- トークン・ホールディングス アキュムレーターが保有するトークン数の中央値は、AAVE を含めて 4 個である。これは、アキュムレーターの 50%が他のトークンを 3 つ未満しか保有しておらず、25%が AAVE しか保有していないことを意味する。

5.3 アキュムレーターの総資産状況

蓄積アドレスの資産分布は、その財務力を示している。資産範囲の分布を見ると、0~50万ドルの範囲に26のアドレス、50万~100万ドルの範囲に10、100万~150万ドルの範囲に8、150万~200万ドルの範囲に9のアドレスがある。これは、AAVEのアキュムレーターが一般的に多額の資金を保有していることを示しており、最大のアドレスは2,050万ドルを保有している。

5.4 アキュムレーターの保有構成

このチャートから、AAVEがアキュムレーターの主要な保有銘柄であることがわかる。第2位と第3位はそれぞれETHとUSDTである。その他の保有トークンには、ONDO、USDC、UNI、FET、LINK、PENDLE、stETH、aETH、USDTがある。この分布は、アキュムレーターが最新のトレンドよりも確立されたプロジェクトを好むことを示している。