ETH ETFによる市場機会

はじめに

ETHのETFが始まろうとしている。これらの商品の短期的、長期的な影響について多くの人が推測している一方で、別の疑問も生じている:ETHベータ・エクスポージャーのレバレッジを高めることで、ETHのカタリストを捉えることはできるのだろうか?

ETHベータは、イーサリアムエコシステム内のアルトコインを指し、理論的にはETHへのレバレッジエクスポージャーとして機能するはずである。一般的な例としてはLDOやENSがあり、トレーダーはETH自体に比べてボラティリティが高いと信じている。しかし、「ETHベータ」という用語は、アルトコイン全般のパフォーマンスの低さから、最近ではミームと見なされています。ETHに関連するアルトコインをレバレッジ・エクスポージャーとして選択することは、干し草の山から針を見つけるようなもので、多くの場合、ETHと比較して、より長い時間枠でパフォーマンスが低下します。

今回は違うのか?ETH ETFの上場に伴い、ETHと比較してベータ値の高いアルトコインに賭けるのが最善の戦略なのでしょうか?本日の記事では、定量的な観点からこの疑問を探ります。

価格パフォーマンス

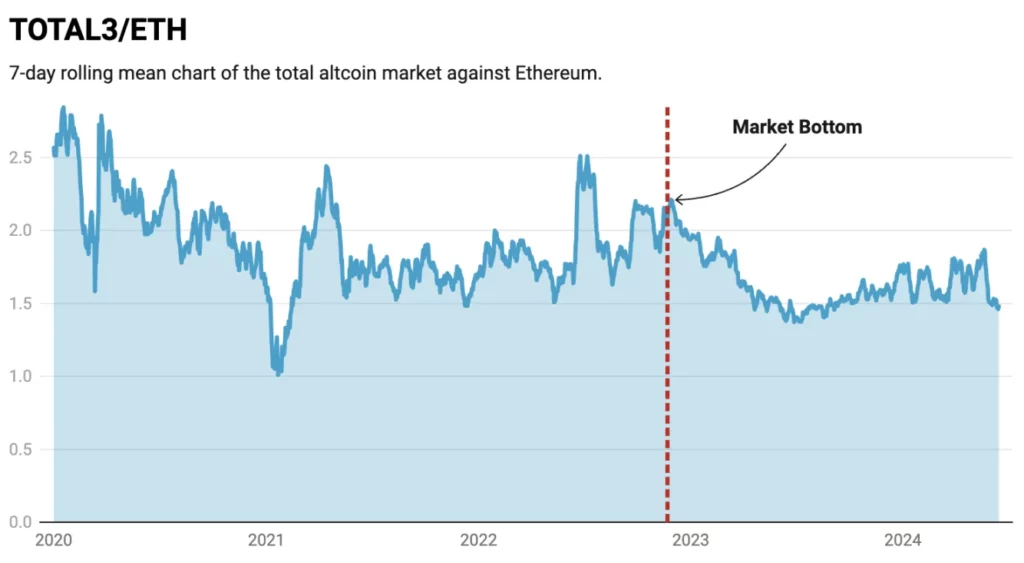

ETHの時価総額に対するTOTAL3 (アルトコインの時価総額)は約1.48である。2020年以降、この比率がここまで低くなったことは数回しかなく、ETHがほとんどのアルトコインをアウトパフォームしていることを示している。

このチャートはいくつかの解釈ができる。第一に、これらのアルトコインは歴史的にこの水準で反発している。最近のアルトコインに対する弱気なセンチメントを考えると、これは潜在的なシナリオかもしれない。しかし、チャートは数年間の下落トレンドを示し、ETHを上回ることができるアルトコインを見つけることが難しいことを示している。

さらに、アルトコインの時価総額は増加するかもしれないが、流通量が少なくアンロックが多いため価格が下落し、信頼できる「ETHベータ」を見つけるのが難しくなるかもしれない。

潜在的なETHベータ・トークンの分析例には以下のようなものがある:

- レベル2のアルトコイン: op, arb, manta, mnt, metis, gno, canto, imx, strk

- レベル1のアルトコイン: ソル、アバックス、BNB、トン

- デファイ: MKR、AAVE、SNX、FXS、LDO、ペンドル、ENS、リンク

- ミーム: ペペ、ドゲ、シブ

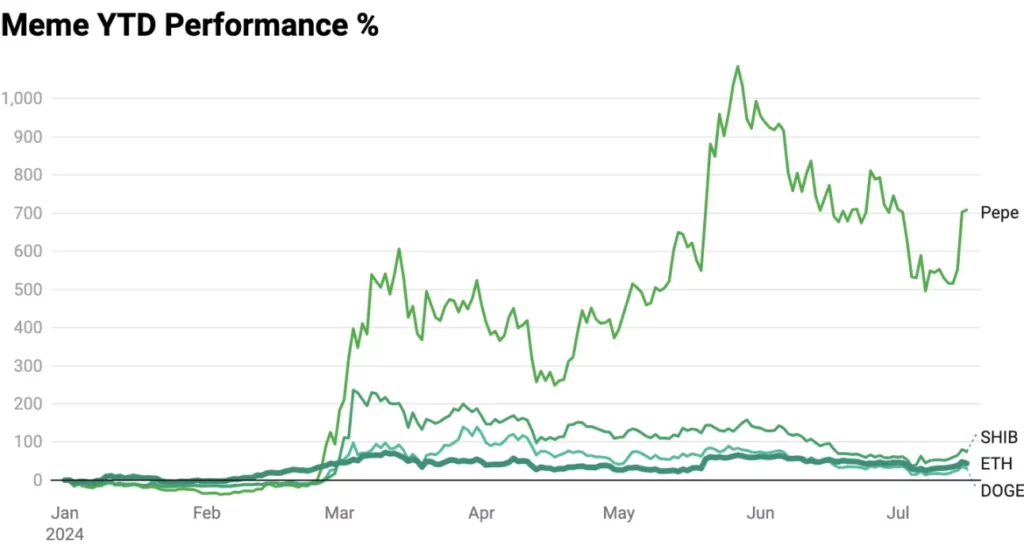

拡大すると、下のチャートは年初(過去198日間)以降のETHとこれら4つのカテゴリのトークンのパフォーマンスを示している。

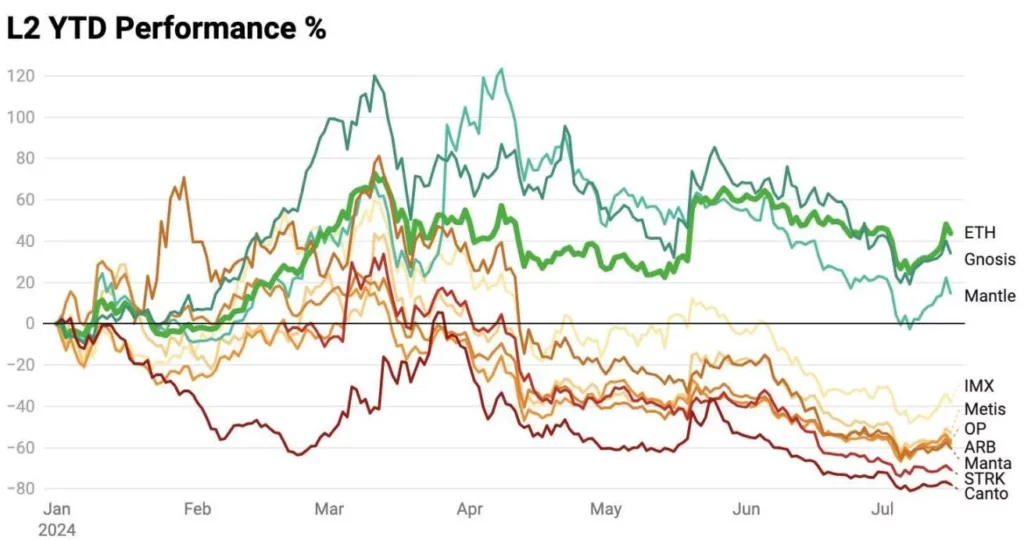

レベル2アルトコインの年間パフォーマンス比率

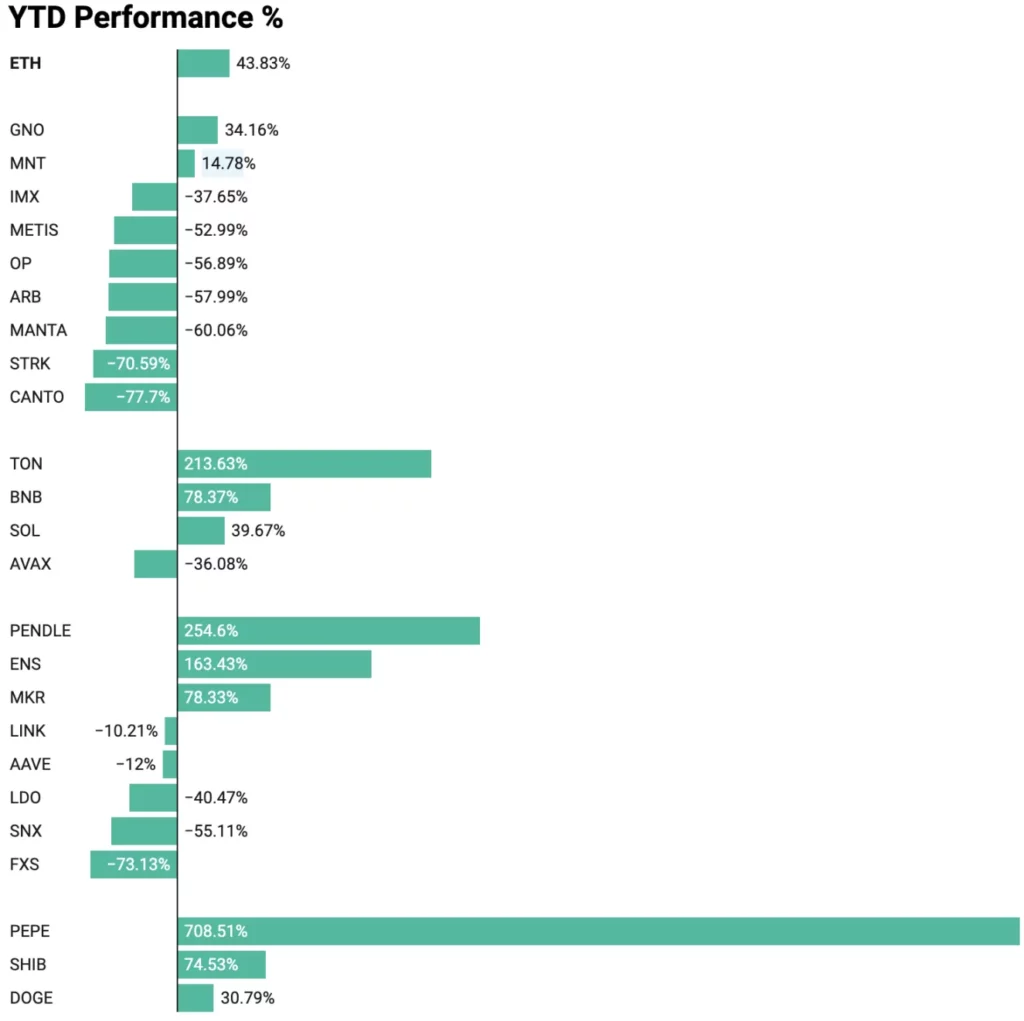

注目すべきは、L2トークンのいずれも、今年ETHをアウトパフォームしていないことだ。最もパフォーマンスの良いGNOは34%上昇し、ETHは44%上昇している。ワーストパフォーマーにはMANTA、STRK、CANTOが含まれ、すべて今年60%以上下落している。

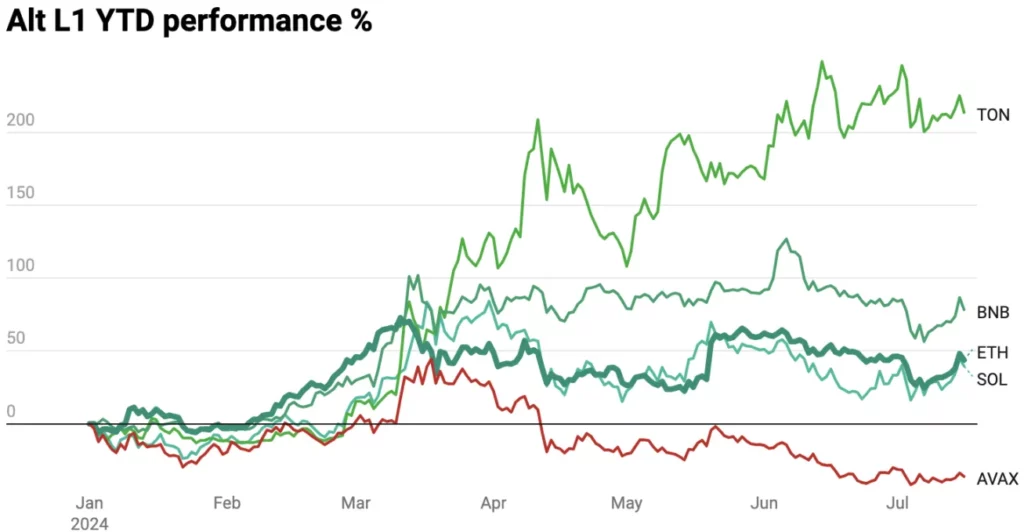

トップ・アルトL1トークンの年間パフォーマンス比率

上位のAlt L1トークンのパフォーマンスははるかに良く、TONとBNBはETHを大きく上回った。AVAXは今年下落した唯一のトークンである。

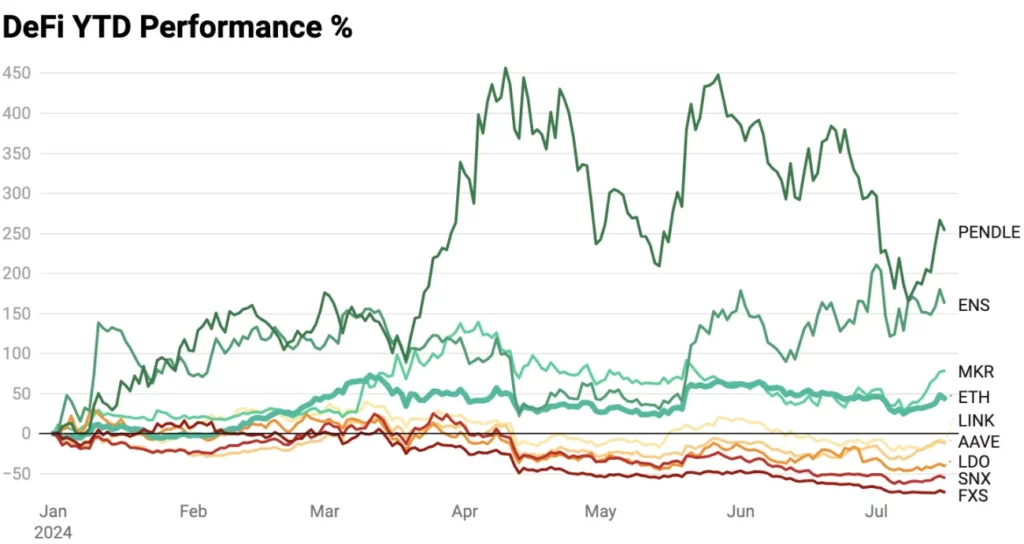

DeFiトークンの年間パフォーマンス率

ミーム・トークンの年間パフォーマンス比率

ミームトークンは2024年、特にイーサリアムネイティブの最大規模のミームトークンで例外的に好調だった。Pepeは708%増と最も急上昇し、SHIBは74%増、DOGEは31%増となっている。

概要

通年の業績パーセンテージ:

相関性

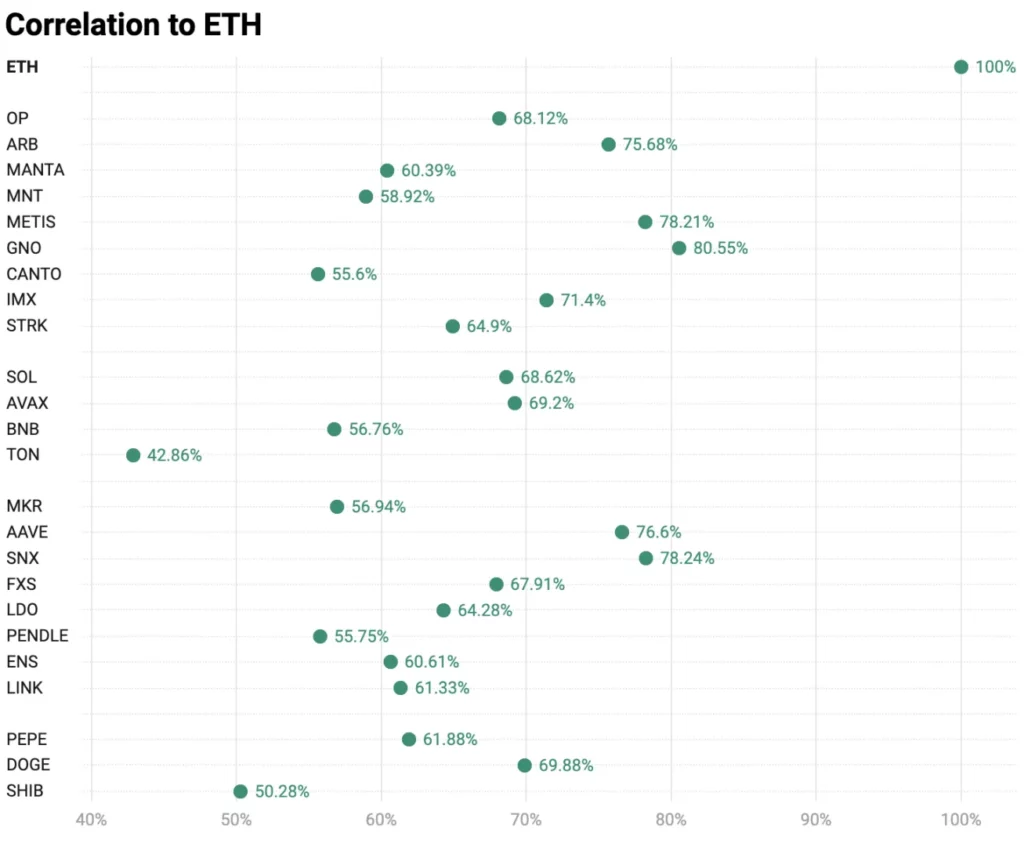

選択されたアルトコインのサンプルはランダムではないが、一般的にETHのパフォーマンスに関連すると考えられるトークンで構成されている。例えば、Solana や Sui 上のランダムな DEX トークンは、Ethereum ネットワーク上の ERC-20 トークンに比べて ETH との相関が低い。

上記の個々の年初来パフォーマンスは参考として価値がある。過去のパフォーマンスが将来の結果を保証するものではないが、何らかのシグナルが存在する可能性はある。これらのトークンが個別の行動を示すのではなく、純粋にレバレッジドETHベータ・エクスポージャーとして機能しているかどうかを分析するには、より深く掘り下げる必要がある。

これをモデル化する完璧な方法はなく、暗号市場は効率的とは言い難い。したがって、得られたデータは慎重に扱わなければならない。この行動を研究する一つの方法は、これらのアルトコインとETHの相関を調べることである。

相関は、2つの資産の間の関係の強さと方向を測定し、それらが一緒に移動する方法を説明します。相関値の範囲は-1~1で、1が完全なプラス、-1が完全なマイナスである。

下のチャートは、様々なトークンとETHの相関関係を示している。当然ながら、ETHとそれ自体の相関は100%である。ETHとの相関性が最も高いアルトコインは、GNO、SNX、METIS、AAVE、ARBです。

年初来のベストパフォーマーのうち、PEPE、TON、PENDLE、ENS、BNBはすべてETHとの相関が60%以下であり、パフォーマンスが他の要因(おそらくBTCの相関または個々の変数)によってより大きく左右されていることを示している。TONはETHとの相関が最も低く、レバレッジをかけたETHエクスポージャーの選択肢としては望ましくない。

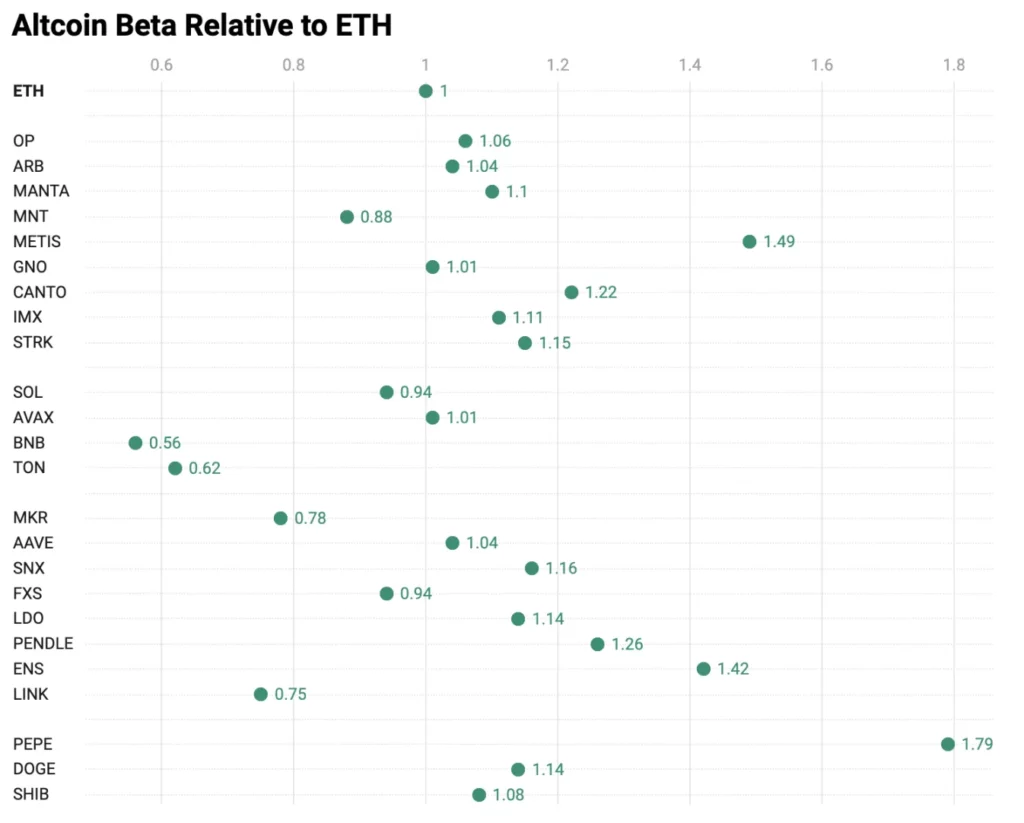

ベータ

さらに進んで、ETHに対するこれらのアルトコインの年初来のベータを計算することができます。ベータは、より広い市場(この場合はETH)と比較した資産のボラティリティを表します。ETHのベータ値は1であり、ボラティリティの高いアルトコインはベータ値が1より大きく、ボラティリティの低いアルトコインはベータ値が1より小さい。

アルトコインのベータとイーサリアムとの相関関係

この分析から、ETHに対して高いベータを持つアルトコインは、PEPE、METIS、ENS、PENDLEの数種類のみです。高いベータを持つアルトコインは、ETH自体に比べてボラティリティが高い。相関とベータ分析の結果を組み合わせると、PEPEはより優れたETHベータ資産の1つとして示唆されます。ETFの上場によりETHが上昇すれば、良いリターンが得られるかもしれない。

しかし、この分析の限界を忘れてはならない。この分析には含まれていないが、これらの資産の挙動に影響を与える多くの外部要因が存在するため、これは直接的な取引データではなく、理論的な演習であると考えてほしい。

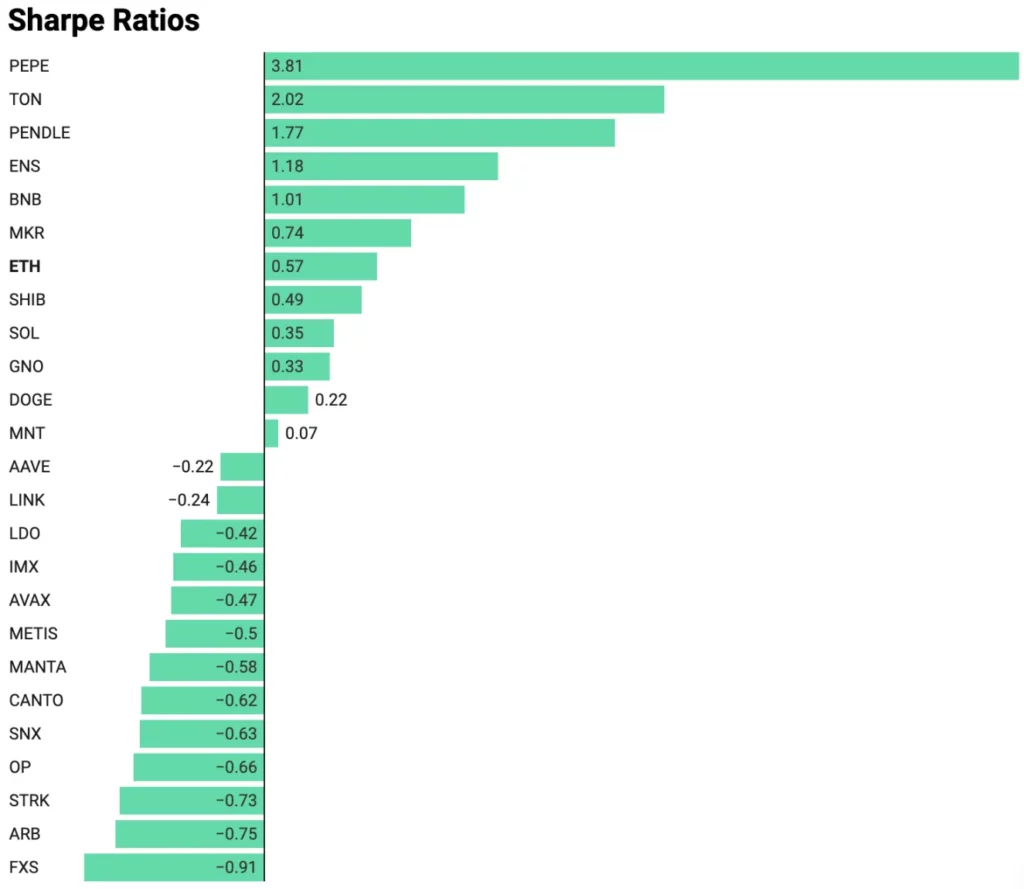

シャープレシオ

最後に、これらの資産の年初来シャープレシオを計算し、最近のパフォーマンスを測定することができる。シャープレシオは、リターンからリスクフリーレートを差し引き、ボラティリティ(標準偏差)で割ることで、リスク調整後のリターンを測定する。

この分析では、メーカーの「DAI 貯蓄率」が提供する年8%の無リスク利回りを使用した。シャープレシオが高ければ高いほど、パフォーマンスは良くなる。

結論

では、この分析の主な結論は何か?

- Crypto Twitterで「ETHベータ」と分類されているアルトコインのうち、ETHそのものをアウトパフォームしているのは数種類だけだ。

- アルトコインのパフォーマンスはETHの相関やベータだけに起因するものではない。これらのトークンはまた、他の資産や個々の変数の影響を受けます。

レバレッジETHエクスポージャーのためにこれらのアルトコインを購入することは、多くの未知の追加リスクを負う可能性があるため、賢明ではありません。ETHにレバレッジをかけたいのであれば、Aaveで直接2倍のETHロングポジションを持つ方が理にかなっています。この場合、100%の相関とベータ2が得られます。

最後に、ETF上場後にETHが好調に推移するという予想についてですが、これは主にETH ETFの新規購入者からの潜在的な資金流入によるものです。これらのアルトコインは、このポジティブな買い圧力から恩恵を受けることはなく(それらは今後のETFトークンではない)、今後数週間または数ヶ月で大規模なトークンのアンロックに直面することになります。物事を複雑にしすぎないでください。