予測市場は信頼できるか?デルファイ研究者からの洞察

予測市場は効果的ではあるが、さまざまな要素に依存しているため、常に正確な確率を提供できるわけではない。

このようなシステムにおいて、完全な市場効率を仮定することは非現実的である。

予測市場に関する最初の記事では、複雑で不確実なシナリオにおいて、予測市場がいかに真実の情報源として機能するかを大まかに説明した。また、特定の市場が真の確率に到達するのを妨げる3つの重要なバイアスを特定した。第2回目の本稿では、この3つのバイアス、すなわち選好バイアス、ヘッジ・バイアス、時間バイアスについて掘り下げていく。

市場の効率性

市場の効率性は、予測市場の精度にとって極めて重要である。それがなければ、確率が歪むことは避けられない。

完全に効率的な市場を例にとってみよう:

- コイントスのマーケットが確立され、マーケットメーカーがヘッズの結果に55cのオッズを売る。このマーケットメーカーは、実際のオッズが0.5であるのに対し、0.55の価格でベットを売っているため、トスごとに10%のアドバンテージがあります。この市場の買い手は、コイントス1回につき5セントの損失を予想しています。

- 別のマーケットメーカーが参入し、52.5cとやや低いオッズを提示する。彼らのアドバンテージは5%に下がり、バイヤーは1トスあたり2.5セントの損失を予想している。

- 第3のマーケットメーカーが参入し、価格を51cに設定し、彼らの優位性を2%に下げ、買い手は1トスあたり1セントしか損しない。

効率的な市場では、収益機会はリスクプレミアムに達するまで狭まる。コイントスのような予測可能性の高いイベントでは、リスクプレミアムは非常に低く、その結果、非常に効率的な市場となる(±1ベーシスポイント)。

しかし、地域社会を破壊する山火事に対する保険のような不確実な結果に対しては、リスクプレミアムははるかに大きくなる。そのため、収益性を確保するためには、予想されるコストと保険価格のギャップを大きくする必要がある。

嗜好バイアス

市場の効率性が欠如している場合、予測市場は偏った予測(しばしば確率を過大評価する)に陥りやすい。

人々は、自分が利益を得る立場にあるとき、結果の価格を高くする傾向がある。これにより、出来事が起こる確率が歪む(例えば、チェルシーのファンは、アーセナルのファンよりも、チェルシーがチャンピオンズリーグで優勝することに賭ける可能性が高い)。

問題は、非効率的な市場がこうしたバイアスを修正できず、価格を「真の」確率に戻すために誰も介入しない場合に生じる。

みんなが大好きな現実の例を見てみよう。アメリカ大統領選挙だ。

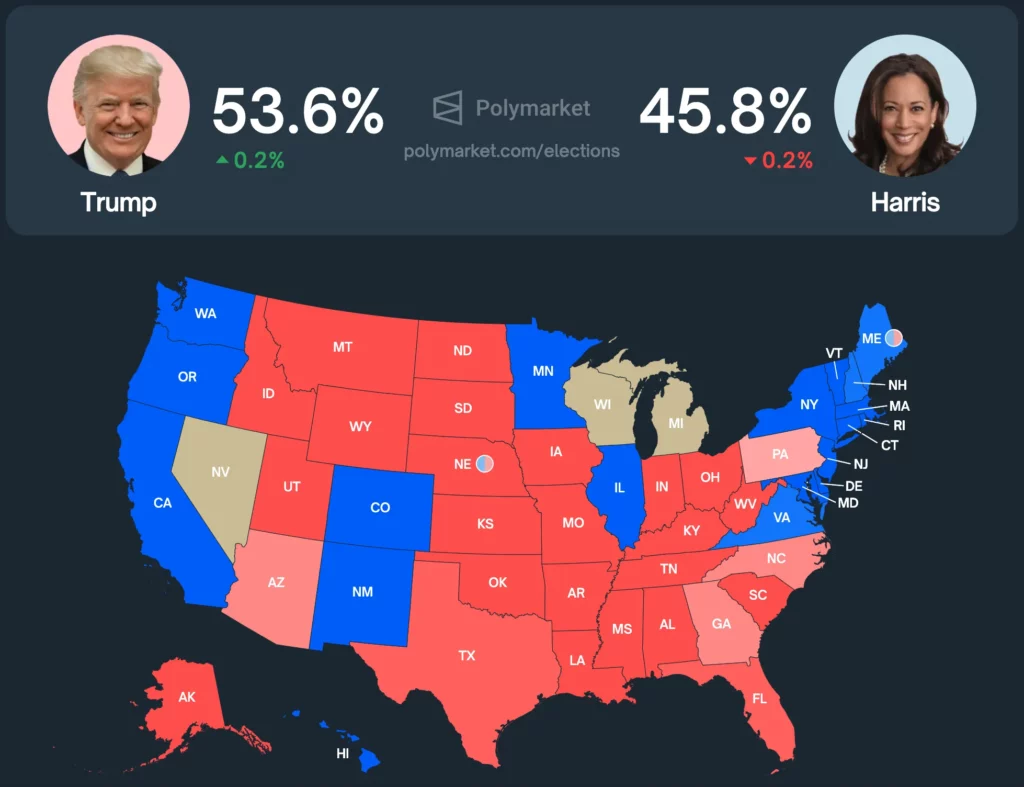

現在、ポリマーケットは、トランプ氏の勝率を約53.6%、ハリス氏の勝率を45.8%としている。

他の予測ツールと比べてどうですか?

- シルバー会報:トランプ(56.9%)、ハリス(42.5)

- マニホールド市場:トランプ(54%)、ハリス(43)

- メタクルス:トランプ(55%)、ハリス(45)

- プレディクトIT:ハリス(51%)、トランプ(50)

Polymarketのコアユーザーは、政治的に右傾化する傾向がある暗号ユーザーで構成されている。このことは、Polymarketが他のどの予測ツールや市場よりも高い確率でトランプ氏の勝利を割り当てていることからも明らかだ。

Polymarketは、今回の選挙の取引高が4億6000万ドルを突破し、世界的に最も流動性の高い予測市場の一つである。効率的な市場があるとすれば、それはこの市場だろう。しかし、完全に効率的であるとはまだ言えない。

もし、予想市場が効率性に依存しているが、バイアスがオッズを歪めたときに真の確率に戻すことができないのであれば、確率の情報源として使うべきなのだろうか?

時間バイアス

市場の効率性の予測は、コイントスのシナリオほど単純ではない。トレーダーが市場を真の確率に戻したいのであれば、その潜在的な優位性は努力に見合うものでなければならない。

市場に1%の上昇バイアスがかかっても6ヵ月で解消する場合、年率リターンは2%程度にしかならず、リスク・フリー・レートよりも低くなるため、誰かがヘッジする価値はない。

市場を真の確率に戻す唯一の方法は、反対側の結果に反対利益を持つ者がいる場合だ。

その結果、バイアスが大きくなるか、解決までの時間が短くなるまで(つまり、リスク・フリー・レートを上回る価値がマーケット・メーカーに生じるまで)、市場は効率性を反映しない。

ヘッジ・バイアス

ヘッジはまた、オッズを高くしたり低くしたりして、予測市場の確率を歪めることもある。

ヘッジがどのように市場の確率を操作するかの例を挙げよう:

あるトレーダーが、FOMCの朝にSPYのEODコール・オプションを100万ドル分購入した。利下げが実施されればSPYは上昇し、金利据え置きが実施されればSPYは下落すると考えている。市場は現在、両方の結果を50対50で評価している。

利下げが決定される直前、トレーダーは方向性リスクを軽減したいが、流動性が低下するため SPY コールを売りたくない。ヘッジのため、金利変更市場で20万ドル相当の「NO」ポジションを買い、利下げ確率を48/52に押し上げる。

市場のコンセンサスが50:50であれば、トレーダーは「YES」の株を買って市場を50:50に戻すのが効率的である。しかし、これは必ずしも起こらない。

市場が本当の50/50の確率に戻ることを妨げる要因がいくつかある:

- リスク回避:トレーダーは、特にFOMCのような(コイントスが繰り返されるのとは異なり)頻度の低いイベントでは、わずかなアドバンテージのために方向性リスクを取ることを望まないかもしれない。

- 情報の非対称性: 予測市場がイベント確率の唯一の情報源である場合、トレーダーは、相手が優れた情報を入手していると疑えば、ヘッジをためらうかもしれない。そのため、市場の裁定取引は魅力的でなくなる。

結論

私は予想市場を強く信じているが、それを確率の唯一の真実の情報源とするのは見当違いだ。

予測市場は、あらゆる出来事に関するリアルタイムのオッズを得るためのプラットフォームとなることを想定している。しかし、それが常に完全に正確であるという考え方には同意できない。

大規模なイベントの場合、予測に誤差を組み込むことは、選好、ヘッジ、あるいは時間から生じるバイアスを考慮するために極めて重要である。