Kansen voor Stablecoins: Leren van creditcards

Stablecoins behoren tot de meest transformatieve betalingsvormen sinds creditcards, en veranderen de manier waarop geld stroomt. Met lage kosten voor grensoverschrijdende overschrijvingen, bijna onmiddellijke vereffeningen en toegang tot veelgevraagde wereldwijde munteenheden, hebben stablecoins het potentieel om het huidige financiële systeem te vernieuwen. Voor instellingen die dollardeposito’s aanhouden die digitale activa ondersteunen, biedt de stablecoin-business ook aanzienlijke winstkansen.

Momenteel bedraagt het wereldwijde aanbod van stablecoins meer dan $150 miljard, met vijf stablecoins-USDT, USDC, DAI, First Digital USD en PYUSD– elk met een circulatie van minstens $1 miljard. Ik denk dat we afstevenen op een toekomst waarin elke financiële instelling zijn eigen stablecoin uitgeeft.

Nadenkend over deze groei concludeer ik dat het onderzoeken van de evolutie van andere betalingssystemen, in het bijzonder creditcardnetwerken, waardevolle inzichten kan opleveren.

Overeenkomsten tussen creditcardnetwerken en stabiele munten

Voor consumenten en handelaren zouden stablecoins moeten functioneren als dollars. Elke uitgever van stablecoins behandelt de dollar echter anders door variaties in het uitgifte- en inwisselproces, de reserves die elke stablecoin ondersteunen, de regelgeving en de frequentie van financiële controles. Het aanpakken van deze complexiteit biedt een grote kans.

We hebben soortgelijke situaties gezien in de creditcardindustrie. Consumenten gebruiken activa die bijna gelijk zijn aan dollars, maar niet volledig inwisselbaar – het zijn leningen in dollars die gekoppeld zijn aan individuele kredietscores. Netwerken als Visa en Mastercard coördineren het betalingsproces en de belanghebbenden (of potentiële belanghebbenden) in beide systemen zijn vergelijkbaar: consumenten, hun banken, banken van handelaren en de handelaren zelf.

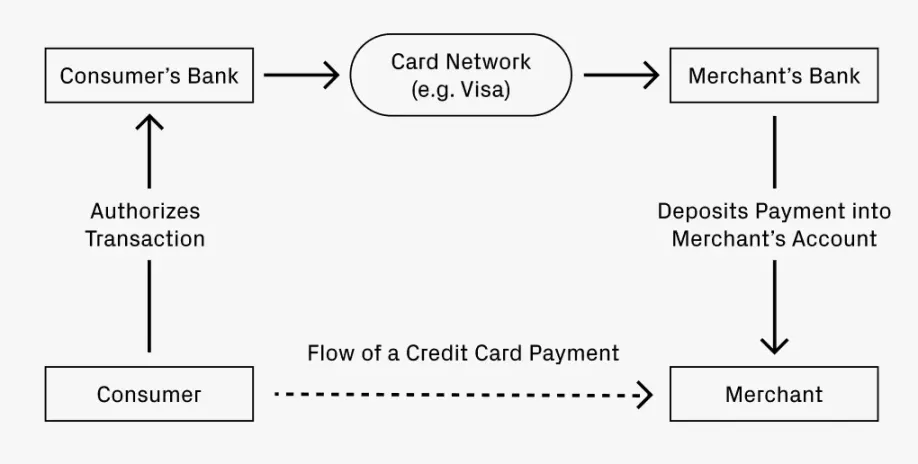

Om deze netwerkstructuur te illustreren, bekijken we een eenvoudig voorbeeld:

Stel je voor dat je gaat eten in een restaurant en betaalt met een creditcard. Hoe komt uw betaling op de rekening van het restaurant terecht?

- Jouw bank (de uitgever van de creditcard) autoriseert de transactie en stuurt het geld naar de bank van het restaurant (de wervende bank).

- Een clearingnetwerk, zoals Visa of Mastercard, vergemakkelijkt de geldoverdracht en brengt hiervoor een kleine vergoeding in rekening.

- De overnemende bank stort het geld op de rekening van het restaurant en brengt hiervoor servicekosten in rekening.

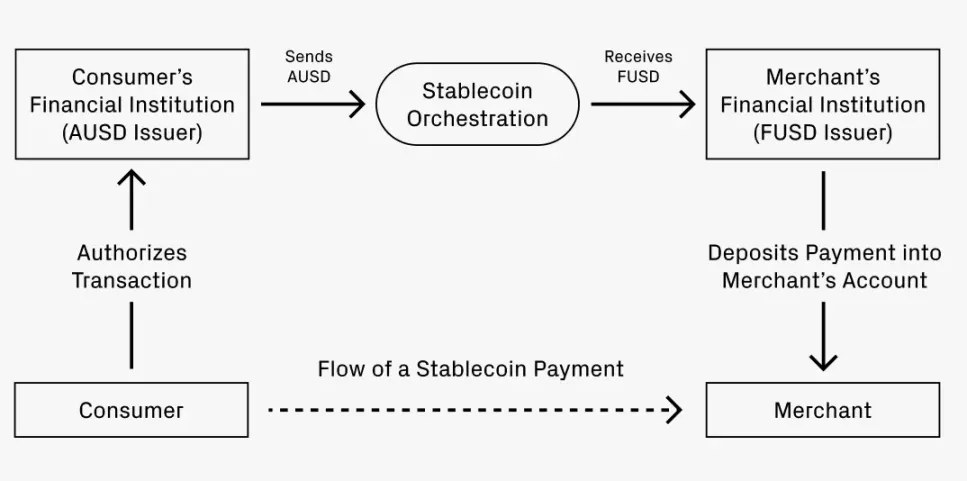

Stel nu dat je wilt betalen met een stablecoin. Uw Bank A geeft stablecoin AUSD uit, terwijl de bank van het restaurant, Bank F, alleen FUSD accepteert. Hoe wordt de betaling omgezet van AUSD naar FUSD?

Het proces komt sterk overeen met de creditcardtransactie:

- Bank A autoriseert de transactie voor AUSD.

- Een coördinatiedienst vergemakkelijkt de omzetting van AUSD naar FUSD, mogelijk tegen een kleine vergoeding. Deze omzetting kan op verschillende manieren plaatsvinden:

- Pad 1: Het gebruik van gedecentraliseerde beurzen voor stablecoin-swaps, zoals Uniswap, met kosten zo laag als 0,01%.

- Pad 2: AUSD omzetten in een dollardeposito, storten bij de wervende bank en FUSD uitgeven.

- Pad 3: Het coördineren van een nettoverrekening van fondsen via een netwerk, waarvoor een bepaalde schaal nodig kan zijn om effectief uit te voeren.

- FUSD wordt gestort op de rekening van de verkoper, waarschijnlijk met aftrek van servicekosten.

Wanneer wordt de vergelijking onderscheidend?

De overeenkomsten tussen creditcardnetwerken en stablecoin-raamwerken suggereren wanneer stablecoins creditcardnetwerken aanzienlijk zouden kunnen opwaarderen en, in sommige opzichten, overtreffen.

Neem om te beginnen grensoverschrijdende transacties. Als het eerdere scenario betrekking heeft op een Amerikaanse consument die in een Italiaans restaurant betaalt, wil de consument in dollars betalen terwijl de winkelier euro’s wil ontvangen. Bestaande creditcards kunnen tot 3% kosten aanrekenen. Daarentegen kan het omwisselen van stablecoins op een DEX slechts 0,05% kosten (een 60-voudig verschil). Deze kostenverlaging, toegepast op bredere grensoverschrijdende betalingen, maakt de productiviteitswinst voor het wereldwijde BBP duidelijk.

Ten tweede is de snelheid van betalingsstromen van bedrijven naar individuen snel: zodra het geld is geautoriseerd, kan het onmiddellijk van een rekening worden gehaald. Directe betaling is waardevol en er wordt veel naar uitgekeken. Veel bedrijven hebben een wereldwijd personeelsbestand, wat leidt tot mogelijk frequentere en grotere grensoverschrijdende betalingen dan typische consumententransacties. Naarmate de beroepsbevolking verder globaliseert, zal dit een sterke impuls geven aan de invoering van stablecoin.

Kansen voor de toekomst: Waar zouden ze kunnen ontstaan?

Als de analogie tussen netwerkstructuren enige waarde heeft, kan ze gebieden onthullen waar kansen voor ondernemers kunnen ontstaan. Gevestigde bedrijven in het ecosysteem van creditcards zijn geëvolueerd door coördinatie van betalingen, innovatie op het gebied van uitgifte en ondersteuning van verschillende formaten. Een soortgelijke evolutie kan zich voordoen bij stablecoins.

De voorgaande voorbeelden illustreren vooral de rol van betalingscoördinatie, aangezien de geldstroom een gigantische business vertegenwoordigt. Bedrijven zoals Visa, Mastercard, American Express en Discover kunnen bogen op waarderingen in de honderden miljarden en overschrijden samen de $1 biljoen. Hun vermogen om de markt in evenwicht te houden wijst op gezonde concurrentie en een markt die groot genoeg is om grote ondernemingen te ondersteunen. Het is redelijk om te speculeren dat de stablecoin-coördinatieruimte vergelijkbare concurrentie zal zien naarmate deze volwassener wordt. Aangezien stablecoins nog maar ongeveer 1 tot 2 jaar bezig zijn met de ontwikkeling van infrastructuur, is er nog voldoende tijd voor nieuwe startups om deze kansen te grijpen.

De uitgifte van stablecoins is ook een gebied dat rijp is voor innovatie. Net als bij de opkomst van zakelijke creditcards, is het mogelijk dat meer bedrijven hun eigen stablecoins willen creëren. Het beheersen van de betalingseenheid kan bedrijven meer controle geven over end-to-end boekhoudprocessen, van uitgavenbeheer tot het afhandelen van buitenlandse belastingen. Deze inspanningen kunnen directe zakelijke lijnen vormen voor stablecoin-coördinatienetwerken of geheel nieuwe startups inspireren, zoals Lithic.

De uitgifte van stablecoins zou ook meer gespecialiseerd kunnen worden. Veel creditcards bieden klanten de mogelijkheid om vooraf te betalen voor verbeterde beloningsstructuren, zoals Chase Sapphire Reserve of AmEx Gold. Sommige bedrijven, meestal luchtvaartmaatschappijen en winkeliers, bieden zelfs eigen creditcards aan. Het zou niet verrassend zijn om soortgelijke experimenten met stablecoin-beloningsniveaus te zien ontstaan, wat nieuwe wegen opent voor startups.

Al deze trends zorgen voor wederzijdse groei. Naarmate de uitgifteformaten diverser worden, zal de vraag naar betalingscoördinatiediensten toenemen. Naarmate coördinatienetwerken volwassener worden, zullen ze de drempel verlagen voor nieuwe emittenten om de markt te betreden. Dit biedt enorme kansen en ik kijk ernaar uit om meer startups deze ruimte te zien betreden. Op de lange termijn zou het een miljardenmarkt kunnen worden die ruimte biedt aan meerdere grote spelers.