Waarom is Ethena een echt grote kans?

Ethena is het snelst groeiende DeFi-product in de geschiedenis. Binnen slechts enkele maanden heeft de opbrengstgenererende stablecoin een omvang van $3 miljard bereikt. Geen enkele andere stablecoin is zo snel gegroeid als USDe. Het eerste hoofdstuk van het Ethena-verhaal was gericht op het creëren van een veilige en goed presterende stablecoin. Het heeft extreme marktschommelingen doorstaan en richt zich nu ongetwijfeld op de grootste concurrent in de stablecoin-ruimte-Tether, met een marktkapitalisatie van $160 miljard.

Ethena is geëvolueerd van een “DeFi-native stablecoin” naar een compliance-vriendelijke stablecoin met een sterke waardepropositie en verbeterde distributiekanalen. De introductie van USTb, de betrokkenheid van BlackRock bij fiscale producten en de daling van de rente hebben gunstige omstandigheden gecreëerd voor Ethena om toonaangevend te worden. Deze factoren positioneren USDe om een mainstream stablecoin te worden in de cryptocurrency markt.

Met veel inefficiënties in de markt, heb je nu de kans om je in te kopen in de sterkste en snelst stijgende asset in een van de grootste verticals in crypto tegen een fractie van de market cap van WIF.

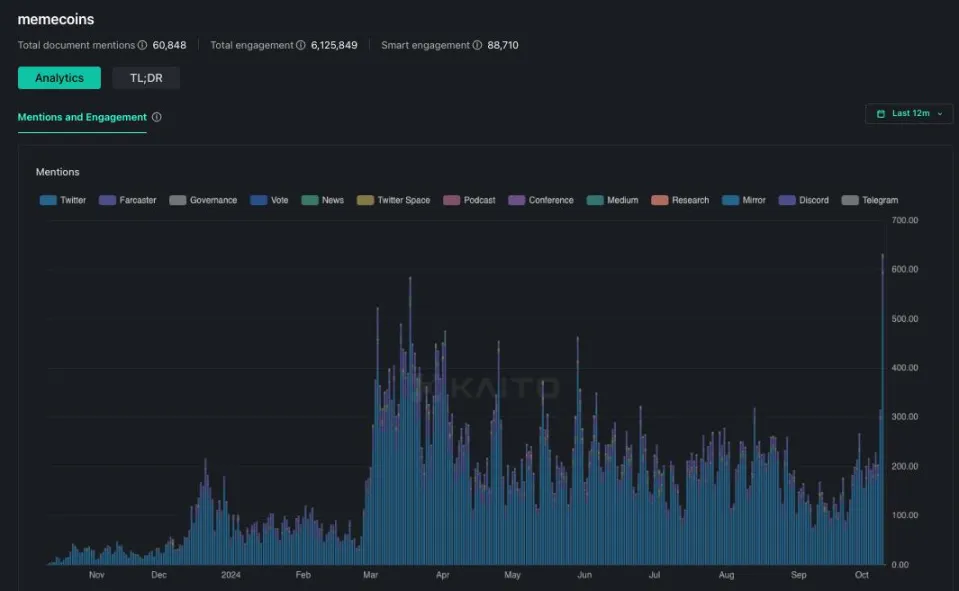

Bestaand meta-verhaal

Deze cyclus werd gedomineerd door memes. De markt heeft zich gerealiseerd dat het betalen voor tokens van overgewaardeerde, onbetrouwbare projecten (ver boven de meeste VC-kostenbases geprijsd) een gemanipuleerd spel is. In plaats daarvan hebben we het vrijere, meer open meme-spel omarmd. De voortdurende outperformance van meme tokens in vergelijking met andere altcoins heeft ertoe geleid dat sommigen het “financieel nihilisme” noemen – het negeren van fundamentals om verhalen na te jagen. Hoewel dit de afgelopen twee jaar de meest winstgevende handel in crypto is geweest, is het zo wijdverspreid geworden dat zelfs memes nu ongekende aandacht krijgen.

Terwijl de markt meegesleurd wordt in de meme manie, vergeet ze een tijdloze les van alle markten: De heetste speculatie is altijd gebouwd op een kern van waarheid.

De opkomst van memes is een crypto-native, retail-gedreven fenomeen. Wat deze retaildeelnemers vergeten, is dat de best presterende liquide activa in de loop der tijd altijd gebouwd zijn op een parabolische groei van de fundamentals. Dit komt omdat alleen een fundamenteel anker een Schellingpunt kan bieden (een brandpunt of evenwicht dat door alle deelnemers wordt herkend) voor alle crypto-native kapitaalpools: retail, hedgefondsen, handelshuizen voor eigen rekening en long-only liquiditeitsfondsen. Dit was de crux van het Solana-verhaal deze cyclus-investeerders die zich richtten op de betrokkenheid van ontwikkelaars begin 2023 konden een fundamentele case vormen voor de groei van Solana’s ecosysteem en genoten van bijna 10x rendement in het daaropvolgende jaar.

Je herinnert je misschien ook de liquiditeitshausse van Axie Infinity, met een stijging van 500x en miljoenen gebruikers die naar het spel stroomden tijdens de marktgekte. Een ander bekend voorbeeld is Luna, waarvan de UST van $40 miljard wereldwijd circuleerde en een rendement van 1000x bood als je Luna kocht op de dieptepunten en correct uitstapte voor de ineenstorting.

Hoewel financieel nihilisme de overheersende trend was deze cyclus, zouden sommigen kunnen aanvoeren dat dit voortkomt uit een gebrek aan sterke product-markt fit (PMF) onder de huidige VC-projecten, waardoor deze scheve consensusvisie is ontstaan. Er is echter maar één project nodig om de massa weer te laten dromen.

Ik denk dat Ethena de sterkste kandidaat is om die plek deze cyclus in te nemen.

Grondbeginselen

Als het op stablecoins aankomt, zijn er maar twee dingen echt belangrijk:

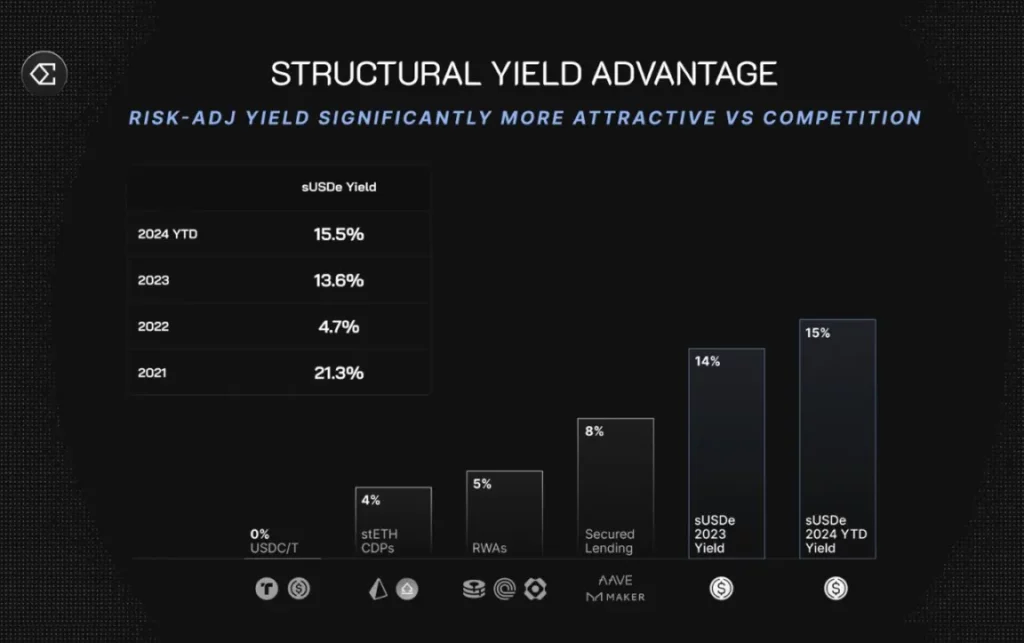

1. Waardepropositie – Waarom zou je het houden?

Het product en de waardepropositie van Ethena zijn heel eenvoudig. Stort $1 en je ontvangt een delta-neutrale positie die bestaat uit ETH met inzet en een shortpositie op Ethereum, wat rendement oplevert. Ervan uitgaande dat de financieringstarieven normaliseren, biedt sUSDe het hoogste duurzame rendement onder de stablecoins van dit moment (10-13% APY). Deze substantiële waardepropositie heeft Ethena tot de snelst groeiende stablecoin in de geschiedenis gemaakt, met een piek van $3,7 miljard TVL binnen zeven maanden en een stabilisatie rond $2,5 miljard na een daling van de financieringstarieven.

De term “delta-neutrale positie” verwijst naar een beleggingsstrategie die gericht is op het compenseren van prijsveranderingen door zowel long- als shortposities op een activum aan te houden, waardoor de marktwaarde van de positie relatief stabiel blijft. In het geval van Ethena wordt deze strategie bereikt door ETH (long) in te zetten en een shortpositie op ETH aan te houden om een stabiele waarde te behouden en tegelijkertijd rendement te genereren.

sUSDe, de door Ethena uitgegeven stablecoin, is snel gegroeid door hoge rendementen te bieden. Het is echter belangrijk om op te merken dat hoge rendementen vaak gepaard gaan met risico’s. Beleggers moeten naast de opbrengsten ook de potentiële risico’s in overweging nemen. Bovendien kunnen veranderingen in de financieringsrente zowel de opbrengst als de totale gesloten waarde van de stablecoin beïnvloeden.

Als je naar de markt kijkt, is het duidelijk dat sUSDe de onbetwiste hoogrenderende koning van de cryptoruimte is. Waarom zou je vandaag nog steeds Tether aanhouden en het rendement opgeven dat je dollars zouden kunnen verdienen? Waarschijnlijk omdat Tether het gemakkelijkst toegankelijk is en de beste liquiditeit heeft. Dit brengt ons bij het tweede punt…

2. Distributie – Hoe gemakkelijk is het om er toegang toe te krijgen en het als betaalmiddel te gebruiken?

Bij het lanceren van een nieuwe stablecoin zijn distributiekanalen de meest kritieke factor voor adoptie. USDT is vandaag de dag de nummer één stablecoin omdat het de referentievaluta is op elke gecentraliseerde exchange. Dat is op zichzelf al een enorme machtspositie en het kan jaren duren voordat een opkomende stablecoin marktaandeel begint te winnen.

Toch is USDe daar in geslaagd. Met de steun van Bybit is het de op één na grootste stablecoin geworden die beschikbaar is op een gecentraliseerde beurs, met een geïntegreerde functie voor het automatisch genereren van opbrengsten. Dit geeft gebruikers toegang tot een superieur stablecoin onderpand zonder extra wrijving. Tot nu toe is geen enkele andere gedecentraliseerde stablecoin geaccepteerd door een grote centrale beurs, wat het belang van deze prestatie onderstreept.

Het totale stablecoin-saldo op gecentraliseerde exchanges is ongeveer 38,6 miljard dollar-15 keer het huidige aanbod van USDe. Zelfs als slechts 20% (een klein deel) van dat aanbod besluit dat het verdienen van 5-10% rendement op USDe beter is dan ervan af te zien, zou dit betekenen dat de adresseerbare markt van USDe vanaf hier bijna 4x zo groot wordt. Stelt u zich eens voor wat er gebeurt als alle grote gecentraliseerde beurzen USDe als onderpand gaan gebruiken.

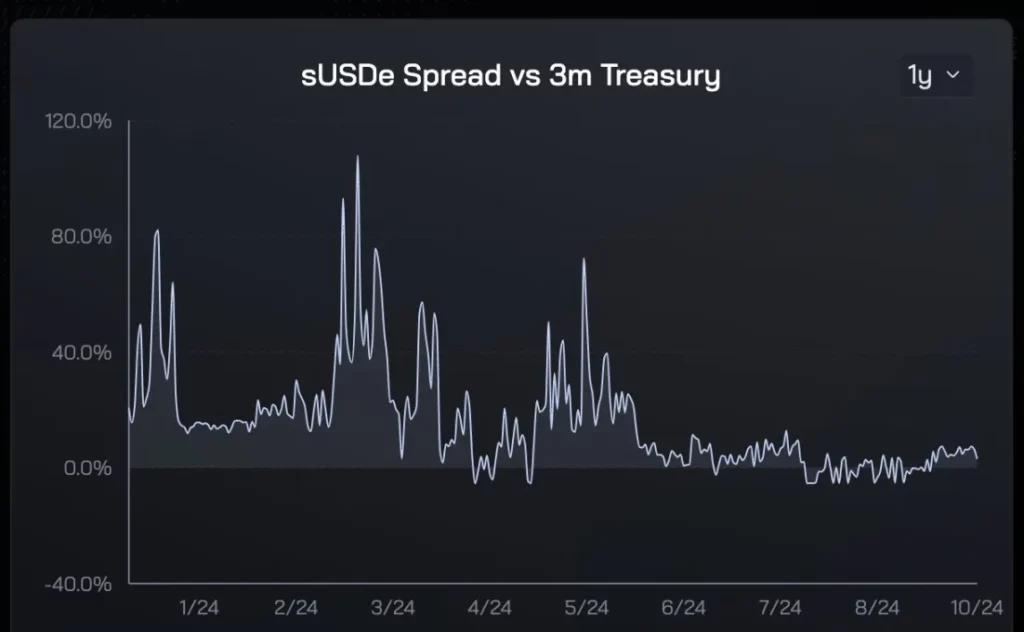

Katalysator 1: Structurele daling van de rentevoeten

Sinds de oprichting van Ethena bedroeg de rendementspremie van sUSDe ten opzichte van de rentevoet van de Federal Reserve gemiddeld 5-8%. Dit structurele voordeel dreef miljarden aan rendementszoekend cryptokapitaal naar Ethena in de eerste negen maanden.

In september verlaagde Powell de rente van de Federal Reserve met 50 basispunten, wat het begin markeerde van een langetermijndaling van de wereldwijde risicovrije rente. De huidige dot plot schattingen suggereren dat de Fed funds rate zich zal stabiliseren tussen 3% en 3,5%, wat duidt op een renteverlaging van ongeveer 2% in de komende 24 maanden. Dit heeft echter weinig te maken met de rendementsbronnen van Ethena. Men zou zelfs kunnen stellen dat dit een indirect positief effect heeft op de financieringstarieven (marktwaardering -> verbeterd risico/rendement -> grotere vraag naar hefboomfinanciering -> hogere financieringstarieven).

Wanneer deze factoren worden gecombineerd, zorgt deze krachtige mix voor een stijging van de rentespread, waar de echte waarde van Ethena’s product ligt.

Zoals te zien is in de twee grafieken waarnaar hierboven wordt verwezen, is de marktvraag naar USDe zeer gevoelig voor de rendementspremie ten opzichte van Amerikaanse Treasuries. Tijdens de eerste zes maanden van hoge rendementspremies groeide het aanbod van USDe dramatisch. Toen de premie daalde, daalde ook de vraag naar USDe. Op basis van deze historische gegevens ben ik ervan overtuigd dat de groei van USDe zal versnellen zodra de rendementspremie terugkeert. Belangrijk is dat deze rugwind voor de meeste marktdeelnemers gemakkelijk te begrijpen en aantrekkelijk is.

Na verloop van tijd verwacht ik dat dit Ethena’s aanwezigheid in de markt aanzienlijk zal versterken, net zoals Luna en UST domineerden in 2021 toen de rendementen van DeFi begonnen te dalen, verankerd door de rendementsgarantie van 20% van UST in Anchor.

Katalysator 2: USTb

USTb is twee weken geleden gelanceerd en is naar mijn mening een game-changer die de overstap naar USDe aanzienlijk zal stimuleren.

Een kort overzicht van USTb:

- Een stablecoin die voor 100% wordt ondersteund door BlackRock en Securitize;

- Het werkt precies zoals andere stablecoins die rendement halen uit Amerikaans schatkistpapier, zonder extra bewaarder-/tegenpartijrisico;

- Het kan dienen als een subset van USDe, waardoor sUSDe houders Treasury-opbrengsten kunnen verdienen wanneer traditionele financiële opbrengsten hoger zijn dan die in crypto.

De markt heeft het belang hiervan nog niet volledig begrepen. Na de lancering van USTb, ervan uitgaande dat je erop vertrouwt dat exchanges zoals Binance niet zullen instorten (zelfs als dat wel zo zou zijn, zou USDe niet naar nul gaan omdat het volledig wordt ondersteund door BTC en stETH), is er geen reden om een andere stablecoin in crypto aan te houden naast USDe. In het ergste geval verdien je vergelijkbare rendementen als concurrenten, en zo niet, dan verdien je rendement op basis van de risicobereidheid van de markt.

Door USTb in de backend te integreren, is de opbrengstvolatiliteit van sUSDe nu aanzienlijk afgevlakt, waardoor de grootste zorg over het gebrek aan duurzame rendementen van Ethena tijdens een dalende markt verdwijnt. Deze vermindering in opbrengstvolatiliteit vergroot ook de kans op toekomstige gecentraliseerde beursintegraties.

Met deze twee katalysatoren in het spel is Ethena’s stablecoin-aanbod nu veelomvattend en presteert het beter dan alle concurrenten op de markt.

Tokenomics: Sterke en zwakke punten en kansen

Een groot nadeel van VC-tokens is dat als je ze lang genoeg in je bezit hebt, je vanzelf de exit-liquiditeit wordt voor vroege investeerders, teams en andere belanghebbenden die tokenbeloningen ontvangen. Dit alleen al heeft ervoor gezorgd dat de markt sommige van de meest PMF (Product-Market Fit) projecten in deze cyclus volledig heeft laten vallen en in plaats daarvan heeft gekozen voor pure meme coins.

Ethena is niet anders dan typische VC tokens. Sinds de piek is ENA met ongeveer 80% gedaald door de hoge lanceringswaarderingen en het airdropped aanbod dat op de markt komt. In de afgelopen zes maanden is de airdrop van het eerste seizoen volledig ontgrendeld, waarbij 750 miljoen tokens op de markt kwamen. Deze ontgrendelingen, in combinatie met een verminderde vraag naar leverage, hebben uiteindelijk het verhaal van ENA in duigen laten vallen. Dat is de reden waarom niemand ENA vandaag nog in bezit heeft en waarom ik sterk geloof dat een aanzienlijke repricing onvermijdelijk is.

Dus waarom zou je deze “slechte” VC token nu overwegen? Het antwoord is simpel: de hoeveelheid ENA die de komende zes maanden op de markt komt, zal drastisch afnemen, waardoor de verkoopdruk sterk zal afnemen. Gisteren werd de eerste batch tokens vrijgegeven en van de in totaal $125 miljoen aan nieuwe tokens, eisten boeren slechts $30 miljoen op en kozen ervoor om de resterende tokens vast te zetten. Als je bedenkt dat boeren de afgelopen maanden marginale verkopers zijn geweest, wat gebeurt er dan als ze stoppen met verkopen? De prijs heeft al een natuurlijke bodem gevonden op $0,20 en vormt nu hogere highs en hogere lows rond $0,26.

Vanaf nu tot april 2025 zal de enige extra inflatie komen van de resterende ~300 miljoen boerenbeloningstokens die op de markt komen, maar tegen $0,28 is dat slechts ongeveer $450.000 per dag (minder dan 1% van het dagelijkse handelsvolume). Om dit in perspectief te plaatsen: TAO had te maken met een dagelijkse inflatiedruk van $4 miljoen tot $5 miljoen, maar toch steeg de prijs de afgelopen maand met 250%. Het punt hier is dat wanneer de omstandigheden goed zijn, inflatie-ontgrendelingen er meestal niet toe doen tijdens tokenherwaarderingsfases. Na april 2025 beginnen team/VC tokens te ontgrendelen, dus we hebben ongeveer zes maanden om deze stelling te valideren.

Hoe groot is de droom?

Ondanks het feit dat ENA het enige grote nieuwe product is met een duidelijke PMF in deze cyclus, is het er niet in geslaagd om door te breken in CoinGecko’s top 100. Vanuit een technisch analysestandpunt ziet de high-frequency tradinggrafiek van ENA er uitzonderlijk schoon uit. Gezien de fundamentele drijfveren en de afnemende inflatiedruk, voorzie ik dat ENA het $1-niveau zal heroveren. Zelfs dan zou de marktkapitalisatie van ENA slechts vergelijkbaar zijn met de recente piek van POPCAT van $ 1,5 miljard in circulerende marktkapitalisatie.

Vooruitkijkend heeft Ethena een solide basis om USDe op te schalen naar tientallen of zelfs honderden miljarden dollars. Naarmate cryptostabielcoins meer marktaandeel krijgen door internationale grensoverschrijdende betalingen, ligt een markt van $ 1 biljoen niet buiten bereik. Als ENA tegen die tijd geen top 20 token is, zou ik verbaasd zijn, want het is het beste product in de grootste vertical van de cryptomarkt.

Wanneer we dit doel zullen bereiken is onbekend, maar Ethena is mijn gok voor crypto’s volgende grote droom deze cyclus. Zoals altijd mag niets van dit alles worden beschouwd als financieel advies. Gelieve DYOR (Doe je eigen onderzoek).

Ik ben natuurlijk een langetermijnhouder van deze token, maar als de gegevens dit standpunt later tegenspreken, verander ik misschien van mening.