On-Chain ruilhandel: terug naar het ritme van crypto

In dit artikel stellen we twee onderling verbonden theoretische lijnen voor: de eerste traceert de evolutie van de liquiditeitstechnologie van DeFi, terwijl de tweede de transformatieve impact van ruilhandel op de keten benadrukt vanuit een economisch historisch perspectief.

Het doel van dit artikel is om te bevestigen dat er een diepgaande DeFi-revolutie op komst is: we moeten alleen nog een beetje geduld hebben. De visionaire bouwers die kunnen vasthouden aan hun idealen zullen uiteindelijk beloond worden door de markt.

We volgen nauwgezet de ontwikkeling van de gedecentraliseerde ruilmarkt (DEX) om te illustreren dat de opkomst van ruilhandel op de ketting geen toeval is en dat ruilhandel op de ketting een echte game-changer is.

Het vertegenwoordigt een belangrijk hoofdstuk in de geschiedenis van Web3 bouwers. Het bereiken van de functionaliteit vereist aanzienlijke innovatie en verbetering, niet alleen binnen DEX’en maar ook op het niveau van de onderliggende infrastructuur.

Als ruilhandel op de ketting een belangrijke historische mijlpaal wordt, vinden we dat alle gerelateerde inspanningen en bijdragen op de juiste manier moeten worden herdacht.

1. Zijn we de controle over het ritme van de crypto-industrie kwijt?

Sinds januari 2023, gedreven door ETF goedkeuringen en nieuwe verwachtingen voor kwantitatieve versoepeling, is Bitcoin gedaald naar een dieptepunt en weer opgeveerd naar nieuwe hoogtepunten. De meeste altcoins hebben echter geen sterker opwaarts momentum laten zien zoals in het verleden, toen BTC ruimte voor verbeelding creëerde.

Sommige investeerders maken echte innovatie belachelijk door de hoge waardering en lage liquiditeit van de VC token markt, en zien de crypto wereld als een rijk van criminaliteit. Op sommige industrieconferenties verwijzen individuele industrieleiders zelfs botweg naar de hele industrie als zijnde vergelijkbaar met een casino.

Veel cryptoliefhebbers zijn bedwelmd door de opwinding van PvP (player vs. player). De algemene marktprestaties laten zien dat memecoins gewild zijn in de vroege stadia van een bullmarkt, terwijl value tokens worden genegeerd en afwezig zijn gedurende de bullmarkt.

In deze bullmarkt hebben veel veteranen het gevoel dat deze tijd inderdaad anders is, en zelfs de kilte van de industrie in 2018-2019 overtreft. Sommige ontwikkelaars zijn in de war en beginnen te twijfelen aan hun oorspronkelijke intenties: kunnen cryptocurrencies echt de echte wereld veranderen? Sinds vorig jaar, met de opkomende bekendheid van AI, hebben velen hun aandacht gericht op kunstmatige intelligentie, terwijl meer aarzelen.

Waarom is deze cryptomarkt anders?

We kunnen de invloed van durfkapitaal en team hebzucht, verkeerd afgestemde belangen, onethisch gedrag en kortetermijndenken niet negeren. De markt is lange tijd een donker bos geweest. Naast de code zijn er niet veel regels om deelnemers te reguleren. Hoewel deze problemen al lang bestaan, zijn ze niet genoeg om de matige prestaties van deze bullmarkt te verklaren.

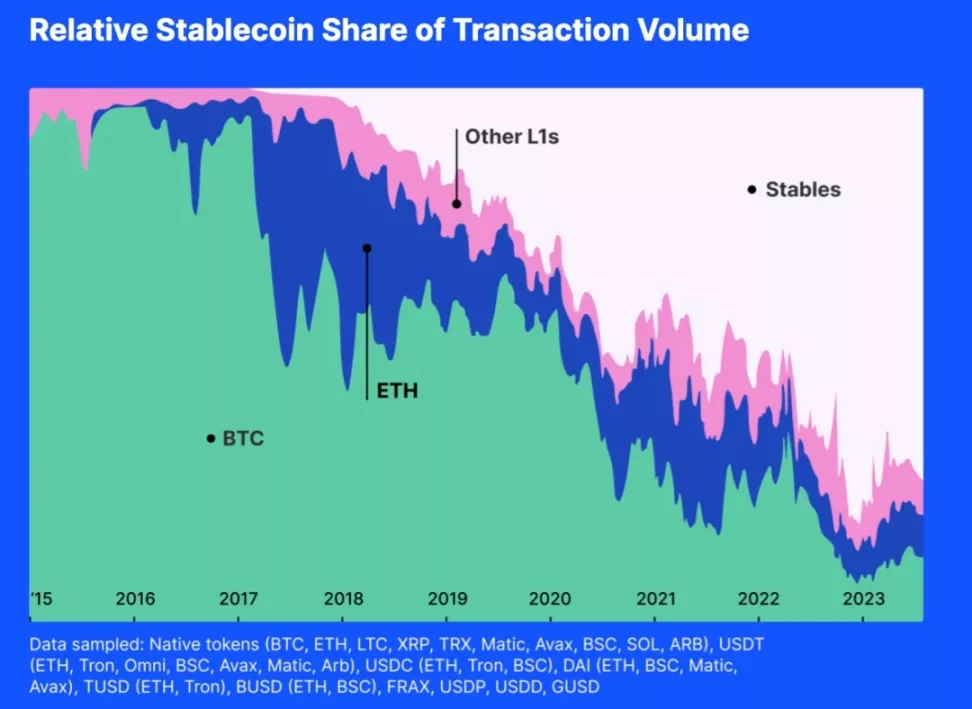

Daarom stellen we een bijkomende reden voor: de zelfexpansie binnen de cryptomarkt is niet langer voldoende om de nodige liquiditeit te voorzien voor ons crypto-ecosysteem. Zie de onderstaande figuur:

De bovenstaande figuur toont de activiteit van verschillende crypto-algemene equivalenten. Uit de grafiek is op te maken dat sinds 2018 het marktaandeel van niet-stablecoins continu daalt. In termen van handelsvolume werden de meeste transacties in de afgelopen een of twee jaar verzorgd door USD stablecoins. Als de marktwaarde van USD stablecoins niet kan blijven groeien, omdat er nieuwe munten worden uitgegeven, zal de liquiditeitspool worden leeggezogen.

In het verleden waren Bitcoin en Ethereum grotendeels de algemene equivalenten van de markt. Bitcoin en Ethereum konden liquiditeit worden voor anderen, en tijdens de bullmarktfase zouden altcoins en mainstream munten die als liquiditeit fungeerden een opwaartse spiraal maken, waarbij ze elkaar wederzijds versterkten.

In zo’n token-geleide liquiditeitsmarktstructuur hadden altcoins zelden een gebrek aan liquiditeit. Terugkomend op het heden: de meeste handelsparen zijn gekoppeld aan stablecoins met een USD-peg. Zelfs een explosieve groei in de waarde van Bitcoin of Ethereum is nutteloos; de status van stablecoins maakt het moeilijk voor BTC en ETH om liquiditeit te injecteren in andere tokens.

Het prijszettingsvermogen van cryptocurrencies valt in handen van Wall Street

Alle stablecoins en andere financiële instrumenten die aan de USD-pegged voldoen, zijn lokaas. Cryptocurrencies volgen de klok van Wall Street.

In oktober 2014 begon Tether met het aanbieden van een stabiele digitale valuta die de kloof tussen cryptocurrencies en fiatvaluta’s overbrugde door de stabiliteit van traditionele valuta’s en de flexibiliteit van digitale valuta’s te bieden.

Nu is het de op twee na grootste token qua marktwaarde. Daarnaast heeft USDT de meeste handelsparen in de index, tien keer zoveel als Ethereum of wBTC.

In september 2018 werkte Circle samen met Coinbase om USD Coin (USDC) te lanceren onder het Centre Consortium. USDC is gekoppeld aan de Amerikaanse dollar en elk USDC-token wordt ondersteund door dollarreserves met een ratio van 1:1. Als ERC-20 token maakt USDC naadloze transacties mogelijk en integreert het met verschillende gedecentraliseerde applicaties.

Op 10 december 2017 lanceerde de Chicago Board Options Exchange (CBOE) Bitcoin futures, die, hoewel ze alleen in USD worden vereffend, de Bitcoin spotprijzen kunnen beïnvloeden, vooral omdat de open rente van Bitcoin nu 28% van de wereldwijde markt uitmaakt.

Wall Street beïnvloedt niet alleen fysiek de cryptomarkt, maar ook psychologisch de liquiditeit binnen de cryptomarkt. Weet je nog toen we aandacht begonnen te besteden aan de houding van de Federal Reserve, Grayscale’s trust discount, de “dot plots” van de FOMC en de kasstromen van BTC-ETF’s? Al deze informatie beïnvloedt psychologisch ons gedrag.

Stablecoins zijn het lokaas van de Amerikaanse overheid. Sinds we USD-pegged stablecoins aanvaardden als een middel om liquiditeit te verschaffen, begonnen ze consensus te vergaren, de liquiditeitsrol van native cryptomunten te vervangen, te concurreren met en de geloofwaardigheid van andere tokens te ondermijnen, en geleidelijk de algemene equivalentenmarkt te domineren.

Op deze manier verloren we de controle over ons marktritme.

Ik ben hier niet om stablecoins met USD-pegged de schuld te geven; integendeel, dit is een natuurlijk gevolg van eerlijke concurrentie en marktkeuze. Tether en Circle helpen beleggers om direct te beleggen in USD-pegged activa op de keten, waardoor ze risico’s kunnen dragen die gelijk zijn aan de Amerikaanse dollar en beleggers meer keuzemogelijkheden hebben.

Markten vechten om liquiditeit! Controle verliezen over liquiditeit betekent controle verliezen over het ritme van de crypto-industrie.

2. De duizendjarige oorlog om liquiditeit

Liquiditeit is altijd een fundamentele eis

Liquiditeit is een fundamenteel kenmerk van markten en elke innovatie die de marktliquiditeit verbetert, is een belangrijke historische vooruitgang.

Volgens de organisatietheorie wordt een markt gedefinieerd als een gestructureerde omgeving waar kopers en verkopers goederen, diensten en informatie uitwisselen. Deze omgeving wordt geleid door gevestigde regels, normen en instellingen om coördinatie te vergemakkelijken, transactiekosten te verlagen en efficiënte economische interacties te ondersteunen.

Liquiditeit is cruciaal voor de marktorganisatie omdat het een directe invloed heeft op de efficiëntie, stabiliteit en aantrekkelijkheid van de markt. Een hoge liquiditeit verlaagt de transactiekosten door slippage te minimaliseren en het handelsvolume te vergroten. Zeer liquide markten vertonen ook een grotere prijselasticiteit, betere prijzen en trekken meer deelnemers aan, wat bijdraagt aan nauwkeurigere prijsinformatie.

De informatie-economie benadrukt de rol van markten bij het ontdekken van informatie. In ideale markten stroomt informatie vrijelijk, waardoor deelnemers geïnformeerde beslissingen kunnen nemen, de toewijzing van middelen kunnen optimaliseren en evenwichtsprijzen kunnen bereiken. Zeer liquide markten genereren betrouwbare informatie die helpt bij een efficiëntere toewijzing van middelen.

Of het nu gaat om prijsvormingsefficiëntie, prijsstabiliteit en veerkracht of lagere transactiekosten, deze kenmerken vergroten het vermogen van een markt om deelnemers aan te trekken. Aantrekkelijkheid van de markt verbetert op haar beurt de marktliquiditeit, waardoor de algehele efficiëntie van de markt verbetert. Daarom is het verbeteren van de liquiditeit essentieel voor elke markt.

Geld als innovatie voor liquiditeitsproblemen

Academisch gezien zijn er twee gangbare theorieën over de oorsprong van geld. De ene theorie ziet geld als een handig ruilmiddel, dat algemeen geaccepteerd wordt door het publiek en wetenschappers. De andere, uit David Graebers Debt: The First 5,000 Years, stelt dat geld is ontstaan uit schuldrelaties, maar erkent ook de rol van geld als universeel equivalent.

Naast Glynn Davies’ A History of Money: From Ancient Times to the Present Day en Karl Marx’s Capital: Volume 1, zijn er nog andere bronnen met vergelijkbare opvattingen over de oorsprong en evolutie van geld.

Niall Ferguson wijst er bijvoorbeeld in The Ascent of Money: A Financial History of the World, erop dat de ontwikkeling van geld voortkwam uit de behoefte aan efficiënte ruilsystemen, beginnend met ruilhandel en evoluerend naar complexere systemen met voorwerpen met intrinsieke waarde.

Evenzo bespreekt Felix Martin in Money: The Unauthorized Biography, bespreekt Felix Martin het concept van geld als een sociale technologie die is ontwikkeld om te voorzien in de behoefte aan een efficiënter ruilsysteem. Martin ziet geld, net als Marx, als een universeel equivalent, ontstaan uit een gemeenschappelijk goed tijdens het ruilhandeltijdperk.

Tot slot presenteert David Graeber’s Debt: The First 5,000 Years een uniek perspectief, waarin hij suggereert dat geld is geëvolueerd uit systemen van schuld en verplichting die dateren van voor de uitvinding van het geld zelf.

Graebers visie komt echter nog steeds overeen met het kernidee dat geld werd gecreëerd als een universeel equivalent om de uitwisseling van goederen en diensten te vergemakkelijken.

Deze bronnen benadrukken verder de rol van geld als ruilmiddel, een echo van de opvattingen van Davies en Marx.

Samengevat is de academische consensus over geld dat de functie ervan als universeel equivalent ontstond om liquiditeitsproblemen op markten op te lossen. Het debat gaat over de vraag of de oorspronkelijke dragers van geld grondstoffen of schulden waren.

Geld was het antwoord van de oude elite op liquiditeitsproblemen vóór de komst van het internet van waarde, een middel om liquiditeit te vergroten.

In het verleden hebben de oude krachten die geld gelijkstelden aan liquiditeit zelden geprobeerd om de organisatiestructuur van de markt te verbeteren om betere liquiditeitsvoorwaarden te bereiken. Ze hebben nooit nagedacht over hoe ze marktliquiditeit konden opbouwen zonder geld. Misschien zitten ze al zo lang opgesloten als vlooien in een afgesloten doos dat ze vergeten zijn hoe hoog ze kunnen springen.

DEX: De kracht van verandering

Het primaire doel van elke markt is om de meest accurate prijzen en de meest efficiënte toewijzing van middelen te bieden. Elk onderdeel, mechanisme en structuur is ontworpen om dit doel te bereiken. Door de geschiedenis heen hebben mensen voortdurend nieuwe methoden gecreëerd om de marktefficiëntie te verbeteren.

Door de eeuwen heen hebben markten aanzienlijke veranderingen ondergaan. Prijsvormingsmechanismen zijn meerdere malen verbeterd. Om aan verschillende economische behoeften te voldoen, hebben markten verschillende afwikkelingsprocedures ontwikkeld, zoals dealer markten, ordergestuurde markten, brokered markten en dark pool markten.

Met de komst van blockchaintechnologie stuitten we op nieuwe beperkingen en nieuwe mogelijkheden om liquiditeitsproblemen op te lossen. Hier kunnen we innovatieve methoden creëren om de vraag naar ruilmiddelen aan te pakken en liquiditeit te bieden voor tokens.

Samenvatting: Het trilemma van moderne tokenuitwisselingen

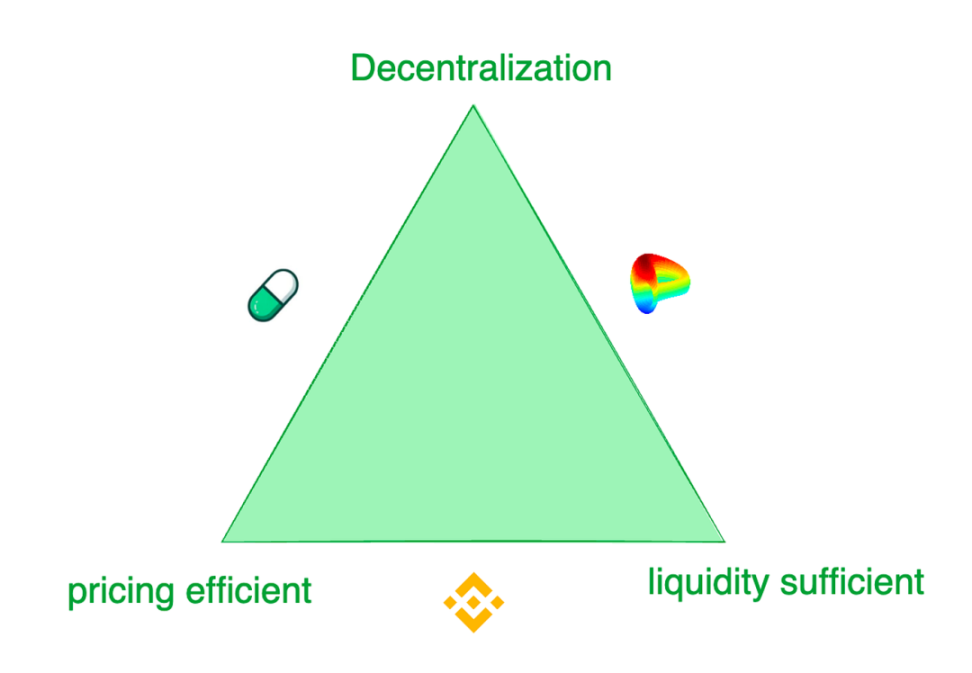

Hedendaagse tokenbeurzen worden geconfronteerd met een trilemma: 1) voldoende liquiditeit, 2) efficiënte prijszetting, en 3) decentralisatie.

Terwijl gecentraliseerde beurzen (CEXs) zoals Binance de beste handelservaring bieden, lijden hun gebruikers onder de risico’s van fraude en monopolistische uitbuiting. Zelfs de op één na grootste beurs ter wereld, FTX, is momenteel failliet en wordt geliquideerd vanwege verduistering van gebruikersactiva.

Beurzen met een betere liquiditeit vragen vaak hoge noteringskosten en leggen strenge voorwaarden op aan projectteams. Daarentegen zijn gedecentraliseerde beurzen (DEX’en) flexibeler en ontwerpen ze verschillende mechanismen om aan verschillende vraagscenario’s te voldoen.

Pump.fun staat bijvoorbeeld bekend om zijn zeer responsieve tokenaanbodcurves, terwijl Curve in de meeste gevallen de beste liquiditeit biedt, niet noodzakelijkerwijs prijsontdekkingsgevoeligheid. Deze beurzen hanteren verschillende modellen om te voldoen aan de handelsvoorkeuren van hun diverse doelklanten. Onmiskenbaar heeft elk zijn focus en opofferingen.

Pogingen om liquiditeit op de keten te creëren

Gedecentraliseerde exchanges hebben aanzienlijke vooruitgang geboekt in het aanpakken van dit trilemma en andere on-chain handelsuitdagingen door middel van innovatie. De lange mars begint met de eerste stap: het creëren van liquiditeit op de keten. Hier is een eenvoudig overzicht van de industrie: Uniswap is de benchmark in deze niche.

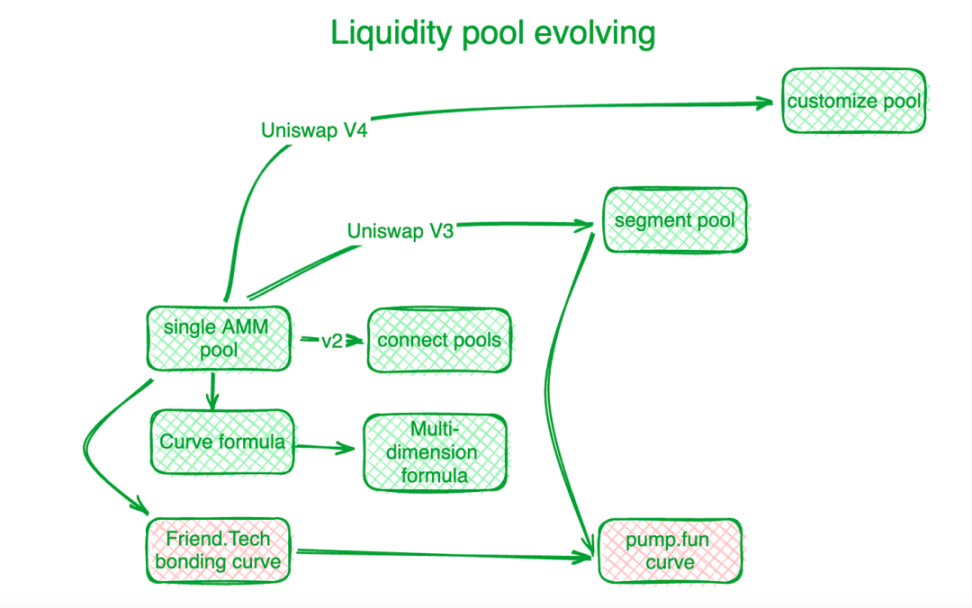

De innovatie van de bonding curve markeerde het begin van een nieuw tijdperk. Vóór de “X*Y=C” curve van Uniswap gebruikten gedecentraliseerde beurzen orderboeken om de handelsbehoeften op de keten te regelen. Latere geautomatiseerde market makers (AMM’s) volgden de verkenningsrichting van Uniswap en creëerden liquiditeitspools.

In Uniswap V2 wordt liquiditeit van verschillende handelspaarpools algoritmisch met elkaar verbonden. Uniswap V3 introduceerde gesegmenteerde liquiditeitspools, waardoor gebruikers de prijsbereiken kunnen definiëren waarvoor ze liquiditeit willen bieden. Uniswap V4 heeft dit verder ontwikkeld door aangepaste liquiditeitspooloplossingen aan te bieden.

Voor activa met relatief stabiele handelsprijzen vraagt de markt om een meer geconcentreerd aanbod van liquiditeit. Curve Protocol, gespecialiseerd in de handel in stablecoin, heeft zijn eigen liquiditeitscurve ontwikkeld om meer tokenliquiditeit te bieden rond vooraf bepaalde evenwichtspunten.

Om de uitdagingen van gepoolde liquiditeit aan te pakken, bedacht Curve Protocol een multidimensionale formule, waardoor gebruikers meer dan twee tokens in een enkele liquiditeitspool kunnen plaatsen, waardoor de liquiditeit wordt gedeeld tussen alle tokens in de pool.

In de praktijk vertonen gecentraliseerde beurzen (CEX’en) een betere liquiditeit en prijsefficiëntie. On-chain prijssystemen lopen meestal achter op off-chain CEX’en. Hashflow heeft met behulp van orakels professionele market maker pools (PMM’s) opgezet om on-chain en off-chain liquiditeit met elkaar te verbinden.

Voor kleinschalige tokens zijn traditionele obligatiecurves echter duur en is de tegenstrijdigheid van liquiditeitsfinancieringskosten meer uitgesproken. Friend.tech ontwierp een steilere bindingscurve om tegemoet te komen aan kleine investeerders die de voorkeur geven aan koersstijging boven ruime liquiditeit.

Naarmate de waarde van token toeneemt, verschuift de voorkeur van investeerders in de richting van liquiditeit. Hierdoor geïnspireerd, gebruikt Pump.fun steile curves voor lagere tokenwaarden, maar naarmate de waarden stijgen, gaan de curves over naar andere hellingen of zelfs verschillende curves.

MEV: de liquiditeitsrace op de keten

MEV is een ander strijdtoneel voor gedecentraliseerde exchanges.

Maximale Extraheerbare Waarde (Maximum Extractable Value, MEV) verwijst naar de winst die miners of validators kunnen behalen door transacties op te nemen, uit te sluiten of te herschikken in de blokken die ze genereren. Het kan gezien worden als een kost van liquiditeit. In liquiditeitspools wordt elk inwisselbaar token (liquiditeit) verdeeld over de prijsschaal, en de liquiditeit voor elke prijsschaal is beperkt. Degenen die eerder interageren met liquiditeitspoolcontracten krijgen een voordeel door betere prijzen te verkrijgen. MEV is dus inherent verbonden met liquiditeitsproblemen.

MEV manifesteert zich in gedecentraliseerde handel als het onttrekken van voordelige liquiditeit door het herschikken van transacties. Deze concurrentie verhoogt de efficiëntie van de handel op de keten, maar schaadt ook de belangen van de deelnemers.

Om zoveel mogelijk transactiewaarde te behouden in gedecentraliseerde uitwisselingen en deze volledig terug te geven aan de deelnemers, hebben ontwikkelaars algoritmes en mechanismen gebouwd op de applicatielaag om MEV te onderscheppen die door transacties wordt gegenereerd.

Flashbots, een veteraan in MEV-beheer, richt zich op de verdeling van knooppuntinkomsten. Om een transparante en efficiënte MEV-distributie te garanderen, hebben ze een MEV-veilingsysteem op knooppuntniveau opgezet. Eden Network streeft vergelijkbare doelen na.

KeeperDAO combineert MEV extractie en staking, waardoor deelnemers kunnen profiteren van MEV terwijl gebruikers beschermd worden tegen de negatieve effecten. Jito Labs, een liquidity staking project op het Solana netwerk, pakt dit probleem ook aan.

Toonaangevende projecten zoals Cow Protocol, waaronder UniswapX en 1inch Protocol Fusion, maken gebruik van veilinginteractierechten om MEV binnen het transactieproces te houden, in plaats van deze waarde naar het boekhoudniveau van de node te laten stromen. Het onderscheppen van MEV beschermt actieve handelaren en AMM liquiditeitspools, en elimineert het vorige dilemma veroorzaakt door DEX die knooppunten omkoopt en MEV verliest.

Liquiditeitsfragmentatie vraagt om agenten om het probleem op te lossen

Zoals eerder vermeld, is tokenliquiditeit verspreid over verschillende blockchains of Layer 2-oplossingen in verschillende aangepaste pools die worden gecontroleerd door verschillende protocollen. Polygon stelde een aggregatielaagconcept voor om liquiditeit uit verschillende lagen te verzamelen.

Aanvankelijk ontstonden er enkele DEX-aggregators om liquiditeit van deze verschillende pools te integreren. Na het opbouwen van voldoende verkeer is het echter een efficiëntere methode om platforms te creëren die concurrentie mogelijk maken, zoals 1inch en Cow Protocol.

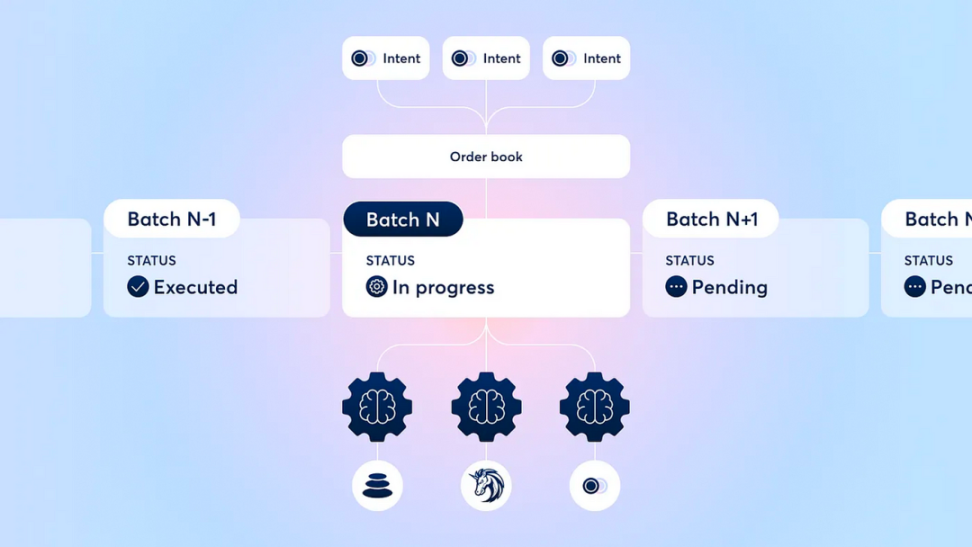

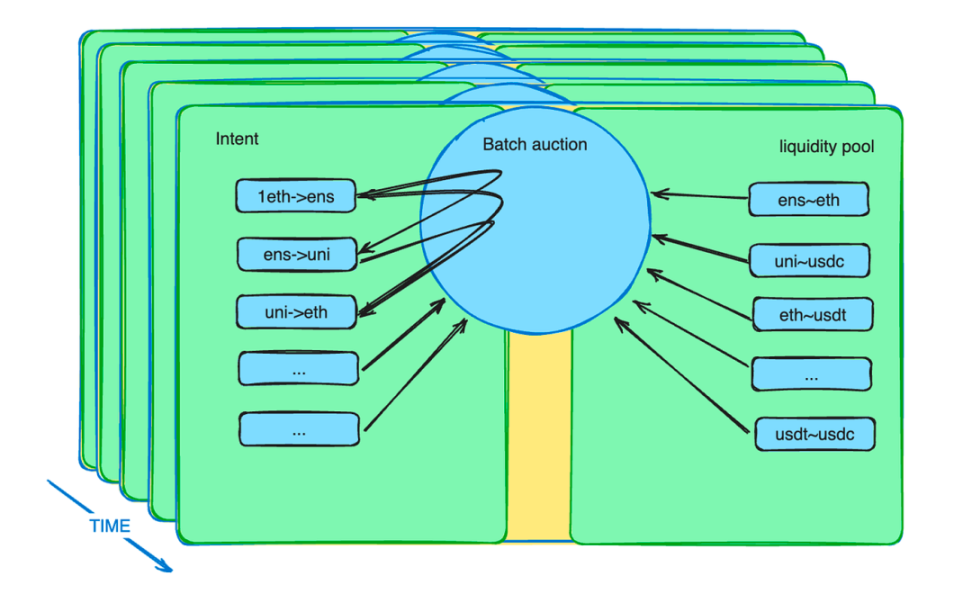

Bovendien versterken batchveilingmechanismen de rol van agenten. Ze introduceren een nieuw marktmechanisme om liquiditeitsbeperkingen te verlichten. In de praktijk kunnen handelaren orders plaatsen tegen beperkte prijzen binnen een bepaalde periode.

Het batchveiling smart contract verzamelt deze orders en bundelt ze in een batch. Vervolgens laat het slimme contract agenten bieden op deze batches. De agent die de beste prijs biedt, wint de kans om alle potentiële transacties binnen de batch af te wikkelen.

CoW Protocol Batch Veilingmechanisme uitgelegd

Batch Veilingen: Het hoogtepunt van DEX ontwikkeling

Na jaren van DEX-ontwikkeling heeft de industrie methodes zoals batching, veilingen en ordermatching omarmd om het transactieresultaat voor alle deelnemers te optimaliseren.

De specifieke implementatie van veilingmechanismen varieert, maar over het algemeen dragen ze de complexiteit van het optimaliseren van uitwisselingsresultaten over aan professionele deelnemers en herverdelen ze het surplus onder relatief onrijpe uitwisselaars.

Deze veilingen kunnen veel DEX-uitdagingen vanuit meerdere aspecten aanpakken.

Naast de herverdeling van MEV die in de vorige sectie werd vermeld, kunnen batchveilingen nog veel meer doen. Handelaren sturen geen instructies naar het slimme contract maar eerder een intentie. Deze intentie kan enkele minuten duren.

Deze intenties worden gebundeld in een batch en voorgesteld aan een groep concurrerende specifieke handelsagenten. We weten dat intenties enorm zijn, dat liquiditeitspools divers zijn en dat optimalisatie een uitdaging is. Professionele zaken overlaten aan professionals kan de efficiëntie van het systeem verbeteren.

Batchveilingen maximaliseren de waarde-efficiëntie door tijdsefficiëntie op te offeren (elke transactie-intentie duurt meestal een paar minuten) en vormen zo een gedifferentieerde concurrentie met CEX’en.

Bij batchveilingen blijft de MEV binnen de beurs, wat in het voordeel is van de deelnemers aan de transacties. Door de tijdsbeperkingen te versoepelen, doorbreken batchveilingen zelfs de liquiditeitsbarrières tussen ketens en tussen ketens onderling.

En wat is er nog meer? Barter is terug op het podium!

3. De terugkeer van ruilhandel

Als voorouder van alle cryptocurrencies definieert Bitcoin zichzelf als een vorm van valuta. Decentrale markten zijn een opkomend gebied zonder expliciete consensusbeperkingen. Ruilhandel is een inheemse handelswijze voor cryptocurrencies, waarvoor gebruikers natuurlijk geen opleiding nodig hebben.

Decentrale beurzen (DEX’en) worden vaak “ruil”-platforms genoemd. In hun handelsmodus is er geen vooraf bepaalde universele equivalente rol. Handelaren hoeven geen fiatvaluta of stablecoins als tussenpersoon te gebruiken. Op het niveau van de liquiditeitspool is elk handelspaar toegestaan. Handelaren kunnen elk token dat ze willen gebruiken om te ruilen voor andere tokens, waarbij ze de kosten van liquiditeitsinefficiënties dragen.

Alleen vertrouwen op liquiditeitspools voor ruilhandel heeft echter aanzienlijke beperkingen. Er zijn niet genoeg paren voor alle soorten ruiltransacties. Door de structuur van liquiditeitspools neemt het inzetten van liquiditeit veel tijd in beslag, waardoor het moeilijk is om evenwichtsprijzen te vinden.

Bijgevolg moet liquiditeit worden ingezet over een breder prijsbereik, wat leidt tot schaarste in vergelijking met de in de tijd beperkte vraag van intenties. Dit is waar intenties en batchveilingen om de hoek komen kijken.

Stel dat er meerdere potentiële handelsintenties zijn die in elkaars behoeften kunnen voorzien, aangevuld met liquiditeit uit pools. In dit geval zal de ruilhandel in een efficiëntere staat terugkeren naar de markt. Met de verbeterde schaalbaarheid van de web3 infrastructuur en de opname van meer grondstoffen en financiële instrumenten in web3, zullen batchveiling smart contracts duizenden of zelfs miljoenen handelsintenties per seconde vastleggen.

Elk token kan worden gebruikt om andere tokens te vereffenen. We zullen vrij zijn van de liquiditeitsbeperkingen die de dollar ons oplegt in een universele context.

Batch Veilingen: De sleutel tot ruilhandel

De heropleving van ruilhandel vertegenwoordigt een renaissance. De heropleving komt niet uit het niets, maar is een reactie op de vraag van de markt.

In het verleden, toen geld werd uitgevonden, vonden handelaren het moeilijk om directe ruilhandel te vinden die aan hun onmiddellijke behoeften voldeed. Daarom ruilden ze goederen voor een universeel equivalent (geld) en gebruikten dat dan om te kopen wat ze echt nodig hadden in een andere transactie. Toen deze ruilmethode eenmaal algemeen geaccepteerd was, dwong het de echte ruilhandel in minstens twee stappen op te splitsen en verving het de directe ruilmarkten grondig.

Vandaag bestaat de vraag naar ruilhandel op de ketting in de vorm van intenties op korte termijn. Batchveiling smart contracts verzamelen deze intenties. Iedereen, mens of AI-agent, kan aan de volledige transactievraag voldoen zolang ze het beste bod uitbrengen.

Als de intenties overeenkomen, is er geen behoefte aan aan de dollar gekoppelde stablecoins. Tokens behouden hun nut en delen liquiditeit zoals voorheen. Deze afstemming van de ruilvraag is gebaseerd op een wereldwijde markt en sterkere afstemmingsmogelijkheden van informatie, die voortkomen uit de culturele traditie van ruilhandel in cryptocurrency.

Op korte termijn stelt het bestaan van intentie tijdspannes arbitrageurs in staat om liquiditeit over te brengen tussen ketens, van off-chain naar on-chain. Een algoritme dat prijsverschillen ontdekt tussen verschillende ketens of tussen DEX’en en CEX’en kan bijvoorbeeld kopen tegen lagere prijzen en verkopen tegen hogere prijzen binnen een bepaalde tijd.

Het kan nodig zijn om financiële instrumenten te gebruiken om marktrisico’s af te dekken om een risicovrije staat te bereiken. In de toekomst, wanneer on-chain, off-chain en cross-chain transacties kunnen synchroniseren, kunnen alle transacties gelijktijdig worden uitgevoerd. Dit kan risicokosten elimineren en de beste ervaring bieden voor handelaren.

Waarom ruilhandel onder Batch Veilingen een mijlpaal is voor het DEX tijdperk

De reden is eenvoudig. Als we terugkijken naar de geschiedenis van het geld, waren muntrechten aanvankelijk privé. Volgens Debt: The First 5,000 Years konden schulden persoonlijk zijn. Zelfs in de moderne tijd, zoals beschreven in A Monetary History of the United States, 1867-1960, hebben particulieren ooit zilveren munten geslagen.

Tegenwoordig wordt al het krediet echter uitgegeven door de Federal Reserve. Zelfs Bitcoin wordt geprijsd in dollars, wat jammer is voor deze tijd. De dollar heeft de glans van cryptocurrencies overschaduwd. Ruilhandel biedt een kans om deze positie terug te winnen en markeert de betekenis van het tijdperk van de ruilhandelrevival.

De ontwikkeling van gedecentraliseerde exchanges (DEX’en) geeft ons het vertrouwen dat we uiteindelijk gecentraliseerde exchanges (CEX’en) kunnen overtreffen. Tijdens de laatste DeFi-zomer werd algemeen aangenomen dat DEX’en de CEX’en mettertijd zouden overtreffen.

Hoeveel mensen geloven daar vandaag nog in? Als we de ontwikkeling van DEX’en bestuderen, is de introductie van batchveilingen geen toeval. Het is een bewuste stap in de richting van het oplossen van liquiditeitsproblemen en een resultaat van voortdurende technologische iteratie door DEX’en. DEX’en zijn geëvolueerd van louter liquiditeitspools naar een uitgebreid liquiditeitssysteem met verschillende deelnemersrollen, gespecialiseerde componenten en permissievrije samenstelbaarheid.

Deze vooruitgang is bereikt dankzij de inspanningen van voorgangers. Door de tijdsbeperkingen te versoepelen en omstandigheden te creëren die verschillen van gecentraliseerde beurzen, zien we meer mogelijkheden. Het herstelt zelfs mijn vertrouwen in DEX’en die CEX’en overtreffen.

Een conjunctuurcyclus is voorbij en terwijl de giganten van deFi aan de buitenkant onveranderd zijn gebleven, hebben ze een interne transformatie ondergaan. Batchveilingen zijn een belangrijke mijlpaal, net zo belangrijk als de uitvinding van liquiditeitspools. Ik geloof dat ze de droom kunnen verwezenlijken dat DEX’en CEX’en overtreffen. Wanneer ruilhandel weer de primaire handelswijze wordt, kunnen we de controle over ons marktritme terugwinnen.

4. Conclusie

In gesprekken over de toekomst met veel leidinggevenden in de sector merkte ik een algemeen gevoel van verwarring en een gebrek aan vertrouwen door de verwaarlozing van technologie door de markt.

Denk er eens over na: sinds wanneer wordt de ontwikkeling van de industrie bepaald door de portemonnee van speculanten?

Decentrale exchanges (DEX’en) zijn slechts een klein onderdeel van de enorme DeFi-industrie. Als we goed observeren, zullen we significante en opwindende vooruitgang vinden in DeFi en andere gebieden. Zolang de technologie zich blijft ontwikkelen zonder te stoppen, waar moeten we ons dan zorgen over maken? Dromen zullen zeker uitkomen.