Stablecoins: Bankieren als dienst moet nog volledig worden verkend

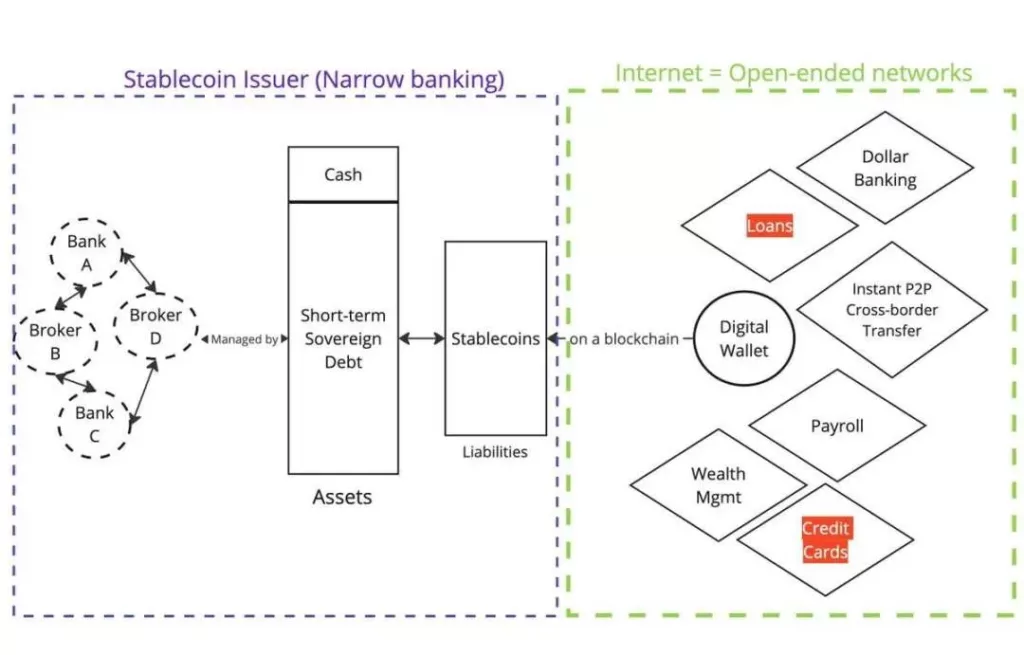

Stablecoins zijn in wezen een vorm van internet-native monetaire aansprakelijkheid en vertegenwoordigen een nieuwe generatie van Banking as a Service (BaaS).

De vorm (activa) van stablecoins zal niet veranderen en we zijn nog maar net begonnen met het verkennen van hun nut. Hier zijn enkele denkmodellen die de toekomstige ontwikkeling van stablecoins voorspellen:

Stablecoins als de nieuwe generatie van BaaS

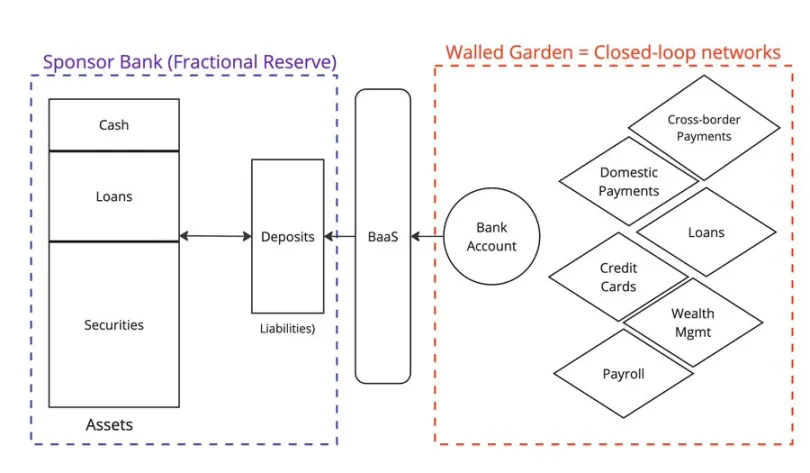

In Web2 fintech bood een golf van startups Banking as a Service (BaaS) aan om nieuwe toepassingen op te bouwen.

Deze BaaS-bedrijven fungeerden als middleware en vereenvoudigden de complexiteit van de interactie met traditionele banken. Bedrijven als @Venmo, @Wise, @CashApp en @Affirm profiteerden van BaaS en introduceerden nieuwe producttypes zoals P2P-betalingen, BNPL en grensoverschrijdende betalingen.

Alle rekeninghouders storten hun geld op fractionele reservebanken en nemen het risico dat de bank niet omvalt. De ondergang van de Silicon Valley Bank heeft ons er echter aan herinnerd dat niets absoluut zeker is.

Helaas is een van de koplopers, Synapse, al failliet gegaan, met groot ongemak voor zijn klanten en partners tot gevolg.

Een andere grote sponsorbank, Evolve Bank, kreeg te maken met een enorm datalek als gevolg van een Russische hackeraanval.

Wat is dan het alternatief voor Banking as a Service? Als BaaS de groei van Fintech 2.0 heeft aangewakkerd, dan zorgen stablecoins voor Fintech 3.0.

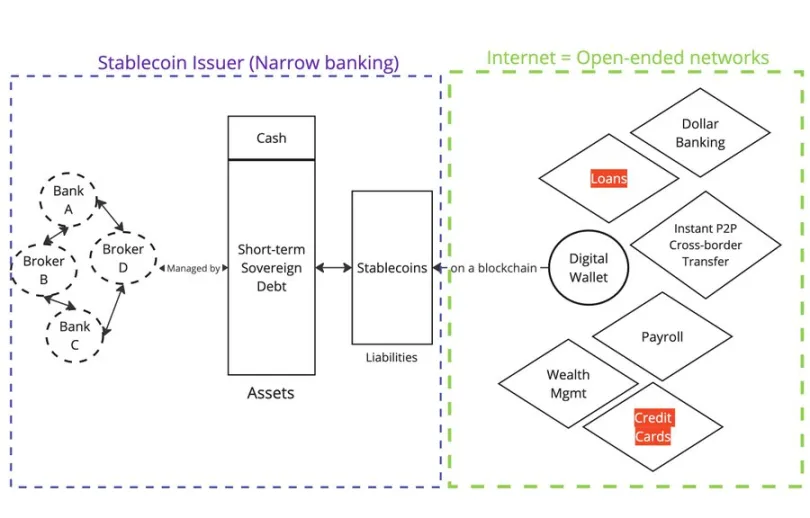

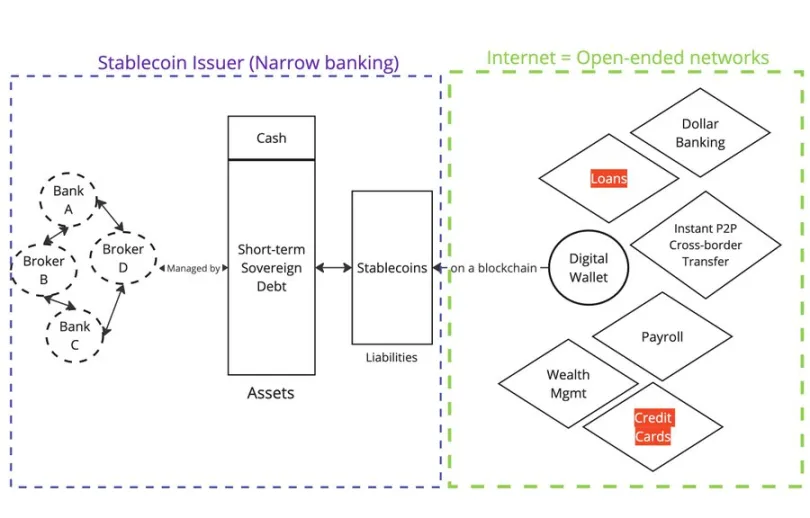

Fiat-ondersteunde stablecoins (bijv. @circle, @Tether_to, @Paxos) vertegenwoordigen on-chain claims, waarbij deze tokens onderpand krijgen van een of andere vorm van fiatvaluta die ergens off-chain wordt aangehouden.

Activa

Emittenten verstrekken geen leningen; het zijn smalle banken.

Verplichtingen

De tokens worden nu gedistribueerd op de blockchain. Iedereen met een portemonnee en internettoegang kan deze tokens kopen en houden op de secundaire markt.

Functioneel gezien bieden stablecoins consumenten dezelfde diensten als Banking as a Service (BaaS). Als niet-Amerikaanse gebruiker is het aanhouden van $USDC gelijk aan het hebben van een dollarrekening via @Wise. Als je $USDC bezit, loop je het risico van Circle als emittent, BlackRock als effectenmakelaar en de bankpartners van Circle.

Als je een dollarrekening hebt via @Wise, loop je het risico van de BaaS-partner van Wise en zijn sponsorbank (fractionele reserve).

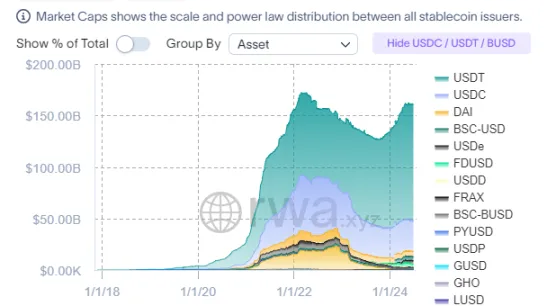

Waarom zijn Stablecoins zo snel gegroeid in zo’n korte tijd?

Het komt allemaal neer op de manier waarop verplichtingen worden verdeeld (deposito’s in Web2 vs. stablecoins in Web3).

In Web2 zitten stortingen vast in gesloten netwerken (bijv. PayPal en SWIFT). In Web3 worden stablecoins vanaf het begin geregistreerd op publieke blockchains, die open netwerken vertegenwoordigen.

Dit verklaart ook waarom publieke blockchains het Lindy Effect zouden kunnen bereiken, omdat ze coördinatiepunten worden voor alle marktdeelnemers.

De vorm van Stablecoins (activa) zal in de toekomst niet veranderen

Omdat stablecoins zich moeten richten op distributie (passiva), zullen emittenten zich van nature richten op vergelijkbare activasamenstellingen.

Over regulering

Regelgevers (bijv. VS, EU, Hong Kong) richten zich in het bijzonder op het reguleren van de activa van stablecoins, waarbij ze de soorten activa en het beheer ervan specificeren. Als je consumenten wilt beschermen, is het zinvol om activa te reguleren (zie Terra/Luna’s algoritmische ondersteuning).

Hoewel de vorm van stablecoins niet veel zal veranderen, is hun nut (gebruik van passiva) nog lang niet volledig onderzocht.

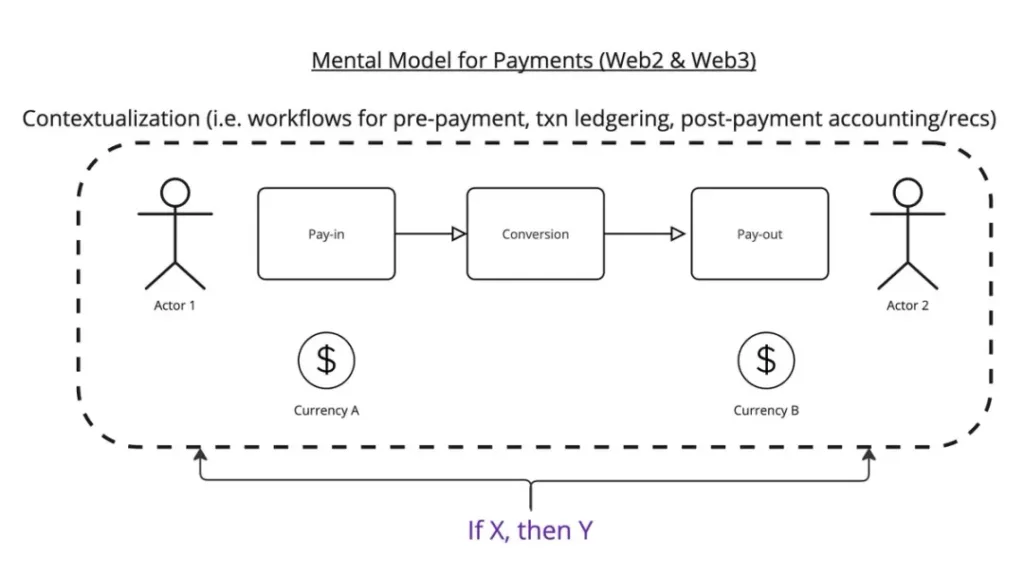

Stel je voor dat de essentie van betaling het overmaken van $x van plaats A naar plaats B is, onder bepaalde voorwaarden.

Dit is mijn denkmodel:

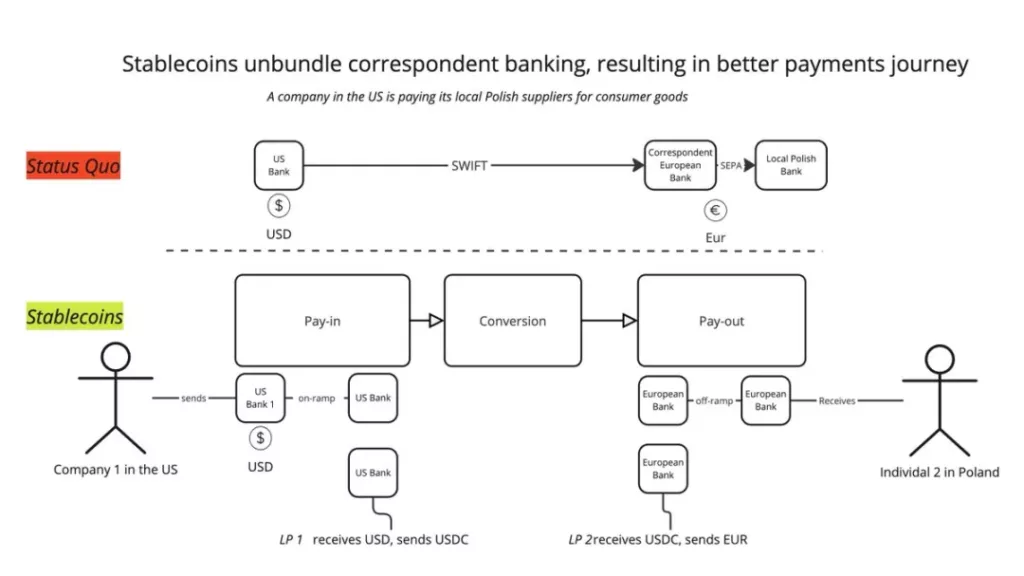

Het betalingsproces bestaat uit drie stappen:

- Betaling

- Conversie

- Betaling Afsluiten

In deze workflow moet je bijvoorbeeld overwegen waarvoor deze betaling is? Nadat de transactie is voltooid, moet je deze opnemen in het grootboek. Na ontvangst van de transactie moet je deze combineren met de factuur.

Op dit moment hebben stablecoins een zeer voor de hand liggend nut: het deconstrueren van traditionele correspondentbanknetwerken door middel van een nieuwe reeks dienstverleners. Je vertrouwt niet langer op een enkele SWIFT-transactie, maar kunt deze opsplitsen in: Storting -> BaaS -> LP’s Conversie -> BaaS -> Opname. Op deze manier kunt u in elke fase de beste diensten combineren, wat een betere gebruikerservaring oplevert.

Dit is ook hoe @mgiampapa1, @will_beeson en @bkohli het beschreven op @rebankpodcast.

Is grensoverschrijdende betaling het enige nut voor Stablecoins?

Ik denk het niet.

Er is nog veel onbenut potentieel rond programmeerbaar geld. De “als X, dan Y” logica kan worden toegepast in de hele betalingsworkflow, waardoor waardeoverdracht tussen machines mogelijk wordt.

Hoe kunnen bedrijven zoals @sentient_agi de gegevensbronnen van grote taalmodellen (LLM’s) te gelde maken bij elke redenering?

Over regulering

Hoe kijken toezichthouders aan tegen het nut van stablecoins? Voor mij is het belangrijkste om je klant te begrijpen (KYC).

De meest voor de hand liggende regelgevingsconflicten die ik zie zijn:

- Als stablecoins inderdaad lijken op Banking as a Service (BaaS), moeten regelgevers er dan op dezelfde manier toezicht op houden als op BaaS? Dit is een kwestie van functionele gelijkwaardigheid.

- Moeten stablecoins net als contant geld anoniem kunnen blijven?

Als het eerste scenario zich voordoet, zal de hele stablecoin-industrie instorten, met een halvering van de marktkapitalisatie en het transactievolume. Dit zou leiden tot een aanzienlijk verlies van de vraag naar US Treasuries (UST).

Het tweede scenario is mogelijk, maar ik verwacht sterke tegenstand van bestaande bedrijven en offshorebanken die profiteren van de status-quo.