Zijn voorspellingsmarkten betrouwbaar? Inzichten van een Delphi-onderzoeker

Voorspellingsmarkten kunnen effectief zijn, maar ze zijn afhankelijk van verschillende componenten, wat betekent dat ze niet altijd accurate waarschijnlijkheden kunnen geven.

Vertrouwen op de aanname van perfecte marktefficiëntie in deze systemen is onrealistisch.

In mijn eerste artikel over voorspellingsmarkten heb ik in grote lijnen uitgelegd hoe voorspellingsmarkten kunnen dienen als een bron van waarheid in complexe, onzekere scenario’s. Ik heb ook drie belangrijke vertekeningen geïdentificeerd die specifieke markten belemmeren om tot ware waarschijnlijkheden te komen. Ik heb ook drie belangrijke vertekeningen geïdentificeerd die specifieke markten ervan weerhouden om tot ware waarschijnlijkheden te komen. Dit tweede artikel gaat dieper in op deze drie vertekeningen: voorkeursvertekening, afdekkingsvertekening en tijdsvertekening.

Marktefficiëntie

Marktefficiëntie is cruciaal voor de nauwkeurigheid van voorspellingsmarkten. Zonder dat zullen waarschijnlijkheden onvermijdelijk scheef zijn.

Neem het voorbeeld van een perfect efficiënte markt:

- Er wordt een markt opgezet voor het opgooien van een munt en een marketmaker verkoopt winkansen van 55c op een uitkomst van kop. Deze marktmaker heeft een voordeel van 10% per toss omdat hij de weddenschap verkoopt tegen een prijs van 0,55 terwijl de werkelijke kans 0,5 is. Kopers in deze markt verwachten 5 cent te verliezen per muntworp.

- Een andere marketmaker komt binnen en biedt iets lagere kansen op 52,5 cent. Hun voordeel daalt naar 5% en kopers verwachten nu 2,5 cent per worp te verliezen.

- Een derde marketmaker doet zijn intrede en zet de prijs op 51c, waardoor hun voordeel daalt naar 2% en kopers slechts 1 cent per toss verliezen.

In een efficiënte markt nemen de winstkansen af tot ze de risicopremie bereiken. Voor zeer voorspelbare gebeurtenissen zoals een muntstuk opgooien, is de risicopremie zeer laag, wat resulteert in een zeer efficiënte markt (+/- ~1 basispunt).

Voor onzekere uitkomsten, zoals een verzekering tegen bosbranden die een gemeenschap verwoesten, is de risicopremie echter veel groter. Dit vereist een grotere kloof tussen verwachte kosten en verzekeringsprijzen om winstgevendheid te garanderen.

Voorkeursvoorkeur

Wanneer de marktefficiëntie ontbreekt, zijn voorspellingsmarkten geneigd tot vertekende voorspellingen (vaak overschatting van waarschijnlijkheden).

Mensen hebben de neiging om de prijs van resultaten hoger te zetten als ze er voordeel bij hebben. Hierdoor wordt de waarschijnlijkheid dat een gebeurtenis zich voordoet scheefgetrokken (Chelsea fans zijn bijvoorbeeld meer geneigd om te wedden dat Chelsea de Champions League wint dan Arsenal fans).

Het probleem ontstaat wanneer inefficiënte markten er niet in slagen deze vertekeningen te corrigeren en niemand ingrijpt om de prijzen te herstellen naar de “ware” waarschijnlijkheid.

Laten we eens kijken naar een voorbeeld uit de echte wereld waar iedereen dol op is: de Amerikaanse presidentsverkiezingen.

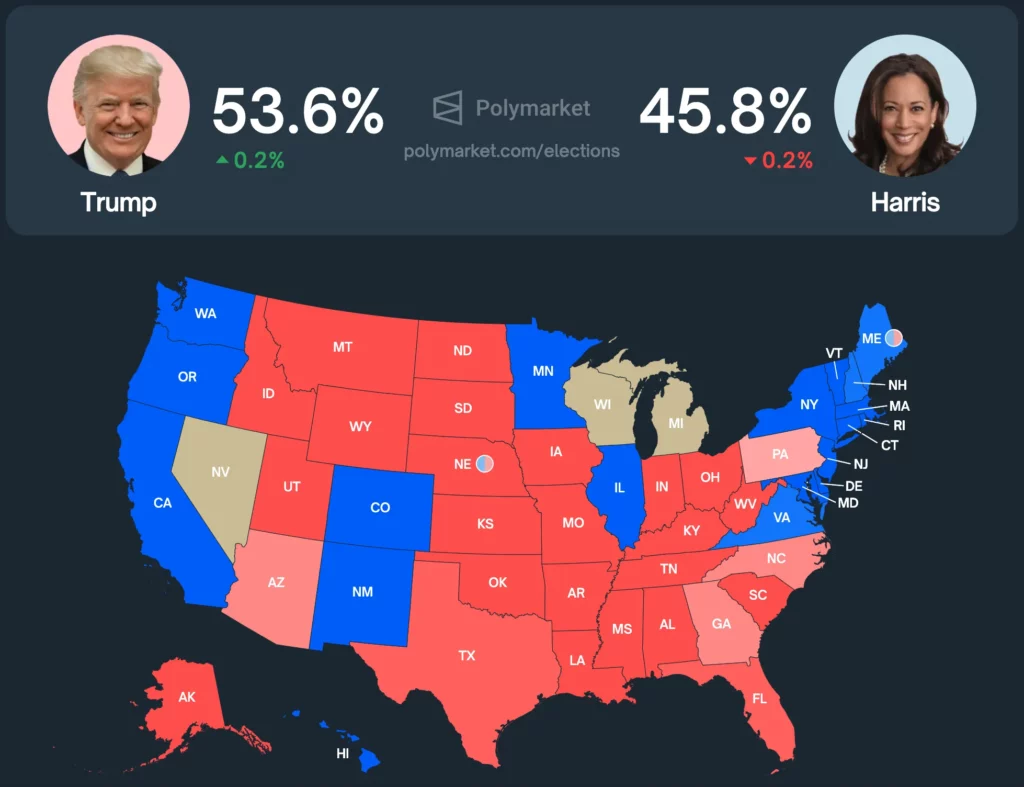

Op dit moment schat Polymarket de kans dat Trump wint op ongeveer 53,6%, terwijl Harris staat geprijsd op 45,8%.

Hoe verhoudt dit zich tot andere voorspellingstools?

- Zilver bulletin: Trump (56,9%) en Harris (42,5%)

- Markten voor verdeelstukken: Trump (54%) en Harris (43%)

- Metaculus: Trump (55%) en Harris (45%)

- PredictIT: Harris (51%) en Trump (50%)

De kern van de gebruikersbasis van Polymarket bestaat uit crypto-gebruikers die de neiging hebben om politiek rechts te denken. Dit is duidelijk te zien, aangezien Polymarket Trump een grotere kans geeft om te winnen dan elke andere voorspellingstool of markt.

Polymarket, dat het handelsvolume van $460 miljoen voor deze verkiezingen heeft overschreden, is een van de meest liquide voorspellingsmarkten ter wereld. Als er één markt efficiënt zou moeten zijn, dan is het deze wel. Het is echter nog steeds niet volledig efficiënt.

Als voorspellingsmarkten vertrouwen op efficiëntie, maar niet kunnen terugkeren naar echte waarschijnlijkheden wanneer de kansen vertekend zijn, moeten ze dan gebruikt worden als een bron van waarschijnlijkheden?

Tijdsvertekening

Het voorspellen van marktefficiëntie is niet zo eenvoudig als het muntstuk opgooien scenario. Als een handelaar een markt wil herstellen naar echte waarschijnlijkheid, moet het potentiële voordeel de moeite waard zijn.

Als een markt een opwaartse tendens heeft van 1%, maar dit binnen zes maanden oplost, is het voordeel het niet waard voor iemand om zich in te dekken, omdat het rendement op jaarbasis slechts ongeveer 2% zou zijn, lager dan de risicovrije rente.

De enige manier om de markt te herstellen naar echte waarschijnlijkheid is als iemand een tegengesteld belang heeft in de tegengestelde uitkomst.

Als gevolg hiervan zullen de markten geen efficiëntie weerspiegelen totdat de bias toeneemt of de tijd tot resolutie afneemt (waardoor het voor een market maker de moeite waard wordt om de risicovrije rente te verslaan).

Afdekkingsvooringenomenheid

Hedging kan ook de waarschijnlijkheid in voorspellingsmarkten vervormen door de kansen hoger of lager te maken.

Hier is een voorbeeld van hoe hedging de marktkansen manipuleert:

Een handelaar koopt voor $1 miljoen aan SPY EOD callopties op de ochtend van een FOMC-vergadering. Hij gelooft dat een renteverlaging SPY een boost zal geven, terwijl een ongewijzigde rente SPY lager zal duwen. De markt waardeert beide uitkomsten momenteel 50:50.

Net voordat de beslissing wordt genomen, wil de handelaar zijn directionele risico verminderen, maar hij wil de SPY calls niet verkopen vanwege de lagere liquiditeit. Om zich in te dekken, kopen ze voor $ 200.000 aan “NO” posities in de markt voor renteveranderingen, waardoor de waarschijnlijkheid van een renteverlaging naar 48/52 gaat.

Als de marktconsensus 50:50 is, zou efficiëntie voorschrijven dat handelaars “JA”-aandelen kopen om de markt weer op 50:50 te brengen. Maar dit gebeurt niet altijd.

Verschillende factoren voorkomen dat de markt terugkeert naar de echte 50/50 waarschijnlijkheid:

- Risicovermijding: Traders willen misschien niet het directionele risico nemen alleen voor een klein voordeel, vooral met infrequente gebeurtenissen zoals FOMC-vergaderingen (in tegenstelling tot een herhaalde toss).

- Informatieasymmetrie: Als voorspellingsmarkten de enige bron zijn van waarschijnlijkheden van gebeurtenissen, kunnen handelaren aarzelen om zich in te dekken als ze vermoeden dat de tegenpartij toegang heeft tot superieure informatie. Dit maakt arbitrage op de markt minder aantrekkelijk.

Conclusie

Ik geloof sterk in voorspellingsmarkten, maar ze gebruiken als de enige bron van waarheid voor waarschijnlijkheden is misplaatst.

Ze blinken uit in het ontdekken van informatie – ik zie voorspellingsmarkten uitgroeien tot het go-to platform voor realtime kansen op elke gebeurtenis. Ik ben het echter niet eens met het idee dat ze altijd helemaal accuraat zijn.

Voor grote gebeurtenissen is het opnemen van foutmarges in voorspellingen cruciaal om rekening te houden met vertekeningen die voortkomen uit voorkeur, hedging of tijd.