Dlaczego Ethena jest naprawdę dużą szansą?

Ethena to najszybciej rozwijający się produkt DeFi w historii. W ciągu zaledwie kilku miesięcy jej generujący zyski stablecoin osiągnął wartość 3 miliardów dolarów. Żaden inny stablecoin nie rósł tak szybko jak USDe. Pierwszy rozdział historii Etheny koncentrował się na stworzeniu bezpiecznego i wydajnego stablecoina. Przetrwał on ekstremalne wahania rynkowe i obecnie bez wątpienia celuje w największego konkurenta w przestrzeni stablecoinów – Tether, z kapitalizacją rynkową w wysokości 160 miliardów dolarów.

Ethena ewoluowała od „stablecoina natywnego dla DeFi” do przyjaznego dla zgodności stablecoina z silną propozycją wartości i ulepszonymi kanałami dystrybucji. Wprowadzenie USTb, zaangażowanie BlackRock w produkty fiskalne i spadek stóp procentowych stworzyły korzystne warunki dla Etheny, aby stać się liderem. Czynniki te pozycjonują USDe jako stablecoina głównego nurtu na rynku kryptowalut.

Przy wielu nieefektywnościach na rynku, masz teraz możliwość zakupu najsilniejszego i najszybciej rosnącego aktywa w jednej z największych branż kryptowalut za ułamek kapitalizacji rynkowej WIF.

Istniejąca metanarracja

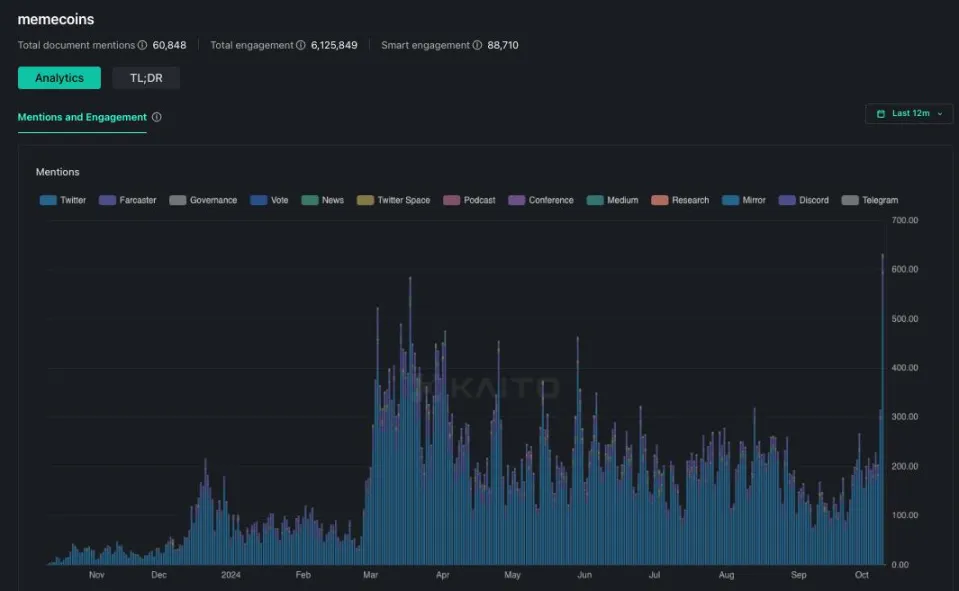

Ten cykl został zdominowany przez memy. Rynek zdał sobie sprawę, że płacenie za tokeny przewartościowanych, niewiarygodnych projektów (wycenionych znacznie powyżej większości baz kosztowych VC) jest zmanipulowaną grą. Zamiast tego przyjęliśmy swobodniejszą, bardziej otwartą grę memów. Ciągłe lepsze wyniki tokenów meme w porównaniu z innymi altcoinami doprowadziły niektórych do nazwania tego „nihilizmem finansowym” – ignorowaniem podstaw w pogoni za narracjami. Chociaż był to najbardziej dochodowy handel kryptowalutami w ciągu ostatnich dwóch lat, stał się on tak powszechny, że nawet memy cieszą się obecnie bezprecedensową uwagą.

Gdy rynek zostaje pochłonięty przez manię memów, zapomina o ponadczasowej lekcji ze wszystkich rynków: najgorętsze spekulacje zawsze opierają się na ziarnie prawdy.

Wzrost liczby memów jest zjawiskiem krypto-rodzimym, napędzanym przez handel detaliczny. Ci uczestnicy detaliczni zapominają, że najlepiej prosperujące aktywa płynne w czasie są zawsze zbudowane na parabolicznym wzroście fundamentów. Dzieje się tak dlatego, że tylko fundamentalna kotwica może zapewnić punkt Schellinga (punkt centralny lub równowagę uznawaną przez wszystkich uczestników) dla wszystkich krypto-rodzimych pul kapitałowych: detalicznych, funduszy hedgingowych, firm zajmujących się handlem na własny rachunek i funduszy płynnościowych typu long-only. To było sedno historii Solany w tym cyklu – inwestorzy, którzy skupili się na zaangażowaniu deweloperów na początku 2023 r., mogli stworzyć fundamentalne argumenty na rzecz rozwoju ekosystemu Solany, ciesząc się prawie 10-krotnymi zwrotami w ciągu następnego roku.

Można również przypomnieć sobie boom płynności Axie Infinity, z 500-krotnym wzrostem i milionami użytkowników przybywających do gry podczas szału rynkowego. Innym dobrze znanym przykładem jest Luna, której UST o wartości 40 miliardów dolarów krążyło po całym świecie, oferując 1000-krotny zwrot, jeśli kupiłeś Lunę od najniższych poziomów i prawidłowo opuściłeś ją przed upadkiem.

Podczas gdy nihilizm finansowy był dominującym trendem w tym cyklu, niektórzy mogą argumentować, że wynika on z braku silnego dopasowania produktu do rynku (PMF) wśród obecnych projektów VC, tworząc ten wypaczony konsensus. Wystarczy jednak jeden projekt, aby masy znów zaczęły marzyć.

Uważam, że Ethena jest najsilniejszą kandydatką do zajęcia tego miejsca w tym cyklu.

Podstawy

Jeśli chodzi o stablecoiny, liczą się tylko dwie rzeczy:

1. Propozycja wartości – dlaczego warto ją posiadać?

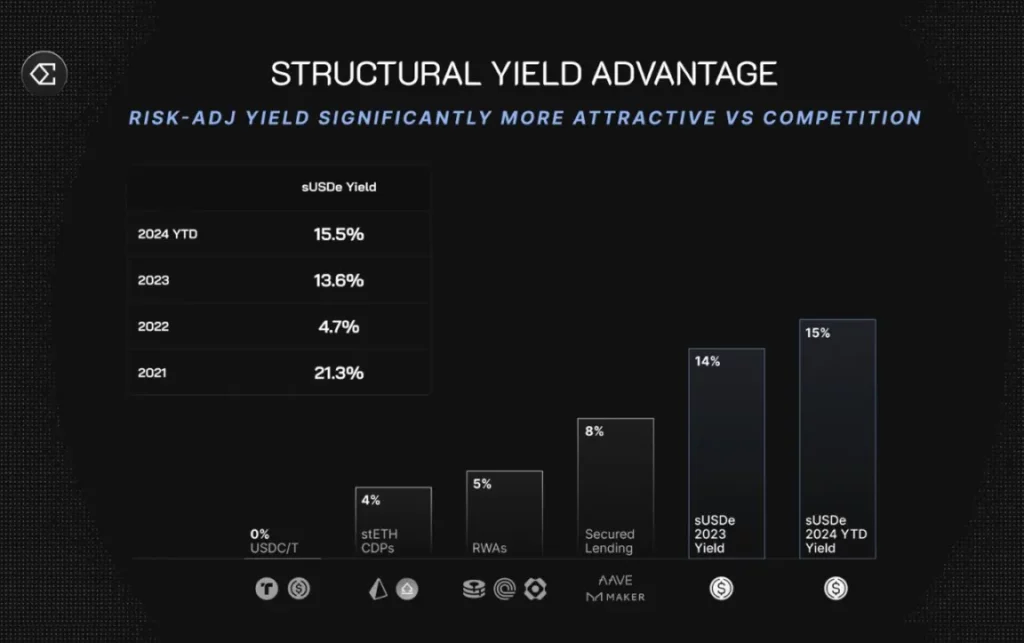

Produkt i propozycja wartości Ethena są dość proste. Wpłać 1 USD, a otrzymasz neutralną pod względem delta pozycję składającą się ze stakowanego ETH i krótkiej pozycji na Ethereum, uzyskując zysk. Zakładając normalizację stóp finansowania, sUSDe oferuje obecnie najwyższy zrównoważony zysk wśród stablecoinów (10-13% RRSO). Ta znacząca propozycja wartości sprawiła, że Ethena stała się najszybciej rosnącym stablecoinem w historii, osiągając szczyt na poziomie 3,7 mld USD TVL w ciągu siedmiu miesięcy i stabilizując się na poziomie około 2,5 mld USD po spadku stóp finansowania.

Termin „pozycja neutralna pod względem delta” odnosi się do strategii inwestycyjnej mającej na celu zrównoważenie zmian cen poprzez utrzymywanie zarówno długich, jak i krótkich pozycji na aktywach, utrzymując wartość rynkową pozycji na względnie stabilnym poziomie. W przypadku Etheny strategia ta jest realizowana poprzez obstawianie ETH (długie) i utrzymywanie krótkiej pozycji na ETH w celu utrzymania stabilnej wartości przy jednoczesnym uzyskiwaniu zysków.

sUSDe, stablecoin wyemitowany przez Ethena, szybko się rozwinął, oferując wysokie zyski. Należy jednak pamiętać, że wysokie zyski często wiążą się z ryzykiem, a inwestorzy powinni rozważyć potencjalne ryzyko obok nagród. Ponadto zmiany stóp finansowania mogą wpływać zarówno na rentowność, jak i na całkowitą zablokowaną wartość stablecoina.

Patrząc na rynek, jasne jest, że sUSDe jest niekwestionowanym królem kryptowalut o wysokiej rentowności. Dlaczego miałbyś nadal trzymać Tether i rezygnować z zysku, który mógłbyś zarobić w dolarach? Najprawdopodobniej dlatego, że Tether jest najłatwiej dostępny i ma najlepszą płynność. To prowadzi nas do drugiego punktu…

2. Dystrybucja – Jak łatwo jest uzyskać dostęp do waluty i używać jej jako waluty?

Przy uruchamianiu każdego nowego stablecoina, kanały dystrybucji są najważniejszym czynnikiem decydującym o jego przyjęciu. USDT jest obecnie stablecoinem numer jeden, ponieważ jest walutą wzorcową na każdej scentralizowanej giełdzie. To samo w sobie jest ogromną fosą i może minąć wiele lat, zanim wschodzący stablecoin zacznie zdobywać udział w rynku.

A jednak USDe udało się właśnie to zrobić. Dzięki wsparciu Bybit stał się drugim co do wielkości stablecoinem dostępnym na scentralizowanej giełdzie, wyposażonym w zintegrowaną funkcję automatycznego generowania zysku. Umożliwia to użytkownikom dostęp do doskonałego zabezpieczenia stablecoin bez dodatkowych tarć. Jak dotąd żaden inny zdecentralizowany stablecoin nie został zaakceptowany przez żadną dużą scentralizowaną giełdę, co podkreśla znaczenie tego osiągnięcia.

Całkowite saldo stablecoinów na scentralizowanych giełdach wynosi około 38,6 mld USD – 15 razy więcej niż obecna podaż USDe. Nawet jeśli tylko 20% (niewielka część) tej podaży zdecyduje, że zarabianie 5-10% na USDe jest lepsze niż rezygnacja z niego, oznaczałoby to prawie 4-krotny wzrost adresowalnego rynku USDe od tego momentu. Teraz wyobraźmy sobie, co się stanie, gdy wszystkie główne scentralizowane giełdy przyjmą USDe jako zabezpieczenie?

Katalizator 1: Strukturalny spadek stóp procentowych

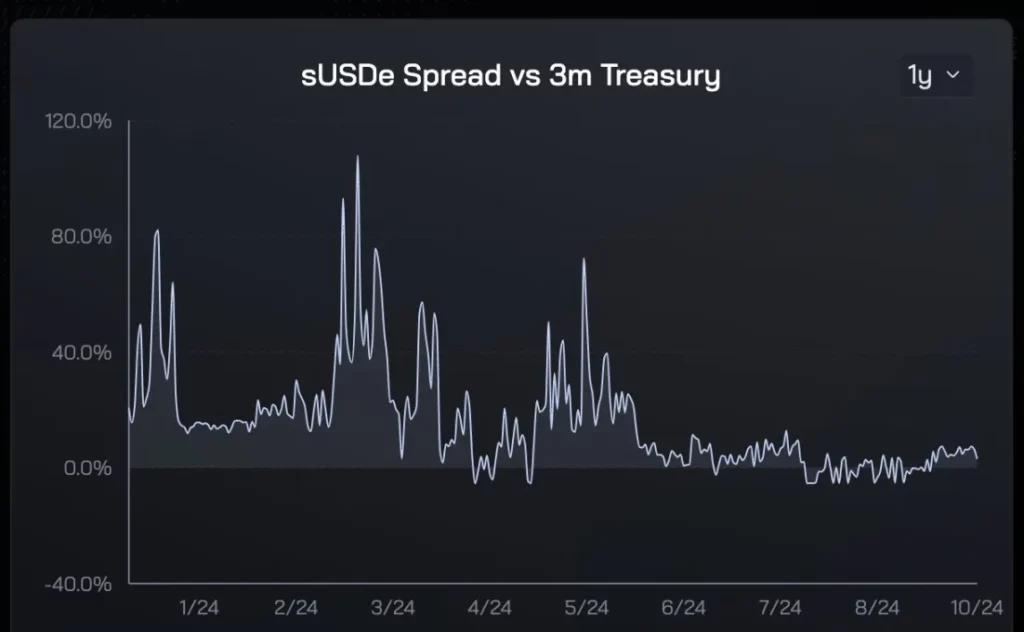

Od momentu powstania Etheny premia za rentowność sUSDe w stosunku do stopy funduszy Rezerwy Federalnej wynosiła średnio 5-8%. Ta przewaga strukturalna sprawiła, że w ciągu pierwszych dziewięciu miesięcy Ethena zainwestowała miliardy kapitału kryptowalutowego poszukującego rentowności.

We wrześniu Powell obniżył stopę funduszy Rezerwy Federalnej o 50 punktów bazowych, wyznaczając początek długoterminowego spadku globalnych stóp wolnych od ryzyka. Obecne szacunki dot plot sugerują, że stopa funduszy Fed ustabilizuje się między 3% a 3,5%, co wskazuje na obniżkę stóp o około 2% w ciągu najbliższych 24 miesięcy. Ma to jednak niewiele wspólnego ze źródłami rentowności Etheny. W rzeczywistości można argumentować, że ma to pośredni pozytywny wpływ na stopy finansowania (aprecjacja rynku -> lepsze ryzyko/zysk -> zwiększony popyt na dźwignię finansową -> wyższe stopy finansowania).

Kiedy te czynniki się połączą, ta potężna mieszanka zwiększa spread stóp procentowych, w którym leży prawdziwa wartość produktu Ethena.

Jak widać na dwóch powyższych wykresach, popyt rynkowy na USDe jest bardzo wrażliwy na premię za rentowność w stosunku do amerykańskich obligacji skarbowych. W ciągu pierwszych sześciu miesięcy podwyższonej premii za rentowność, podaż USDe gwałtownie wzrosła. Wraz ze spadkiem premii spadł również popyt na USDe. Opierając się na tych danych historycznych, jestem przekonany, że gdy premia za rentowność powróci, wzrost USDe ponownie przyspieszy. Co ważne, ten tylny wiatr jest zarówno łatwy do zrozumienia dla większości uczestników rynku, jak i atrakcyjny dla nich.

Z biegiem czasu spodziewam się, że znacznie zwiększy to obecność Etheny na rynku, podobnie jak Luna i UST dominowały w 2021 r., kiedy rentowności DeFi zaczęły spadać, zakotwiczone przez 20% gwarancję rentowności UST w Anchor.

Katalizator 2: USTb

USTb został uruchomiony dwa tygodnie temu i moim zdaniem jest to przełom, który znacznie przyspieszy przyjęcie USDe.

Krótki przegląd USTb:

- Stablecoin w 100% wspierany przez BlackRock i Securitize;

- Działa dokładnie tak samo, jak inne stablecoiny uzyskujące zyski z amerykańskich obligacji skarbowych, bez dodatkowego ryzyka związanego z powiernikiem / kontrahentem;

- Może on służyć jako podzbiór USDe, umożliwiając posiadaczom sUSDe uzyskiwanie zysków ze Skarbu Państwa, gdy tradycyjne zyski finansowe przewyższają zyski z kryptowalut.

Rynek nie w pełni zrozumiał znaczenie tego faktu. Po uruchomieniu USTb, zakładając, że masz pewność, że giełdy takie jak Binance nie upadną (nawet gdyby tak się stało, USDe nie spadłby do zera, ponieważ jest w pełni wspierany przez BTC i stETH), nie ma powodu, aby trzymać jakąkolwiek inną stablecoin w kryptowalutach poza USDe. W najgorszym przypadku uzyskasz podobne zyski jak konkurenci, a jeśli nie, uzyskasz zwroty w oparciu o apetyt na ryzyko na rynku.

Dzięki integracji USTb z backendem zmienność rentowności sUSDe została znacznie wygładzona, eliminując największe obawy dotyczące braku zrównoważonych zysków Etheny podczas bessy. Zmniejszenie zmienności rentowności zwiększa również prawdopodobieństwo przyszłej integracji scentralizowanej wymiany.

Dzięki tym dwóm katalizatorom oferta stablecoinów Ethena jest teraz kompleksowa i przewyższa wszystkich konkurentów na rynku.

Tokenomika: Mocne i słabe strony oraz możliwości

Jedną z głównych wad tokenów VC jest to, że jeśli trzymasz je wystarczająco długo, w naturalny sposób stajesz się płynnością wyjścia dla wczesnych inwestorów, zespołów i innych interesariuszy otrzymujących nagrody w postaci tokenów. Samo to spowodowało, że rynek całkowicie porzucił niektóre z najbardziej PMF (Product-Market Fit) projektów w tym cyklu, wybierając zamiast tego czyste monety memowe.

Ethena nie różni się od typowych tokenów VC. Od czasu swojego szczytu, ENA spadła o około 80% z powodu wysokich wycen startowych i zrzutu podaży na rynek. W ciągu ostatnich sześciu miesięcy airdrop z pierwszego sezonu został w pełni odblokowany, a na rynek trafiło 750 milionów tokenów. Te odblokowania, w połączeniu ze zmniejszonym popytem na dźwignię finansową, ostatecznie zburzyły narrację ENA, dlatego też nikt nie trzyma dziś ENA i dlatego mocno wierzę, że znacząca przecena jest nieunikniona.

Dlaczego więc warto teraz rozważyć ten „zły” token VC? Odpowiedź jest prosta – ilość ENA napływająca na rynek drastycznie spadnie w ciągu najbliższych sześciu miesięcy, znacznie zmniejszając presję na sprzedaż. Wczoraj wypuszczono pierwszą partię tokenów, a z łącznej kwoty 125 milionów dolarów nowej podaży, rolnicy zażądali jedynie 30 milionów dolarów, decydując się na zablokowanie pozostałych tokenów. Biorąc pod uwagę, że rolnicy byli marginalnymi sprzedawcami w ciągu ostatnich kilku miesięcy, co się stanie, gdy przestaną sprzedawać? Cena znalazła już naturalne dno na poziomie 0,20 USD i obecnie tworzy wyższe szczyty i wyższe dołki w okolicach 0,26 USD.

Od teraz do kwietnia 2025 r. jedyna dodatkowa inflacja będzie pochodzić z pozostałych około 300 milionów tokenów nagród dla rolników wchodzących na rynek, ale przy cenie 0,28 USD oznacza to tylko około 450 000 USD dziennie (mniej niż 1% dziennego wolumenu obrotu). Aby spojrzeć na to z perspektywy, TAO stanęło w obliczu dziennej presji inflacyjnej w wysokości od 4 do 5 milionów dolarów, a mimo to jego cena wzrosła o 250% w ciągu ostatniego miesiąca. Chodzi o to, że gdy warunki są odpowiednie, odblokowanie inflacji zazwyczaj nie ma znaczenia podczas faz rewaluacji tokenów. Po kwietniu 2025 r. tokeny team/VC zaczną się odblokowywać, więc mamy około sześciu miesięcy na zweryfikowanie tej tezy.

Jak duże jest marzenie?

Pomimo tego, że ENA jest jedynym dużym nowym produktem z wyraźnym PMF w tym cyklu, nie udało jej się przebić do pierwszej 100 CoinGecko. Z punktu widzenia analizy technicznej, wykres handlu wysokiej częstotliwości ENA wygląda wyjątkowo czysto. Biorąc pod uwagę fundamentalne czynniki i złagodzenie presji inflacyjnej, przewiduję, że ENA odzyska poziom 1 USD. Nawet wówczas kapitalizacja rynkowa ENA byłaby porównywalna z niedawnym szczytem POPCAT na poziomie 1,5 mld USD.

Patrząc w przyszłość, Ethena ma solidne podstawy do skalowania USDe do dziesiątek, a nawet setek miliardów dolarów. Ponieważ kryptowaluty stablecoin zyskują większy udział w rynku dzięki międzynarodowym płatnościom transgranicznym, rynek o wartości 1 biliona dolarów nie jest poza zasięgiem. Jeśli do tego czasu ENA nie znajdzie się w pierwszej dwudziestce tokenów, będę zaskoczony, ponieważ jest to najlepszy produkt w największej branży rynku kryptowalut.

Nie wiadomo, kiedy osiągniemy ten cel, ale Ethena to mój zakład na kolejne wielkie marzenie kryptowalut w tym cyklu. Jak zawsze, żadna z tych informacji nie powinna być traktowana jako porada finansowa. Proszę DYOR (Do Your Own Research).

Oczywiście jestem długoterminowym posiadaczem tego tokena, ale jeśli dane później zaprzeczą temu poglądowi, mogę zmienić swoje stanowisko.