Stablecoiny: Koń trojański branży kryptowalutowej

Tokenizacja każdego aktywa finansowego na świecie jest nieunikniona.

Chociaż pogląd ten mógł być bardzo kontrowersyjny w przeszłości, branża kryptowalut nie jest już osamotniona w tym przekonaniu. Larry Fink, współzałożyciel i dyrektor generalny BlackRock, obecnie często mówi o nieuchronności tokenizacji i jej korzyściach dla globalnego systemu finansowego. Jako największa na świecie firma zarządzająca aktywami, BlackRock zarządza 10,5 bln USD, czyli ponad czterokrotnie więcej niż wartość rynkowa całego rynku aktywów kryptograficznych (2,5 bln USD).

Innymi słowy, instytucja zarządzająca większym kapitałem niż cała branża kryptowalutowa mówi światu, że globalny system finansowy i wszystkie jego aktywa będą istnieć na szynach kryptowalutowych w formie tokenizowanej. Tego sygnału nie można zignorować.

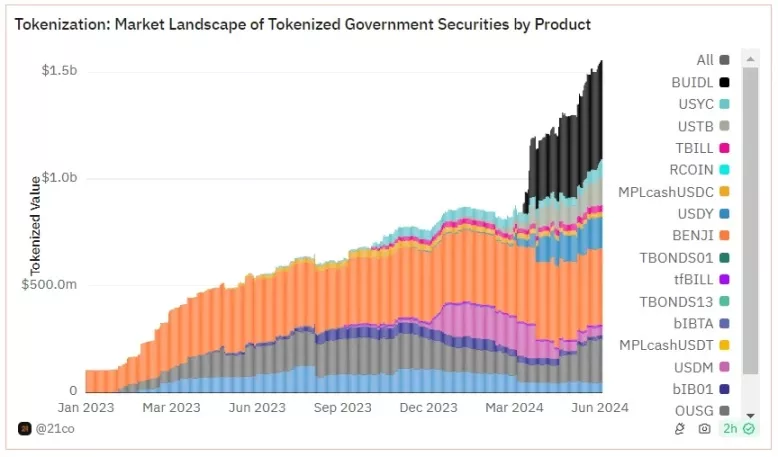

Rzeczywistość tokenizacji nadchodzi szybciej niż większość ludzi się spodziewała. Fundusz BUIDL firmy BlackRock, tokenizowany koszyk papierów wartościowych rządu USA w sieci głównej Ethereum, przekroczył obecnie 460 milionów dolarów, szybko stając się największym tokenizowanym funduszem wyemitowanym na publicznym blockchain.

Jednak, jak na ironię, w miarę jak coraz więcej największych na świecie instytucji finansowych dostrzega wartość tokenizacji aktywów dla rynków kapitałowych i wprowadza tokenizowane produkty finansowe, opinia publiczna nadal postrzega kryptowaluty głównie jako „kasyno spekulacyjne” bez rzeczywistej wartości społecznej.

Podobnie jak kac po nocy intensywnego picia, boom kryptowalutowy z 2021 r. ostatecznie zakończył się upadkiem schematu Ponziego o wartości 40 miliardów dolarów, bankructwem prawie wszystkich platform pożyczkowych zorientowanych na handel detaliczny oraz szeroko nagłośnionym przypadkiem oszustwa FTX. Dziesiątki miliardów dolarów wyparowały z dnia na dzień, by już nigdy nie powrócić.

W 2024 r. amerykańskie sądy wymusiły uruchomienie ETF spot Bitcoin, a następnie zatwierdzenie ETF spot Ether. Kryptowaluty stały się dwupartyjnym tematem dyskusji w cyklu wyborczym, wnosząc świeży powiew do 2024 roku. Niemniej jednak negatywne postrzeganie kryptowalut nie zniknęło.

Co zatem może zaradzić asymetrii informacyjnej między instytucjami a inwestorami detalicznymi w zakresie tokenizacji aktywów?

Odpowiedzią mogą być stablecoiny.

Dolary cyfrowe: Intuicyjne podejście do kryptowalut

Kryptowaluty są niezwykle trudną koncepcją do prostego wyjaśnienia ogółowi społeczeństwa. Branża ta obejmuje wiele dziedzin, w tym kryptografię, systemy rozproszone, teorię gier, ekonomię i nauki polityczne. Większość ludzi tak naprawdę nie rozumie, jak działa system finansowy (ani nie musi tego robić), więc problemy, które kryptowaluty mają rozwiązać, są dla nich w dużej mierze nieznane.

Wyobraź sobie, że wyjaśniasz działanie Internetu komuś, kto nigdy nie korzystał z komputera.

Dlatego też nie ma uniwersalnego wyjaśnienia dla kryptowalut. Zamiast tego często zdarza się, że ludzie ciekawi kryptowalut są przytłoczeni monologami na temat historycznych niepowodzeń banków centralnych i dewaluacji walut fiducjarnych, wraz z niemal śmiertelnymi dawkami żargonu branżowego, który mogą zrozumieć tylko ci, którzy już są zauroczeni kryptowalutami.

Ale stablecoiny są inne. Ludzie mogą zrozumieć stablecoiny.

Stablecoiny są potężną strukturą, ponieważ biorą koncepcję, którą ludzie już dobrze znają i z którą codziennie wchodzą w interakcje (dolar) i dodają coś nieznanego (blockchain). To nie tylko tworzy lukę ciekawości, ale także sprawia, że podstawowe różnice i zalety kryptowalut są bardziej widoczne, ponieważ ludzie mają wzorcowy model mentalny do porównywania stablecoinów.

Stablecoiny unikają egzystencjalnego pytania „czym są pieniądze”, które nieuchronnie pojawia się podczas wyjaśniania Bitcoina i innych aktywów kryptograficznych, przedstawiając zamiast tego główny punkt: kryptowaluta jest najlepszym sposobem reprezentowania aktywów.

W praktyce, dzięki połączeniu z Internetem, stablecoiny pozwalają każdemu na transfer dolarów do dowolnej osoby na świecie. Transakcje są realizowane w ciągu sekundy, a opłaty nie przekraczają jednego centa. Nie ma pośredników szukających zysku, nie ma potrzeby posiadania konta bankowego, nie ma opresyjnej kontroli kapitału, nie ma wielodniowych opóźnień w rozliczeniach, nie ma nonsensów.

Dla osób mieszkających w krajach z hiperinflacyjnymi walutami lokalnymi, tych, którzy próbowali transgranicznych przekazów pieniężnych lub tych, którzy po prostu chcą przeprowadzać transakcje finansowe w weekendy lub święta, korzyści płynące ze stablecoinów są oczywiste.

Po rozpoczęciu regularnych transakcji w stablecoinach (cyfrowych dolarach) korzystanie z tradycyjnych usług bankowych wydaje się absurdalne i przestarzałe. To jak powrót do internetu dial-up 56K po doświadczeniu gigabitowego światłowodu.

Pieniądze nie powinny mieć godzin pracy. Stablecoiny są zawsze online, 24/7/365.

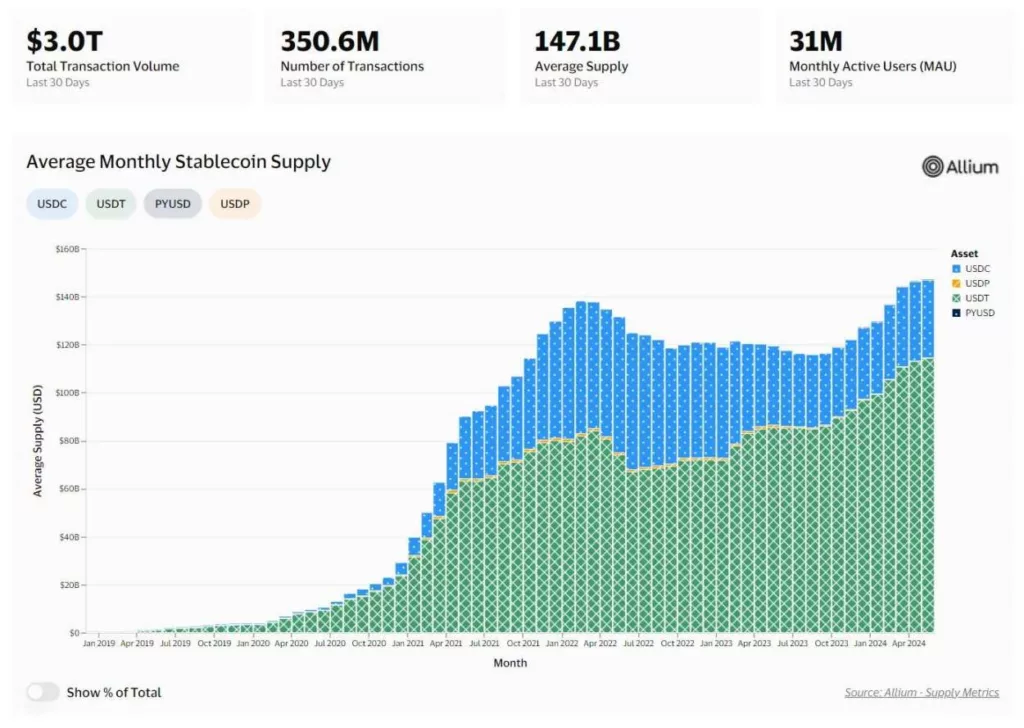

Dane mówią same za siebie, jeśli chodzi o popyt rynkowy. Stablecoiny obiektywnie osiągnęły dopasowanie produktu do rynku, bijąc historyczne rekordy w takich wskaźnikach, jak miesięczni aktywni użytkownicy, wolumeny transakcji i podaż w obiegu.

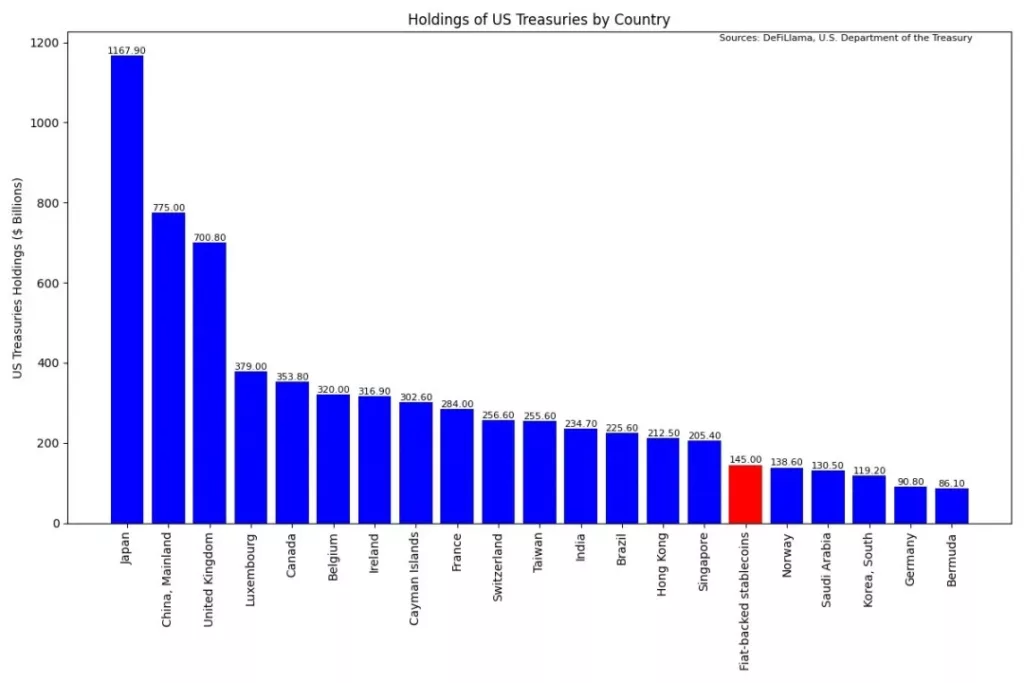

Dla porównania, stablecoiny są obecnie szesnastym co do wielkości posiadaczem amerykańskich obligacji skarbowych, z zasobami o wartości około 145 miliardów dolarów. Wyprzedzają takie kraje jak Norwegia, Arabia Saudyjska i Korea Południowa. Jako jeden z największych i najszybciej rosnących nabywców amerykańskiego długu rządowego, a także dzięki stablecoinom wzmacniającym globalną dominację dolara, istnieją solidne argumenty przemawiające za tym, że Stany Zjednoczone z czasem staną się bardziej przychylne istnieniu i rozwojowi stablecoinów.

Integracja Fintech i stablecoinów

Niektórzy mogą myśleć, że stablecoiny zostały zaprojektowane w celu zastąpienia istniejących aplikacji płatniczych fintech, ale jest wręcz przeciwnie. Emitując własne stablecoiny, istniejące firmy fintech mogą czerpać korzyści z kosztów i szybkości rozliczeń blockchain, jednocześnie eliminując fragmentację w branży płatności.

Przykładowo, nie można przesyłać środków z portfela Venmo do portfela Cash App, co jest oczywistym absurdem. Ale stablecoiny mogą być przesyłane między dowolnymi dwiema stronami, niezależnie od używanego przez nie oprogramowania portfela. Poprawa doświadczenia użytkownika jest oczywista i stanie się oczekiwaniem konsumentów.

Co więcej, biorąc pod uwagę ich otwartość i programowalność, stablecoiny (emitowane przez firmy fintech) mogą być płynnie zintegrowane z istniejącymi protokołami DeFi i aplikacjami finansowymi on-chain. Sprawia to, że istniejące firmy fintech szczególnie dobrze nadają się jako warstwy interfejsu dla konsumentów, którzy chcą wchodzić w interakcje z aplikacjami on-chain, takimi jak zarabianie zysków, przy jednoczesnym dostępie do dedykowanej obsługi klienta.

Podobnie jak w przypadku aktywów tokenizowanych, rzeczywistość ta zbliża się szybciej, niż ludzie zdają sobie z tego sprawę.

Weźmy na przykład PayPal USD (PYUSD) – stablecoin z emisją ponad 400 milionów dolarów, uruchomiony przez największy na świecie procesor płatności, dostępny obecnie na wielu publicznych blockchainach. PYUSD jest już zintegrowany z całą gospodarką DeFi, w tym ze zdecentralizowanymi giełdami i platformami pożyczkowymi.

Według PayPal, „PayPal USD ma na celu zmniejszenie tarć związanych z płatnościami w środowiskach wirtualnych, umożliwienie szybkich transferów wartości w celu wspierania przyjaciół i rodziny, wysyłania przekazów pieniężnych lub płatności międzynarodowych, ułatwienie bezpośredniego przepływu do programistów i twórców oraz pomoc największym światowym markom w dalszej ekspansji na zasoby cyfrowe”.

Oprócz firm fintech bezpośrednio emitujących stablecoiny, widzimy również uznane sieci kart płatniczych, takie jak Visa, publikujące kompleksowe badania nad ulepszeniem płatności stablecoinami i aktywnie angażujące się w pilotaże w czasie rzeczywistym, umożliwiające rozliczanie płatności kartą Visa w USDC Circle.

Cuy Sheffield, szef Visa ds. kryptowalut, stwierdził: „Wykorzystując stablecoiny takie jak USDC i globalne sieci blockchain, takie jak Solana i Ethereum, pomagamy poprawić szybkość rozliczeń transgranicznych i zapewniamy naszym klientom nowoczesną opcję łatwego wysyłania lub otrzymywania środków ze skarbca Visa”.

Krótko mówiąc, stablecoiny pozostaną tutaj. Stają się one coraz bardziej zakorzenione w istniejącej branży płatności, zwiększając swoją użyteczność poprzez ułatwienie konsumentom wydawania stablecoinów i akceptowania ich przez sprzedawców.

W kierunku finansowania w łańcuchu dostaw

Mając to na uwadze, moim zaleceniem, aby pomóc komuś wejść do świata kryptowalut, jest pobranie mobilnego portfela kryptowalutowego (takiego jak Coinbase Wallet), wygenerowanie klucza prywatnego i dostarczenie mu stabilnych monet do transakcji.

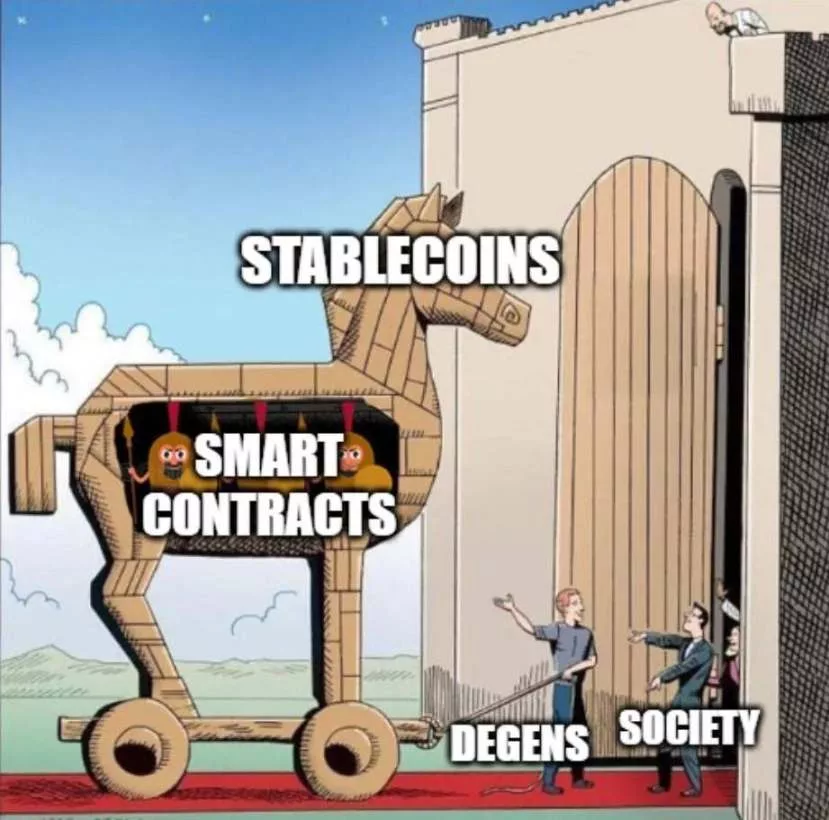

Podczas gdy dzisiejsze doświadczenia użytkowników kryptowalut są dalekie od doskonałości, nawet w obecnym stanie, transakcje stablecoin są światem innym niż tradycyjne międzynarodowe przelewy bankowe. Złożoność technologiczna będzie nadal abstrahowana, dzięki czemu podstawowe zalety kryptowalut staną się bardziej widoczne. To właśnie tutaj ostatecznie pojawia się efekt konia trojańskiego. Gdy ktoś doświadczy namacalnych korzyści kryptowalut z pierwszej ręki, zacznie domagać się, aby wszystkie aspekty finansów działały jak stablecoiny. Globalnie dostępne, w pełni przejrzyste, minimalnie wydobywcze, zawsze online i odporne na manipulacje.

Od poprawy sposobu transferu dolarów po przekształcenie globalnego systemu finansowego w formę on-chain opartą na inteligentnych kontraktach i tokenizowanych aktywach.

Możliwości systemu finansowego opartego w pełni na łańcuchu są nieograniczone.

Rozwiązania do przetwarzania płatności, które umożliwiają sprzedawcom akceptowanie dowolnych aktywów zamiennych lub niezamiennych jako płatności, przy jednoczesnym otrzymywaniu preferowanej waluty (np. płacenie za artykuły spożywcze akcjami, Bitcoinami lub tokenizowaną sztuką cyfrową, podczas gdy odbiorca otrzymuje stablecoiny dolarowe).

Możliwość wspierania twórców internetowych, niezależnych publikacji lub celów społecznych za pomocą mikrotransakcji i strumieni płatności w czasie rzeczywistym, które można w przejrzysty sposób śledzić od początku do końca (np. wspieranie badań nad rakiem za pomocą strumienia płatności w wysokości 0,000004 USD na sekundę, co odpowiada 10 USD miesięcznie, na rzecz organizacji z budżetem podlegającym audytowi w łańcuchu).

Autonomiczne sieci zrobotyzowanych taksówek, które mogą zbierać własne przychody i automatycznie płacić za energię elektryczną, opłaty drogowe, naprawy mechaniczne i modernizacje (każda usługa w pełni zautomatyzowana przez sztuczną inteligencję będzie wymagała systemu ekonomicznego w łańcuchu).

Tworzenie prawdziwie globalnych rynków kapitałowych, na których każdy, kto ma połączenie z Internetem, może uzyskać dostęp do tych samych możliwości inwestycyjnych i zysków, co największe i najbogatsze podmioty na świecie.

To tylko koncepcje wysokiego poziomu. Tak jak prawie niemożliwe było przewidzenie, które aplikacje internetowe będą skalować się globalnie we wczesnych latach 90-tych, tak samo jest z tworzeniem systemu finansowego on-chain.

Ostatecznie stablecoiny są pierwszym krokiem w kierunku w pełni tokenizowanej gospodarki. Są one nie tylko pierwszą aplikacją kryptograficzną, która osiągnęła prawdziwe dopasowanie produktu do rynku, ale także służą jako niezbędne narzędzie do zwięzłego zademonstrowania nowicjuszom podstawowej propozycji wartości kryptowalut i tokenizacji.

Następnym razem, gdy ktoś zapyta cię, czym jest kryptowaluta, pomiń długie wyjaśnienia i skieruj go bezpośrednio do cyfrowych dolarów.