On-Chain Barter: Wróćmy do rytmu kryptowalut

W tym artykule proponujemy dwa powiązane ze sobą wątki teoretyczne: pierwszy śledzi ewolucję technologii płynności DeFi, podczas gdy drugi podkreśla transformacyjny wpływ barteru łańcuchowego z perspektywy historii gospodarczej.

Celem tego artykułu jest potwierdzenie, że głęboka rewolucja DeFi jest nieuchronna: potrzebujemy tylko trochę więcej cierpliwości. Ci wizjonerscy budowniczowie, którzy potrafią trzymać się swoich ideałów, zostaną ostatecznie nagrodzeni przez rynek.

Skrupulatnie śledzimy rozwój zdecentralizowanego rynku wymiany (DEX), aby zilustrować, że pojawienie się handlu barterowego w łańcuchu nie jest przypadkiem i że handel barterowy w łańcuchu jest prawdziwym przełomem.

Stanowi ważny rozdział w historii twórców Web3. Osiągnięcie jego funkcjonalności wymaga znacznych innowacji i ulepszeń, nie tylko w ramach DEX-ów, ale także na poziomie infrastruktury bazowej.

Jeśli barter on-chain stanie się ważnym kamieniem milowym w historii, uważamy, że wszystkie związane z nim wysiłki i wkład powinny zostać odpowiednio upamiętnione.

1. Czy straciliśmy kontrolę nad rytmem branży kryptowalut?

Od stycznia 2023 r., napędzany przez zatwierdzenia ETF i nowe oczekiwania dotyczące luzowania ilościowego, Bitcoin spadł do najniższego punktu i odbił się do nowych szczytów. Jednak większość altcoinów nie wykazała silniejszego impetu wzrostowego, jak miało to miejsce w przeszłości, kiedy BTC stworzył przestrzeń dla wyobraźni.

Niektórzy inwestorzy wyśmiewają prawdziwą innowacyjność ze względu na wysoką wycenę i niską płynność rynku tokenów VC, postrzegając świat kryptowalut jako królestwo przestępczości. Na niektórych konferencjach branżowych poszczególni liderzy branży nawet bez ogródek odnoszą się do całej branży jako podobnej do kasyna.

Wielu entuzjastów kryptowalut jest odurzonych emocjami związanymi z PvP (gracz kontra gracz). Ogólne wyniki rynkowe pokazują, że memecoiny są poszukiwane na wczesnych etapach hossy, podczas gdy tokeny wartościowe są ignorowane i nieobecne podczas całej hossy.

W tej hossie wielu weteranów uważa, że ten czas jest rzeczywiście inny, przewyższając nawet chłód branży w latach 2018-2019. Niektórzy deweloperzy są zdezorientowani i zaczynają kwestionować swoje pierwotne intencje: czy kryptowaluty naprawdę mogą zmienić prawdziwy świat? Od zeszłego roku, wraz z rosnącym znaczeniem sztucznej inteligencji, wielu zwróciło uwagę na sztuczną inteligencję, podczas gdy inni pozostają niezdecydowani.

Dlaczego ten rynek kryptowalut jest inny?

Nie możemy ignorować wpływu kapitału wysokiego ryzyka i chciwości zespołów, niedopasowanych interesów, nieetycznych zachowań i krótkoterminowego myślenia. Rynek od dawna jest ciemnym lasem. Poza kodeksem, nie ma wielu zasad regulujących jego uczestników. Choć problemy te istnieją od dawna, nie są one wystarczającym wyjaśnieniem słabych wyników obecnej hossy.

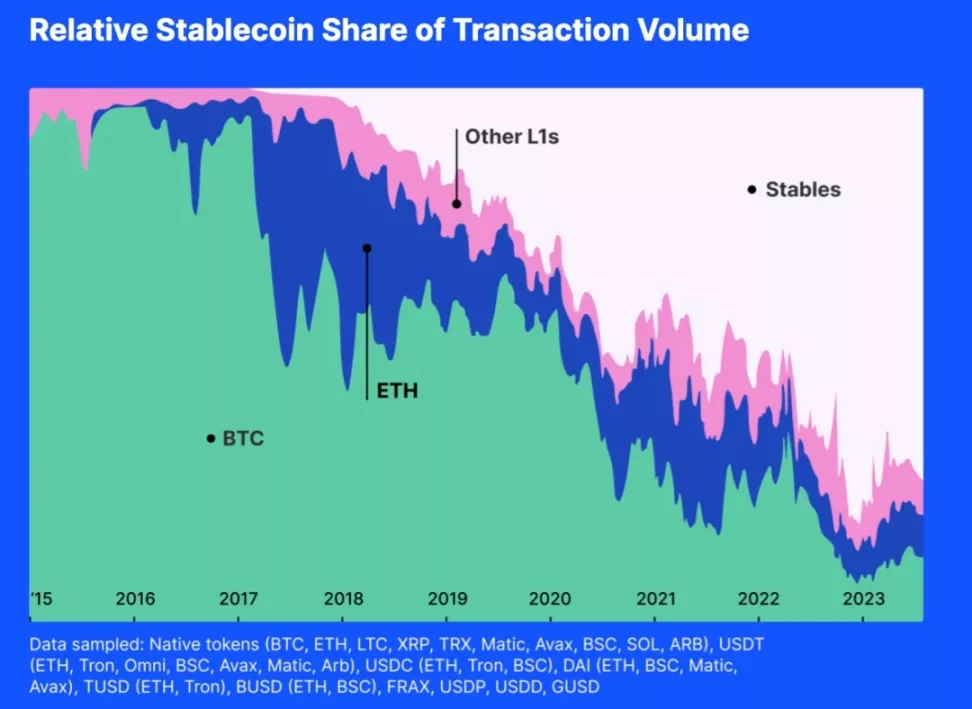

W związku z tym proponujemy dodatkowy powód: samorozwój na rynku kryptowalut nie jest już wystarczający, aby zapewnić niezbędną płynność dla naszego ekosystemu kryptowalut. Zobacz poniższy rysunek:

Powyższy rysunek przedstawia aktywność różnych ogólnych odpowiedników kryptowalut. Z wykresu widać, że od 2018 r. udział w rynku kryptowalut niestabilnych stale spada. Jeśli chodzi o wolumen obrotu, większość transakcji w ciągu ostatniego roku lub dwóch lat była dostarczana przez stablecoiny USD. Jeśli wartość rynkowa stablecoinów USD nie będzie mogła nadal rosnąć, wraz z emisją nowych monet, pula płynności zostanie wyczerpana.

W przeszłości Bitcoin i Ethereum były w dużej mierze ogólnymi odpowiednikami rynku. Bitcoin i Ethereum mogły stać się płynnością dla innych, a podczas fazy hossy altcoiny i monety głównego nurtu, które działały jako płynność, spiralnie rosły, wzajemnie się wzmacniając.

W takiej strukturze rynku płynności opartej na tokenach, altcoinom rzadko brakowało płynności. Wracając do teraźniejszości, większość par handlowych jest powiązana ze stablecoinami powiązanymi z USD. Nawet gwałtowny wzrost wartości Bitcoina lub Ethereum jest bezużyteczny; status stablecoinów utrudnia BTC i ETH wprowadzanie płynności do innych tokenów.

Siła wyceny kryptowalut wpada w ręce Wall Street

Wszystkie stablecoiny powiązane z USD i inne zgodne instrumenty finansowe są przynętą. Kryptowaluty podążają za zegarem Wall Street.

W październiku 2014 r. Tether zaczął oferować stabilną walutę cyfrową, która wypełniła lukę między kryptowalutami a walutami fiducjarnymi, zapewniając stabilność tradycyjnych walut i elastyczność walut cyfrowych.

Obecnie stał się trzecim co do wielkości tokenem pod względem wartości rynkowej. Ponadto USDT ma najwięcej par handlowych w indeksie, dziesięć razy więcej niż Ethereum czy wBTC.

We wrześniu 2018 r. Circle nawiązało współpracę z Coinbase w celu uruchomienia USD Coin (USDC) w ramach Centre Consortium. Każdy token USDC, powiązany z dolarem amerykańskim, jest zabezpieczony rezerwami dolara w stosunku 1:1. Jako token ERC-20, USDC umożliwia płynne transakcje i integruje się z różnymi zdecentralizowanymi aplikacjami.

W dniu 10 grudnia 2017 r. Chicago Board Options Exchange (CBOE) uruchomiła kontrakty terminowe na Bitcoina, które, choć rozliczane tylko w USD, mogą wpływać na ceny spot Bitcoina, zwłaszcza biorąc pod uwagę, że otwarte zainteresowanie Bitcoinem stanowi obecnie 28% globalnego rynku.

Wall Street nie tylko fizycznie wpływa na rynek kryptowalut, ale także psychologicznie wpływa na płynność na rynku kryptowalut. Czy pamiętasz, kiedy zaczęliśmy zwracać uwagę na stanowisko Rezerwy Federalnej, dyskonto zaufania Grayscale, „wykresy kropkowe” FOMC i przepływy pieniężne funduszy BTC-ETF? Wszystkie te informacje psychologicznie wpływają na nasze zachowanie.

Stablecoiny są przynętą rzuconą przez rząd USA. Odkąd zaakceptowaliśmy stablecoiny powiązane z USD jako środek zapewniający płynność, zaczęły one gromadzić konsensus, zastępując rolę płynności rodzimych tokenów kryptograficznych, konkurując z innymi tokenami i podważając ich wiarygodność, a także stopniowo dominując na rynku ogólnych ekwiwalentów.

W ten sposób straciliśmy kontrolę nad naszym rytmem rynkowym.

Nie jestem tu po to, by obwiniać stablecoiny powiązane z USD; wręcz przeciwnie, jest to naturalny wynik uczciwej konkurencji i wyboru rynkowego. Tether i Circle pomagają inwestorom bezpośrednio inwestować w aktywa powiązane z USD w łańcuchu, pozwalając im ponosić ryzyko równoważne dolarowi amerykańskiemu i zapewniając inwestorom większy wybór.

Rynki walczą o płynność! Utrata kontroli nad płynnością oznacza utratę kontroli nad rytmem branży kryptowalut.

2. Tysiącletnia wojna o płynność

Płynność jest zawsze podstawowym wymogiem

Płynność jest fundamentalną cechą rynków, a każda innowacja, która poprawia płynność rynku, jest znaczącym postępem w historii.

Zgodnie z teorią organizacji, rynek definiuje się jako zorganizowane środowisko, w którym kupujący i sprzedający wymieniają się towarami, usługami i informacjami. Środowisko to kieruje się ustalonymi zasadami, normami i instytucjami w celu ułatwienia koordynacji, zmniejszenia kosztów transakcji i wspierania efektywnych interakcji gospodarczych.

Płynność ma kluczowe znaczenie dla organizacji rynku, ponieważ bezpośrednio wpływa na jego wydajność, stabilność i atrakcyjność. Wysoka płynność zmniejsza koszty transakcyjne poprzez minimalizację poślizgu i zwiększenie wolumenu obrotu. Rynki o wysokiej płynności wykazują również większą elastyczność cenową, lepsze ceny i przyciągają więcej uczestników, przyczyniając się do dokładniejszych informacji cenowych.

Ekonomia informacji podkreśla rolę rynków w odkrywaniu informacji. Na idealnych rynkach informacje przepływają swobodnie, umożliwiając uczestnikom podejmowanie świadomych decyzji, optymalizację alokacji zasobów i osiągnięcie cen równowagi. Rynki o wysokiej płynności generują wiarygodne informacje, które pomagają w bardziej efektywnej alokacji zasobów.

Niezależnie od tego, czy chodzi o skuteczność odkrywania cen, stabilność i odporność cen, czy też niższe koszty transakcyjne, cechy te zwiększają zdolność rynku do przyciągania uczestników. Atrakcyjność rynku z kolei dodatkowo zwiększa płynność rynku, poprawiając jego ogólną wydajność. Dlatego też poprawa płynności jest niezbędna dla każdego rynku.

Pieniądze jako innowacja w rozwiązywaniu problemów z płynnością

Z akademickiego punktu widzenia istnieją dwie główne teorie na temat pochodzenia pieniądza. Jedna z nich postrzega pieniądz jako wygodny środek wymiany, szeroko akceptowany przez opinię publiczną i naukowców. Druga, pochodząca z książki Davida Graebera Debt: The First 5,000 Years, zakłada, że pieniądze powstały z relacji zadłużenia, jednocześnie uznając rolę pieniądza jako uniwersalnego ekwiwalentu.

Oprócz Historii pieniądza Glynna Daviesa: From Ancient Times to the Present Day i Capital: Volume 1, inne źródła utrzymują podobne poglądy na temat pochodzenia i ewolucji pieniądza.

Na przykład Niall Ferguson w The Ascent of Money: A Financial History of the World, wskazuje, że rozwój pieniądza wynikał z potrzeby stworzenia wydajnych systemów wymiany, począwszy od barteru i ewolucji w bardziej złożone systemy wykorzystujące przedmioty o wewnętrznej wartości.

Podobnie w Money: The Unauthorized Biography, Felix Martin omawia koncepcję pieniądza jako technologii społecznej opracowanej w celu zaspokojenia potrzeby bardziej wydajnego systemu wymiany. Martin, podobnie jak Marks, postrzega pieniądz jako uniwersalny ekwiwalent, wywodzący się z powszechnego towaru w erze barteru.

Wreszcie, książka Davida Graebera Debt: The First 5,000 Years prezentuje unikalną perspektywę, sugerując, że pieniądze wyewoluowały z systemów długów i zobowiązań, które poprzedzały wynalezienie samego pieniądza.

Jednak pogląd Graebera nadal jest zgodny z podstawową ideą, że pieniądze zostały stworzone jako uniwersalny ekwiwalent ułatwiający wymianę towarów i usług.

Zasoby te dodatkowo podkreślają rolę pieniądza jako środka wymiany, odzwierciedlając poglądy Daviesa i Marksa.

Podsumowując, akademicki konsensus w sprawie pieniądza jest taki, że jego funkcja jako uniwersalnego ekwiwalentu pojawiła się w celu rozwiązania problemów z płynnością na rynkach. Debata dotyczy tego, czy pierwotnymi nośnikami pieniądza były towary czy długi.

Pieniądz był odpowiedzią starożytnych elit na problemy z płynnością przed pojawieniem się Internetu wartości, środkiem do zwiększenia płynności.

W przeszłości stare siły, które utożsamiały pieniądze z płynnością, rzadko próbowały poprawić strukturę organizacyjną rynku, aby osiągnąć lepsze warunki płynności. Nigdy nie zastanawiali się, jak zbudować płynność rynku bez pieniędzy. Być może byli zamknięci jak pchły w pudełku z przykrywką przez tak długi czas, że zapomnieli, jak wysoko mogą skoczyć.

DEX: Siła zmian

Podstawowym celem każdego rynku jest zapewnienie najdokładniejszych cen i najbardziej efektywnej alokacji zasobów. Każdy element, mechanizm i struktura są zaprojektowane tak, aby osiągnąć ten cel. Na przestrzeni dziejów ludzie nieustannie tworzyli nowe metody poprawy efektywności rynku.

Na przestrzeni wieków rynki przeszły znaczące zmiany. Mechanizmy generowania cen były wielokrotnie ulepszane. Aby zaspokoić różnorodne potrzeby gospodarcze, rynki opracowały różne procedury rozliczeniowe, takie jak rynki dealerskie, rynki kierowane zleceniami, rynki brokerskie i rynki typu dark pool.

Wraz z pojawieniem się technologii blockchain napotkaliśmy nowe ograniczenia i nowe możliwości rozwiązywania problemów z płynnością. W tym przypadku możemy stworzyć innowacyjne metody, aby sprostać wymaganiom wymiany i zapewnić płynność tokenów.

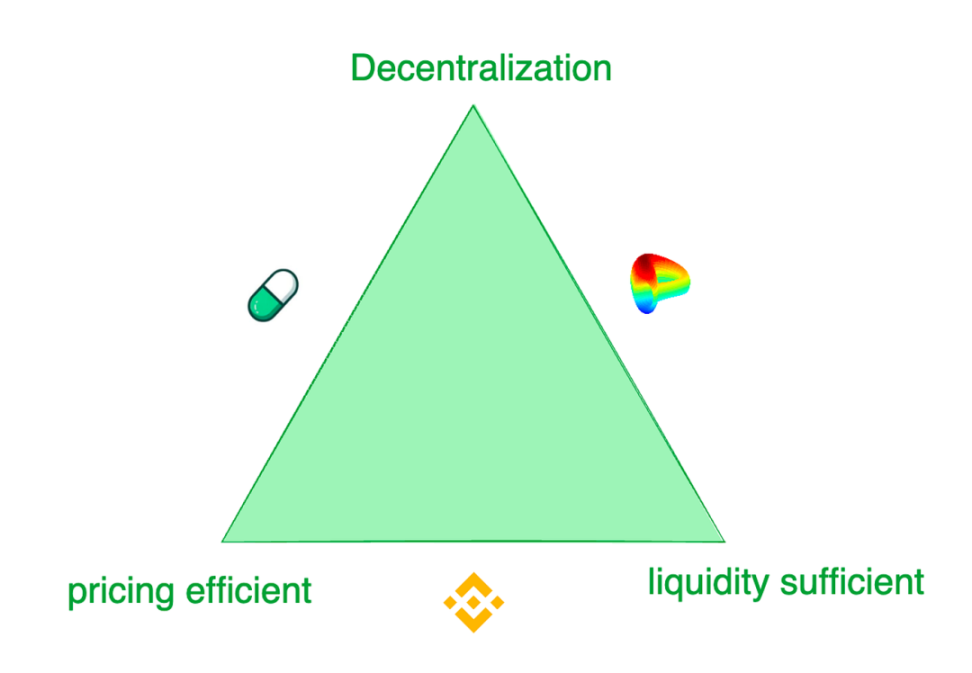

Podsumowanie: Trylemat współczesnych giełd tokenów

Współczesne giełdy tokenów stoją przed dylematem: 1) wystarczającej płynności, 2) efektywnej wyceny i 3) decentralizacji.

Podczas gdy scentralizowane giełdy (CEX), takie jak Binance oferują najlepsze doświadczenia handlowe, ich użytkownicy cierpią z powodu ryzyka oszustw i monopolistycznego wykorzystywania. Nawet druga co do wielkości giełda na świecie, FTX, jest obecnie w stanie upadłości i likwidacji z powodu sprzeniewierzenia aktywów użytkowników.

Giełdy o lepszej płynności często pobierają wysokie opłaty za notowania i nakładają rygorystyczne warunki na zespoły projektowe. Z kolei zdecentralizowane giełdy (DEX) są bardziej elastyczne, projektując różne mechanizmy w celu zaspokojenia różnych scenariuszy popytu.

Dla przykładu, Pump.fun znana jest z wysoce responsywnych krzywych podaży tokenów, podczas gdy Curve zapewnia najlepszą płynność w większości przypadków, niekoniecznie wrażliwość na price discovery. Giełdy te przyjmują różne modele, aby sprostać preferencjom handlowym swoich zróżnicowanych klientów docelowych. Niezaprzeczalnie, każda z nich ma swoje cele i poświęcenia.

Próby stworzenia płynności w łańcuchu dostaw

Zdecentralizowane giełdy poczyniły znaczne postępy w rozwiązywaniu tego dylematu i innych wyzwań związanych z handlem on-chain poprzez innowacje. Długi marsz zaczyna się od pierwszego kroku: ustanowienia płynności w łańcuchu. Oto prosty przegląd branży: Uniswap jest punktem odniesienia w tej niszy.

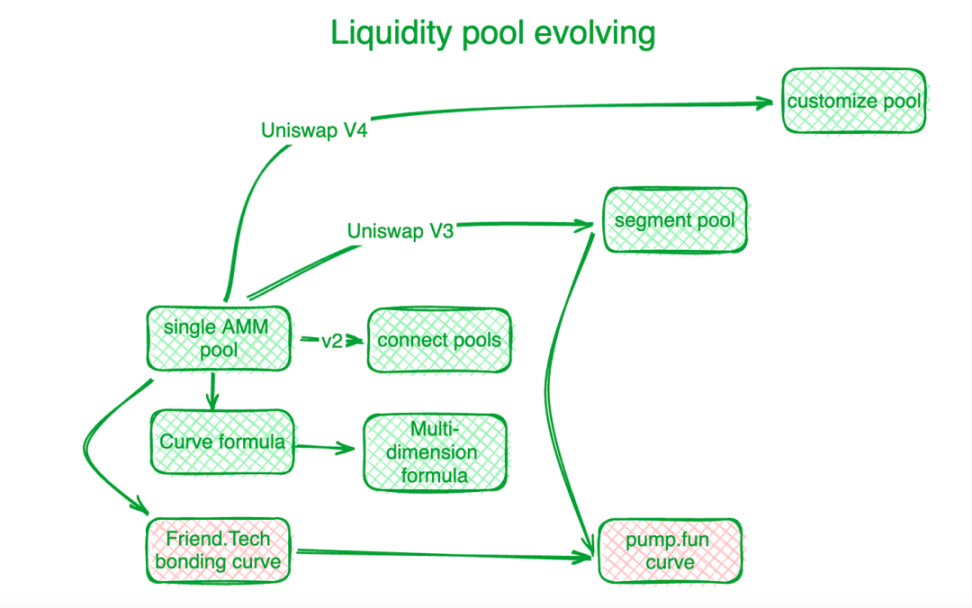

Innowacja krzywej wiążącej zapoczątkowała nową erę. Przed wprowadzeniem przez Uniswap krzywej „X*Y=C”, zdecentralizowane giełdy wykorzystywały księgi zleceń do zaspokajania potrzeb handlowych w łańcuchu. Kolejni zautomatyzowani animatorzy rynku (AMM) podążali za kierunkiem eksploracji Uniswap, tworząc pule płynności.

W Uniswap V2 płynność z różnych pul par handlowych jest łączona algorytmicznie. Uniswap V3 wprowadził segmentowane pule płynności, pozwalając użytkownikom zdefiniować przedziały cenowe, dla których chcą zapewnić płynność. Uniswap V4 jeszcze bardziej to rozwinął, oferując niestandardowe rozwiązania w zakresie puli płynności.

W przypadku aktywów o stosunkowo stabilnych cenach transakcyjnych rynek wymaga bardziej skoncentrowanej podaży płynności. Curve Protocol, specjalizujący się w handlu stablecoinami, opracował własną krzywą płynności podaży, aby zapewnić większą płynność tokenów wokół z góry określonych punktów równowagi.

Aby sprostać wyzwaniom związanym z płynnością w puli, Curve Protocol wynalazł wielowymiarową formułę, umożliwiającą użytkownikom umieszczenie więcej niż dwóch tokenów w jednej puli płynności, dzieląc w ten sposób płynność między wszystkie tokeny w puli.

W praktyce scentralizowane giełdy (CEX) wykazują lepszą płynność i efektywność cenową. Systemy wyceny on-chain zazwyczaj pozostają w tyle za off-chainowymi CEX-ami. Hashflow, z pomocą wyroczni, ustanowił profesjonalne pule animatorów rynku (PMM), aby połączyć płynność on-chain i off-chain.

Jednak w przypadku tokenów na małą skalę tradycyjne krzywe obligacji są kosztowne, a sprzeczność kosztów finansowania płynności jest bardziej wyraźna. Friend.tech zaprojektował bardziej stromą krzywą obligacji, aby zaspokoić potrzeby małych inwestorów, którzy wolą wzrost cen niż dużą płynność.

Wraz ze wzrostem wartości tokenów preferencje inwestorów przesuwają się w kierunku płynności. Zainspirowany tym, Pump.fun używa stromych krzywych dla niższych wartości tokenów, ale wraz ze wzrostem wartości, krzywe przechodzą w inne nachylenia lub nawet różne krzywe.

MEV: Wyścig płynności w łańcuchu dostaw

MEV to kolejne pole bitwy dla zdecentralizowanych giełd.

Maksymalna możliwa do wydobycia wartość (MEV) odnosi się do zysku, jaki górnicy lub walidatorzy mogą uzyskać poprzez włączenie, wykluczenie lub zmianę kolejności transakcji w generowanych przez siebie blokach. Można to postrzegać jako koszt płynności. W pulach płynności każdy wymienny token (płynność) jest dystrybuowany wzdłuż skali cen, a płynność dla każdego przedziału cenowego jest ograniczona. Ci, którzy wcześniej wejdą w interakcję z kontraktami puli płynności, zyskują przewagę, uzyskując lepsze ceny. W ten sposób MEV jest nieodłącznie związane z kwestiami płynności.

MEV przejawia się w zdecentralizowanym handlu jako wydobywanie korzystnej płynności poprzez zmianę kolejności transakcji. Konkurencja ta zwiększa wydajność handlu w łańcuchu, ale także szkodzi interesom uczestników.

Aby zachować jak najwięcej wartości transakcji na zdecentralizowanych giełdach i zwrócić ją pełniej uczestnikom, deweloperzy stworzyli algorytmy i mechanizmy w warstwie aplikacji, aby przechwytywać MEV generowane przez transakcje.

Flashbots, weteran w zarządzaniu MEV, koncentruje się na dystrybucji przychodów z węzłów. Aby zapewnić przejrzystą i wydajną dystrybucję MEV, ustanowili system aukcyjny MEV na poziomie węzła. Eden Network realizuje podobne cele.

KeeperDAO łączy wydobywanie MEV ze stakingiem, umożliwiając uczestnikom czerpanie korzyści z MEV, jednocześnie chroniąc użytkowników przed jego negatywnymi skutkami. Jito Labs, projekt stakingu płynności w sieci Solana, również zajmuje się tą kwestią.

Wiodące projekty, takie jak Cow Protocol, w tym UniswapX i 1inch Protocol Fusion, wykorzystują prawa do interakcji aukcyjnych, aby zatrzymać MEV w procesie transakcyjnym, zamiast pozwalać na przepływ tej wartości do poziomu księgowości węzła. Przechwytywanie MEV chroni aktywnych traderów i pule płynności AMM, eliminując poprzedni dylemat spowodowany przekupywaniem węzłów przez DEX i utratą MEV.

Fragmentacja płynności wymaga od agentów rozwiązania problemu

Jak wspomniano wcześniej, płynność tokenów jest rozproszona w różnych łańcuchach bloków lub rozwiązaniach warstwy 2 w różnych niestandardowych pulach kontrolowanych przez różne protokoły. Polygon zaproponował koncepcję warstwy agregacji w celu gromadzenia płynności z różnych warstw.

Początkowo pojawiły się agregatory DEX, które integrowały płynność z tych różnych pul. Jednak po zgromadzeniu wystarczającego ruchu, bardziej wydajną metodą jest tworzenie platform ułatwiających konkurencję, takich jak 1inch i Cow Protocol.

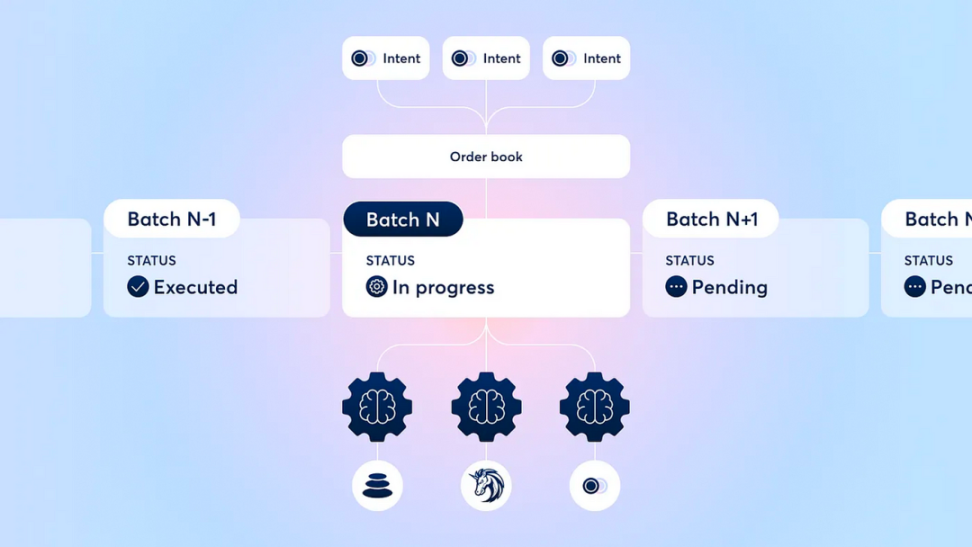

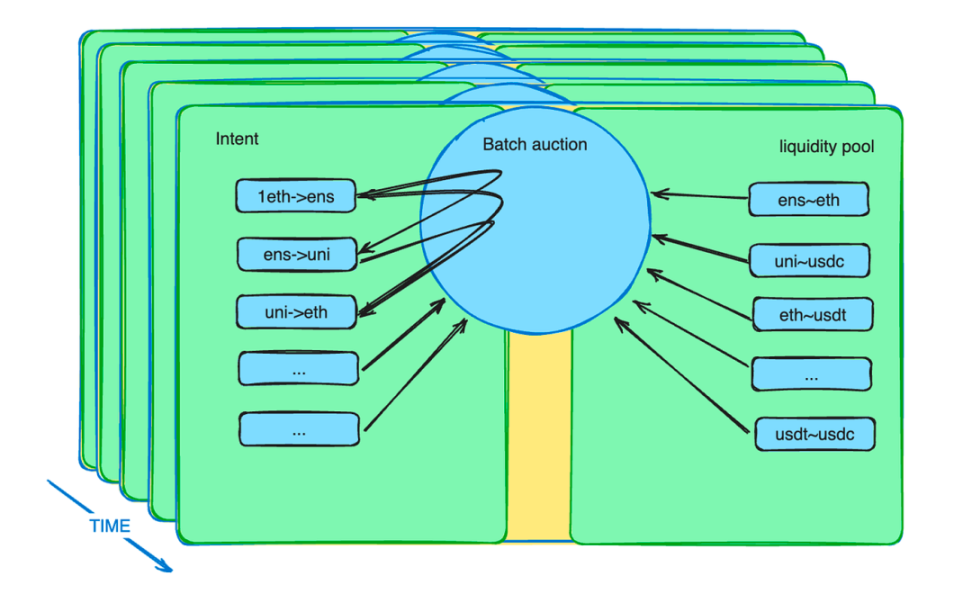

Dodatkowo, mechanizmy aukcji wsadowych zwiększają rolę agentów. Wprowadzają one nowy mechanizm rynkowy w celu złagodzenia ograniczeń płynności. W praktyce inwestorzy mogą składać zlecenia po ograniczonych cenach w określonym czasie.

Inteligentny kontrakt aukcji wsadowej zbiera te zamówienia i łączy je w partię. Następnie inteligentny kontrakt umożliwia agentom składanie ofert na te partie. Agent oferujący najlepszą cenę wygrywa możliwość rozliczenia wszystkich potencjalnych transakcji w ramach partii.

Wyjaśnienie mechanizmu aukcji wsadowych protokołu CoW

Aukcje wsadowe: Kulminacja rozwoju DEX

Po latach rozwoju DEX, branża przyjęła metody takie jak batching, aukcje i dopasowywanie zamówień w celu optymalizacji wyników transakcji dla wszystkich uczestników.

Konkretna implementacja mechanizmów aukcyjnych jest różna, ale generalnie przenoszą one złożoność optymalizacji wyników wymiany na profesjonalnych uczestników i redystrybuują nadwyżkę do stosunkowo niedojrzałych giełd.

Aukcje te mogą sprostać wielu wyzwaniom DEX z wielu aspektów.

Oprócz redystrybucji MEV wspomnianej w poprzedniej sekcji, aukcje wsadowe mogą zrobić znacznie więcej. Traderzy nie wysyłają instrukcji do inteligentnego kontraktu, ale raczej intencję. Intencja ta może trwać kilka minut.

Intencje te są łączone w partię i proponowane grupie konkurujących ze sobą konkretnych agentów handlowych. Wiemy, że intencje są ogromne, pule płynności są zróżnicowane, a optymalizacja jest wyzwaniem. Pozostawienie profesjonalnych spraw profesjonalistom może poprawić wydajność systemu.

Aukcje wsadowe maksymalizują efektywność wartości, poświęcając efektywność czasową (każda intencja transakcji trwa zwykle kilka minut), tworząc zróżnicowaną konkurencję z CEX.

Aukcje wsadowe zatrzymują MEV w obrębie giełdy, przynosząc tym samym korzyści uczestnikom transakcji. Nawet aukcje wsadowe, poprzez rozluźnienie ograniczeń czasowych, przełamują bariery płynności międzyłańcuchowej i międzyłańcuchowej.

Co więcej? Barter powraca na scenę!

3. Powrót handlu wymiennego

Jako przodek wszystkich kryptowalut, Bitcoin definiuje się jako forma waluty. Zdecentralizowane rynki są wschodzącą dziedziną bez wyraźnych ograniczeń konsensusu. Barter jest natywnym trybem handlu dla kryptowalut, który naturalnie nie wymaga żadnej edukacji dla użytkowników.

Zdecentralizowane giełdy (DEX) są często określane jako platformy „swapowe”. W ich trybie handlowym nie ma z góry określonej uniwersalnej równoważnej roli. Inwestorzy nie muszą używać waluty fiducjarnej lub stablecoinów jako pośredników. Na poziomie puli płynności dozwolona jest dowolna para handlowa. Inwestorzy mogą używać dowolnego tokena do wymiany na inne tokeny, ponosząc koszty nieefektywności płynności.

Jednak poleganie wyłącznie na pulach płynności w handlu barterowym ma znaczące ograniczenia. Nie ma wystarczającej liczby par dla wszystkich rodzajów transakcji barterowych. Ze względu na strukturę pul płynności, wdrożenie płynności zajmuje dużo czasu, co utrudnia znalezienie cen równowagi.

W związku z tym płynność musi być wdrażana w szerszym zakresie cenowym, co prowadzi do niedoboru w porównaniu z ograniczonym czasowo popytem intencji. W tym miejscu do gry wkraczają aukcje intencyjne i wsadowe.

Załóżmy, że istnieje wiele potencjalnych intencji handlowych, które mogą wzajemnie zaspokoić swoje potrzeby, uzupełnione płynnością z puli. W takim przypadku handel barterowy powróci na rynek w bardziej wydajnym stanie. Wraz z poprawą skalowalności infrastruktury web3 i włączeniem do niej większej liczby towarów i instrumentów finansowych, inteligentne kontrakty aukcji wsadowych będą w stanie przechwytywać tysiące, a nawet miliony intencji handlowych na sekundę.

Każdy token może być użyty do rozliczenia innych tokenów. Będziemy wolni od ograniczeń płynności narzuconych przez dolara w kontekście uniwersalnym.

Aukcje wsadowe: Klucz do barteru w łańcuchu

Odrodzenie barteru stanowi renesans. Jego odrodzenie nie nastąpiło znikąd, ale w odpowiedzi na zapotrzebowanie rynku.

W przeszłości, gdy wynaleziono pieniądz, handlowcy mieli trudności ze znalezieniem bezpośrednich możliwości wymiany barterowej, które zaspokajałyby ich bezpośrednie potrzeby. W związku z tym wymieniali towary na uniwersalny ekwiwalent (pieniądz), a następnie wykorzystywali go do zakupu tego, czego naprawdę potrzebowali w innej transakcji. Gdy ten tryb wymiany został powszechnie zaakceptowany, wymusił podział prawdziwych potrzeb barterowych na co najmniej dwa etapy, całkowicie zastępując bezpośrednie rynki barterowe.

Obecnie popyt na barter w łańcuchu istnieje w postaci krótkoterminowych intencji. Inteligentne kontrakty aukcji wsadowych gromadzą te intencje. Każdy, czy to człowiek, czy agent AI, może zaspokoić cały popyt na transakcję, o ile zapewni najlepszą ofertę.

Jeśli intencje są zgodne, nie ma potrzeby stosowania stablecoinów powiązanych z dolarem. Tokeny zachowują swoją użyteczność i dzielą się płynnością jak wcześniej. To dopasowanie popytu barterowego opiera się na globalnym rynku i silniejszych możliwościach dopasowywania informacji, wywodzących się z kulturowej tradycji barteru kryptowalutowego.

W perspektywie krótkoterminowej istnienie zamierzonych przedziałów czasowych umożliwia arbitrażystom przenoszenie płynności między łańcuchami, z off-chain do on-chain. Na przykład algorytm, który odkrywa różnice cenowe między różnymi łańcuchami lub między DEX i CEX, może kupować po niższych cenach i sprzedawać po wyższych cenach w określonym czasie.

Może być konieczne wykorzystanie instrumentów finansowych do zabezpieczenia ryzyka rynkowego, aby osiągnąć stan wolny od ryzyka. Jednak w przyszłości, gdy transakcje on-chain, off-chain i cross-chain będą mogły być synchronizowane, wszystkie transakcje będą mogły być wykonywane jednocześnie. Może to wyeliminować koszty ryzyka i zapewnić najlepsze doświadczenia dla traderów.

Dlaczego barter w ramach aukcji wsadowych jest kamieniem milowym w erze DEX?

Powód jest prosty. Jeśli spojrzymy wstecz na historię pieniądza, prawa do monety były początkowo prywatne. Według Debt: The First 5,000 Years, długi mogły być osobiste. Nawet w czasach współczesnych, jak szczegółowo opisano w A Monetary History of the United States, 1867-1960, osoby prywatne biły kiedyś srebrne monety.

Dziś jednak wszystkie kredyty są emitowane przez Rezerwę Federalną. Nawet Bitcoin jest wyceniany w dolarach, co jest niefortunne w dzisiejszych czasach. Dolar przyćmił blask kryptowalut. Handel barterowy oferuje możliwość odzyskania tej pozycji, zaznaczając znaczenie ery odrodzenia barteru.

Rozwój zdecentralizowanych giełd (DEX) daje nam pewność, że ostatecznie możemy prześcignąć scentralizowane giełdy (CEX). Podczas ostatniego lata DeFi powszechnie uważano, że DEX-y w odpowiednim czasie prześcigną CEX-y.

Jak wiele osób jest dziś o tym przekonanych? Jeśli przeanalizujemy rozwój DEX-ów, wprowadzenie aukcji wsadowych nie jest dziełem przypadku. Jest to celowy krok w kierunku rozwiązania problemów z płynnością i etap ciągłej iteracji technologicznej DEX-ów. DEX ewoluowały od zwykłego posiadania pul płynności do kompleksowego systemu płynności z różnymi rolami uczestników, wyspecjalizowanymi komponentami i możliwością komponowania bez zezwoleń.

Postęp ten został osiągnięty dzięki wysiłkom poprzedników. Rozluźniając ograniczenia czasowe i tworząc warunki różniące się od scentralizowanych giełd, widzimy więcej możliwości. Przywraca mi to nawet wiarę w to, że DEX-y przewyższą CEX-y.

Minął cykl koniunkturalny i choć giganci DeFi pozostają zewnętrznie niezmienni, przeszli wewnętrzną transformację. Aukcje wsadowe są znaczącym kamieniem milowym, równie ważnym jak wynalezienie pul płynności. Wierzę, że mogą one spełnić marzenie o tym, by DEX-y przewyższyły CEX-y. Kiedy barter ponownie stanie się głównym sposobem handlu, będziemy mogli odzyskać kontrolę nad rytmem naszego rynku.

4. Wnioski

W dyskusjach na temat przyszłości z wieloma liderami branży zauważyłem ogólne poczucie zagubienia i braku pewności siebie z powodu zaniedbania technologii przez rynek.

Zastanów się: kiedy rozwój branży został zdefiniowany przez portfele spekulantów?

Zdecentralizowane giełdy (DEX) to tylko niewielka część ogromnej branży DeFi. Jeśli będziemy uważnie obserwować, znajdziemy znaczący i ekscytujący postęp w DeFi i innych dziedzinach. Tak długo, jak technologia będzie rozwijać się bez przerwy, czym tu się martwić? Marzenia z pewnością się spełnią.