Od Grahama do Satoshiego: Przewodnik po inwestowaniu w wartość Bitcoina

Początki inwestowania w wartość

Pojawienie się koncepcji „inwestowania w wartość” pod koniec lat 20. ubiegłego wieku nie było przypadkowe. Ta szkoła myślenia, której pionierami byli Benjamin Graham i David Dodd z Columbia Business School (CBS), była w dużej mierze odpowiedzią na niekontrolowany szał finansowy, który wywołał krach na Wall Street w 1929 r., a następnie doprowadził do Wielkiego Kryzysu.

Ryczące lata dwudzieste to czas powojennego optymizmu, szybkiego rozwoju przemysłu, ekspansji miast i postępu technologicznego. Te transformacyjne zmiany społeczne były częściowo katalizowane przez coraz bardziej sfinansowaną gospodarkę i gwałtowny wzrost udziału w giełdzie.

Wraz z rozkwitem przedsiębiorstw i bezprecedensowym dobrobytem ogółu społeczeństwa, przekonanie, że „akcje idą tylko w górę” mocno zakorzeniło się w świadomości społecznej.

Jednak ta trajektoria, napędzana przez luźne środowisko monetarne i nadmierną dźwignię finansową, była nie do utrzymania. Co więcej, brak regulacji i ustandaryzowanych sprawozdań finansowych przedsiębiorstw uniemożliwił większości inwestorów wdrożenie zdyscyplinowanych strategii inwestycyjnych.

Wykorzystywanie informacji poufnych było legalne, a oszukańcze praktyki księgowe nie były kontrolowane, przez co niezwykle trudno było określić, czy dane akcje są dobrą inwestycją. W rezultacie dominujący wówczas sposób inwestowania był zasadniczo spekulacyjny i napędzany przez mentalność stadną, co doprowadziło do poważnego przewartościowania rynku i ostatecznie do spektakularnego krachu.

Ojciec inwestowania w wartość

Graham – uważany za ojca inwestowania w wartość – był naocznym świadkiem tego burzliwego okresu i poniósł znaczne straty podczas Wielkiego Kryzysu, co skłoniło go do ponownego przemyślenia swojego podejścia do inwestowania w oparciu o fundamentalne zasady.

W trakcie tego procesu stworzył szczegółowe ramy do określania prawdziwej lub wewnętrznej wartości akcji poprzez fundamentalne badania i analizy. W przeciwieństwie do baniek spekulacyjnych z lat dwudziestych XX wieku, inwestowanie w wartość opiera się na założeniu, że cena rynkowa danego aktywa nie zawsze odzwierciedla jego prawdziwą wartość.

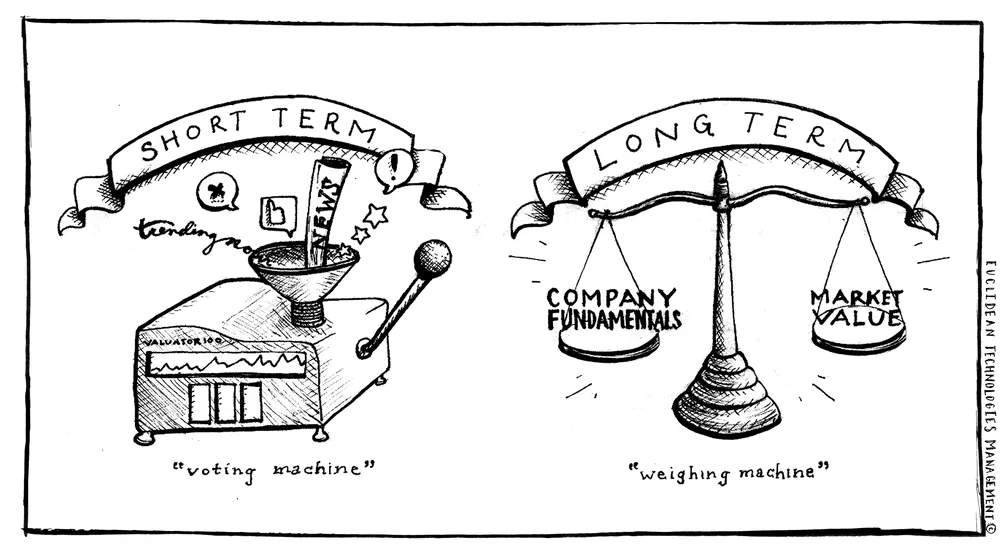

Zamiast tego Graham postrzegał rynek jako niestabilny mechanizm cenowy napędzany nastrojami inwestorów, co słynnie zilustrował porównując rynek do partnera inwestycyjnego o imieniu „Pan Rynek”, który jest skłonny kupować lub sprzedawać akcje spółki po różnych cenach każdego dnia, w zależności od jego nastroju. Innymi słowy, rynek jest krótkoterminową maszyną do głosowania, ale długoterminową maszyną do ważenia.

Zadaniem Mr. Market jest dostarczenie ci cen; twoim zadaniem jest podjęcie decyzji, czy skorzystanie z nich jest dla ciebie korzystne.

– Benjamin Graham, Inteligentny inwestor (1949)

Rozwijające się ramy

Zasadniczo inwestowanie w wartość polega na kupowaniu czegoś po cenie niższej niż jego rzeczywista wartość. Od czasu początkowych przemyśleń Grahama, ta fundamentalna koncepcja stała się podstawową zasadą profesjonalnego inwestowania przez prawie sto lat.

Jego nauki zainspirowały osoby takie jak Warren Buffett, który był studentem Grahama w Columbia Business School we wczesnych latach 50-tych, a później stworzył jeden z najbardziej niezwykłych rekordów w historii zarządzania inwestycjami. Jednak z biegiem czasu elementy ram inwestowania w wartość ewoluowały i dostosowywały się do zmieniającego się krajobrazu finansowego.

Przykładowo, podejście Buffetta do inwestowania w wartość stawia na pierwszym miejscu czynniki jakościowe – a nie tylko czysto ilościowe wskaźniki, na których opierał się Graham – takie jak bariery konkurencyjne, bariery wejścia na rynek i doskonałe zarządzanie.

Bitcoin stanowi znacznie niedowartościowaną okazję inwestycyjną

Wszystkie te zasady są zakorzenione w długoterminowych fundamentach, najczęściej stosowanych w sferze tradycyjnych akcji. Warto jednak zastanowić się, w jaki sposób zasady te można zastosować do nowszych klas aktywów.

Chociaż Bitcoin nie jest tradycyjnym papierem wartościowym, stanowi on przekonujące studium przypadku do analizy w tych ramach. Rozumiejąc fundamentalne wsparcie aktywów i potencjalną trajektorię rozwoju sieci, można wysunąć mocny argument, że Bitcoin stanowi znacznie niedowartościowaną okazję inwestycyjną, której tezę inwestycyjną można zrozumieć przez pryzmat inwestowania w wartość.

Zastosowanie ram inwestowania w wartość do Bitcoina

Uważamy, że długoterminowe posiadanie Bitcoina stanowi nowoczesną, racjonalną interpretację inwestowania w wartość. Chociaż dla niektórych może się to wydawać sprzeczne z intuicją, wiele podstawowych elementów inwestowania w wartość można bezpośrednio zastosować do przypadku inwestycyjnego Bitcoina.

Zbadajmy, w jaki sposób koncepcje inwestowania w wartość są głęboko zgodne z tezą Bitcoina:

1. Długoterminowa perspektywa inwestycyjna:

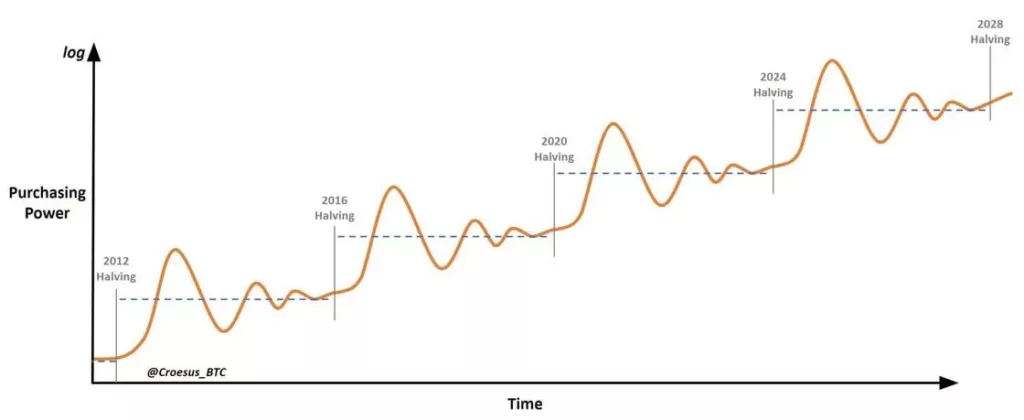

Inwestowanie w wartość wymaga od inwestorów przeoczenia zmienności i chęci poczekania, aż rynek rozpozna prawdziwą wartość aktywów. Najlepsze inwestycje to te, które można utrzymywać przez czas nieokreślony.

W ramach inwestowania w wartość, historyczna zmienność Bitcoina nie powinna być postrzegana jako ryzyko, ale jako szansa, którą można wykorzystać, utrzymując długoterminową perspektywę inwestycyjną i odfiltrowując krótkoterminowy szum.

Rynek akcji ma na celu transfer pieniędzy od Aktywnych do Pacjentów. … Niepewność jest w rzeczywistości przyjacielem nabywcy długoterminowych wartości.

– Warren Buffett

2. Kontrowersyjne myślenie:

Podążanie za tłumem i pogoń za wynikami są sprzeczne z filozofią inwestowania w wartość. Zamiast tego decyzje inwestycyjne powinny być podejmowane w oparciu o pierwsze zasady poprzez identyfikację asymetrii informacyjnych.

Powszechne niezrozumienie i brak wiedzy na temat Bitcoina (i naszego istniejącego systemu monetarnego) utrzymują go na kontrariańskiej pozycji inwestycyjnej.

Pójście pod prąd jest zawsze najtrudniejszą rzeczą do zrobienia; a czasami potrzeba dużo odwagi i przekonania, aby wyróżnić się z tłumu. Jednak podążanie za tłumem jest niezbędnym elementem długoterminowego sukcesu inwestycyjnego.

– Seth Klarman

3. Potęga skumulowanych zwrotów:

Koncepcja akumulacji w inwestowaniu w wartość jest podobna do kuli śnieżnej staczającej się ze wzgórza; z czasem i cierpliwością małe zyski mogą się kumulować i pomnażać wartość inwestycji.

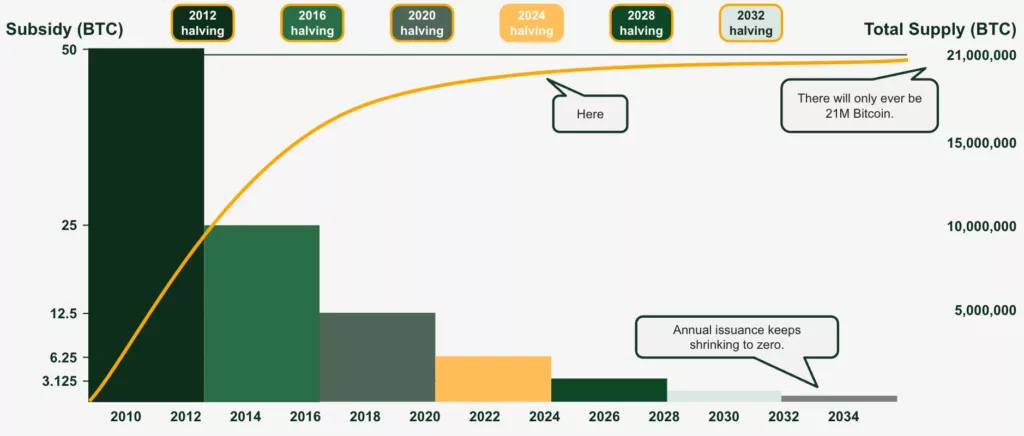

Co ważne, ta matematyczna koncepcja może być również zastosowana do ukrytej dewaluacji waluty – zrozumienie, że inflacja powoli i podstępnie zmniejsza siłę nabywczą, jest kluczem do zrozumienia propozycji wartości Bitcoina.

Oczywiste jest, że niewielkie różnice w stopie złożonego zwrotu będą miały ogromny wpływ na sukces programu inwestycyjnego. To, co może wydawać się nieistotne w krótkim okresie, staje się całkowicie decydujące w długim okresie.

– Warren Buffett

4. Komfort związany z inwestycjami skoncentrowanymi:

Mniej konwencjonalną ideą w inwestowaniu w wartość jest to, że inwestorzy powinni przyjmować skoncentrowane inwestycje zamiast subskrybować szeroko rozpowszechnione przekonanie, że dywersyfikacja portfela ma kluczowe znaczenie. Gdy inwestorzy naprawdę rozumieją wewnętrzną wartość aktywów, powinni dobierać wielkość swoich pozycji zgodnie z tym przekonaniem, nawet jeśli prowadzi to do bardziej skoncentrowanego portfela.

W kontekście Bitcoina, dogłębne zrozumienie technologii, jej unikalnych właściwości jako cyfrowego magazynu wartości i ogólnej trajektorii adopcji może prowadzić do ponadprzeciętnej inwestycji.

Dywersyfikacja to ochrona przed ignorancją. Nie ma sensu, jeśli wiesz, co robisz.

– Warren Buffett

5. Doskonałość w zarządzaniu:

Podstawową zasadą inwestowania w wartość jest doskonałość i uczciwość zespołu zarządzającego spółki. Inwestorzy powinni uważnie monitorować kierownictwo, aby upewnić się, że osoby zarządzające ich kapitałem są zarówno zdolne, jak i godne zaufania.

Porównując ten pogląd do Bitcoina, wyłania się interesująca analogia. Fundamentem Bitcoina nie jest namacalny zespół wykonawczy, ale skrupulatnie napisany kod i niezmienna polityka pieniężna. Zaufanie pokładane jest nie w omylnych ludziach, ale w absolutnych zasadach matematycznych rządzących protokołem.

Dlatego też atrakcyjność Bitcoina w dziedzinie „doskonałości w zarządzaniu” polega na braku interwencji człowieka, oferując inwestorom przejrzyste i przewidywalne narzędzie finansowe.

Współczesne życie stworzyło biurokratę odnoszącego sukcesy, a biurokrata odnoszący sukcesy jest prawdziwą porażką i prawdziwym idiotą.

– Charlie Munger

6. Bariery konkurencyjne i bariery wejścia na rynek:

Inwestowanie w wartość kładzie duży nacisk na przewagę konkurencyjną, zapewniając firmom utrzymanie przewagi i obronę pozycji rynkowej. Pochodzenie Bitcoina, często określane jako „niepokalane poczęcie”, stanowi ogromną przewagę pierwszego gracza w tworzeniu cyfrowego niedoboru.

Rosnące efekty sieciowe Bitcoina, w połączeniu z jego niezrównanym stopniem decentralizacji, stanowią podstawę jego dominującej pozycji rynkowej. W rezultacie wszelkie nowe podmioty próbujące powielić lub wprowadzić podobny cyfrowy niedobór napotkają bariery nie do pokonania, wzmacniając wewnętrzną propozycję wartości Bitcoina.

Kluczem do inwestowania nie jest ocena, jak bardzo dana branża wpłynie na społeczeństwo lub jak bardzo się rozwinie, ale raczej określenie przewagi konkurencyjnej danej spółki, a przede wszystkim trwałości tej przewagi.

– Warren Buffett

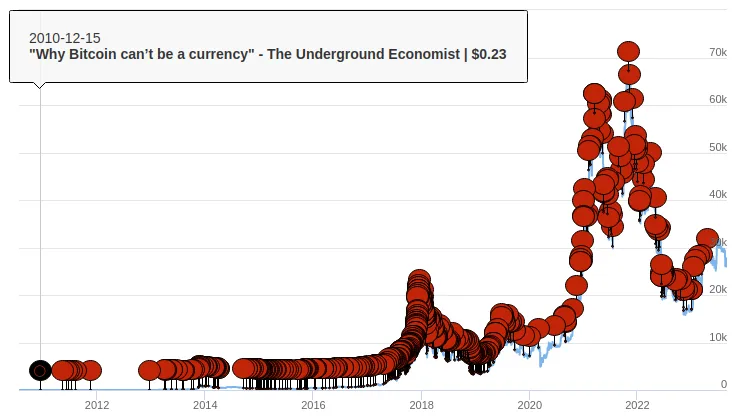

Inwestowanie w wartość nie umarło

Tak jak media głównego nurtu często ogłaszały, że „Bitcoin jest martwy” w całej swojej historii, tak „inwestowanie w wartość jest martwe” było również ogłaszane niezliczoną ilość razy w ciągu ostatnich kilku dekad.

W rzeczywistości mantra „wzrostu za wszelką cenę” zdominowała rynki w XXI wieku, a trwające przejście od „aktywnego” do „pasywnego” inwestowania w indeksy odegrało rolę w postrzeganiu inwestowania w wartość jako nieważnego, ponieważ wyniki giełdowe stają się coraz bardziej skoncentrowane na kilku akcjach o dużej kapitalizacji.

To powiedziawszy, ze względu na behawioralne tendencje ludzi do pogoni za wynikami, inwestowanie w wartość zawsze będzie nieco nie na czasie.

Inwestowanie w wartość nie jest atrakcyjne dla tłumu. Gdyby było atrakcyjne, nigdy nie udałoby się kupić niczego tanio.

– Arnold Van Den Berg

Co więcej, zjawisko ciągłej dewaluacji walut poprzez dodruk pieniądza i sztucznie zaniżone koszty kapitałowe w ciągu ostatnich kilku dekad przyczyniło się do preferowania akcji wzrostowych nad akcjami wartościowymi.

Jednak pomimo słabszych wyników strategii „wartości” na rynku akcji w porównaniu ze strategiami „wzrostu”, fundamentalne zasady inwestowania w wartość mają trwałą wartość.

Inwestowanie w wartość reprezentuje zdolność do przewidywania przyszłego wzrostu finansów lub potencjału aktywów, zanim rynek zda sobie sprawę z ich prawdziwej wartości.

Szansa leży w luce między percepcją a rzeczywistością.

– Francois Rochon

Podobnie jak Bitcoin, inwestowanie w wartość nigdy nie umrze. Mogą pozostać niełaskawe przez długi czas, ale dla tych, którzy chcą zagłębić się w pełny potencjał wartości cyfrowo natywnego, wspieranego energetycznie, kryptograficznie bezpiecznego, otwartego źródła, dość rozproszonego, rzadkiego towaru, istnieją asymetryczne możliwości.

Benjamin Graham, Warren Buffett i wielu ich uczniów może jeszcze nie zdają sobie z tego sprawy, ale dostarczyli przydatny zestaw narzędzi do zrozumienia argumentów inwestycyjnych dla Bitcoina.