Bitwise CIO: Wpływ ETF-ów na Ethereum przewyższy Bitcoina

Wszyscy chcą wiedzieć, co stanie się z ceną Ethereum po uruchomieniu spotowych ETP (uwaga: ETF to rodzaj ETP). Przewiduję, że napływ funduszy do Ethereum ETP doprowadzi cenę do rekordowego poziomu, przekraczającego 5000 USD.

Oczywiście nie stanie się to natychmiast. Uważam, że ETH może doświadczyć pewnej zmienności w ciągu pierwszych kilku tygodni, ponieważ 11 miliardów dolarów Grayscale Ethereum Trust (ETHE) przekształca się w ETP, a fundusze wypływają. Jestem jednak przekonany, że Ethereum osiągnie nowy szczyt do końca roku. Jeśli napływ środków przekroczy oczekiwania, cena Ethereum może być jeszcze wyższa.

Podaż i popyt decydują o każdymrzecz

Najlepszym sposobem na oszacowanie potencjalnego wpływu emisji ETP na cenę Ethereum jest analiza podaży i popytu. ETP nie zmieniają fundamentów Ethereum, ale wprowadzają nowe źródła popytu.

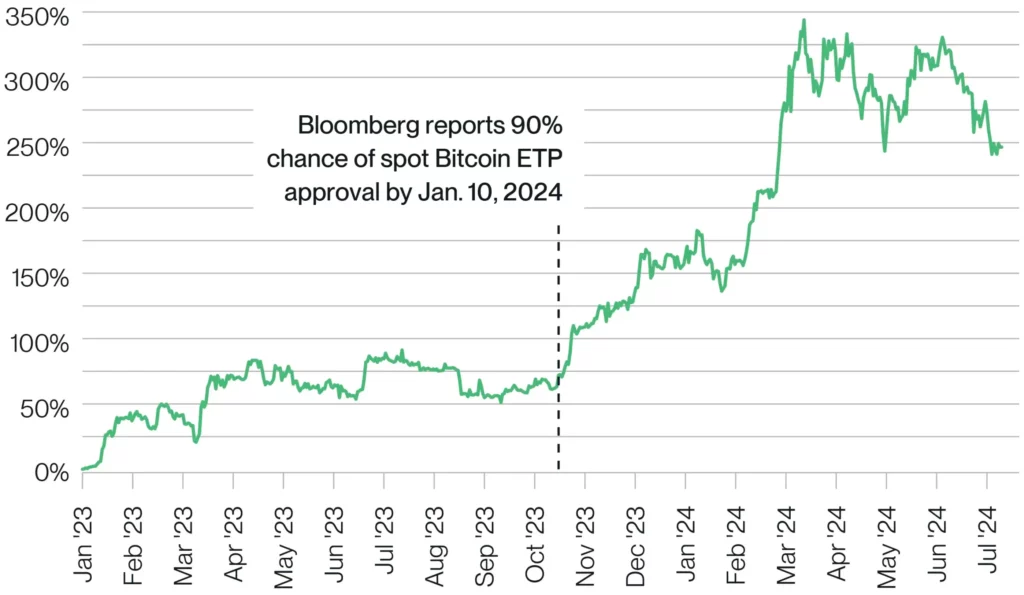

Weźmy pod uwagę zmianę ceny Bitcoina po uruchomieniu spotowych Bitcoinowych ETP w styczniu. Od tego dnia liczba Bitcoinów zakupionych przez ETP była ponad dwukrotnie większa niż liczba Bitcoinów wyprodukowanych przez górników:

- Bitcoiny zakupione przez ETP: 263 965

- Bitcoiny wyprodukowane przez górników: 129,181

W rezultacie cena Bitcoina wzrosła. Od czasu uruchomienia Bitcoin ETP 11 stycznia, Bitcoin wzrósł o około 25%. Licząc od października 2023 r., kiedy to rynek zaczął wyceniać Bitcoin ETP, Bitcoin wzrósł o ponad 110%.

Czy zobaczymy taki sam wpływ na Ethereum? Tak, myślę, że wpływ ten może być nawet większy.

Jak już wcześniej pisałem, uważam, że nowy Ethereum ETP przyciągnie miliardy dolarów, a fundusze napływające do tych nowych ETP będą miały bardziej znaczący wpływ niż na Bitcoina z trzech powodów.

Powód 1: Niższa krótkoterminowa stopa inflacji ETH

Kiedy Bitcoin ETP został uruchomiony, stopa inflacji sieci Bitcoin wynosiła 1,7%. Innymi słowy, sieć Bitcoin produkowała około 328 500 BTC rocznie, wartych w tamtym czasie około 16 miliardów dolarów. Oznacza to, że potrzebowaliśmy 16 miliardów dolarów zakupów Bitcoina rocznie, aby utrzymać jego cenę.

W przeciwieństwie do tego, stopa inflacji Ethereum w ciągu ostatniego roku wyniosła dokładnie 0%: rok temu było 120 milionów ETH, a dziś nadal jest 120 milionów ETH. Dzieje się tak dlatego, że chociaż codziennie generowana jest niewielka ilość ETH, użytkownicy zużywają ETH za pomocą aplikacji na Ethereum, od stablecoinów do tokenizowanych funduszy. W ciągu ostatniego roku siły te zrównoważyły się.

Duży napływ nowego popytu spotyka się z 0% nowej podaży? Co więcej, jeśli aktywność na Ethereum wzrośnie, wzrośnie również konsumpcja ETH, co jest kolejną organiczną dźwignią popytu korzystną dla inwestorów.

Powód 2: W przeciwieństwie do górników Bitcoina, stakerzy Ethereum nie muszą sprzedawać.

Drugą główną różnicą jest to, że górnicy Bitcoin zazwyczaj muszą sprzedawać Bitcoiny, które produkują, podczas gdy stakerzy Ethereum tego nie robią.

Wydobywanie bitcoinów jest kosztowne, wymaga wysokiej klasy chipów komputerowych i znacznego zużycia energii. Dlatego też górnicy zazwyczaj sprzedają większość wydobywanych bitcoinów, aby pokryć koszty operacyjne.

Ethereum nie opiera się jednak na kopaniu. Zamiast tego wykorzystuje system zwany „proof of stake”. W proof of stake użytkownicy stawiają ETH jako zabezpieczenie, aby zapewnić dokładne i uczciwe przetwarzanie transakcji. W nagrodę za prawidłowe przetwarzanie transakcji, stakerzy otrzymują nowe ETH.

Kluczową różnicą między wydobywaniem Bitcoina a stakingiem Ethereum jest to, że staking nie wiąże się ze znacznymi kosztami bezpośrednimi. Dlatego stakerzy Ethereum nie są zmuszeni do sprzedaży zarobionych ETH. Nawet jeśli stopa inflacji Ethereum wzrośnie powyżej 0%, nie sądzę, aby stakerzy stanęli w obliczu znaczącej presji na sprzedaż.

W perspektywie krótkoterminowej dzienna wymuszona presja na sprzedaż Ethereum jest znacznie mniejsza niż w przypadku Bitcoina.

Powód 3: 28% ETH jest stakowane i nie może wejść na rynek

Staking ma również inny wpływ: kiedy stawiasz ETH, blokujesz je na pewien czas. W tym czasie nie można go wypłacić ani sprzedać. Obecnie 28% wszystkich ETH jest stakowanych, co oznacza, że są one skutecznie poza rynkiem.

Dodatkowo, kolejne 13% ETH jest zablokowane w zdecentralizowanych inteligentnych kontraktach finansowych, takich jak zabezpieczenie na rynkach pożyczkowych. To jeszcze bardziej zmniejsza ilość ETH dostępnego na rynku.

W sumie około 40% ETH jest częściowo lub całkowicie poza rynkiem.

Co to oznacza?

Jak wspomniano powyżej, spodziewam się, że nowy Ethereum ETP odniesie sukces, przyciągając 15 miliardów dolarów nowych funduszy w ciągu pierwszych 18 miesięcy od jego notowania. Ethereum jest obecnie notowane na poziomie około 3400 USD, zaledwie 29% poniżej swojego rekordowego poziomu. Jeśli ETP odniesie taki sukces, jak przewiduję, jest niemal pewne, że Ethereum osiągnie nowy szczyt.