Obecny status AAVE w oparciu o dane w łańcuchu dostaw

Kluczowe punkty:

- Kapitalizacja rynkowa AAVE wynosi 2,3 mld USD, przy w pełni rozwodnionej wycenie (FDV) na poziomie 2,46 mld USD. Miesięczny nakład wzrasta o 43 000 AAVE.

- Dane on-chain pokazują, że fundusze z amerykańskiej strefy czasowej dominują w portfelach AAVE.

- Większość dużych posiadaczy AAVE przynosi zyski, ale ogólna rentowność jest niska. Większość znaczących posiadaczy nie pochodzi z hossy w 2021 r., ponieważ wiele tokenów zmieniło właściciela.

- Adresy zwiększające udziały AAVE reprezentują znaczne fundusze od potężnych inwestorów.

1. Przegląd AAVE

1.1 Całkowita podaż i obieg:

AAVE ma łączną podaż 16 milionów tokenów. Obecnie w obiegu znajduje się 14,93 mln, a kapitalizacja rynkowa wynosi 2,3 mld USD, a FDV 2,46 mld USD.

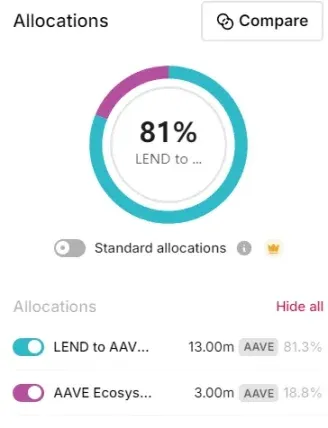

1.2 Dystrybucja tokenów:

Dystrybucja AAVE obejmuje 13 milionów tokenów przekonwertowanych z LEND i 3 miliony przeznaczone na zachęty ekosystemowe. Miesięczny obieg wzrasta o 43 000 tokenów, przy czym część jest wykorzystywana na nagrody za staking, a część na nagrody dla zespołu założycielskiego.

1.3 Portfel Genesis:

Portfel założycielski nadal posiada 790 000 AAVE, wycenionych na 12,2 miliona dolarów.

2. Dystrybucja tokenów w łańcuchu

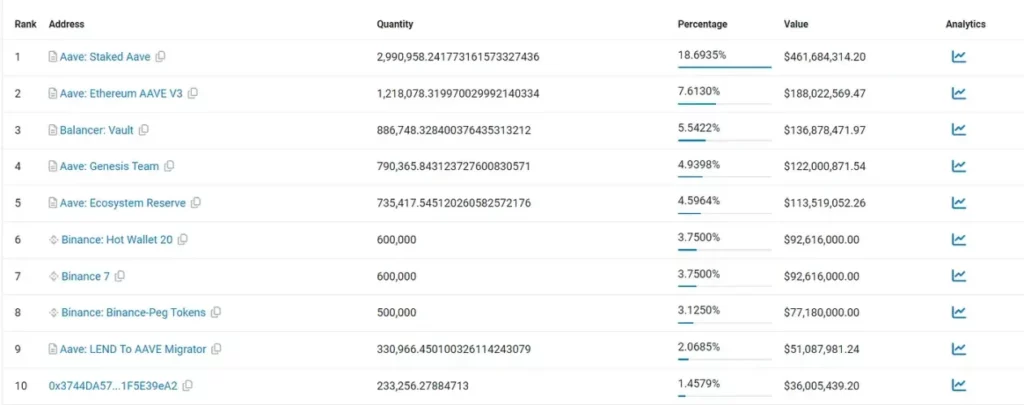

2.1 10 najlepszych adresów holdingowych:

Największym adresem holdingowym jest adres stakingu AAVE z 2,99 mln AAVE. Większość adresów w pierwszej dwudziestce to zimne portfele z projektów i giełd. Godne uwagi adresy obejmują:

Adres 9 zawiera 330 000 AAVE z migracji LEND, wycenionych na 5 milionów dolarów. Ta część jest prawdopodobnie uważana za utraconą ze względu na długi czas od migracji.

Blockchain Capital Posiada 233 000 AAVE, które w dużej mierze nie zostały zlikwidowane od czasu inwestycji.

2.2 Ogólna dystrybucja tokenów:

Zespoły projektowe posiadają 37,29% AAVE, w tym tokeny stakingowe należące do użytkowników. Binance posiada 2,19 miliona AAVE (13,07%), a inne znaczące udziały znajdują się w Coinbase, Kraken i Upbit.

Główna płynność AAVE w łańcuchu znajduje się w Balancer z 880 000 AAVE i 170 milionami dolarów płynności oraz 13 milionami dolarów w Uniswap.

2.3 Przegląd tyczenia:

- Wysokość stawki: Wolumen stakingu AAVE utrzymuje się na poziomie od 2 do 3 milionów. Po rozpoczęciu stakingu w 2020 r., w lutym 2021 r. osiągnął on szczytowy poziom 3,6 miliona.

- Wpływ na rynek: Kwoty stakingu spadły podczas bessy w 2022 r. z 3,17 mln do 1,97 mln, a w 2023 r. odnotowano pewne spadki.

- Najnowsze trendy: Od maja 2024 r. stawka AAVE ponownie wzrosła do 2,99 mln.

3. Analiza tokenów giełdowych

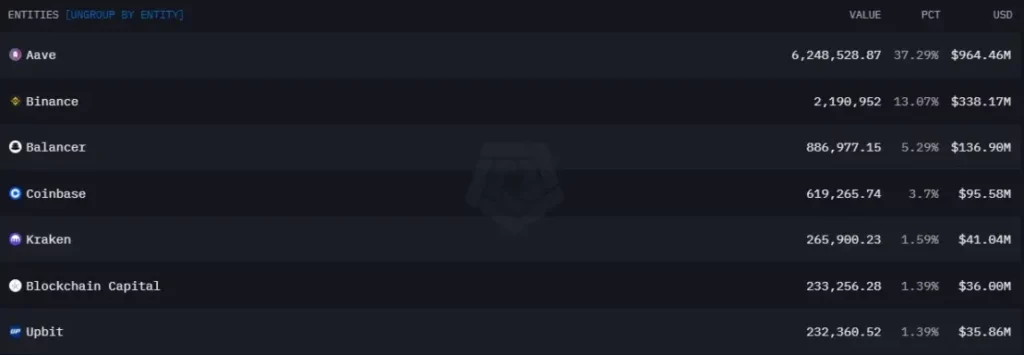

Pierwszy wykres przedstawia dzienne wzorce wpłat/wypłat na giełdzie, przy czym kolor żółty oznacza wpłaty netto, a niebieski wypłaty netto. Drugi wykres odzwierciedla średnią wielkość transakcji, rozróżniając zachowanie dużych i detalicznych inwestorów.

Przepływ wymiany: Od 4 sierpnia (-89 000 AAVE) do 16 września (+190 000 AAVE) napływ netto wyniósł około 280 000 AAVE. Obejmuje to jednak Coinbase, gdzie AAVE przechowywane w depozycie nie powinny być liczone jako depozyty użytkowników.

Średnia wielkość depozytu: Depozyty w pojedynczych monetach przewyższają wypłaty, a maksymalny średni depozyt wynosi 1 176, co wskazuje na dużą aktywność inwestorów.

Wyłączając Coinbase, AAVE odnotował odpływ netto z innych giełd, spadając z 3,45 miliona do 3,28 miliona, co oznacza spadek netto o 170 000.

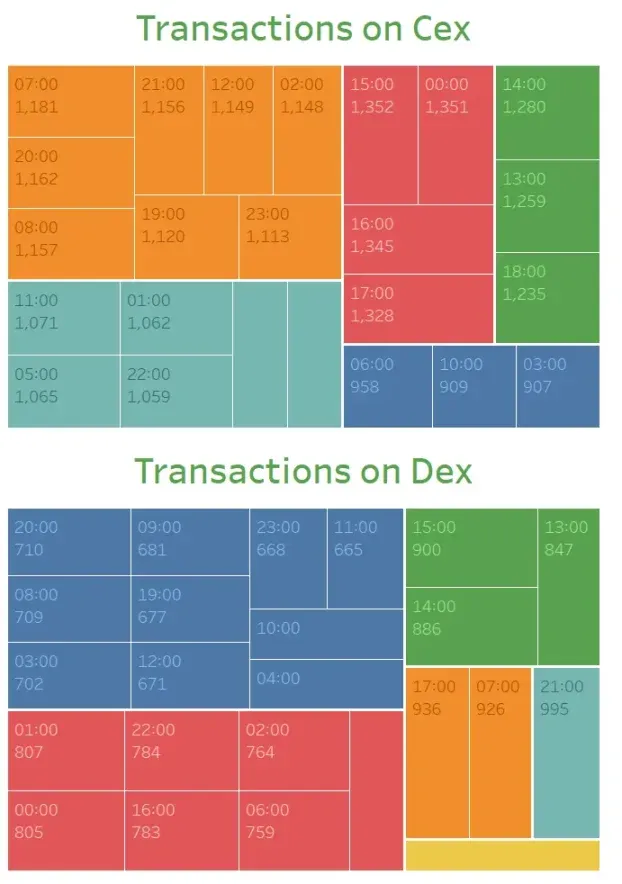

Harmonogram aktywności: Aktywność na rynku CEX osiągnęła szczyt o 15:00, 16:00 i 17:00 czasu UTC, zgodnie z wzorcami aktywności w USA. Aktywność DEX osiągnęła szczyt o godzinie 21:00 UTC, przy ogólnej wyższej aktywności transferowej na giełdach, napędzanej przez fundusze amerykańskie.

4. Dogłębna analiza głównych posiadaczy AAVE

Należy pamiętać, że główni posiadacze omówieni tutaj wykluczają adresy należące do projektów, DEX, CEX, MEV i portfeli pośredniczących. Posiadacze ci mogą obejmować instytucje.

Poniżej podsumowano najważniejsze informacje o głównych posiadaczach.

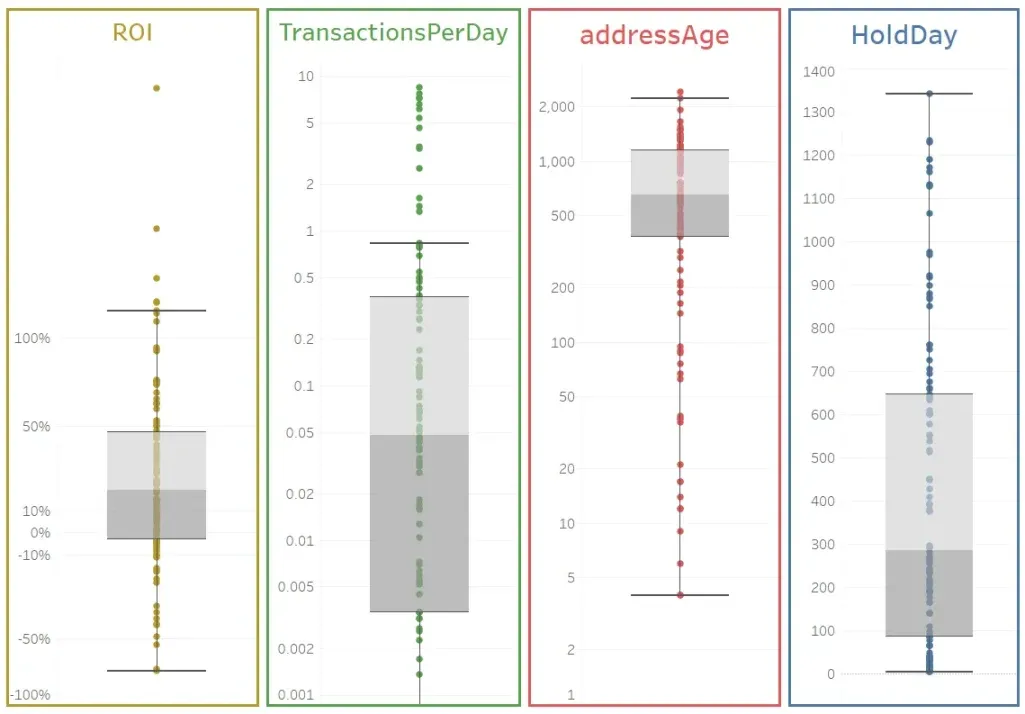

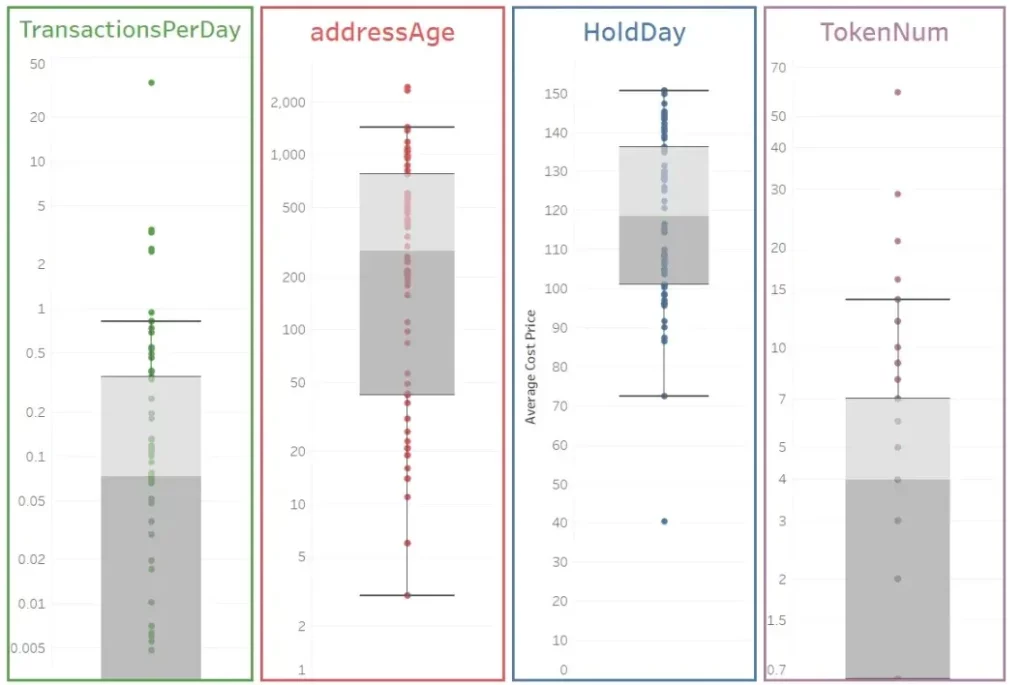

4.1 Analiza ROI:

Ponad 75% głównych posiadaczy przynosi zyski, choć są one skromne, z medianą zysku wynoszącą 20% i maksymalną wartością 137%. Jednak 26% doświadcza strat, przy czym największa strata wynosi 66%. Cena AAVE osiągnęła szczyt na poziomie 668 USD podczas hossy w 2021 r. i spadła do 49 USD, co wskazuje, że większość tokenów znacząco zmieniła właściciela.

4.2 Czas trwania wstrzymania:

Mediana okresu posiadania (HoldDay) wynosi 287 dni (około 9 miesięcy), co wskazuje, że ponad połowa głównych posiadaczy zakupiła swoje tokeny w tym roku. Tylko 25% posiada je od ponad 647 dni (ponad rok), a najdłuższy posiadacz od 1 342 dni.

4.3 Transakcje dziennie (TPD):

Mediana TPD dla głównych posiadaczy AAVE wynosi 0,048, co odpowiada średnio 1-2 transakcjom miesięcznie. Sugeruje to, że duzi posiadacze AAVE nie angażują się w częsty handel, co kontrastuje z obecnymi trendami w łańcuchu skupionymi na monetach memowych.

4.4 Wiek adresu:

Mediana wieku portfeli wynosi 654 dni, a ponad 75% portfeli istnieje dłużej niż 1147 dni. Oznacza to, że większość portfeli nie została utworzona niedawno i jest aktywna od dłuższego czasu.

Ogólnie rzecz biorąc, główni posiadacze AAVE składają się głównie z portfeli aktywnych od ponad 9 miesięcy, z niską dzienną aktywnością transakcyjną. Chociaż wielu z nich osiąga zyski, ogólne zyski są skromne. Większość głównych posiadaczy nie pochodzi z hossy w 2021 r., ponieważ wiele tokenów zmieniło już właściciela.

4.5 Dalsze badania nad głównymi kosztami posiadania

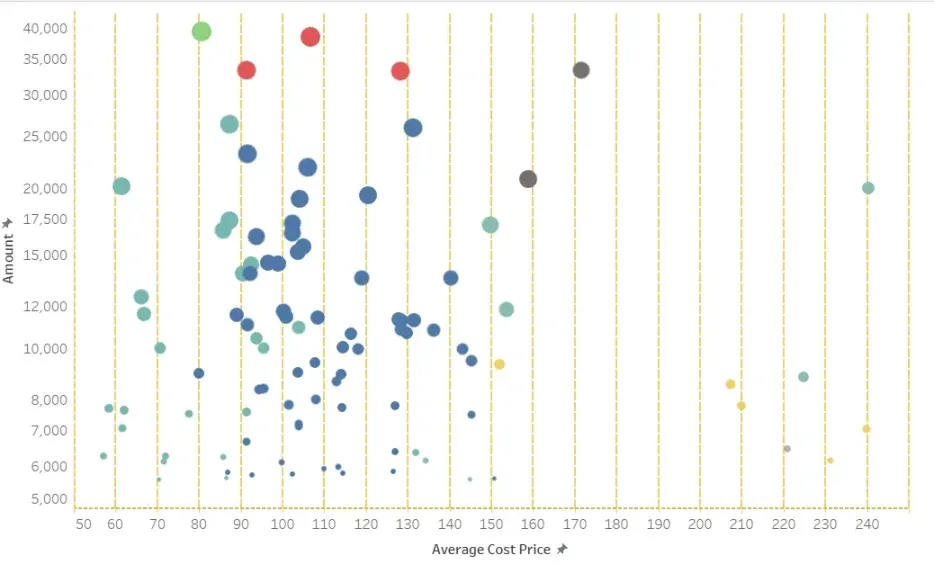

Wykres ilustruje zależność między kosztami głównych posiadaczy a ich stanem posiadania. Kluczowe obserwacje obejmują:

- Średnie koszty utrzymania: Średnie koszty większości dużych posiadaczy koncentrują się między 85 USD a 150 USD, szczególnie w okolicach 100 USD, co jest ostatnim zakresem handlowym. Posiadacze w tym przedziale obejmują różne ilości, od 6 tys. do 35 tys.

- Luki kosztowe: Istnieje znacząca luka w przedziale kosztów wynoszącym 200 USD. Od kwietnia 2022 r. cena AAVE utrzymuje się poniżej 200 USD, co sugeruje, że ci posiadacze nie handlowali przez długi czas. Grupa ta posiada stosunkowo niewiele tokenów, przy czym największa z nich posiada około 20 tys. tokenów.

- Tanie holdingi: Segment posiadaczy nabył AAVE po cenach poniżej 70 USD, osiągając znaczne zyski, ale grupa ta stanowi mniejszy ogólny odsetek.

5. Analiza ostatnich 60-dniowych akumulacji według głównych posiadaczy

Uwaga: posiadacze akumulujący odnoszą się do adresów, które niedawno zakupiły dodatkowe tokeny, które mogą pokrywać się z istniejącymi głównymi posiadaczami.

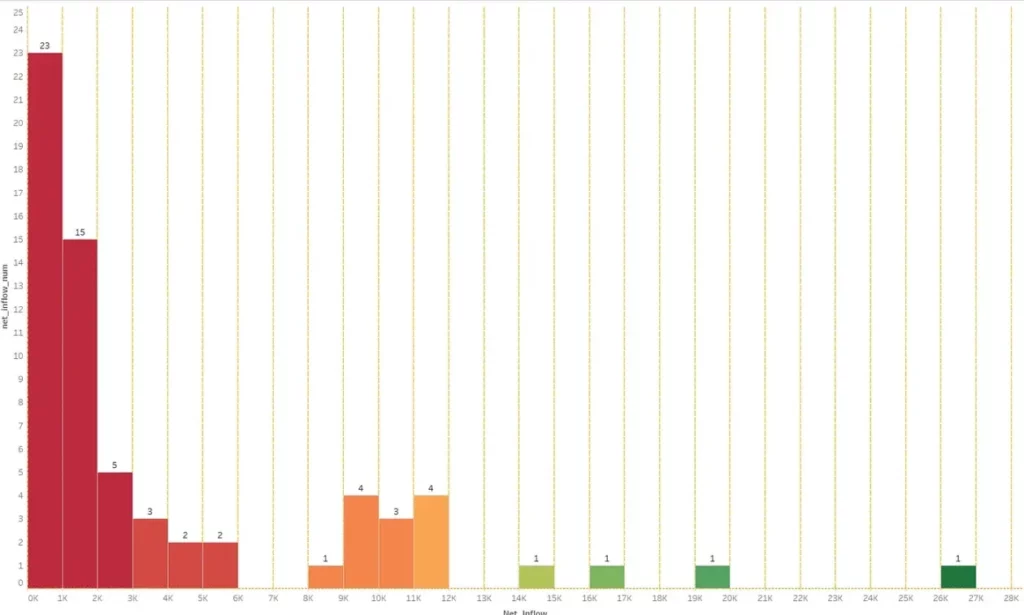

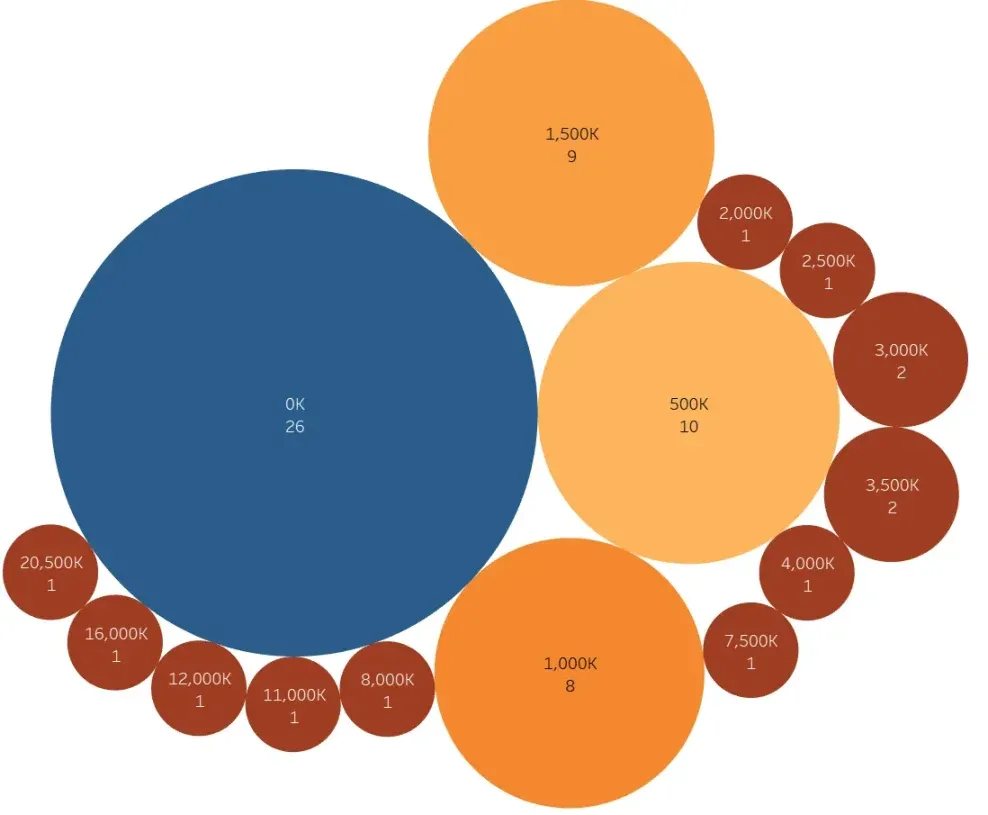

5.1 Rozkład objętości akumulatorów

Wykres pokazuje akumulację w ciągu ostatnich 60 dni. Największy wolumen akumulacji mieści się w przedziale 0K-1K (około $140,000) z 23 adresami. Istnieje 15 adresów gromadzących 1K-2K. W przypadku 2K-12K reprezentowane są różne adresy, ale tylko jeden adres zgromadził ponad 14K, a największy adres zgromadził około 26K, wyceniony na około 4 miliony dolarów.

5.2 Przegląd adresów akumulacji

- Czas przechowywania: Mediana wieku adresu wynosi 281,5 dnia, co wskazuje, że ponad połowa posiadaczy akumulatorów utworzyła swoje adresy w ciągu ostatniego roku. Ponadto 25% posiadaczy akumulujących to nowsze adresy (poniżej 42 dni). W porównaniu z głównymi posiadaczami, ich średni wiek jest znacznie niższy (654 dni), co wskazuje, że niedawni posiadacze akumulujący są nowymi graczami.

- Dzienna częstotliwość transakcji: Mediana TPD dla tych adresów wynosi 0,0731, co przekłada się na około 2 transakcje miesięcznie. Ta niska częstotliwość sugeruje, że akumulatory te nie są często zaangażowane w działania na łańcuchu, preferując długoterminowe przechowywanie.

- Token Holdings: Mediana liczby tokenów posiadanych przez akumulatorów wynosi 4, w tym AAVE. Oznacza to, że 50% akumulatorów posiada mniej niż 3 inne tokeny, a 25% posiada tylko AAVE.

5.3 Łączna sytuacja majątkowa akumulatorów

Rozkład aktywów wśród adresów akumulacyjnych wskazuje na ich siłę finansową. Rozkład w przedziałach aktywów pokazuje 26 adresów w przedziale $0-$500K, 10 w $500K-$1M, 8 w $1M-$1.5M i 9 w $1.5M-$2M. Wskazuje to, że akumulatory AAVE generalnie posiadają znaczne fundusze, z największym adresem posiadającym 20,5 mln USD.

5.4 Skład portfela akumulatorów

Wykres pokazuje, że AAVE jest głównym holdingiem dla akumulatorów, co jest oczekiwane. Drugim i trzecim co do wielkości pakietem są odpowiednio ETH i USDT. Inne posiadane tokeny to ONDO, USDC, UNI, FET, LINK, PENDLE, stETH, aETH i USDT. Rozkład ten wskazuje, że akumulujący wolą projekty o ugruntowanej pozycji niż najnowsze trendy.