Stablecoiny: Bankowość jako usługa jeszcze nie w pełni zbadana

Stablecoiny są zasadniczo formą zobowiązania pieniężnego natywnego dla Internetu, reprezentującego nową generację bankowości jako usługi (BaaS).

Forma (aktywa) stablecoinów nie ulegnie zmianie, a my dopiero zaczynamy odkrywać ich użyteczność. Oto kilka modeli myślowych przewidujących przyszły rozwój stablecoinów:

Stablecoiny jako nowa generacja BaaS

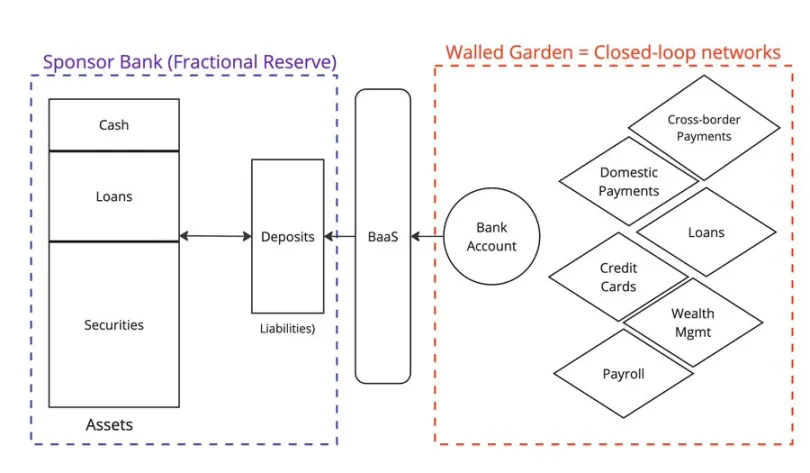

W Web2 fintech, fala startupów dostarczyła usługę Banking as a Service (BaaS) do tworzenia nowych aplikacji.

Te firmy BaaS działały jako oprogramowanie pośredniczące, upraszczając złożoność interakcji z tradycyjnymi bankami. Firmy takie jak @Venmo, @Wise, @CashApp i @Affirm skorzystały z BaaS, wprowadzając nowe rodzaje produktów, takie jak płatności P2P, BNPL i płatności transgraniczne.

Wszyscy posiadacze kont deponują swoje środki w bankach rezerwy cząstkowej, zakładając ryzyko, że bank nie upadnie. Upadek Silicon Valley Bank przypomniał nam jednak, że nic nie jest absolutnie pewne.

Niestety, jeden z liderów, Synapse, już zbankrutował, powodując znaczne cierpienie swoich klientów i partnerów.

Inny duży bank sponsorujący, Evolve Bank, doświadczył masowego naruszenia danych z powodu rosyjskiego ataku hakerskiego.

Jaka jest więc alternatywa dla bankowości jako usługi? Jeśli BaaS napędzał rozwój Fintech 2.0, to stablecoiny wzmacniają Fintech 3.0.

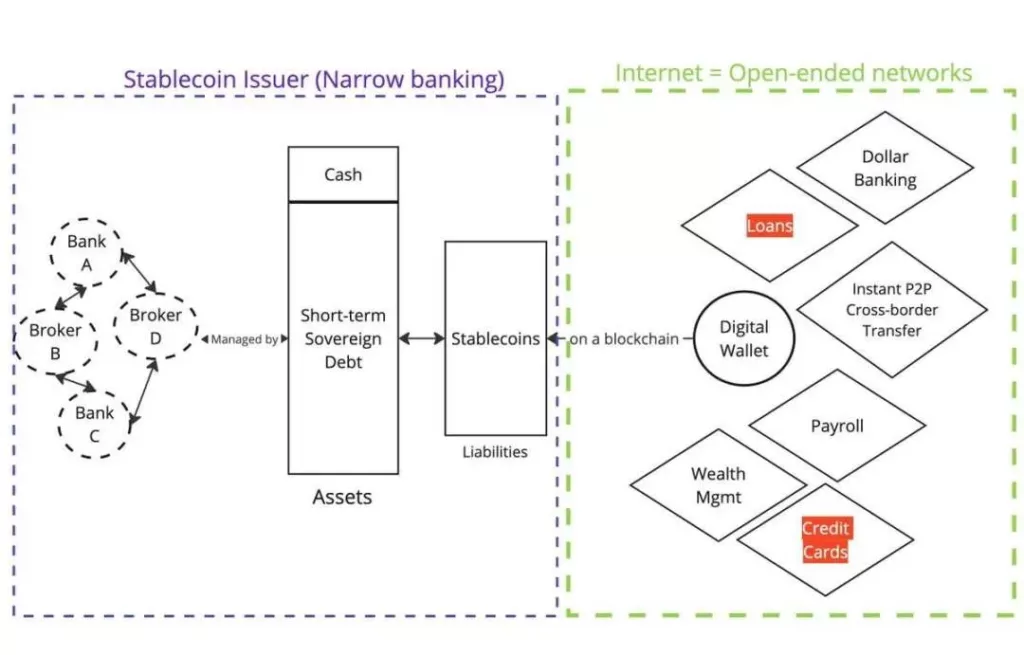

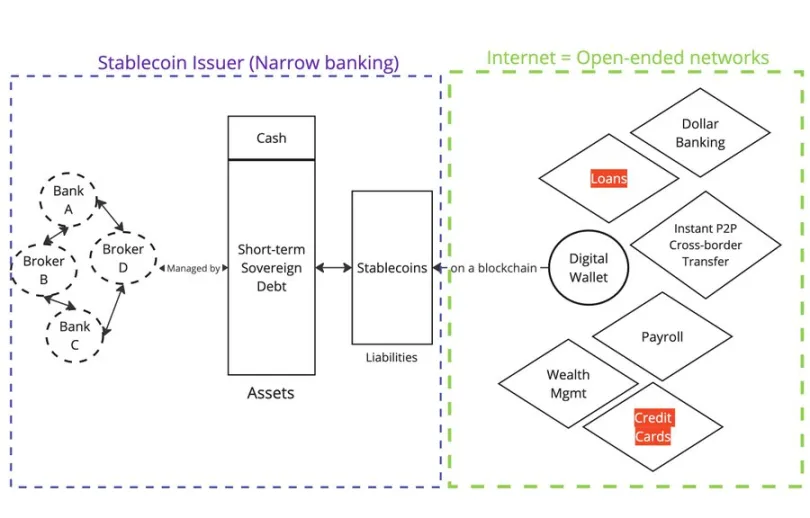

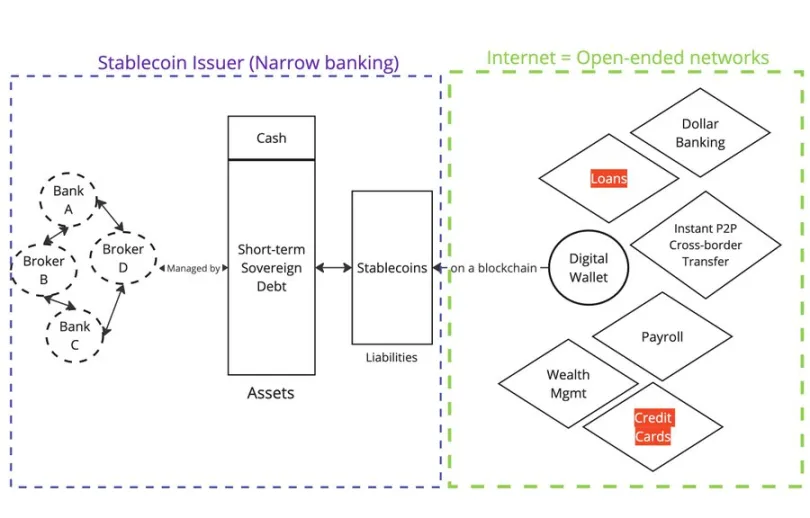

stablecoiny zabezpieczone fiatem (np. @circle, @Tether_to, @Paxos) reprezentują roszczenia w łańcuchu, przy czym tokeny te są zabezpieczone pewną formą waluty fiducjarnej przechowywanej gdzieś poza łańcuchem.

Aktywa

Emitenci nie udzielają pożyczek; są wąskimi bankami.

Zobowiązania

Tokeny są teraz dystrybuowane na blockchainie. Każdy, kto ma portfel i dostęp do Internetu, może kupić i posiadać te tokeny na rynku wtórnym.

Funkcjonalnie stablecoiny zapewniają konsumentom te same usługi, co bankowość jako usługa (BaaS). Posiadanie $USDC jako użytkownik spoza USA jest równoważne z posiadaniem konta dolarowego za pośrednictwem @Wise. Jeśli posiadasz $USDC, narażasz się na ryzyko Circle jako emitenta, BlackRock jako maklera papierów wartościowych i partnerów bankowych Circle.

Jeśli masz konto dolarowe za pośrednictwem @Wise, narażasz się na ryzyko partnera BaaS Wise i jego banku sponsorującego (rezerwa cząstkowa).

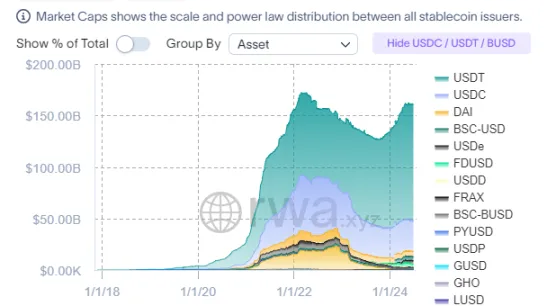

Dlaczego wartość stablecoinów wzrosła tak szybko w tak krótkim czasie?

Wszystko sprowadza się do sposobu dystrybucji zobowiązań (depozyty w Web2 vs. stablecoiny w Web3).

W Web2 depozyty są uwięzione w zamkniętych sieciach (np. PayPal i SWIFT). W Web3 stablecoiny są od początku rejestrowane na publicznych blockchainach, reprezentując otwarte sieci.

Wyjaśnia to również, dlaczego publiczne blockchainy mogą osiągnąć efekt Lindy’ego, ponieważ stają się punktami koordynacji dla wszystkich uczestników rynku.

Forma stablecoinów (aktywów) nie zmieni się w przyszłości

Ponieważ stablecoiny muszą koncentrować się na dystrybucji (pasywach), emitenci będą naturalnie dążyć do podobnego składu aktywów.

W sprawie rozporządzenia

Organy regulacyjne (np. w USA, UE, Hongkongu) koncentrują się wyłącznie na regulowaniu aktywów stablecoinów, określając rodzaje aktywów i zarządzanie nimi. Jeśli chcesz chronić konsumentów, regulacja aktywów ma sens (patrz algorytmiczne wsparcie Terra/Luna).

Podczas gdy forma stablecoinów nie zmieni się zbytnio, ich użyteczność (wykorzystanie zobowiązań) jest daleka od pełnego zbadania.

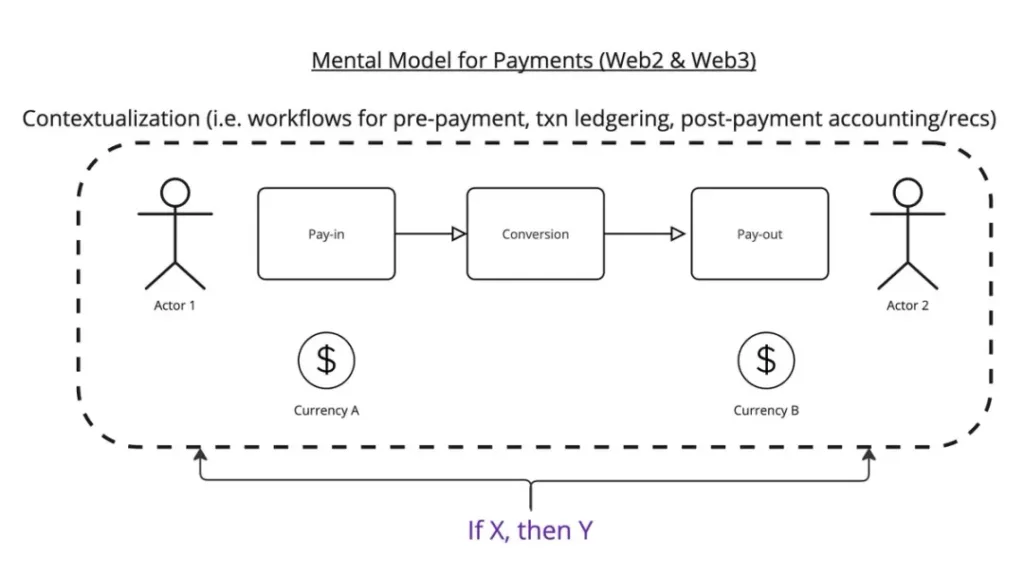

Wyobraźmy sobie, że istotą płatności jest transfer $x z miejsca A do miejsca B, po spełnieniu określonych warunków.

Oto mój model myślowy:

Proces płatności składa się z trzech etapów:

- Zgłoszenie płatności

- Konwersja

- Wyjście z płatności

W tym przepływie pracy należy rozważyć, na przykład, za co jest ta płatność? Po zakończeniu transakcji należy zarejestrować ją w księdze. Po otrzymaniu transakcji należy połączyć ją z fakturą.

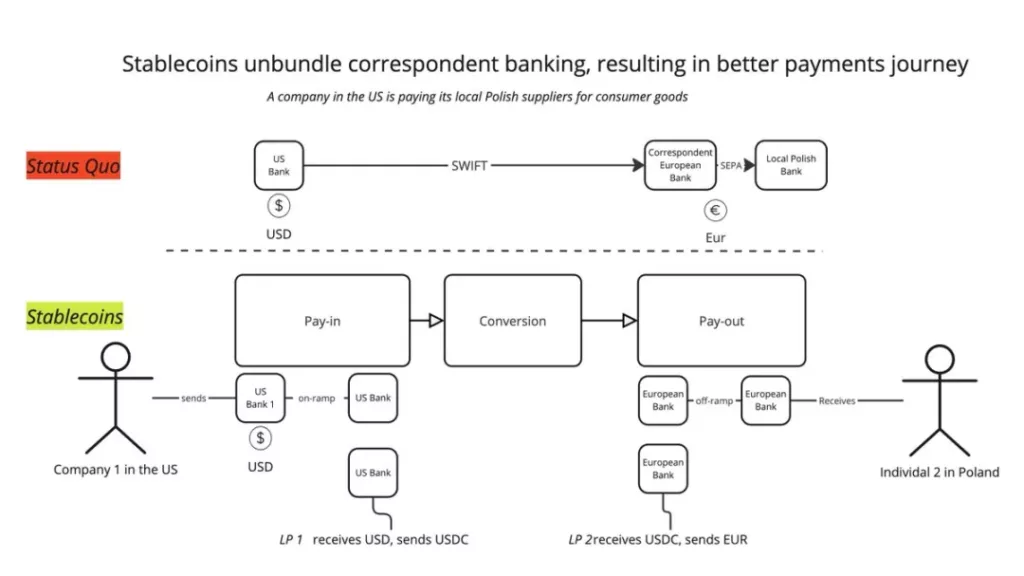

Obecnie stablecoiny mają bardzo oczywistą użyteczność: dekonstrukcję tradycyjnych sieci bankowości korespondencyjnej poprzez nowy zestaw dostawców usług. Nie polegając już na pojedynczej transakcji SWIFT, można ją podzielić na: Depozyt -> BaaS -> Konwersja LPs -> BaaS -> Wypłata. W ten sposób można połączyć najlepsze usługi na każdym etapie, zapewniając lepsze wrażenia użytkownika.

W ten sam sposób @mgiampapa1, @will_beeson i @bkohli opisali to w @rebankpodcast.

Czy płatności transgraniczne to jedyne zastosowanie dla stablecoinów?

Nie sądzę.

Wciąż istnieje duży niewykorzystany potencjał związany z programowalnymi pieniędzmi. Logika „jeśli X, to Y” może być stosowana w całym procesie płatności, umożliwiając transfer wartości między maszynami.

W jaki sposób firmy takie jak @sentient_agi mogą zarabiać na źródłach danych dużych modeli językowych (LLM) przy każdym wywołaniu rozumowania?

W sprawie rozporządzenia

Jak organy regulacyjne postrzegają użyteczność stablecoiny? Dla mnie najważniejszą rzeczą jest zrozumienie swojego klienta (KYC).

Najbardziej oczywiste konflikty regulacyjne, jakie widzę, to:

- Jeśli stablecoiny przypominają usługę bankową (BaaS), to czy organy regulacyjne powinny nadzorować je w taki sam sposób jak BaaS? Jest to kwestia równoważności funkcjonalnej.

- Czy stablecoiny powinny pozostać anonimowe jak gotówka?

Jeśli spełni się pierwszy scenariusz, cała branża stablecoinów upadnie, a kapitalizacja rynkowa i wolumen transakcji spadną o połowę. Doprowadziłoby to do znacznej utraty popytu na amerykańskie obligacje skarbowe (UST).

Drugi scenariusz jest możliwy, ale spodziewam się silnego sprzeciwu ze strony istniejących firm i banków offshore korzystających ze status quo.