Por que você sempre perde? Os 10 principais preconceitos que você precisa superar

Seus maiores erros de negociação não são técnicos, mas erros psicológicos. Esses preconceitos destruíram inúmeros traders.

Evite os seguintes itens a todo custo:

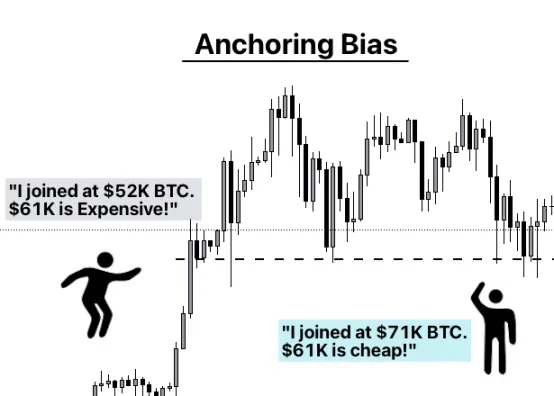

1. Viés de ancoragem

Os traders se concentram em um preço específico (âncora), que pode influenciar suas decisões.

- Se o Trader A entrou no mercado de criptomoedas quando BTC estava em US$ 52.000, então US$ 61.000 de BTC podem parecer caros.

- Se o trader B entrou no mercado quando o BTC estava em US$ 71.000, então US$ 61.000 de BTC podem parecer baratos.

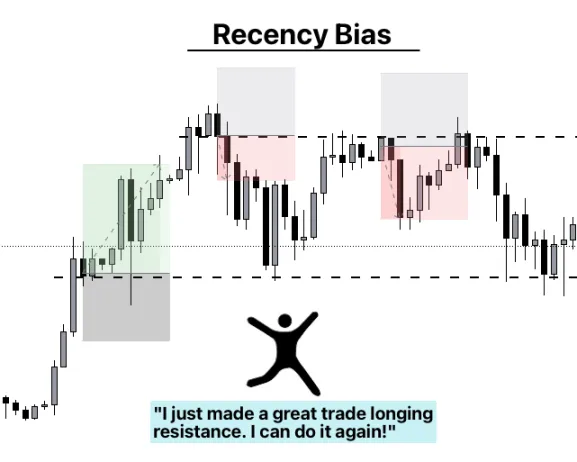

2. Viés de Recência

Essa é a tendência de lembrar e valorizar mais profundamente as informações mais recentes.

Os traders podem levar informações de negociações recentes para a próxima, o que pode levar ao excesso de confiança e a perdas.

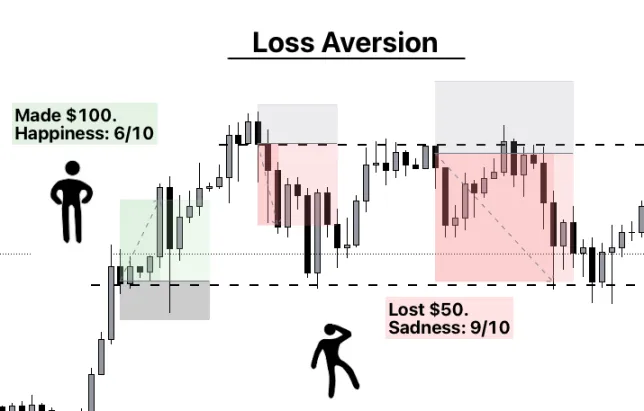

3. Aversão a perdas

Os traders sentem a dor das perdas mais intensamente do que o prazer dos ganhos.

A dor de perder US$ 100 pode ser maior do que a alegria de ganhar US$ 100.

Essa tendência pode levar os traders a fechar prematuramente as negociações lucrativas por medo de que os ganhos se transformem em perdas.

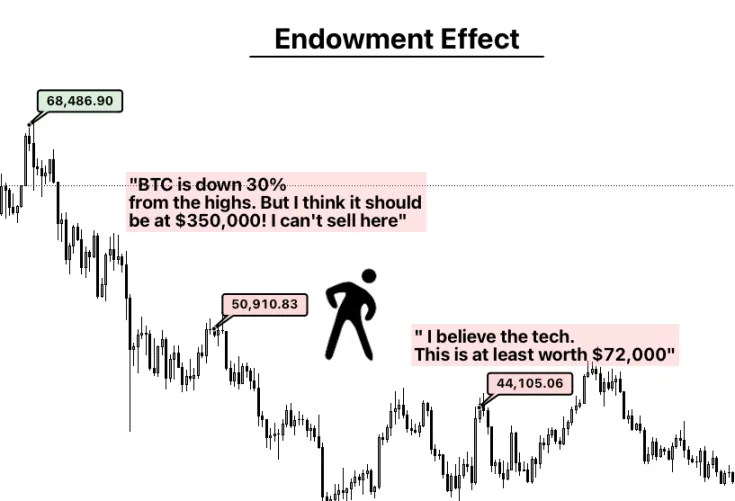

4. Efeito dotação

Quando os traders detêm um ativo, eles tendem a superestimar seu valor.

O apego emocional dificulta a venda com prejuízo ou mesmo a um preço justo, pois eles se baseiam mais em suas expectativas do que na situação real do mercado para avaliar o preço futuro do ativo.

5. Mentalidade de rebanho

Há riscos em seguir cegamente a multidão ou deliberadamente ir contra ela.

Atenha-se ao seu plano de negociação e evite ações impulsivas baseadas no comportamento da multidão.

Considere apenas o comportamento da multidão ao realizar uma análise objetiva do sentimento do mercado.

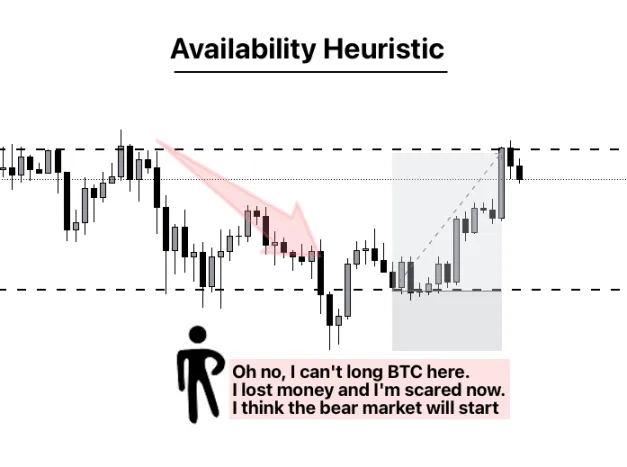

6. Heurística de disponibilidade

Os traders tendem a dar muito peso às informações mais emocionalmente intensas ou recentes.

Por exemplo, uma recente queda do mercado pode tornar os traders excessivamente cautelosos, mesmo que as condições do mercado tenham mudado.

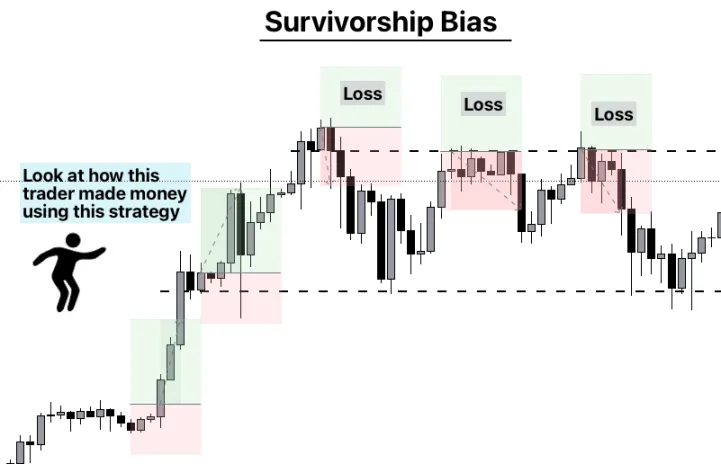

7. Viés de sobrevivência

Superestimar sistematicamente a probabilidade de sucesso.

Geralmente vemos histórias de sucesso, enquanto as histórias de fracasso são esquecidas.

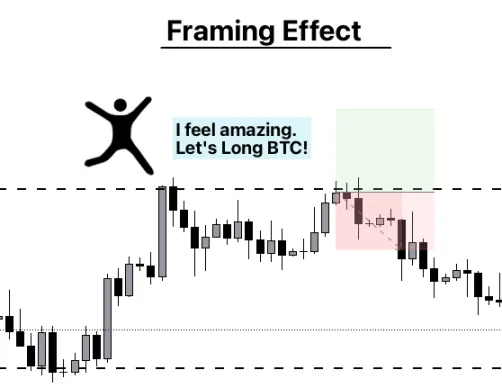

8. Efeito de moldura

A forma como as informações são apresentadas afeta as decisões.

As emoções e a confiança dos traders influenciam sua avaliação de risco.

As emoções positivas podem levar à subestimação dos riscos, enquanto as emoções negativas podem levar à superestimação dos riscos.

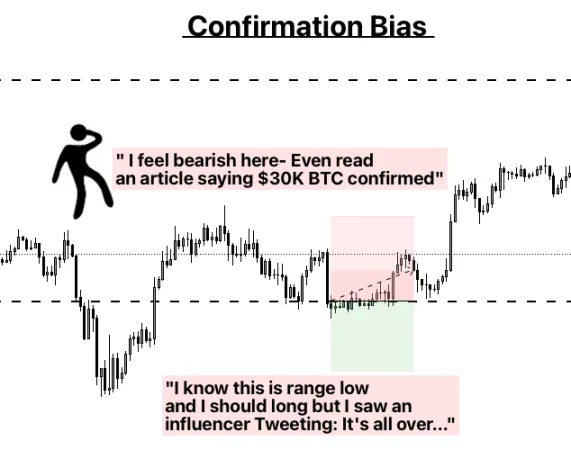

9. Viés de confirmação

Os traders tendem a procurar dados que apoiem suas crenças.

Se você estiver otimista em relação a um ativo, buscará todas as informações que apoiem uma perspectiva de alta, ignorando os dados de baixa.

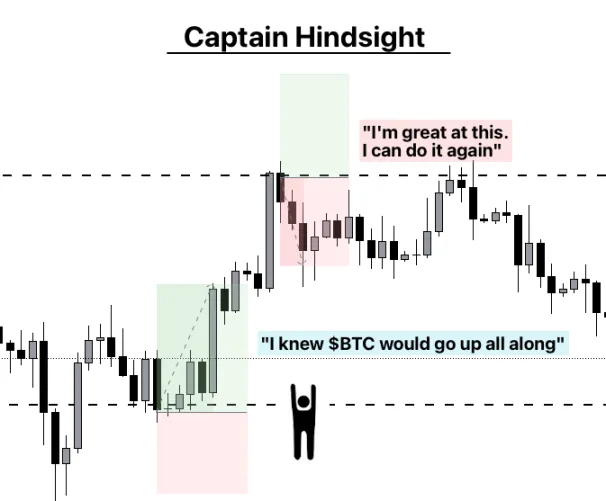

10. Capitão Hindsight

Em retrospecto, tudo parece óbvio.

Após a ocorrência de um evento, os traders geralmente acham que previram o resultado.

Esse viés leva ao excesso de confiança na previsão do futuro e a expectativas irrealistas de suas habilidades de negociação.