Tendências de investimento em jogos Web3 de 2020 a 2024

O ano de 2020 foi fundamental não apenas para o setor de jogos, mas também para o mercado de criptomoedas. O preço do Bitcoin disparou de cerca de US$ 7.200 no início do ano para US$ 29.000 no final, despertando um interesse generalizado em projetos de blockchain. Com a interseção dos setores de jogos e criptografia, surgiu o mercado de jogos Web3, com muitos projetos prosperando sob o modelo “jogar para ganhar”.

Embora tenhamos nos concentrado nos aspectos de jogos do Web3, ainda não nos aprofundamos em como a dinâmica das criptomoedas está intimamente ligada à atividade de investimento nesse setor. Neste estudo, exploramos várias questões importantes:

- Como a volatilidade do preço do Bitcoin afeta a atividade de investimento no setor de jogos de criptografia?

- Que diferenças podemos observar entre o interesse dos investidores em startups de jogos de criptomoedas focadas em conteúdo e em plataformas?

- Quais startups obtiveram os investimentos mais significativos e qual é o potencial de saída delas?

A influência do Bitcoin nos investimentos em jogos de criptografia

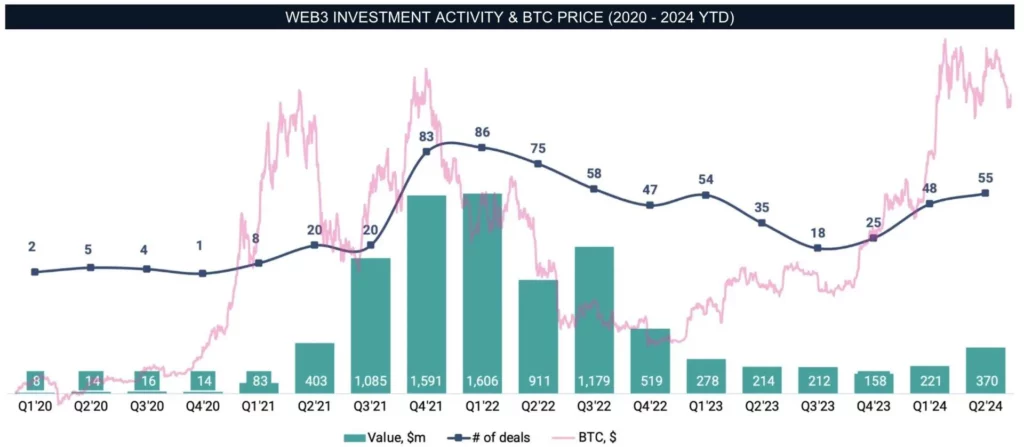

Nossos dados remontam a 2020. No início daquele ano, a atividade de investimento no setor de jogos de criptomoedas era relativamente baixa, principalmente devido a uma falta geral de interesse em criptomoedas e à volatilidade do mercado causada pela pandemia da COVID-19.

Além disso, havia poucos projetos bem-sucedidos que combinavam efetivamente jogos com criptografia. No entanto, o cenário mudou drasticamente no final de 2020, quando o ciclo de alta do mercado entrou em ação e atingiu seu pico no início de 2021.

O aumento do preço do Bitcoin não apenas reacendeu o interesse no mercado de criptografia mais amplo, mas também atraiu novos criadores e investidores para o espaço, estimulando novas tendências em jogos de criptografia. No primeiro trimestre de 2022, foram feitos 85 negócios, arrecadando até US$ 1,6 bilhão. Nossa análise se concentra exclusivamente em investimentos privados, excluindo listagens públicas de criptomoedas e vendas de tokens.

No entanto, 2022 marcou o início da queda do mercado de criptografia. Em março, o serviço de blockchain Ronin, que alimentava o Axie Infinity, foi hackeado, resultando em US$ 625 milhões em ativos roubados. Em maio, o colapso da LUNA aprofundou ainda mais os desafios do mercado.

No final do ano, o colapso da principal bolsa de criptomoedas, a FTX, provocou ondas de choque em todo o setor. Apesar desses eventos em cascata, um declínio na atividade de investimento não foi imediatamente aparente, tornando-se gradualmente evidente apenas nos trimestres subsequentes. Essa defasagem é atribuída ao intervalo de tempo entre os anúncios de negócios e as reações do mercado.

Em 2023, a atividade de investimento permaneceu lenta, atingindo seu ponto mais baixo no terceiro trimestre, o que coincidiu com o Bitcoin mostrando sinais de recuperação. Notavelmente, o crescimento da atividade de investimento não acompanhou o ritmo dos movimentos de preço do Bitcoin.

Embora um novo mercado em alta tenha começado e o Bitcoin tenha superado as máximas anteriores no primeiro semestre de 2024, a atividade de investimento no setor de jogos criptográficos ainda não retornou aos níveis anteriores. Esse atraso pode ser atribuído a muitos fechamentos de projetos e ao fato de que os jogos da Web3 ainda estão em sua infância, com os desenvolvedores continuando a explorar modelos de negócios e bases de clientes viáveis.

Atividade de investimento no setor de jogos de criptografia

Antes de se aprofundar nas especificidades dos negócios, é essencial entender o cenário mais amplo. As startups de jogos de criptografia geralmente podem ser categorizadas em dois grupos principais:

- Conteúdo: empresas que desenvolvem jogos e experiências interativas utilizando a tecnologia blockchain.

- Plataformas e tecnologia: empresas que fornecem a infraestrutura, as ferramentas e a tecnologia necessárias para jogos de criptografia, como infraestrutura de blockchain, ferramentas de desenvolvimento e plataformas de comunidade.

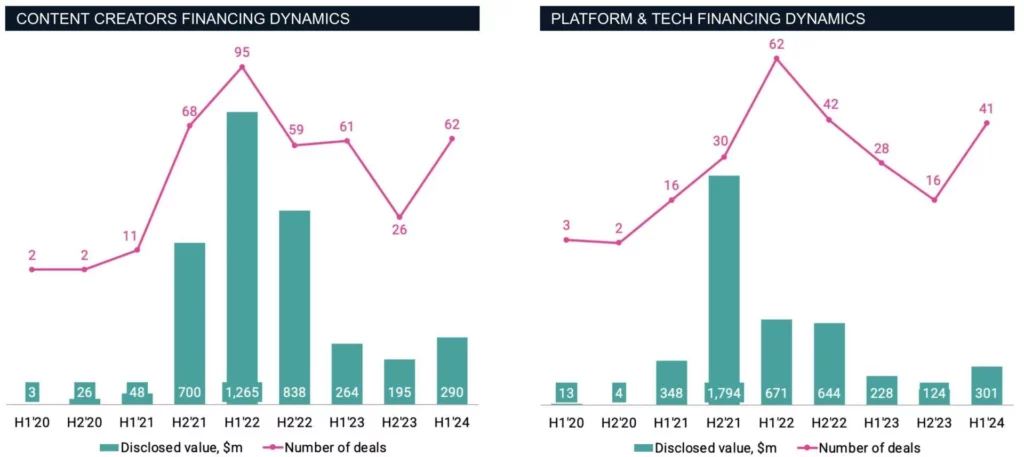

Em 2020, NFTs – um componente central da maioria dos jogos da Web3 – ainda era relativamente um nicho. Apenas nove negócios foram anunciados naquele ano, arrecadando US$ 46 milhões (quatro no espaço de conteúdo e cinco em plataforma e tecnologia). Esse baixo nível de atividade refletia o estágio inicial do setor e a pouca conscientização do público em geral na época. No entanto, isso mudou drasticamente em 2021.

À medida que os NFTs e o metaverso se tornaram cada vez mais populares e ganharam mais atenção da mídia, a atividade de investimento aumentou. Em 2021, houve 79 negócios de conteúdo e 46 negócios de plataforma e tecnologia, com valores totais de transação chegando a US$ 2,9 bilhões – um aumento significativo em relação ao ano anterior.

Esse crescimento foi parcialmente impulsionado pela popularidade dos jogos play-to-earn e pelo sucesso de pioneiros como o Axie Infinity, que rapidamente se tornou um ponto focal para entusiastas e investidores de criptografia.

Observação: Os projetos que combinam elementos de conteúdo e de plataforma foram excluídos para fins de clareza.

O investimento em criadores de conteúdo foi inicialmente responsável por 40% do total de rodadas de financiamento em 2020, mas, nos últimos anos, ultrapassou significativamente as startups de plataforma e tecnologia, representando mais de 60% do capital total levantado e do número de negócios no setor Web3.

Essa mudança provavelmente reflete o maior potencial de escalabilidade e/ou retornos mais rápidos dos estúdios de desenvolvimento de jogos em comparação com outros participantes do ecossistema de jogos. No primeiro semestre de 2022, a atividade de investimento atingiu o pico, com as startups de conteúdo concluindo 96 rodadas de financiamento, enquanto as empresas de plataforma e tecnologia fecharam 62 rodadas.

Durante esse período, alguns dos investimentos mais proeminentes apoiados por empreendimentos incluíram Forte, Sorare, Yuga Labs e Mysten Labs. Essas quatro startups atraíram coletivamente quase US$ 2,4 bilhões, representando quase 30% do investimento total em jogos de criptografia de 2020 a 2024.

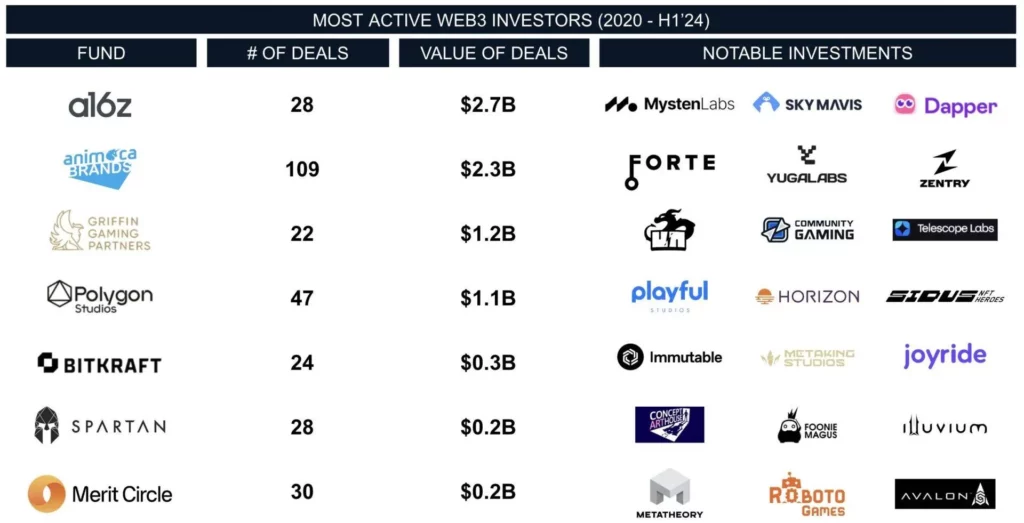

Entre os investidores mais ativos, destaca-se a Animoca Brands (ASX: AB1), sediada em Hong Kong, que participou de quase todas as negociações significativas. A Animoca Brands esteve envolvida em 109 rodadas de financiamento, totalizando US$ 2,3 bilhões, solidificando sua liderança no setor.

Outro investidor notável é a Andreessen Horowitz (a16z), um nome frequente nas classificações de capital de risco, que investiu US$ 2,7 bilhões em 28 negócios. A Griffin Gaming Partners e a BITKRAFT abrangem os setores da Web3 e de jogos, enquanto a Polygon, a Merit Circle e o Spartan Group se concentram principalmente no espaço criptográfico.

Hoje, o mercado não é mais dominado apenas por empresas de criptografia, já que os principais VCs estão cada vez mais ansiosos para explorar e investir em tecnologias emergentes em busca de retornos extraordinários.

Saídas de startups de jogos da Web3

Entretanto, o mercado de fusões e aquisições (M&A) apresenta um quadro diferente. Esse espaço ainda está em seus estágios iniciais, com muitas startups ainda não desenvolvidas o suficiente para se tornarem alvos de aquisição. Embora as tendências do play-to-earn e do metaverso tenham atraído a atenção dos investidores, sua implementação muitas vezes ficou aquém do esperado.

Embora existam alguns adquirentes no mercado, esses negócios continuam sendo relativamente raros. Por exemplo, a aquisição da SundayToz pela Wemade, no valor de US$ 115 milhões, é uma das maiores nesse campo. Ao mesmo tempo, a Animoca Brands participou de pelo menos seis transações de M&A, embora os detalhes financeiros da maioria dos negócios não tenham sido divulgados.

Em contraste com a atividade de M&A mais frequente no setor de jogos tradicionais, os casos de saída no mercado de jogos criptográficos são menores. Por exemplo, a aquisição da Run It Wild pela NFT Tech por US$ 6 milhões ou a compra da Bark Ventures pela Pioneer por US$ 4 milhões são exemplos de aquisições de menor escala comuns nesse espaço. De 2020 a 2024, registramos 33 negócios de M&A no total, com um valor divulgado de US$ 146 milhões.

O forte contraste entre o alto investimento e as saídas limitadas destaca que o setor de jogos de criptografia ainda está em seus estágios iniciais. Embora se espere que a atividade de fusões e aquisições aumente, o setor precisa primeiro demonstrar sua maturidade.

Principais conclusões

- Aumento do investimento impulsionado pelo Bitcoin: Os mercados em alta em 2021 e 2022 impulsionaram significativamente a atividade de investimento. Entretanto, o atual mercado em alta não conseguiu reacender o mesmo nível de interesse e confiança dos investidores.

- Efeito criptográfico de inverno: Embora a queda do preço do Bitcoin não tenha afetado diretamente a atividade de investimento, uma série de notícias negativas exacerbou a tendência, minando a confiança entre os entusiastas e investidores de criptomoedas.

- Vantagem do investimento em conteúdo: Os criadores de conteúdo sempre atraíram mais financiamento do que as empresas de plataforma e tecnologia, realizando as saídas mais significativas no espaço da Web3.

- Alto investimento vs. M&A limitado: Apesar dos grandes investimentos, a atividade de M&A permanece limitada, indicando que o mercado ainda está em seus estágios iniciais. À medida que o mercado de jogos de criptografia amadurece, esperamos um aumento na frequência e na escala das transações de M&A, aproximando-o do setor de jogos tradicionais.

Não existe um caminho único para o sucesso. Tanto os investidores quanto os desenvolvedores reconhecem que novas oportunidades continuam a surgir à medida que as tecnologias emergentes se integram à vida cotidiana. No entanto, não existe uma estratégia comercial universalmente aceita para a criação de experiências de jogos exclusivas, e as abordagens atuais geralmente representam apostas especulativas dos investidores. Vários estúdios estão experimentando diferentes modelos de negócios, alguns com foco na mecânica de jogar para ganhar, enquanto outros dependem principalmente de revendas únicas de NFTs ou listagens de tokens para obter receita.

A partir da primeira metade de 2024, a arrecadação de fundos relacionados a jogos na Web3 começou a aumentar. Essa tendência continuará ou será um momento passageiro? Veremos jogos de alto nível aproveitando a tecnologia blockchain para melhorar o envolvimento dos jogadores? Essas perguntas permanecem sem resposta e moldarão a trajetória futura do mercado e o preço do Bitcoin.