Dezbaterea privind taxele de listare: Sunt „taxele ascunse” o realitate?

Controversa legată de taxele de listare la bursă a luat amploare, în special după ce Simon, CEO al Moonrock Capital, a postat o plângere cu privire la taxele de listare exorbitante. Acest lucru a declanșat o dezbatere aprinsă în rândul liderilor de opinie cheie (KOL) din industrie, ridicând întrebări cu privire la existența reală a acestor taxe, la taxele ascunse care ar putea fi în joc și la modul în care bursele profită. În colțurile întunecate ale industriei, ar putea avea loc numeroase tranzacții nedeclarate. Să ne scufundăm în controversă și să descoperim ce se întâmplă în spatele scenei.

Controversa privind taxa de listare exorbitantă

Dezbaterea privind taxele de listare ridicate a atras o atenție semnificativă de când a apărut prima dată. Mai multe personalități din industrie au intervenit în această problemă, cu răspunsuri notabile venite din partea lui Andre Cronje, co-fondator al Sonic Labs, care a negat rapid acuzațiile privind taxele de listare ale Coinbase.

Fondatorul TRON, Justin Sun, a intervenit, de asemenea, declarând că Binance nu a perceput nicio taxă de listare pentru tokenul său, dar că Coinbase a cerut odată 500 de milioane de TRX (aproximativ 80 de milioane de dolari) și a solicitat depunerea a 250 de milioane de dolari în BTC în Coinbase Custody pentru a îmbunătăți performanța.

Zhang Yuanjie, COO al Conflux, a intervenit și el, declarând că Binance nu a perceput nicio taxă de listare pentru tokenul CFX al Conflux. Cu toate acestea, Binance a impus o sancțiune, confiscând un depozit de 150 000 USD din cauza performanței slabe a token-ului. Garanția Conflux de 5 milioane de jetoane CFX a fost rambursată în cele din urmă, după ce rețeaua a fost considerată sigură.

Binance a răspuns rapid, CEO-ul Changpeng Zhao (CZ) clarificând că Bitcoin nu a plătit niciodată taxe de listare. El a subliniat că proiectele ar trebui să se concentreze pe calitatea token-urilor lor, nu pe bursele pe care se listează.

Care sunt taxele de listare ascunse?

În septembrie, He Yi de la Binance a abordat preocupările crescânde cu privire la taxele de listare, clarificând că Binance operează în cadrul unui proces structurat și riguros. Acest proces implică patru etape: dezvoltarea afacerilor, echipele de cercetare, revizuirea comitetului și verificările de conformitate. Nu există nicio suspiciune de insider trading sau de scurgere de informații în procesul lor de listare.

Deși Binance a declarat că nu există nicio „mită” directă sub formă de alocări de jetoane sau stablecoins, echipele de proiect sunt obligate să aloce o parte din distribuția lor de jetoane (aproximativ 5%) către Launchpool-ul Binance, fără niciun airdrop specific rezervat utilizatorilor individuali. În afară de aceste taxe cunoscute, cazul Conflux a evidențiat faptul că echipele de proiect trebuie să furnizeze un depozit de siguranță substanțial pentru a asigura stabilitatea prețului token-urilor, în caz contrar riscând confiscarea acestora.

Unii susțin că cerința unui depozit de securitate și alocările de aer sunt doar modalități diferite de structurare a „taxelor de listare” care se ascund sub suprafață, ca vârful unui iceberg. Alții susțin că acestea nu sunt taxe ascunse, ci stimulente legitime menite să recompenseze utilizatorii.

Preocupările ascunse ale schimburilor centralizate

Industria criptografică este plină de colțuri secrete, iar veniturile profitabile generate de burse fac dificilă garantarea transparenței în toate tranzacțiile.

Pe lângă comisioanele obișnuite de tranzacționare și veniturile din dobânzi, bursele profită, de asemenea, de activele mai mici, netranzacționabile, rămase în conturile utilizatorilor, precum și de arbitrajul și tranzacțiile off-book. Unele burse neconforme se angajează chiar în practici malițioase precum „spoofing” (plasarea de ordine false pentru a manipula prețurile), „manipularea datelor” și „news dumping” pentru a exploata condițiile de piață în scopul obținerii de profit.

În cazul burselor centralizate tradiționale, conflictele de interese dintre echipele de proiect, formatorii de piață și burse trec adesea neobservate de investitorii de retail. Această lipsă de transparență conduce la un dezechilibru în care comercianții cu amănuntul sunt dezavantajați.

De exemplu, în timpul incidentului GameStop (GME), platforma de tranzacționare Robinhood a restricționat cumpărările și vânzările, manipulând prețurile acțiunilor în beneficiul marilor investitori. Astfel de acțiuni nu sunt izolate și reprezintă o amenințare la adresa funcționării corecte a pieței, deoarece comercianții cu amănuntul sunt adesea prinși în focul încrucișat al strategiilor de căutare a profitului ale burselor.

Ratele de rentabilitate negative ale listărilor

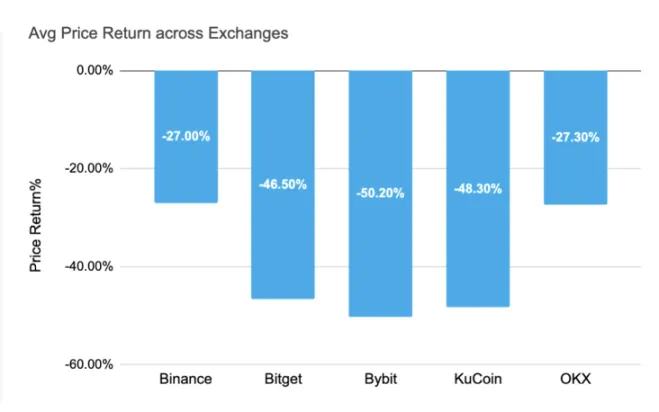

Scopul final al listării token-urilor este profitabilitatea – fie că este vorba de investitori de retail, burse sau echipe de proiect. Cu toate acestea, ratele actuale de rentabilitate ale listărilor oferă o imagine îngrijorătoare.

Până în prezent, în 2024, randamentul mediu al token-urilor nou listate pe principalele burse a fost negativ. Randamentul mediu al Bybit a scăzut cel mai mult, cu o scădere de -50,20%, urmat de KuCoin la -48,30% și Bitget la -46,50%. Chiar și Binance și OKX au înregistrat randamente negative de -27,00% și, respectiv, -27,30%. Această performanță slabă sugerează că concentrarea asupra „comisioanelor de listare ascunse” poate să nu fie cea mai urgentă preocupare. În schimb, industria ar trebui să se concentreze pe stabilitatea reală a prețurilor și pe dezvoltarea pe termen lung a token-urilor listate.

Având în vedere aceste rate negative de rentabilitate, dependența continuă a industriei de comisioanele ridicate – ascunse sau nu – ar putea limita creșterea viitoare și împiedica sustenabilitatea pe termen lung. După cum a subliniat Simon, care a dezvăluit problema taxelor exorbitante de listare, adevărata întrebare nu este dacă burse precum Coinbase, Binance sau altele sunt mai bune sau mai rele, ci mai degrabă care este bursa descentralizată (DEX) pe care să îl utilizați în viitor.

Calea de urmat pentru schimburile centralizate

Dezbaterea privind taxele de listare evidențiază o problemă mai amplă legată de bursele centralizate. Deși acestea continuă să fie actori importanți pe piață, practicile lor sunt adesea lipsite de transparență, lăsând investitorii să navigheze într-un peisaj opac și uneori exploatat. Aceasta ridică întrebări importante cu privire la modul în care industria poate evolua pentru a asigura corectitudinea, responsabilitatea și creșterea pe termen lung.

Pe măsură ce piața se maturizează, ar putea exista o presiune din ce în ce mai mare asupra burselor pentru a-și regândi structurile de taxe și a adopta modele mai transparente și mai ușor de utilizat. Având în vedere interesul tot mai mare pentru finanțele descentralizate (DeFi) și bursele descentralizate, aceste platforme ar putea oferi o alternativă potențială care să se concentreze mai mult pe echitate și pe creșterea bazată pe comunitate.

În cele din urmă, discuția despre taxele de listare ascunse este doar vârful icebergului, iar industria criptografică trebuie să continue să evolueze pentru a aborda aceste probleme sistemice. Rămâne de văzut dacă soluția constă într-o trecere la platforme descentralizate sau la o reformare a schimburilor centralizate.