Cum se determină baza de cost pentru raportarea fiscală a criptomonedelor?

Determinarea bazei de cost pentru criptomonede în scopuri fiscale implică luarea în considerare a prețului de achiziție, a comisioanelor de tranzacționare și a evenimentelor precum hard forks sau recompensele de staționare.

1. Care este baza de cost a criptomonedei?

În contextul criptomonedei, „baza de cost” se referă la cheltuiala inițială plătită pentru activul digital. Acesta este un aspect important de luat în considerare la calcularea câștigurilor sau pierderilor de capital la vânzarea sau cedarea criptomonedei. Câștigul sau pierderea de capital din vânzarea criptomonedei se calculează ca preț de vânzare minus baza de cost.

Raportarea cu exactitate a bazei de cost este esențială pentru evitarea complicațiilor fiscale, care ar putea duce la plata în minus sau în plus a impozitelor și la potențiale penalități din partea autorităților fiscale. Având în vedere examinarea tot mai atentă a tranzacțiilor cu criptomonede de către autoritățile fiscale din întreaga lume, raportarea exactă a devenit și mai importantă.

În multe jurisdicții, inclusiv în Statele Unite, autoritățile fiscale solicită persoanelor fizice să raporteze tranzacțiile cu criptomonede în scopuri fiscale. Raportarea inexactă a bazei de cost poate conduce la amenzi și audituri. Prin urmare, investitorii trebuie să țină o evidență completă a tuturor tranzacțiilor cu criptomonede, inclusiv a prețurilor de achiziție, a datelor tranzacțiilor și a oricăror taxe suplimentare.

2. Metode comune de calculare a bazei de cost a criptomonedelor

Există mai multe metode de calculare a costului de bază pentru criptomonede, după cum se subliniază mai jos:

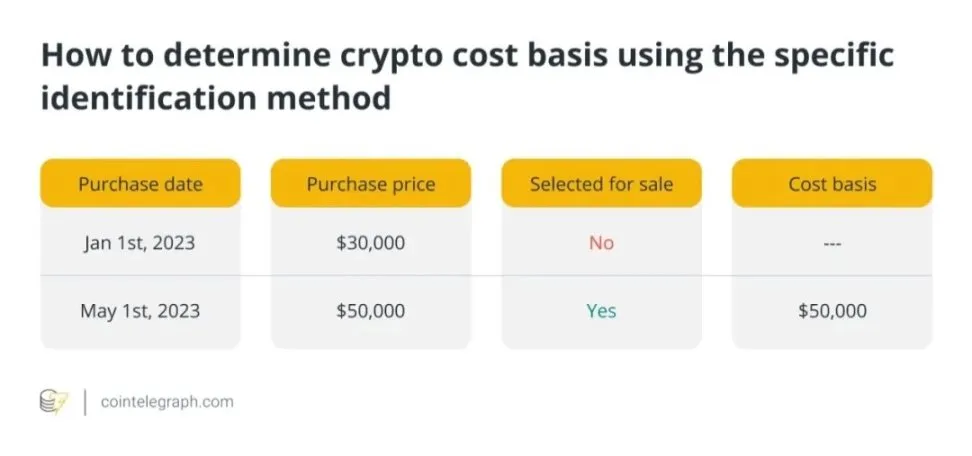

2.1 Identificare specifică

Metoda identificării specifice este o modalitate obișnuită de calculare a costului de bază al deținerilor de criptomonede. Investitorii pot utiliza această metodă pentru a determina și urmări individual baza de cost a fiecărui activ în criptomonedă. Atunci când vând sau cedează un activ criptografic, investitorii identifică unitățile exacte vândute și prețul lor de achiziție.

Această metodă permite calcularea exactă a bazei de cost, deoarece ia în considerare prețul de achiziție specific al unităților vândute. Acest lucru este deosebit de util pentru investitorii care doresc să optimizeze rezultatele fiscale prin alegerea cu atenție a unităților pe care să le vândă în funcție de baza lor de cost și de perioada de deținere.

Pentru a înțelege cum funcționează această metodă, luați în considerare un exemplu ipotetic: Un investitor cumpără 1 Bitcoin pentru 30.000 $ la 1 ianuarie 2023 și un alt Bitcoin pentru 50.000 $ la 1 mai 2023. Dacă investitorul decide să vândă 1 Bitcoin, acesta poate alege ce achiziție specifică să folosească ca bază de cost.

Punerea în aplicare a metodei de identificare specifică necesită înregistrarea meticuloasă a fiecărei tranzacții cu criptomonede, inclusiv a prețurilor de cumpărare, a datelor și a oricăror comisioane aferente. În ciuda potențialului său de a oferi cea mai mare acuratețe în raportarea bazei de cost, metoda poate fi mai dificilă și necesită mai mult timp pentru a fi pusă în aplicare în comparație cu alte metode.

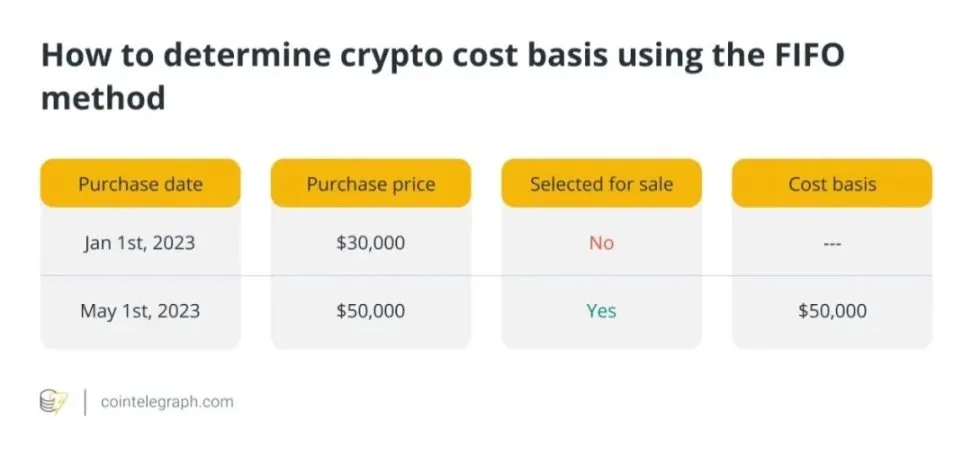

2.2 Primul intrat, primul ieșit (FIFO)

O altă metodă comună de calculare a costului de bază al criptomonedei deținute este metoda „primul intrat, primul ieșit” (FIFO). Conform metodei FIFO, se presupune că primele active în criptomonedă achiziționate sunt primele vândute. Această metodă presupune că cea mai veche criptomonedă deținută este vândută sau cedată în alt mod, ceea ce facilitează urmărirea tranzacțiilor.

Să presupunem că un investitor cumpără 1 Bitcoin pentru 30.000 $ la 1 ianuarie 2023 și un alt Bitcoin pentru 50.000 $ la 1 mai 2023. Atunci când vinde 1 Bitcoin, cel mai timpuriu preț de achiziție (de exemplu, 30.000 $) este utilizat automat ca bază de cost.

Deși simplu de pus în aplicare, FIFO poate duce la costuri fiscale mai mari în anumite cazuri, deoarece poate duce la vânzarea mai întâi a activelor cu prețuri de achiziție mai mici, crescând astfel câștigurile de capital.

În ciuda acestui dezavantaj, FIFO rămâne o alegere populară în rândul multor investitori datorită simplității sale, fiind preferată de cei care nu tranzacționează activ criptomonede și care doresc să își simplifice calculele fiscale.

2.3 Ultimul intrat, primul ieșit (LIFO)

Spre deosebire de principiul „primul intrat, primul ieșit” (FIFO), principiul „ultimul intrat, primul ieșit” (LIFO) presupune că activele în criptomonedă achiziționate cel mai recent sunt vândute primele, utilizând ultimul preț de achiziție ca bază de cost.

Să presupunem că un investitor cumpără 1 Bitcoin pentru 30.000 $ la 1 ianuarie 2023 și un alt Bitcoin pentru 50.000 $ la 1 mai 2023. Atunci când vinde 1 Bitcoin, cel mai recent preț de achiziție este utilizat automat ca bază de cost.

LIFO poate fi benefic în anumite situații, în special atunci când prețurile sunt în creștere. Vânzând mai întâi cele mai recent achiziționate active, investitorii pot minimiza câștigurile de capital și, în consecință, pot reduce obligațiile fiscale. Cu toate acestea, dacă activele achiziționate cel mai recent au o bază de cost mai mică decât activele mai vechi, LIFO ar putea duce la impozite mai mari.

În timp ce LIFO poate oferi beneficii fiscale în comparație cu FIFO, acesta este mai rar utilizat pentru a determina obligațiile fiscale aferente criptomonedelor. Acest lucru se datorează faptului că LIFO poate fi mai complex și poate necesita o evidență mai amănunțită.

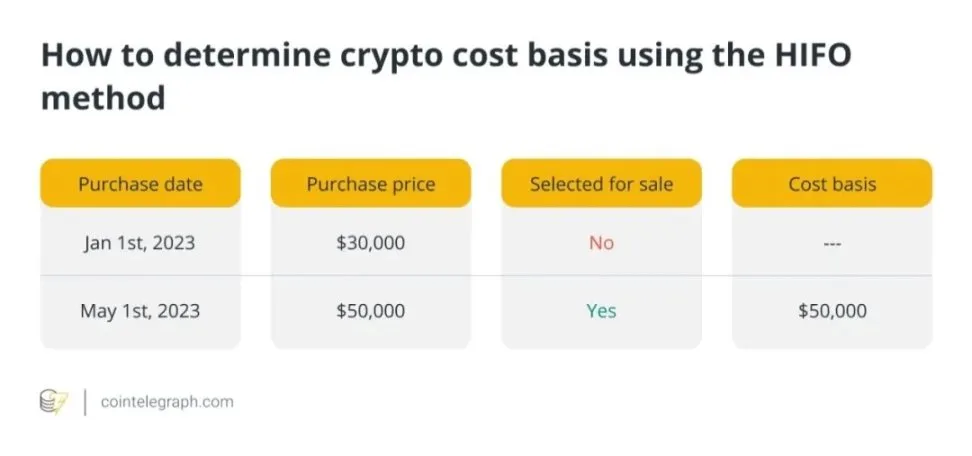

2.4 Cea mai mare intrare, prima ieșire (HIFO)

Metoda „Highest-In, First-Out” (HIFO) este o abordare strategică pentru determinarea bazei de cost pentru deținerile de criptomonede în scopuri fiscale. Aceasta presupune că cele mai scumpe active în criptomonede sunt vândute primele, spre deosebire de FIFO și LIFO.

Prin vânzarea în primul rând a activelor cu cea mai mare bază de cost, investitorii pot reduce în mod strategic câștigurile de capital și, prin urmare, obligațiile fiscale. Această strategie este deosebit de avantajoasă atunci când prețurile au crescut, iar activele vândute au o bază de cost ridicată.

Pentru a înțelege cum funcționează HIFO, luați în considerare acest exemplu: Un investitor cumpără 1 Bitcoin pentru 30.000 $ la 1 ianuarie 2023 și un alt Bitcoin pentru 50.000 $ la 1 mai 2023. Atunci când vinde 1 Bitcoin, cel mai mare preț de achiziție este folosit automat ca bază de cost.

Deși HIFO poate minimiza impozitele pe câștigurile de capital, este posibil să nu fie potrivit pentru toți investitorii din cauza necesității unor înregistrări detaliate. În plus, investitorii trebuie să se asigure că păstrează documentația adecvată pentru a-și susține calculele, deoarece autoritățile fiscale ar putea examina cu atenție utilizarea HIFO. În ciuda acestor provocări, HIFO poate fi adoptată de investitorii care doresc să își reducă obligațiile fiscale aferente criptomonedelor.

2.5 Baza costului mediu (ACB)

Prin utilizarea acestei tehnici, investitorii pot calcula prețul mediu al tuturor criptomonedelor deținute. Acest preț mediu este apoi utilizat pentru a determina baza de cost a activelor criptografice vândute.

Să presupunem că un investitor cumpără 2 Bitcoins, unul pentru 30.000 $ (la 1 ianuarie 2023) și altul pentru 50.000 $ (la 1 mai 2023). Calculul costului de bază mediu al acestora ar fi după cum urmează:

Metoda costului mediu oferă o cale de mijloc între optimizarea fiscală potențială și simplitate. Utilizarea prețului mediu pentru toate deținerile aceleiași criptomonede poate simplifica calculele bazei de cost. Această strategie poate fi utilă investitorilor care cumpără și vând frecvent criptomonede și doresc să își simplifice procesul de ținere a evidențelor.

Deși metoda costului mediu nu oferă aceeași eficiență fiscală ca metode precum FIFO sau HIFO, aceasta rămâne o alegere populară pentru investitori. Aceasta oferă în continuare o precizie rezonabilă în raportarea bazei de cost și contribuie la asigurarea conformității cu cerințele fiscale.

3. Documentația necesară pentru calcularea exactă a bazei de cost

În ceea ce privește criptomonedele, înregistrările complete ale tranzacțiilor sunt esențiale pentru evaluarea exactă a bazei de cost. Investitorii trebuie să păstreze înregistrări detaliate ale următoarelor date:

- Data și ora achiziției: Data și ora la care a fost achiziționată criptomoneda.

- Prețul de achiziție: Costul suportat pentru achiziționarea criptomonedei.

- Taxe de tranzacție: Orice taxe plătite în timpul achiziției (de exemplu, taxe pentru benzină).

- Tipul tranzacției: Fie că a fost vorba de o achiziție, vânzare, schimb sau alt tip de tranzacție.

- Adresa Wallet: Adrese implicate în tranzacție.

- ID tranzacție: Identificator unic atribuit fiecărei tranzacții.

Ținerea evidențelor este esențială pentru raportarea fiscală, pentru a asigura conformitatea cu legislația fiscală și pentru a reduce posibilitatea erorilor sau discrepanțelor în calcularea câștigurilor de capital. În plus, o evidență temeinică îi poate ajuta pe investitori să răspundă în mod adecvat la orice audit sau anchetă din partea autorităților fiscale.

4. Diferențe între jurisdicții în ceea ce privește calcularea bazei de cost pentru criptomonede

Diferitele țări utilizează diferite metode pentru a determina baza de cost a criptomonedei, ceea ce afectează obligațiile fiscale ale investitorilor. Strategia „Pooling”, o formă modificată a metodei costului de bază mediu, este cea mai răspândită tehnică utilizată în Regatul Unit. Investitorii care utilizează această strategie calculează costul mediu al tuturor criptomonedelor identice deținute pentru a determina baza de cost impozabilă.

Canada utilizează de obicei metoda identificării specifice pentru a facilita optimizarea fiscală. Statele Unite permit identificarea specifică, dar tind să utilizeze metoda FIFO ca metodă implicită.

Australia utilizează mai multe metode, cum ar fi identificarea specifică, FIFO și, în unele cazuri, metoda costului mediu de bază. Este esențial să rețineți că unele reglementări fiscale se pot schimba, astfel încât solicitarea de consiliere profesională specifică jurisdicției dumneavoastră este întotdeauna cea mai sigură abordare.

5. Calcularea costului de bază pentru diferite tipuri de tranzacții cu criptomonede

Calcularea bazei de cost pentru diferite tipuri de tranzacții cu criptomonede necesită considerații speciale:

5.1 Achiziționarea de criptomonede

Suma plătită pentru achiziționarea criptomonedei constituie baza de cost a acesteia. Aceasta include prețul criptomonedei și orice comisioane de tranzacție plătite la momentul achiziției.

Exemplu: Dacă un investitor plătește 10.000 de dolari pentru a achiziționa 1 Bitcoin și suportă un comision de tranzacție de 20 de dolari, costul de bază total este de 10.020 de dolari.

5.2 Vânzarea de criptomonede

Câștigul sau pierderea de capital din vânzarea criptomonedei se calculează prin scăderea costului de bază din prețul de vânzare. Prețul inițial de achiziție al criptomonedei, plus orice comisioane de tranzacție plătite la momentul achiziției, constituie baza de cost.

Exemplu: Dacă un investitor vinde 0,5 Bitcoin pentru 7.000 $, cu o bază de cost de 6.020 $ (plus o taxă de tranzacție de 20 $), câștigul de capital este de 980 $.

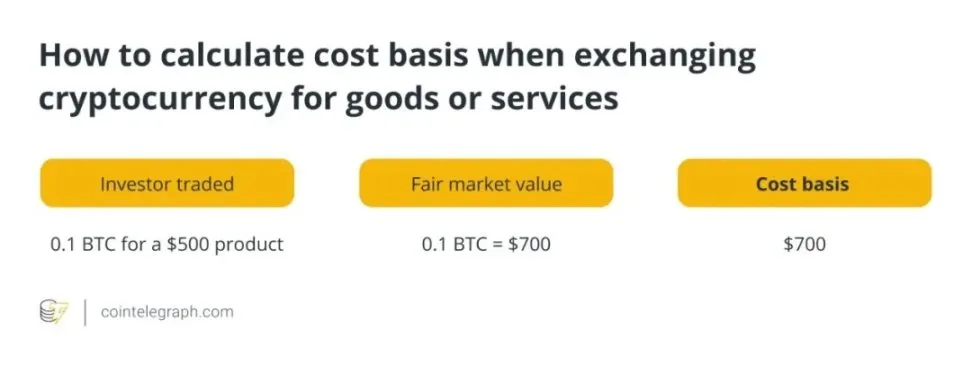

5.3 Schimbul de criptomonede pentru bunuri sau servicii

Valoarea justă de piață a criptomonedei la momentul tranzacției este baza de cost pentru schimbul acesteia cu bunuri sau servicii. Aceasta este determinată de valoarea în dolari a criptomonedei la momentul tranzacției.

Exemplu: Dacă un investitor schimbă 0,1 Bitcoin pentru un produs evaluat la 500 $, iar valoarea justă de piață a 0,1 Bitcoin la momentul tranzacției este de 700 $, baza de cost a tranzacției este de 700 $.

5.4 Primirea de criptomonede ca venituri sau cadouri

Valoarea justă de piață a criptomonedei la momentul primirii reprezintă baza de cost în cazul primirii criptomonedei drept cadou sau venit. De obicei, această sumă este determinată de valoarea în dolari a

criptomonedă la momentul primirii.

Exemplu: Dacă un investitor primește cadou 0,2 Bitcoin cu o valoare justă de piață de 1.300 $, atunci 1.300 $ va fi baza de cost pentru Bitcoin-ul primit cadou.

6. Gestionarea diferitelor evenimente criptocurrency pentru calcularea bazei de cost

6.1 Furci tari și picături aeriene

Baza de cost a criptomonedei noi primite prin forks și airdrops este, în general, considerată a fi de 0 $. Cu toate acestea, este esențial să se urmărească valoarea justă de piață a criptomonedei la momentul primirii, deoarece aceasta va fi utilizată pentru a determina câștigul sau pierderea de capital atunci când criptomoneda nouă este vândută sau cedată în alt mod.

Exemplu: Dacă un hard fork sau airdrop are ca rezultat primirea de către un investitor a 5 unități de criptomonedă nouă, fiecare cu o valoare de piață justă de 100 $ la momentul primirii, atunci 500 $ va fi baza de cost pentru noua criptomonedă.

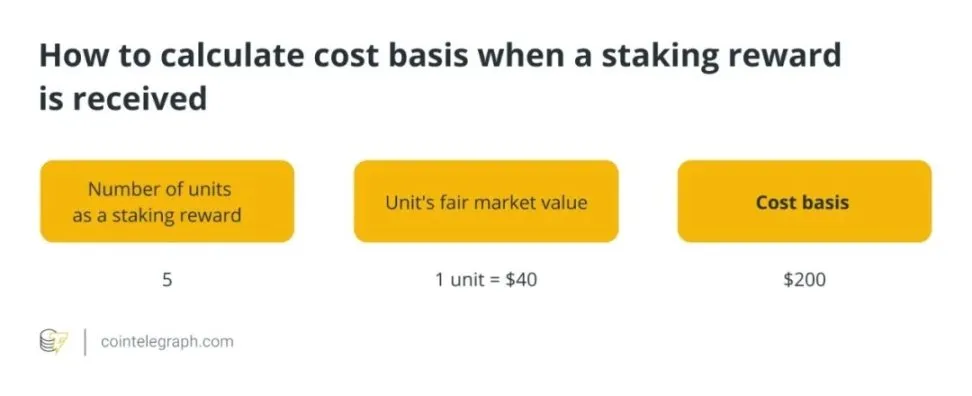

6.2 Pichetarea și recompensele pentru minerit

Recompensele obținute din staking și mineritul sunt de obicei recunoscute ca venit la valoarea de piață justă a criptomonedei în ziua în care sunt primite. Valoarea justă de piață devine baza de cost a criptomonedei primite.

Exemplu: Dacă un investitor primește 5 unități de criptomonedă ca recompense de miză, iar fiecare unitate are o valoare de piață justă de 40 $ la momentul primirii, baza de cost pentru criptomoneda de miză este de 200 $.

6.3 Schimbarea unei criptomonede cu alta

Valoarea justă de piață a criptomonedei cedate la momentul schimbului este utilizată pentru a determina baza de cost a noii criptomonede primite prin schimb. Această valoare justă de piață devine baza de cost pentru noua criptomonedă.

Exemplu: Dacă un investitor schimbă 2 Bitcoins pentru 100 de unități ale unei alte criptomonede, iar valoarea justă de piață a celor 2 Bitcoins la momentul schimbului este de 150 000 $, atunci baza de cost pentru noua criptomonedă este de 150 000 $.

7. Ajustarea bazei de cost a criptomonedei pentru comisioanele de tranzacționare și alte cheltuieli

Baza de cost a activelor în criptomonede trebuie ajustată în funcție de comisioanele de tranzacționare și de alte cheltuieli conexe. O modalitate de a realiza acest lucru este de a include costurile de tranzacție în baza de cost. De exemplu, atunci când se cumpără criptomonedă, baza de cost totală ar trebui să includă orice comisioane plătite în timpul tranzacției în plus față de prețul de achiziție al activului. În mod similar, orice comisioane de tranzacție legate de vânzarea criptomonedei ar trebui deduse din încasări.

Pe lângă comisioanele de tranzacționare, investitorii trebuie să ia în considerare și comisioanele de schimb și alte cheltuieli. Includerea acestor costuri (comisioanele percepute de bursele de criptomonede pentru executarea tranzacțiilor) în calculul costului de bază total este esențială. Prin luarea în considerare a comisioanelor de tranzacționare și a altor cheltuieli conexe, investitorii se pot asigura că calculul bazei lor de cost reflectă cu exactitate investiția totală în achiziționarea și cedarea de active criptografice.

8. Beneficiile utilizării software-ului Crypto Tax pentru o raportare fiscală precisă

Utilizarea software-ului fiscal pentru criptograme pentru raportarea fiscală oferă numeroase avantaje. În primul rând, economisește timpul investitorilor și reduce probabilitatea erorilor în declarațiile fiscale prin calcularea automată a câștigurilor și pierderilor de capital. Aceste platforme se pot integra cu ușurință cu portofelele și bursele de criptomonede, importând automat datele tranzacțiilor și generând rapoarte complete în scopuri fiscale.

În al doilea rând, software-ul de impozitare a criptomonedelor asigură conformitatea cu cerințele fiscale prin utilizarea unor tehnici adecvate de stabilire a bazei de cost și prin luarea în considerare a comisioanelor de tranzacționare și a altor cheltuieli. Investitorii pot reduce riscul de audituri sau amenzi din partea autorităților fiscale prin dezvăluirea adecvată a tranzacțiilor lor cu criptomonede.

Aceste platforme oferă, de asemenea, estimări fiscale în timp real, permițând investitorilor să își evalueze obligațiile fiscale anuale și să ia decizii în cunoștință de cauză cu privire la deținerile lor de criptomonede. În plus, multe soluții software fiscale pentru criptomonede oferă funcții de recoltare a pierderilor fiscale, permițând investitorilor să vândă strategic active pentru a compensa câștigurile, optimizându-și astfel rezultatele fiscale.