De la Graham la Satoshi: un ghid de investiții în valoare pentru Bitcoin

Originile investițiilor în valoare

Apariția conceptului de „value investing” la sfârșitul anilor 1920 nu a fost o coincidență. Această școală de gândire, inițiată de Benjamin Graham și David Dodd la Columbia Business School (CBS), a fost în mare parte un răspuns la frenezia financiară necontrolată care a declanșat prăbușirea Wall Street din 1929 și a condus ulterior la Marea Depresiune.

Anii douăzeci galopanți au fost o perioadă de optimism postbelic, creștere industrială rapidă, expansiune urbană și progrese tehnologice. Aceste schimbări sociale transformatoare au fost parțial catalizate de o economie din ce în ce mai financiarizată și de o creștere bruscă a participării pe piața bursieră.

Pe măsură ce întreprinderile au înflorit și publicul larg a cunoscut o prosperitate fără precedent, convingerea că „acțiunile nu pot decât să crească” a devenit ferm înrădăcinată în conștiința publică.

Cu toate acestea, această traiectorie, alimentată de un mediu monetar lax și de un efect de levier excesiv, a fost nesustenabilă. În plus, lipsa reglementărilor și a declarațiilor financiare standardizate ale întreprinderilor a făcut imposibilă implementarea unor strategii de investiții disciplinate de către majoritatea investitorilor.

Utilizarea informațiilor privilegiate era legală, iar practicile contabile înșelătoare erau necontrolate, ceea ce făcea extrem de dificil să se stabilească dacă o acțiune era o investiție solidă. În consecință, modul de investiție predominant la acea vreme era în esență speculativ și condus de mentalitatea de turmă, ceea ce a condus la o piață sever supraevaluată și, în cele din urmă, la o prăbușire spectaculoasă.

Părintele investițiilor în valoare

Graham – considerat părintele investițiilor de valoare – a fost martorul direct al acestei perioade turbulente și a suferit pierderi semnificative în timpul Marii Depresiuni, ceea ce l-a determinat să își regândească abordarea investițională pornind de la principii fundamentale.

În acest proces, el a creat un cadru detaliat pentru determinarea valorii reale sau intrinseci a unei acțiuni prin cercetare și analiză fundamentală. Spre deosebire de bulele speculative din anii 1920, value investing se bazează pe ideea că prețul de piață al unui anumit activ nu reflectă întotdeauna adevărata sa valoare de bază.

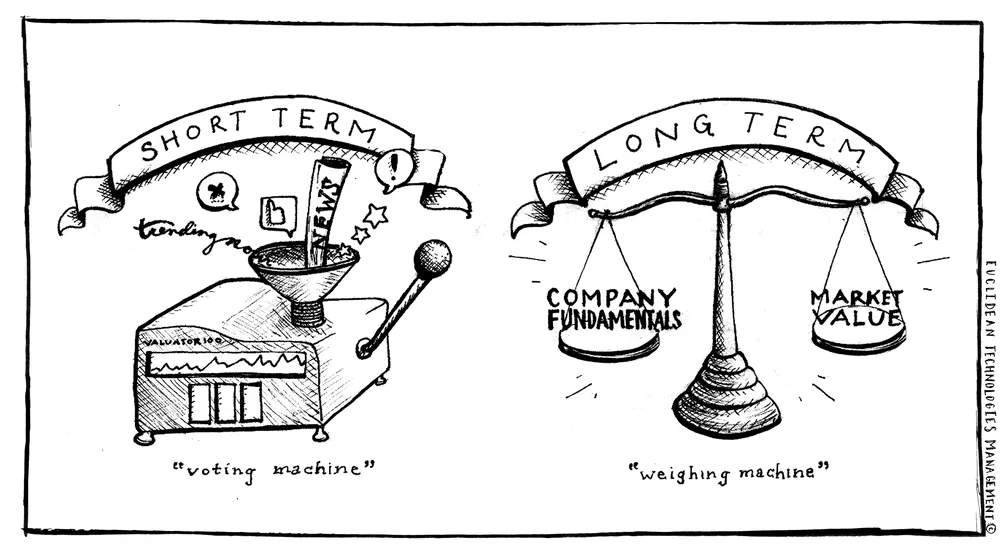

În schimb, Graham a văzut piața ca pe un mecanism instabil de stabilire a prețurilor, determinat de sentimentele investitorilor, un concept pe care l-a ilustrat în mod celebru prin asemănarea pieței cu un partener de investiții numit „dl Piață”, care este dispus să cumpere sau să vândă acțiuni ale unei companii la prețuri diferite în fiecare zi, în funcție de starea sa de spirit. Cu alte cuvinte, piața este o mașină de vot pe termen scurt, dar o mașină de cântărire pe termen lung.

Sarcina dlui Market este să vă ofere prețuri; sarcina dvs. este să decideți dacă este în avantajul dvs. să acționați în funcție de acestea.

– Benjamin Graham, Investitorul inteligent (1949)

Cadrul în evoluție

În esență, investiția în valoare presupune cumpărarea unui bun la un preț mai mic decât valoarea sa reală. De la gândirea inițială a lui Graham, acest concept fundamental a devenit un principiu de bază al investițiilor profesionale timp de aproape un secol.

Învățăturile sale au inspirat persoane precum Warren Buffett, care a fost student al lui Graham la Columbia Business School la începutul anilor 1950 și a creat ulterior unul dintre cele mai remarcabile recorduri din istoria gestionării investițiilor. Cu toate acestea, de-a lungul timpului, elementele cadrului investițional bazat pe valoare au evoluat și s-au adaptat la peisajul financiar în schimbare.

De exemplu, abordarea lui Buffett privind investițiile în valoare acordă prioritate mai multor factori calitativi – nu doar parametrilor pur cantitativi pe care s-a bazat Graham – cum ar fi barierele concurențiale, barierele la intrare și managementul excelent.

Bitcoin reprezintă o oportunitate de investiție semnificativ subevaluată

Toate aceste principii sunt înrădăcinate în fundamentele pe termen lung, aplicate cel mai frecvent în domeniul acțiunilor tradiționale. Cu toate acestea, merită să luăm în considerare modul în care aceste principii pot fi aplicate la clasele de active mai noi.

Deși Bitcoin nu este un titlu de valoare tradițional, acesta prezintă un studiu de caz convingător pentru analiză în acest cadru. Prin înțelegerea suporturilor fundamentale ale activului și a traiectoriei potențiale de dezvoltare a rețelei, există un argument puternic că Bitcoin reprezintă o oportunitate de investiție semnificativ subevaluată, a cărei teză de investiție poate fi înțeleasă prin prisma investițiilor în valoare.

Aplicarea cadrului investițional al valorii la Bitcoin

Credem că deținerea Bitcoin pe termen lung reprezintă o interpretare modernă, rațională a investițiilor în valoare. Deși acest lucru poate părea contraintuitiv pentru unii, multe elemente fundamentale ale investițiilor în valoare pot fi aplicate direct la cazul de investiții Bitcoin.

Să explorăm modul în care conceptele de investiții în valoare se aliniază profund cu teza Bitcoin:

1. Perspectiva investițiilor pe termen lung:

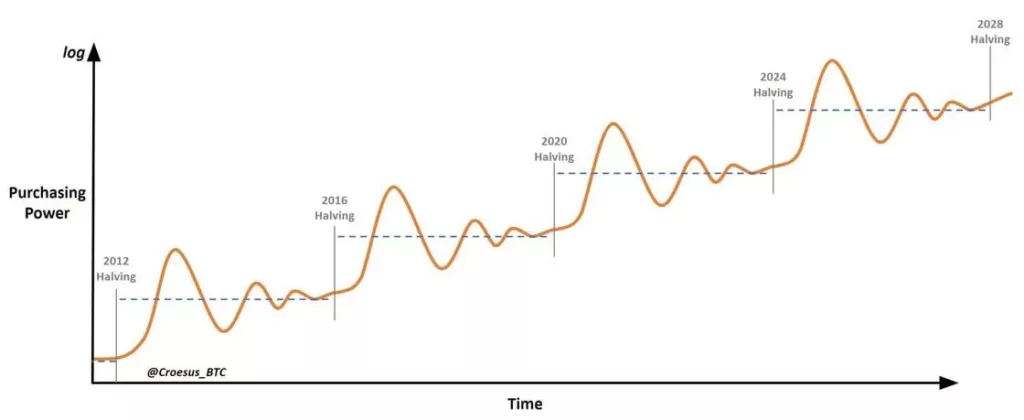

Investițiile în valoare necesită ca investitorii să treacă cu vederea volatilitatea și să fie dispuși să aștepte ca piața să recunoască adevărata valoare a unui activ. Cele mai bune investiții sunt cele care pot fi păstrate pe termen nedeterminat.

În cadrul investițiilor în valoare, volatilitatea istorică a Bitcoin nu ar trebui privită ca un risc, ci ca o oportunitate care trebuie exploatată prin menținerea unei perspective de investiții pe termen lung și filtrarea zgomotului pe termen scurt.

Piața bursieră este concepută pentru a transfera bani de la activ la pacient. … Incertitudinea este de fapt prietena cumpărătorului de valori pe termen lung.

– Warren Buffett

2. Gândirea contrară:

Urmărirea mulțimii și urmărirea performanței sunt contrare filosofiei investițiilor în valoare. În schimb, deciziile de investiții ar trebui luate pornind de la primele principii, prin identificarea asimetriilor informaționale.

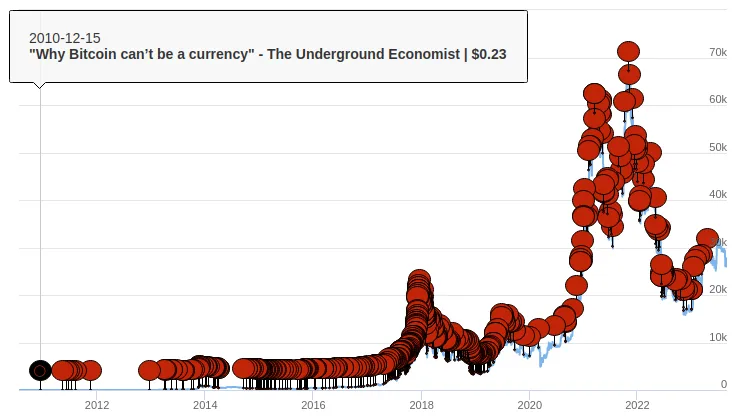

Neînțelegerea generalizată și lipsa de cunoștințe despre Bitcoin (și despre sistemul nostru monetar existent) au menținut Bitcoin într-o poziție investițională contrară.

A merge împotriva curentului este întotdeauna cel mai greu lucru de făcut și uneori este nevoie de mult curaj și convingere pentru a te distanța de mulțime. Cu toate acestea, abaterea de la mulțime este o componentă esențială a succesului investițiilor pe termen lung.

– Seth Klarman

3. Puterea rentabilității cumulate:

Conceptul de capitalizare în investițiile de valoare este asemănător cu un bulgăre de zăpadă care se rostogolește pe un deal; cu timp și răbdare, câștigurile mici se pot acumula și multiplica valoarea unei investiții.

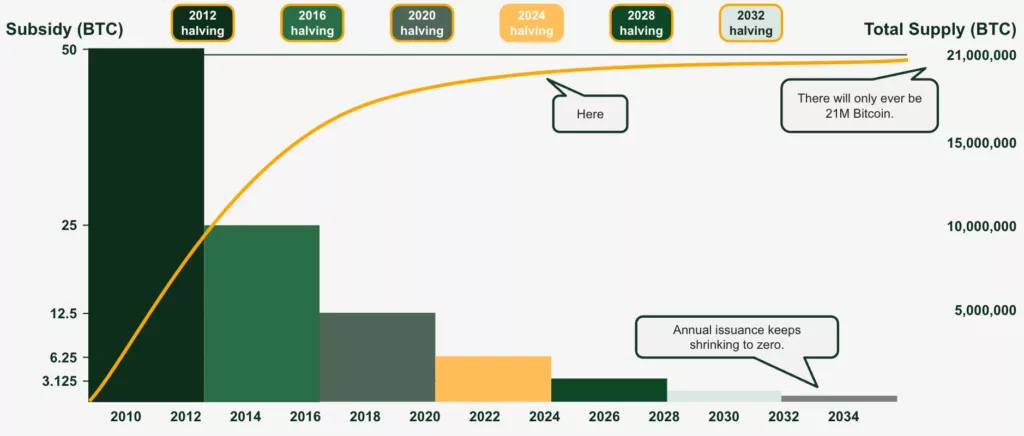

În mod important, acest concept matematic poate fi aplicat și la devalorizarea ascunsă a monedei – înțelegerea faptului că inflația erodează puterea de cumpărare încet și insidios este esențială pentru înțelegerea propunerii de valoare a Bitcoin.

Este evident că diferențele mici în rata randamentului compus vor face o diferență enormă în succesul unui program de investiții. Ceea ce poate părea nesemnificativ într-o perioadă scurtă de timp devine extrem de decisiv într-o perioadă lungă de timp.

– Warren Buffett

4. Confort cu investițiile concentrate:

O idee mai puțin convențională în value investing este aceea că investitorii ar trebui să adopte investiții concentrate, în loc să subscrie la convingerea larg răspândită că diversificarea portofoliului este esențială. Atunci când investitorii înțeleg cu adevărat valoarea intrinsecă a unui activ, ei ar trebui să își măsoare pozițiile în funcție de această convingere, chiar dacă acest lucru conduce la un portofoliu mai concentrat.

În contextul Bitcoin, o înțelegere profundă a tehnologiei, a proprietăților sale unice ca depozit digital de valoare și a traiectoriei sale generale de adopție ar putea conduce la o investiție mai mare.

Diversificarea este o protecție împotriva ignoranței. Nu prea are sens dacă știi ce faci.

– Warren Buffett

5. Excelență în management:

Un principiu de bază al investițiilor în valoare este excelența și integritatea echipei de conducere a societății. Investitorii ar trebui să monitorizeze îndeaproape conducerea pentru a se asigura că cei care le gestionează capitalul sunt capabili și demni de încredere.

Atunci când această viziune este comparată cu Bitcoin, apare o paralelă interesantă. Fundația Bitcoin nu este o echipă executivă tangibilă, ci un cod scris meticulos și o politică monetară imuabilă. Încrederea nu este plasată în oameni failibili, ci în principiile matematice absolute care guvernează protocolul.

Prin urmare, atractivitatea Bitcoin în domeniul „excelenței în management” constă în lipsa intervenției umane, oferind investitorilor un instrument financiar transparent și previzibil.

Viața modernă a creat birocratul de succes, iar birocratul de succes este un adevărat eșec și un adevărat idiot.

– Charlie Munger

6. Bariere concurențiale și bariere la intrare:

Investițiile în valoare pun mare accent pe avantajele competitive, asigurându-se că întreprinderile își mențin avantajul și își apără poziția pe piață. Originea Bitcoin, denumită adesea „concepție imaculată”, reprezintă un avantaj profund al primului venit în crearea rarității digitale.

Efectele de rețea în creștere ale Bitcoin, împreună cu gradul său de descentralizare de neegalat, susțin poziția sa dominantă pe piață. Prin urmare, orice nou concurent care încearcă să reproducă sau să introducă o penurie digitală similară se va confrunta cu bariere insurmontabile, consolidând propunerea de valoare intrinsecă a Bitcoin.

Cheia investițiilor nu constă în a evalua cât de mult va afecta o industrie societatea sau cât de mult va crește, ci mai degrabă în a determina avantajul competitiv al unei anumite companii și, mai presus de toate, durabilitatea acestui avantaj.

– Warren Buffett

Investițiile în valoare nu sunt moarte

La fel cum media mainstream a proclamat frecvent „Bitcoin este mort” de-a lungul istoriei sale, „value investing este mort” a fost, de asemenea, declarat de nenumărate ori în ultimele câteva decenii.

În realitate, mantra „creștere cu orice preț” a dominat piețele în secolul XXI, iar trecerea continuă de la investițiile „active” la investițiile „pasive” în indici a jucat un rol în percepția că investițiile în valoare nu sunt valabile, deoarece performanța pieței bursiere a devenit din ce în ce mai concentrată în câteva acțiuni de creștere cu capitalizare uriașă.

Acestea fiind spuse, din cauza tendințelor comportamentale ale oamenilor de a urmări performanța, investițiile în valoare vor fi întotdeauna oarecum învechite.

Investițiile în valoare nu sunt atractive pentru mulțime. Dacă ar fi fost atractivă, nu ai fi putut cumpăra niciodată ceva ieftin.

– Arnold Van Den Berg

În plus, fenomenul devalorizării continue a monedei prin tipărirea de bani și costurile de capital scăzute în mod artificial din ultimele decenii a contribuit la preferința pentru acțiunile de creștere în detrimentul acțiunilor valoroase.

Cu toate acestea, în ciuda subperformanței strategiilor „value” pe piața bursieră în raport cu strategiile „growth”, principiile fundamentale ale investițiilor „value” rămân valabile.

Investiția în valoare reprezintă capacitatea de a prevedea creșterea viitoare a situației financiare sau a potențialului unui activ înainte ca piața să realizeze adevărata sa valoare.

Oportunitatea se află în diferența dintre percepție și realitate.

– Francois Rochon

La fel ca Bitcoin, investițiile în valoare nu vor muri niciodată. Ele pot rămâne în afara favorului pentru perioade lungi, dar pentru cei care doresc să aprofundeze întregul potențial valoric al unui produs nativ digital, susținut energetic, securizat criptografic, open-source, distribuit echitabil, rar, există oportunități asimetrice.

Este posibil ca Benjamin Graham, Warren Buffett și mulți dintre discipolii lor să nu realizeze încă acest lucru, dar ei au furnizat un set de instrumente utile pentru înțelegerea cazului de investiții pentru Bitcoin.