De ce este Ethena o oportunitate cu adevărat mare?

Ethena este produsul DeFi cu cea mai rapidă creștere din istorie. În doar câteva luni, moneda sa stabilă generatoare de randament a ajuns la o valoare de 3 miliarde de dolari. Nicio altă monedă stabilă nu a crescut la fel de rapid ca USDe. Primul capitol al poveștii Ethena s-a concentrat pe crearea unei monede stabile sigure și foarte performante. Aceasta a rezistat fluctuațiilor extreme ale pieței și vizează acum, fără îndoială, cel mai mare concurent din spațiul stablecoin -ether, cu o capitalizare de piață de 160 de miliarde de dolari.

Ethena a evoluat de la statutul de „monedă stabilă nativă DeFi” la cel de monedă stabilă favorabilă conformității, cu o propunere de valoare puternică și canale de distribuție îmbunătățite. Introducerea USTb, implicarea BlackRock în produsele fiscale și scăderea ratelor dobânzilor au creat condiții favorabile pentru ca Ethena să devină un lider. Acești factori poziționează USDe pentru a deveni o stablecoin mainstream pe piața criptomonedelor.

Cu multe ineficiențe pe piață, aveți acum oportunitatea de a cumpăra cel mai puternic și mai rapid activ în creștere într-una dintre cele mai mari verticale în criptografie la o fracțiune din capitalizarea de piață a WIF.

Meta-narațiunea existentă

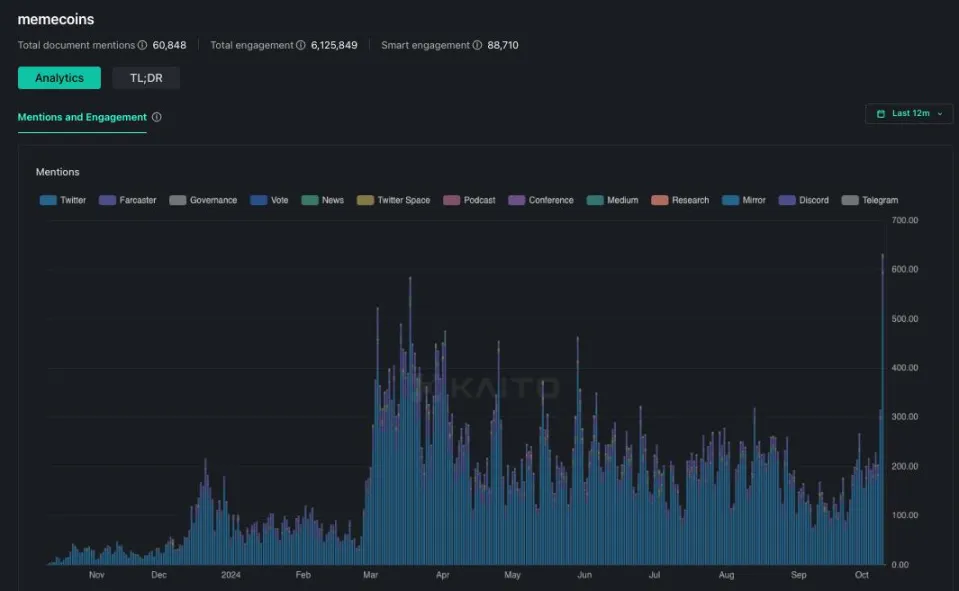

Acest ciclu a fost dominat de meme-uri. Piața și-a dat seama că a plăti pentru jetoane de proiecte supraevaluate și nesigure (cu prețuri mult peste cele mai multe baze de cost VC) este un joc manipulat. În schimb, am îmbrățișat jocul mai liber și mai deschis al memelor. Performanța superioară continuă a jetoanelor Meme în comparație cu alte monede alternative i-a determinat pe unii să o numească „nihilism financiar” – ignorarea fundamentelor pentru a urmări poveștile. Deși aceasta a fost cea mai profitabilă tranzacție în criptografie în ultimii doi ani, ea a devenit atât de răspândită încât până și memele primesc acum o atenție fără precedent.

Pe măsură ce piața este absorbită de mania memelor, uită o lecție atemporală a tuturor piețelor: Cele mai tari speculații sunt întotdeauna construite pe un sâmbure de adevăr.

Ascensiunea memelor este un fenomen nativ al criptomonedelor, determinat de comerțul cu amănuntul. Ceea ce uită acești participanți cu amănuntul este că activele lichide cu cele mai bune performanțe în timp sunt întotdeauna construite pe baza unei creșteri parabolice a elementelor fundamentale. Acest lucru se datorează faptului că numai o ancoră fundamentală poate oferi un punct Schelling (un punct focal sau de echilibru recunoscut de toți participanții) pentru toate grupurile de capital cripto-nativ: retail, fonduri speculative, societăți de tranzacționare proprietare și fonduri de lichiditate long-only. Acesta a fost punctul central al poveștii Solana în acest ciclu – investitorii care s-au concentrat pe implicarea dezvoltatorilor la începutul anului 2023 ar putea forma un caz fundamental pentru creșterea ecosistemului Solana, bucurându-se de randamente de aproape 10 ori în anul următor.

De asemenea, este posibil să vă amintiți boom-ul de lichidități al Axie Infinity, cu o creștere de 500x și milioane de utilizatori care au venit la joc în timpul freneziei pieței. Un alt exemplu bine cunoscut este Luna, al cărei UST de 40 de miliarde de dolari a circulat la nivel global, oferind un randament de 1 000 de ori mai mare dacă ați cumpărat Luna de la minim și ați ieșit corect înainte de prăbușire.

În timp ce nihilismul financiar a fost tendința dominantă în acest ciclu, unii ar putea susține că acesta provine din lipsa unei potriviri puternice între produs și piață (PMF) în cadrul proiectelor actuale de capital de risc, creând această viziune de consens dezechilibrată. Cu toate acestea, este nevoie de un singur proiect pentru a face masele să viseze din nou.

Cred că Ethena este cel mai puternic candidat pentru a ocupa acel loc în acest ciclu.

Principii de bază

Când vine vorba de monedele stabile, doar două lucruri contează cu adevărat:

1. Propunerea de valoare – De ce ar trebui să o dețineți?

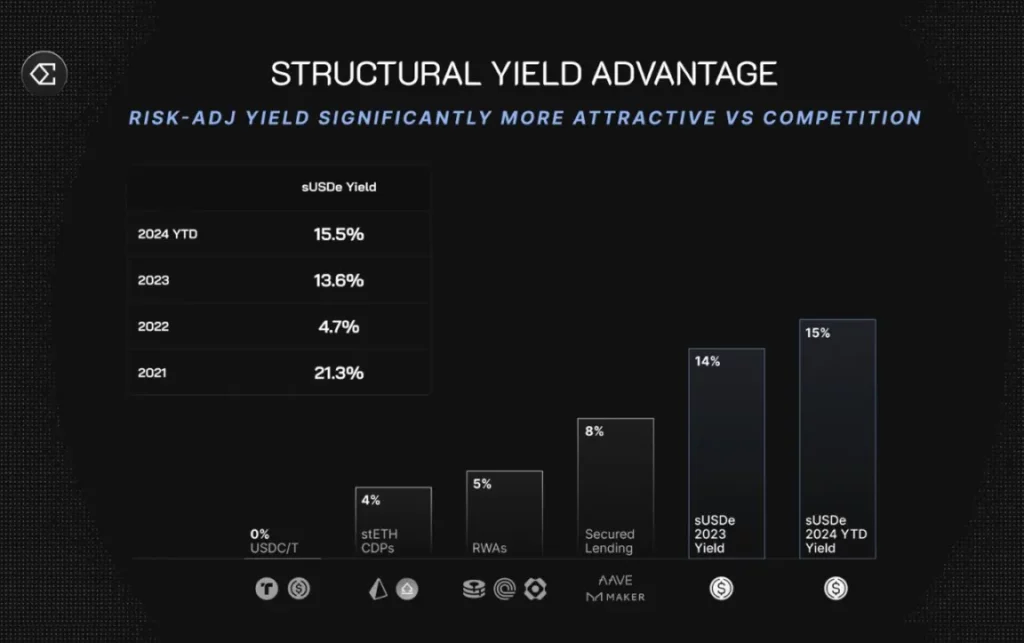

Produsul Ethena și propunerea sa de valoare sunt destul de simple. Depuneți 1 $ și veți primi o poziție delta-neutră compusă din ETH mizat și o poziție scurtă pe Ethereum, câștigând randament. Presupunând că ratele de finanțare se normalizează, sUSDe oferă cel mai mare randament sustenabil dintre monedele stabile din prezent (10-13% APY). Această propunere de valoare substanțială a făcut din Ethena stablecoin-ul cu cea mai rapidă creștere din istorie, atingând un vârf de 3,7 miliarde de dolari TVL în șapte luni și stabilizându-se la aproximativ 2,5 miliarde de dolari după o scădere a ratelor de finanțare.

Termenul „poziție delta-neutră” se referă la o strategie de investiții menită să compenseze variațiile de preț prin deținerea unor poziții atât lungi, cât și scurte pe un activ, menținând astfel valoarea de piață a poziției relativ stabilă. În cazul Ethena, această strategie este realizată prin mizarea ETH (long) și menținerea unei poziții short pe ETH pentru a menține o valoare stabilă, obținând în același timp randament.

sUSDe, moneda stabilă emisă de Ethena, a crescut rapid prin oferirea de randamente ridicate. Cu toate acestea, este important de reținut că randamentele ridicate sunt adesea însoțite de riscuri, iar investitorii ar trebui să ia în considerare riscurile potențiale alături de recompense. În plus, modificările ratelor de finanțare pot afecta atât randamentul, cât și valoarea totală blocată a stablecoin.

Privind piața, este clar că sUSDe este regele de necontestat al criptomonedelor cu randament ridicat. De ce ați mai deține astăzi Tether și ați renunța la randamentul pe care l-ar putea obține dolarii dumneavoastră? Cel mai probabil pentru că Tether este cel mai ușor de accesat și are cea mai bună lichiditate. Acest lucru ne aduce la al doilea punct…

2. Distribuția – Cât de ușor este de accesat și utilizat ca monedă?

Atunci când se lansează o nouă monedă stabilă, canalele de distribuție sunt cel mai important factor pentru adopție. USDT este astăzi moneda stabilă numărul unu, deoarece este moneda de referință pe toate bursele centralizate. Acest lucru reprezintă în sine un șanț imens și ar putea dura ani de zile pentru ca o monedă stabilă emergentă să înceapă să câștige cotă de piață.

Cu toate acestea, USDe a reușit să facă exact acest lucru. Cu sprijinul Bybit, a devenit a doua cea mai mare stablecoin disponibilă pe o bursă centralizată, oferind o funcție integrată de generare automată a randamentului. Acest lucru permite utilizatorilor să acceseze un colateral stablecoin superior, fără fricțiuni suplimentare. Până în prezent, nicio altă stablecoin descentralizată nu a fost acceptată de nicio bursă centralizată majoră, subliniind importanța acestei realizări.

Soldul total al stablecoin aflat pe bursele centralizate este de aproximativ 38,6 miliarde de dolari – de 15 ori oferta actuală de USDe. Chiar dacă doar 20% (o mică parte) din această ofertă decide că obținerea unui randament de 5-10% pe USDe este mai bună decât renunțarea la acesta, acest lucru ar implica o creștere de aproape 4 ori a pieței abordabile a USDe de acum înainte. Acum, imaginați-vă ce se va întâmpla atunci când toate bursele centralizate majore vor adopta USDe drept colateral?

Catalizatorul 1: Scăderea structurală a ratelor dobânzilor

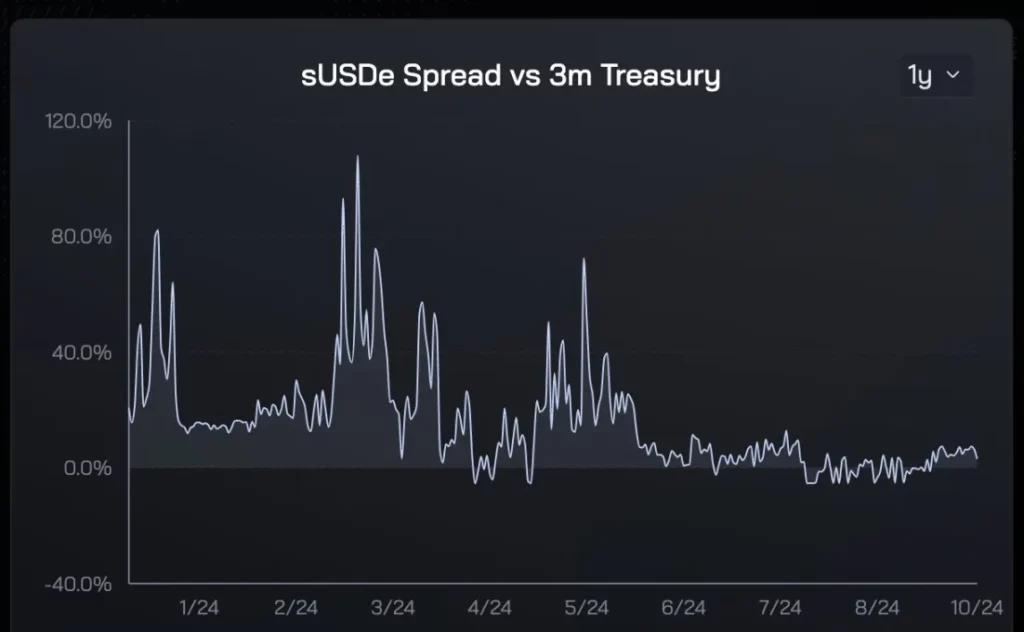

De la înființarea Ethena, prima de randament a sUSDe față de rata fondurilor Rezervei Federale a fost în medie de 5-8%. Acest avantaj structural a determinat intrarea în Ethena, în primele nouă luni, a miliarde de criptomonede în căutare de randament.

În septembrie, Powell a redus rata fondurilor Rezervei Federale cu 50 de puncte de bază, marcând începutul unei scăderi pe termen lung a ratelor globale fără risc. Estimările dot plot actuale sugerează că rata fondurilor Fed se va stabiliza între 3% și 3,5%, indicând o reducere de aproximativ 2% a ratei în următoarele 24 de luni. Cu toate acestea, acest lucru are puțin de-a face cu sursele de randament ale Ethena. De fapt, s-ar putea susține că acest lucru are un efect pozitiv indirect asupra ratelor de finanțare (aprecierea pieței -> îmbunătățirea raportului risc/randament -> creșterea cererii de îndatorare -> creșterea ratelor de finanțare).

Atunci când acești factori se combină, acest mix puternic duce la creșterea spread-ului ratei dobânzii, unde se află adevărata valoare a produsului Ethena.

După cum se vede în cele două grafice menționate mai sus, cererea de pe piață pentru USDe este foarte sensibilă la prima de randament față de titlurile de trezorerie americane. În primele șase luni de prime de randament ridicate, oferta de USDe a crescut dramatic. Pe măsură ce prima a scăzut, la fel a făcut și cererea de USDe. Pe baza acestor date istorice, sunt încrezător că, odată cu revenirea primei de randament, creșterea USDe se va reaccelera. Este important de reținut că acest vânt favorabil este ușor de înțeles și atractiv pentru majoritatea participanților la piață.

În timp, mă aștept ca acest lucru să sporească semnificativ prezența Ethena pe piață, la fel cum Luna și UST au dominat în 2021, când randamentele DeFi au început să scadă, ancorate de garanția de randament de 20% a UST în Anchor.

Catalizator 2: USTb

USTb a fost lansat în urmă cu două săptămâni și, din punctul meu de vedere, este o schimbare de joc care va conduce în mod semnificativ la adoptarea USDe.

O scurtă prezentare generală a USTb:

- O monedă stabilă 100% susținută de BlackRock și Securitize;

- Funcționează exact ca alte monede stabile care obțin randament de la Trezoreriile SUA, fără riscuri suplimentare de custodie/contraparte;

- Acesta poate servi ca subset al USDe, permițând deținătorilor de sUSDe să obțină randamente ale Trezoreriei atunci când randamentele financiare tradiționale le depășesc pe cele din criptografie.

Piața nu a înțeles pe deplin semnificația acestui lucru. După lansarea USTb, presupunând că sunteți încrezători că bursele precum Binance nu se vor prăbuși (chiar dacă s-ar prăbuși, USDe nu ar ajunge la zero, deoarece este susținută integral de BTC și stETH), nu există niciun motiv să dețineți nicio altă monedă stabilă în criptografie în afară de USDe. În cel mai rău scenariu, obțineți randamente similare cu cele ale concurenților, iar dacă nu, obțineți randamente bazate pe apetitul la risc al pieței.

Prin integrarea USTb în backend, volatilitatea randamentului sUSDe este acum atenuată în mod semnificativ, eliminând cea mai mare îngrijorare cu privire la lipsa randamentelor sustenabile ale Ethena în timpul unei piețe negative. Această reducere a volatilității randamentelor crește, de asemenea, probabilitatea integrării viitoare a bursei centralizate.

Cu acești doi catalizatori în joc, oferta stablecoin a Ethena este acum cuprinzătoare, depășind toți concurenții de pe piață.

Tokenomics: Puncte forte, slăbiciuni și oportunități

Un dezavantaj major al jetoanelor VC este că, dacă le dețineți suficient de mult timp, deveniți în mod natural lichiditatea de ieșire pentru investitorii timpurii, echipe și alte părți interesate care primesc recompense în jetoane. Doar acest lucru a determinat piața să abandoneze complet unele dintre cele mai PMF (Product-Market Fit) proiecte din acest ciclu, optând în schimb pentru monede meme pure.

Ethena nu este diferită de token-urile VC tipice. De la vârful său, ENA a scăzut cu aproximativ 80% din cauza evaluărilor ridicate de lansare și a ofertei airdropped care a intrat pe piață. În ultimele șase luni, primul sezon de lansare a fost complet deblocat, 750 de milioane de jetoane ajungând pe piață. Aceste deblocări, împreună cu cererea redusă de pârghii, au distrus în cele din urmă narațiunea ENA, motiv pentru care nimeni nu deține ENA astăzi și pentru care cred cu tărie că o reevaluare semnificativă este inevitabilă.

Deci, de ce ar trebui să vă gândiți acum la acest jeton VC „malefic”? Răspunsul este simplu – cantitatea de ENA care intră pe piață va scădea drastic în următoarele șase luni, ușurând foarte mult presiunea de vânzare. Ieri, a fost lansat primul lot de jetoane, iar din totalul de 125 de milioane de dolari în ofertă nouă, fermierii au revendicat doar 30 de milioane de dolari, optând să blocheze jetoanele rămase. Având în vedere că fermierii au fost vânzători marginali în ultimele câteva luni, ce se va întâmpla atunci când vor înceta să mai vândă? Prețul a găsit deja un minim natural la 0,20 $ și formează acum maxime și minime mai mari în jurul valorii de 0,26 $.

De acum și până în aprilie 2025, singura inflație suplimentară va proveni din restul de ~300 de milioane de jetoane de recompensă pentru fermieri care vor intra pe piață, dar la 0,28 $, aceasta înseamnă doar aproximativ 450 000 $ zilnic (mai puțin de 1% din volumul zilnic de tranzacționare). Pentru a pune acest lucru în perspectivă, TAO s-a confruntat cu o presiune inflaționistă zilnică de 4 până la 5 milioane de dolari, însă prețul său a crescut cu 250% în ultima lună. Ideea este că, atunci când condițiile sunt favorabile, deblocările de inflație nu contează de obicei în timpul fazelor de reevaluare a jetoanelor. După aprilie 2025, jetoanele team/VC vor începe să se deblocheze, deci avem la dispoziție aproximativ șase luni pentru a valida această teză.

Cât de mare este visul?

În ciuda faptului că este singurul produs nou major cu PMF clar în acest ciclu, ENA nu a reușit să intre în top 100 CoinGecko. Din punctul de vedere al analizei tehnice, graficul de tranzacționare de înaltă frecvență al ENA arată excepțional de curat. Având în vedere factorii fundamentali și atenuarea presiunii inflaționiste, prevăd că ENA va recâștiga nivelul de 1 $. Chiar și atunci, capitalizarea de piață a ENA ar fi comparabilă doar cu recentul vârf de 1,5 miliarde de dolari al POPCAT în ceea ce privește capitalizarea de piață circulantă.

Privind în perspectivă, Ethena are o bază solidă pentru a crește USDe la zeci sau chiar sute de miliarde de dolari. Pe măsură ce crypto stablecoins câștigă mai multă cotă de piață datorită plăților transfrontaliere internaționale, o piață de 1 trilion de dolari nu este inaccesibilă. Până atunci, dacă ENA nu va fi unul dintre primele 20 de token-uri, aș fi surprins, deoarece este cel mai bun produs pe cea mai mare verticală a pieței cripto.

Nu se știe când vom atinge această țintă, dar Ethena este pariul meu pentru următorul mare vis al criptografiei în acest ciclu. Ca întotdeauna, niciunul dintre acestea nu ar trebui să fie considerat sfat financiar. Vă rugăm DYOR (Do Your Own Research).

Sunt, desigur, un deținător pe termen lung al acestui jeton, dar dacă datele de mai târziu contrazic acest punct de vedere, s-ar putea să-mi schimb poziția.