Пересмотр механизма протокола Penpie: Влияние взлома не стоит преувеличивать

Инцидент безопасности

4 сентября был взломан DeFi протокол Penpie, построенный на базе Pendle, был взломан, что привело к краже криптоактивов на сумму около $27 млн, включая различные формы Ethereum с котировками, Ethena’s sUSDE и завернутые стабильные монеты USDC.

По данным Certik, это была крупнейшая атака на ретрансляцию в 2024 году и третья по величине с января 2021 года, после взлома Grim Finance (~40 млн долларов в декабре 2021 года) и инцидента с уязвимостью Vyper (~52 млн долларов в июле 2023 года).

Несмотря на попытки Penpie договориться с хакером, предложив обсудить вознаграждение и отказаться от судебных исков в случае возврата средств, к 8 сентября хакер вывел оставшиеся 1 661 ETH (~$3,77 млн) на Tornado Cash. Это говорит о том, что украденные $27 млн (в пересчете на 11 261 ETH) были полностью отмыты через Tornado Cash, и вероятность их возврата близка к нулю.

Многие никогда не слышали о Penpie до взлома, но на самом деле Penpie стал пионером в экосистеме Magpie как первая успешная модель subDAO, заложившая основу для других subDAO, таких как Eigenpie, которые впоследствии получили более широкое признание.

Итак, что именно делает протокол Penpie? И сохраняет ли он свою конкурентоспособность после этой бреши в системе безопасности? Давайте разберемся.

Механизм протокола

Penpie работает на платформе Pendle. Не погружаясь слишком глубоко в различные механизмы Pendle, давайте обобщим ключевые аспекты, чтобы прояснить отношения между Pendle и Penpie.

Pendle предлагает три основных способа участия:

- Держать PT (Principal Token) для получения фиксированного дохода.

- Держите YT (Yield Token), чтобы спекулировать на неопределенных доходах.

- Обеспечение ликвидности (LP) для пар SY-PT (SY: токен-обертка исходного актива, где SY = PT + YT).

YT и PT привлекают игроков с разной склонностью к риску, помогая протоколам, интегрированным с Pendle, увеличивать TVL (Total Value Locked). Для поддержания высоких темпов роста TVL требуется достаточный объем ликвидности SY-PT, чтобы обеспечить низкий уровень проскальзывания при генерации новых PT и YT. Чтобы привлечь поставщиков ликвидности (LP), Pendle предлагает стимулы в виде токенов PENDLE.

Имея достаточное количество vePENDLE (1 PENDLE, заблокированный на 4 года, равен 1 vePENDLE, на 2 года — 0,5 vePENDLE и т. д.), LP могут увеличить вознаграждение за PENDLE в 2,5 раза.

Но что делать, если вы не владеете PENDLE, но все равно хотите максимизировать доходность LP? Вы можете вложить свои LP-токены в Liquid Lockers или Yield Boosters, такие как Penpie или StakeDAO, которые блокируют PENDLE и держат большие суммы vePENDLE, помогая вам увеличить доходность LP в обмен на долю вознаграждений и внешних сторонних взяток.

Одним словом, Penpie помогает поставщикам ликвидности на Pendle повысить доходность без блокировки токенов PENDLE.

Текущее положение Пенпи

Из приведенного выше анализа ясно, что фундаментальная конкурентоспособность Penpie зависит от количества vePENDLE, которыми она владеет. Чем больше vePENDLE, тем большему количеству LP (и большим суммам) она может помочь, что ведет к росту TVL и доходов Penpie.

Так есть ли у Penpie конкурентное преимущество после инцидента с безопасностью? Ответ — однозначно да.

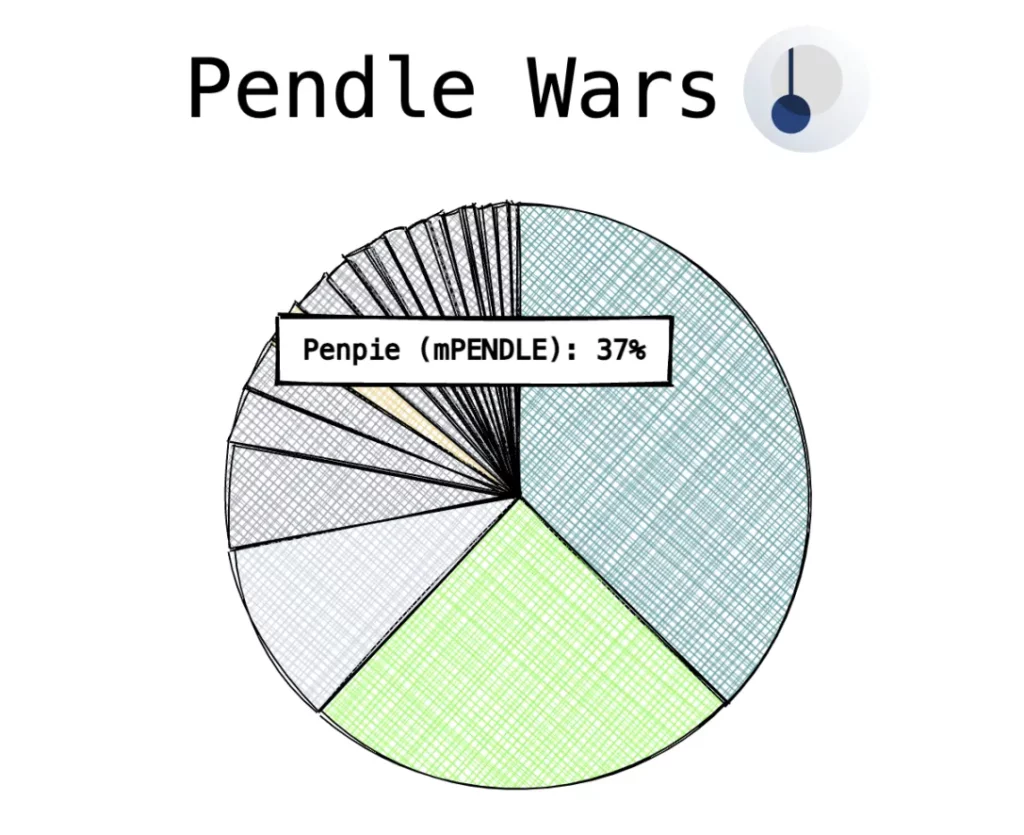

Компания Penpie не потеряла ни одного своего пакета vePENDLE в результате взлома и остается крупнейшим держателем токенов PENDLE, имея более 12 миллионов vePENDLE (37,59 % от общего количества), что превышает совокупный пакет акций конкурентов, Equilibria и StakeDAO.

С чисто функциональной точки зрения Penpie все еще может предложить более высокую доходность для оставшихся активов на платформе (более 100 миллионов долларов в токенах Pendle LP).

Однако доверие должно быть восстановлено, а пострадавшие пользователи должны получить компенсацию за свои потери.

Перспективы на будущее

Для Penpie ее основной актив -vePENDLE, «золотой гусь», — остался нетронутым, что очень удачно. Однако теперь ей необходимо стабилизироваться и предоставить справедливый план компенсации пользователям, которые пострадали от потери активов. Потенциальные решения могут включать выпуск компенсационных облигаций или токенов восстановления, что может потребовать от держателей токенов PNP пожертвовать частью своей прибыли, отдавая приоритет компенсации тем, кто пострадал от взлома.

В краткосрочной перспективе движение цены токенов PNP может быть нестабильным, но после восстановления функциональности Penpie и обеспечения безопасности кода он останется фундаментально здоровым и практичным протоколом DeFi.