Solana Validator Business: Лучший валидатор зарабатывает 14 миллионов долларов

В последнее время Solana лидирует по различным показателям. Валидаторы, стоящие за Solana, остаются несколько загадочными. Сколько можно заработать в качестве валидатора Solana? Какой уровень инвестиций требуется?

Solana сочетает в себе механизмы консенсуса Proof of History (PoH) и Proof of Stake (PoS) механизмы консенсуса. Владельцы токенов могут передать свои токены выбранным ими валидаторам. Чем больше токенов поставлено на кон, тем выше коэффициент генерации блоков валидатором, и стейкеры получают пропорциональное вознаграждение за блок.

Валидаторы обычно берут 8-10% комиссионных за ставку. Те, кто не взимает комиссию и поддерживает стабильную сеть, пользуются предпочтением ставочников.

В Solana есть два типа узлов: узлы-валидаторы для голосования и ведения бухгалтерской книги и узлы RPC для доступа к данным. Узлы RPC не участвуют в проверке сети и не получают вознаграждения за блоки. Для работы валидаторных узлов требуется высокая пропускная способность, память и хранилища, которые обычно размещаются в глобальных центрах обработки данных, что делает их недоступными для обычных пользователей.

Минимальная стоимость: $60 000 в год

Расходы на валидатор включают:

Оборудование:

Затраты на аппаратное обеспечение — одна из самых больших статей расходов при работе валидатором Solana. Рекомендуемая конфигурация Solana включает в себя 12-ядерный/24-поточный процессор, 256 ГБ/512 ГБ памяти и более 1 ТБ дискового пространства. Такая конфигурация значительно превосходит типичные характеристики домашних компьютеров, особенно в части памяти, которая сама по себе может стоить более 10 000 долларов.

Кроме того, требуется стабильная пропускная способность в 1 ГБ. Поэтому большинство валидаторов предпочитают арендовать серверы. По данным Helius, стоимость аренды составляет от 370 до 470 долларов в месяц, то есть примерно 4500-5600 долларов в год.

Стоимость полосы пропускания также зависит от размера ставки: при большем количестве лидерских блоков стоимость полосы пропускания выше.

Цепное голосование:

Валидаторы Solana должны участвовать в голосовании на цепи для достижения консенсуса, что влечет за собой плату, аналогичную другим сетевым транзакциям. Каждая эпоха (432 000 слотов) требует от валидаторов участия в голосовании, при этом стоимость каждой транзакции голосования составляет 0,000005 SOL.

Это составляет примерно 2-3 СОЛ за эпоху. Учитывая, что эпоха длится примерно 2-3 дня, годовая стоимость транзакции голосования составляет около 300-350 SOL, или примерно 1 SOL в день. При цене $182 за SOL это составляет $54 600 — $63 700 в год. Когда цены на SOL высоки, это становится одной из самых больших статей расходов.

Общие расходы:

В общей сложности ежегодные затраты на эксплуатацию валидатора Solana составляют не менее 60 000 долларов. Такие значительные инвестиции не по карману обычным пользователям, и это без учета трудозатрат на обслуживание сервера.

Потенциальные убытки

Несмотря на значительные инвестиции, какова отдача от валидатора?

Валидаторы Solana получают доход из нескольких источников: вознаграждения за инфляцию, вознаграждения за блокчейн и MEV.

Вознаграждение за инфляцию:

Вознаграждения за инфляцию — это поощрения в виде токенов SOL для участвующих валидаторов. Первоначальный уровень инфляции для SOL был установлен на уровне 8 % с ежегодным снижением на 15 %. На инфляционное вознаграждение валидатора также влияет общий коэффициент ставки — чем ниже общий коэффициент ставки, тем выше доходность валидатора.

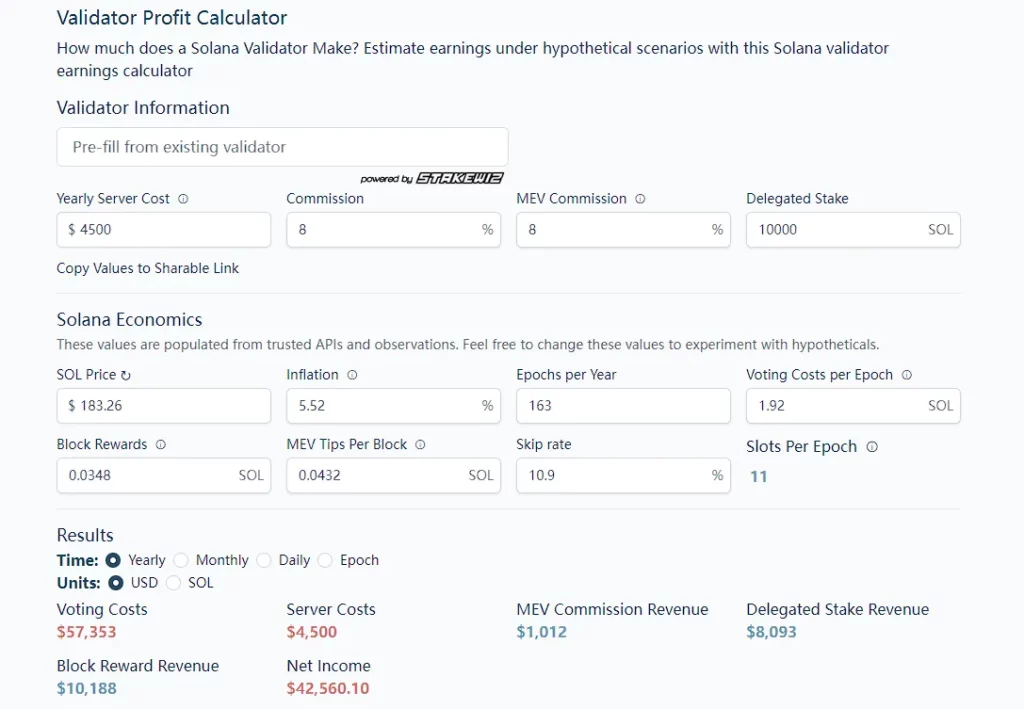

В настоящее время совокупная инфляционная доходность составляет 5,52%. Если предположить, что стандартная комиссия валидатора составляет 8 %, то валидатор с 10 000 поставленных SOL заработает примерно 8 000 долларов в год на вознаграждениях за ставки.

Награда за блок:

Каждый валидатор имеет шанс стать лидером блока, а частота выбора зависит от количества SOL, на которые сделаны ставки. Например, при ставке в 10 000 SOL валидатор будет выбран в качестве лидера блока примерно 11 раз за эпоху (обычно 2 дня).

Годовой доход от этого составит около 52 СОЛ (при среднем вознаграждении за блок 0,0332 СОЛ), что в переводе на доллары составит примерно 9 400 долларов.

MEV Rewards:

Максимальная извлекаемая ценность (Maximum Extractable Value, MEV) — это прибыль, которую валидаторы могут получить, выборочно включая, исключая или изменяя порядок транзакций в генерируемых ими блоках. В Solana назначенные лидеры блоков имеют полный контроль над упаковкой и планированием блоков.

Поисковики могут отправлять пачки лидерам через механизм внецепочечного аукциона, платя чаевые за включение в блок. Валидаторы, использующие клиент Jito-Solana, могут получать такую прибыль, хотя вознаграждение зависит от того, как часто их выбирают в качестве лидеров.

Среднее вознаграждение MEV за блок составляет около 0,0427 SOL. В клиенте Jito эти вознаграждения обычно делятся со стейкерами, а валидаторы берут комиссию в размере 8 %. В результате валидатор с 10 000 SOL получает примерно $970 годового дохода MEV.

Расчет рентабельности

При ставке всего в 10 000 SOL ежегодные расходы на валидатора составляют не менее $60 000, а общий доход — около $18 370, что приводит к убыткам в размере $41 630. Похоже, что это нерентабельное предприятие.

Основная причина таких потерь — недостаточный объем ставки. Увеличение суммы ставки до более чем 32 300 SOL позволит добиться прибыльности. В настоящее время в Solana насчитывается 2 724 узла валидаторов, при этом 857 валидаторов имеют ставку более 32 300 SOL, что означает, что более тысячи валидаторов работают в убыток.

У Фонда Соланы есть программа поддержки, Delegation Program, в рамках которой новые валидаторы делают ставки до 100 000 SOL. Тем не менее, валидаторам все равно необходимо заручиться поддержкой не менее 15 000 SOL, что при самостоятельной ставке соответствует инвестициям в размере более 2,73 миллиона долларов.

Самый высокий заработок валидатора достиг 14 миллионов долларов

Для известных валидаторов этот доход может быть весьма прибыльным. Возьмем, к примеру, крупнейшего валидатора Helius. В настоящее время на Helius размещено 13 миллионов токенов SOL. Helius не взимает никаких инфляционных или MEV-комиссий, передавая все эти вознаграждения обратно стакерам.

В этом сценарии годовое вознаграждение Helius за блокчейн составляет 14,05 млн долларов. Если бы Helius взимал комиссию в размере 8 %, доход увеличился бы еще на 1,4 млн долларов. Однако вполне вероятно, что, отказавшись от этого дохода, Helius привлекла больше пользователей к размещению своих токенов.

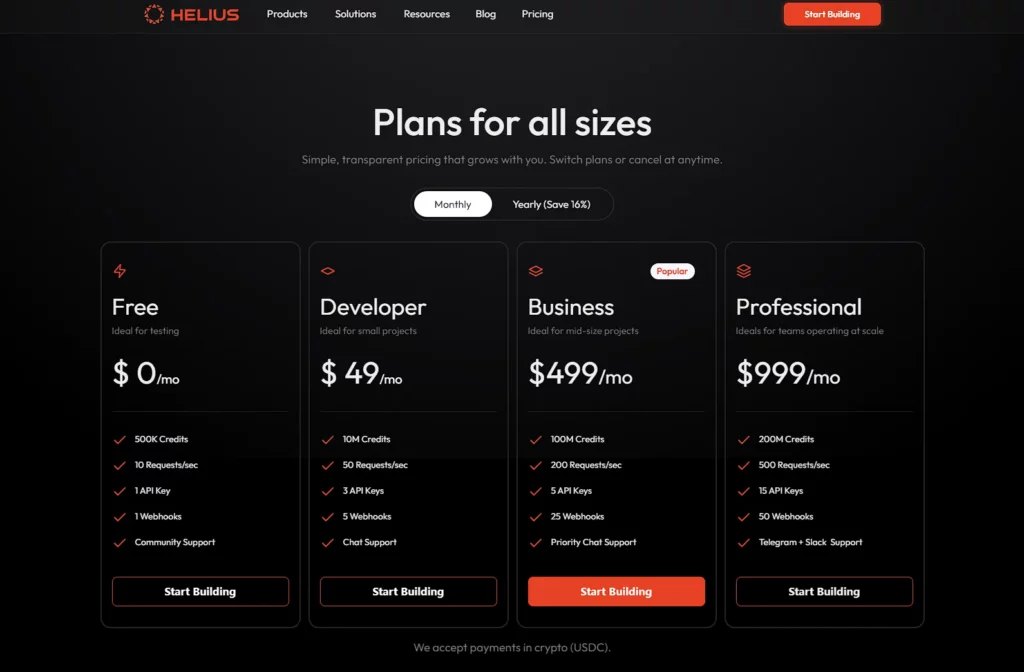

Кроме того, крупные валидаторы, такие как Helius, не полагаются исключительно на вознаграждение за блокчейн. Helius также получает доход, предоставляя услуги RPC-узлов и доступ к API, причем стоимость подписки составляет от 49 до 999 долларов в месяц. Helius стал одним из основных поставщиков услуг RPC в экосистеме Solana.

Ставки сами по себе могут оказаться неприбыльными

Для пользователей, делающих ставки с помощью таких валидаторов, годовая доходность обычно составляет от 6 до 8 %. Однако это не гарантированный стабильный доход. Существуют такие риски, как возможное падение цен на токены SOL, штрафы за нестабильность работы сервера валидатора, а также недобросовестные валидаторы, которые могут тайно увеличить комиссию до 100 %.

Несмотря на эти риски, данные показывают, что в настоящее время около 65,7 % токенов SOL заколочены, что является лидером среди публичных блокчейнов. Судя по всему, стейкинг стал коллективным выбором для крупных держателей SOL. Однако эта инвестиционная стратегия работает только на рынке, где ожидается рост цен на токены SOL. Если стоимость владения токенами SOL слишком высока, вся прибыль может быть легко сведена на нет во время спада, что приведет к убыткам.

В целом, получение статуса валидатора на Solana сопряжено со значительными финансовыми и техническими барьерами. Однако для организаций, обладающих влиянием в экосистеме и достаточным финансовым потенциалом, статус валидатора может принести относительно стабильную прибыль.

Однако такие высокие барьеры для входа также вызывают опасения по поводу усиления централизации или монополизации со стороны небольшой группы. Для обычных пользователей полагаться только на ставку и распределение вознаграждения MEV — не самый лучший способ застраховаться от рисков волатильности активов.