Barter na verigi: vrnimo se k ritmu kriptovalut

V tem članku predlagamo dve medsebojno povezani teoretični nitki: prva sledi razvoju likvidnostne tehnologije DeFi, druga pa poudarja transformativni vpliv menjave v verigi z vidika gospodarske zgodovine.

Namen tega članka je potrditi, da je globoka revolucija DeFi neizbežna: potrebujemo le še malo potrpljenja. Tiste vizionarske graditelje, ki se bodo znali držati svojih idealov, bo trg sčasoma nagradil.

Natančno sledimo razvoju trga decentralizirane menjave (DEX), da bi pokazali, da pojav menjalnega trgovanja na verigi ni naključje in da menjalno trgovanje na verigi resnično spreminja pravila igre.

Predstavlja pomembno poglavje v zgodovini Web3 graditeljev. Doseganje njegove funkcionalnosti zahteva precejšnje inovacije in izboljšave, ne le znotraj DEX-ov, temveč tudi na ravni osnovne infrastrukture.

Če bo menjava v verigi postala pomemben zgodovinski mejnik, menimo, da je treba vsa s tem povezana prizadevanja in prispevke ustrezno obeležiti.

1. Ali smo izgubili nadzor nad ritmom kripto industrije?

Od januarja 2023 je Bitcoin zaradi odobritev ETF-jev in novih pričakovanj glede kvantitativnega sproščanja padel do najnižje točke in se odbil do novih rekordov. Vendar pa večina altcoinov ni pokazala močnejšega zagona navzgor kot v preteklosti, ko je BTC ustvaril prostor za domišljijo.

Nekateri vlagatelji se pravim inovacijam posmehujejo zaradi visokega vrednotenja in nizke likvidnosti trga žetonov tveganega kapitala, saj svet kriptovalut obravnavajo kot področje kriminala. Na nekaterih industrijskih konferencah posamezni vodilni v panogi celo odkrito govorijo o celotni panogi kot o podobni igralnici.

Številne navdušence nad kriptovalutami navdušuje igra PvP (igralec proti igralcu). Splošna uspešnost trga kaže, da so memecoini iskani v zgodnjih fazah bikovskega trga, medtem ko so vrednostni žetoni prezrti in odsotni ves čas bikovskega trga.

Številni veterani menijo, da je na tem bikovskem trgu tokrat res drugače in da bo v letih 2018-2019 celo presegel hladno obdobje v panogi. Nekateri razvijalci so zmedeni in se začnejo spraševati o svojih prvotnih namenih: ali lahko kriptovalute res spremenijo resnični svet? Od lanskega leta, ko je umetna inteligenca postala vse pomembnejša, so se številni usmerili v umetno inteligenco, medtem ko jih več ostaja neodločenih.

Zakaj je ta trg kriptovalut drugačen?

Ne smemo zanemariti vpliva pohlepa tveganega kapitala in ekipe, neusklajenih interesov, neetičnega ravnanja in kratkoročnega razmišljanja. Trg je že dolgo temen gozd. Poleg kodeksa ni veliko pravil, ki bi urejala udeležence. Čeprav te težave obstajajo že dolgo, niso dovolj, da bi pojasnile pomanjkljivo uspešnost tega bikovskega trga.

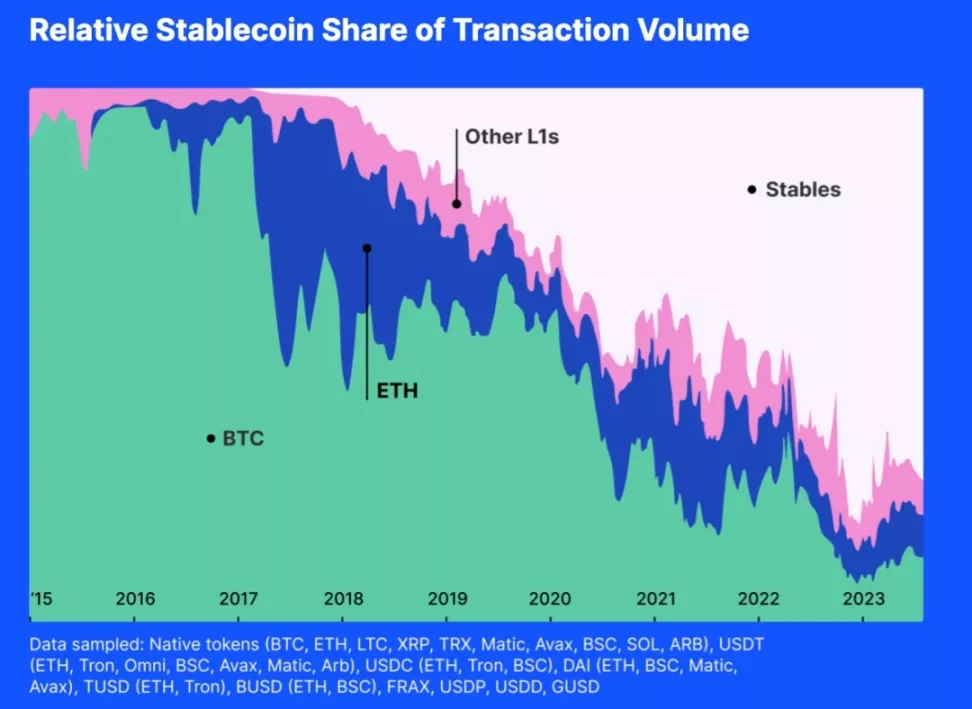

Zato predlagamo dodaten razlog: samoizpolnjevanje na trgu kriptovalut ne zadošča več za zagotavljanje potrebne likvidnosti za naš ekosistem kriptovalut. Oglejte si spodnjo sliko:

Zgornja slika prikazuje aktivnost različnih splošnih kriptografskih ekvivalentov. Iz grafa je razvidno, da se od leta 2018 tržni delež nestabilnih kovancev nenehno zmanjšuje. Kar zadeva obseg trgovanja, so večino transakcij v zadnjem letu ali dveh zagotovili stabilni kovanci v ameriških dolarjih. Če se tržna vrednost stabilnih kovancev USD ne bo mogla še naprej povečevati, saj se bodo izdajali novi kovanci, se bo likvidnostni sklad izpraznil.

V preteklosti sta bila bitcoin in ethereum večinoma splošna ekvivalenta trga. Bitcoin in Ethereum sta lahko postala likvidnost za druge, v fazi bikovskega trga pa so se altcoini in mainstream kovanci, ki so delovali kot likvidnost, vrteli navzgor in se medsebojno krepili.

V takšni strukturi trga likvidnosti, ki je temeljila na žetonih, je altcoinom redko primanjkovalo likvidnosti. Če se vrnemo k sedanjosti, je večina trgovalnih parov povezana s stablecoini, vezanimi na USD. Tudi eksplozivna rast vrednosti bitcoina ali ethereuma je neuporabna; zaradi statusa stablecoinov BTC in ETH težko vnašata likvidnost v druge žetone.

Cenovna moč kriptovalut je v rokah Wall Streeta

Vsi stabilni kovanci v USD in drugi skladni finančni instrumenti so vaba. Kriptovalute sledijo uri Wall Streeta.

Oktobra 2014 je Tether začel ponujati stabilno digitalno valuto, ki je zapolnila vrzel med kriptovalutami in fiat valutami ter zagotavljala stabilnost tradicionalnih valut in prilagodljivost digitalnih valut.

Zdaj je postal tretji največji žeton po tržni vrednosti. Poleg tega ima USDT največ trgovalnih parov v indeksu, desetkrat več kot Ethereum ali wBTC.

Septembra 2018 je podjetje Circle v sodelovanju z banko Coinbase pod okriljem konzorcija Centre izdalo kovanec USD (USDC). Vsak žeton USDC, ki je vezan na ameriški dolar, je podprt z dolarskimi rezervami v razmerju 1:1. Kot žeton ERC-20 USDC omogoča nemotene transakcije in se povezuje z različnimi decentraliziranimi aplikacijami.

10. decembra 2017 je borza Chicago Board Options Exchange (CBOE) uvedla terminske pogodbe na bitcoin, ki lahko vplivajo na promptne cene bitcoina, čeprav se poravnavajo le v ameriških dolarjih, zlasti glede na to, da odprti interes za bitcoin zdaj predstavlja 28 % svetovnega trga.

Wall Street ne vpliva le fizično na trg kriptovalut, ampak tudi psihološko na likvidnost na trgu kriptovalut. Se spomnite, ko smo začeli biti pozorni na stališče Federal Reserve, diskont zaupanja Grayscale, “točkovne ploskve” FOMC in denarne tokove skladov BTC-ETF? Vse te informacije psihološko vplivajo na naše vedenje.

Stabilni kovanci so vaba, ki jo je vrgla vlada ZDA. Odkar smo stablecoine, vezane na USD, sprejeli kot sredstvo za zagotavljanje likvidnosti, so začeli kopičiti konsenz, nadomeščati likvidnostno vlogo domačih kriptožetonov, tekmovati z drugimi žetoni in spodkopavati njihovo verodostojnost ter postopoma prevladovati na trgu splošnih ekvivalentov.

Tako smo izgubili nadzor nad svojim tržnim ritmom.

Ne želim kriviti stabilnih kovancev, vezanih na USD; nasprotno, to je naravna posledica poštene konkurence in tržne izbire. Tether in Circle vlagateljem pomagata neposredno vlagati v sredstva v verigi, ki so vezana na ameriški dolar, s čimer jim omogočata, da nosijo tveganja, enakovredna ameriškemu dolarju, in vlagateljem omogočata več izbire.

Trgi se borijo za likvidnost! Izguba nadzora nad likvidnostjo pomeni izgubo nadzora nad ritmom kriptoindustrije.

2. Tisočletna vojna za likvidnost

Likvidnost je vedno temeljno povpraševanje

Likvidnost je temeljna značilnost trgov in vsaka inovacija, ki izboljša likvidnost trga, je pomemben zgodovinski napredek.

V skladu z organizacijsko teorijo je trg opredeljen kot strukturirano okolje, v katerem kupci in prodajalci izmenjujejo blago, storitve in informacije. To okolje usmerjajo uveljavljena pravila, norme in institucije, ki olajšujejo usklajevanje, zmanjšujejo transakcijske stroške in podpirajo učinkovite ekonomske interakcije.

Likvidnost je ključnega pomena za organizacijo trga, saj neposredno vpliva na učinkovitost, stabilnost in privlačnost trga. Visoka likvidnost zmanjšuje transakcijske stroške, saj zmanjšuje spodrsljaje in povečuje obseg trgovanja. Visoko likvidni trgi imajo tudi večjo cenovno elastičnost, boljše cene in privabljajo več udeležencev, kar prispeva k natančnejšim cenovnim informacijam.

Informacijska ekonomija poudarja vlogo trgov pri odkrivanju informacij. Na idealnih trgih se informacije prosto pretakajo, kar udeležencem omogoča sprejemanje informiranih odločitev, optimalno razporejanje virov in doseganje ravnovesnih cen. Visoko likvidni trgi ustvarjajo zanesljive informacije, ki pomagajo pri učinkovitejši alokaciji virov.

Te značilnosti povečujejo sposobnost trga, da pritegne udeležence, ne glede na to, ali gre za učinkovitost pri določanju cen, stabilnost in odpornost cen ali nižje transakcijske stroške. Privlačnost trga po drugi strani dodatno povečuje likvidnost trga, kar izboljšuje njegovo splošno učinkovitost. Zato je izboljšanje likvidnosti bistvenega pomena za vsak trg.

Denar kot inovacija za reševanje likvidnostnih težav

V znanosti obstajata dve prevladujoči teoriji o izvoru denarja. Ena teorija vidi denar kot priročno sredstvo menjave, ki je splošno sprejeta v javnosti in med znanstveniki. Druga, ki izhaja iz knjige Davida Graeberja Dolg: prvih 5000 let, trdi, da je denar nastal iz dolžniških razmerij, hkrati pa denarju priznava vlogo univerzalnega ekvivalenta.

Poleg knjige Glynna Daviesa A History of Money: Od starega veka do danes in Karla Marxa Kapital: 1. zvezek, so podobna stališča o izvoru in razvoju denarja tudi v drugih virih.

Niall Ferguson je na primer v knjigi Povzpon denarja: poudarja, da je razvoj denarja nastal zaradi potrebe po učinkovitih sistemih menjave, ki so se začeli z menjavo in se razvili v bolj zapletene sisteme, ki so uporabljali predmete z notranjo vrednostjo.

Podobno je tudi v knjigi Money: V knjigi Felix Martin obravnava koncept denarja kot družbene tehnologije, ki je bila razvita zaradi potrebe po učinkovitejšem sistemu menjave. Martin tako kot Marx na denar gleda kot na univerzalni ekvivalent, ki izvira iz skupnega blaga v obdobju menjave.

Končno, knjiga Davida Graeberja Dolg: prvih 5000 let predstavlja edinstven pogled, saj meni, da se je denar razvil iz sistemov dolga in obveznosti, ki so nastali pred izumom denarja.

Vendar se Graeberjevo stališče še vedno ujema s temeljno idejo, da je bil denar ustvarjen kot univerzalni ekvivalent za lažjo izmenjavo blaga in storitev.

Ti viri dodatno poudarjajo vlogo denarja kot sredstva menjave, kar se sklada s stališči Daviesa in Marxa.

Če povzamemo, je akademsko soglasje o denarju, da je njegova funkcija univerzalnega ekvivalenta nastala zaradi reševanja likvidnostnih težav na trgih. Razprava je o tem, ali so bili prvotni nosilci denarja blago ali dolgovi.

Denar je bil odgovor starodavne elite na likvidnostne težave pred pojavom interneta vrednosti, sredstvo za povečanje likvidnosti.

V preteklosti so stare sile, ki so denar enačile z likvidnostjo, le redko poskušale izboljšati organizacijsko strukturo trga, da bi dosegle boljše likvidnostne pogoje. Nikoli niso razmišljale o tem, kako ustvariti likvidnost trga brez denarja. Morda so bile tako dolgo zaprte kot bolhe v škatli s pokrovom, da so pozabile, kako visoko lahko skočijo.

DEX: Sila sprememb

Osnovni cilj vsakega trga je zagotoviti najnatančnejše cene in najučinkovitejše razporejanje virov. Vsaka komponenta, mehanizem in struktura so zasnovani tako, da dosegajo ta namen. Skozi zgodovino so ljudje nenehno ustvarjali nove metode za izboljšanje učinkovitosti trga.

Skozi stoletja so se trgi močno spreminjali. Mehanizmi za oblikovanje cen so bili večkrat nadgrajeni. Za izpolnjevanje različnih gospodarskih potreb so trgi razvili različne postopke poravnave, kot so trgovalni trgi, trgi, ki temeljijo na naročilih, posredniški trgi in trgi dark pool.

S prihodom tehnologije veriženja blokov smo naleteli na nove omejitve in nove priložnosti za reševanje likvidnostnih težav. Pri tem lahko ustvarimo inovativne metode za obravnavo zahtev po izmenjavi in zagotavljanje likvidnosti žetonov.

Povzetek: Trilema sodobnih borz žetonov

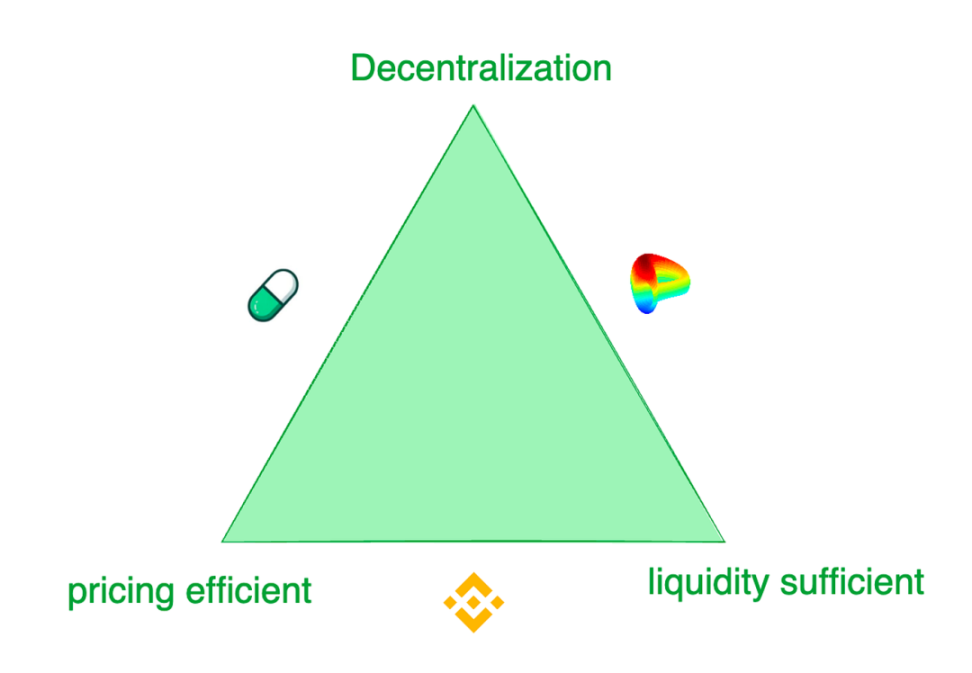

Sodobne borze žetonov se soočajo s trilemo: 1) zadostna likvidnost, 2) učinkovito oblikovanje cen in 3) decentralizacija.

Medtem ko centralizirane borze (CEX), kot so Binance, ponujajo najboljšo trgovalno izkušnjo, so njihovi uporabniki izpostavljeni tveganju goljufije in monopolnega izkoriščanja. Celo nekdanja druga največja borza na svetu, FTX, je trenutno v stečaju in likvidaciji zaradi poneverbe sredstev uporabnikov.

Borze z boljšo likvidnostjo pogosto zaračunavajo visoke pristojbine za kotacijo in projektnim skupinam nalagajo stroge pogoje. Nasprotno pa so decentralizirane borze (DEX) bolj prilagodljive, saj oblikujejo različne mehanizme, ki ustrezajo različnim scenarijem povpraševanja.

Pump.fun je na primer znan po zelo odzivnih krivuljah ponudbe žetonov, Curve pa v večini primerov zagotavlja najboljšo likvidnost, ne pa nujno tudi občutljivosti za odkrivanje cen. Te borze sprejemajo različne modele, da bi izpolnile trgovalne preference svojih različnih ciljnih strank. Nedvomno ima vsaka od njih svoj poudarek in žrtve.

Poskusi ustvarjanja likvidnosti na verigi

Decentralizirane borze so z inovacijami dosegle velik napredek pri reševanju te trileme in drugih izzivov trgovanja v verigi. Dolg pohod se začne s prvim korakom: vzpostavitvijo likvidnosti na verigi. Tukaj je preprost pregled panoge: Uniswap je merilo v tej niši.

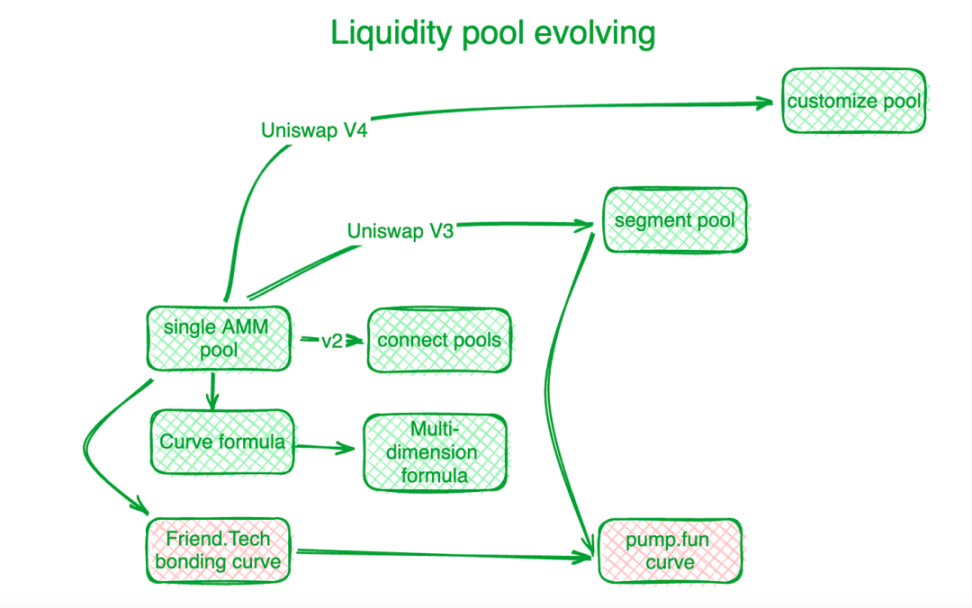

Inovacija krivulje lepljenja je pomenila začetek novega obdobja. Pred Uniswapovo krivuljo “X*Y=C” so decentralizirane borze uporabljale knjige naročil za poravnavo trgovalnih zahtev v verigi. Kasnejši avtomatizirani vzdrževalci trga (AMM) so sledili Uniswapovi smeri raziskovanja in ustvarili likvidnostne bazene.

V sistemu Uniswap V2 se likvidnost iz različnih bazenov trgovalnih parov povezuje algoritmično. Uniswap V3 je uvedel segmentirane bazene likvidnosti, ki uporabnikom omogočajo, da določijo cenovna območja, za katera želijo zagotoviti likvidnost. Uniswap V4 je to še nadgradil s ponudbo rešitev za likvidnostne sklade po meri.

Za premoženje z relativno stabilnimi trgovalnimi cenami trg zahteva bolj koncentrirano ponudbo likvidnosti. Protokol Curve, specializiran za trgovanje s stablecoini, je razvil lastno krivuljo likvidnosti ponudbe, da bi zagotovil več likvidnosti žetonov okoli vnaprej določenih točk ravnovesja.

Za reševanje izzivov skupne likvidnosti je protokol Curve izumil večdimenzionalno formulo, ki uporabnikom omogoča, da v en likvidnostni sklad dajo več kot dva žetona, s čimer se likvidnost deli med vse žetone v skladu.

V praksi imajo centralizirane borze boljšo likvidnost in cenovno učinkovitost. Sistemi določanja cen na verigi običajno zaostajajo za borzami CEX zunaj verige. Hashflow je s pomočjo orakljev vzpostavil skupine profesionalnih vzdrževalcev trga (PMM), da bi povezal likvidnost na verigi in zunaj nje.

Vendar pa so za žetone majhnega obsega tradicionalne krivulje vezave drage in nasprotje stroškov financiranja likvidnosti je bolj izrazito. Friend.tech je zasnoval bolj strmo krivuljo vezave, da bi zadovoljil majhne vlagatelje, ki imajo raje rast cene kot izdatno likvidnost.

Z večanjem vrednosti žetonov se preference vlagateljev preusmerjajo k likvidnosti. Po tem navdihu Pump.fun uporablja strme krivulje za nižje vrednosti žetonov, z naraščanjem vrednosti pa krivulje prehajajo v drugačne naklone ali celo drugačne krivulje.

MEV: Tekma za likvidnost na verigi

MEV je še eno bojišče za decentralizirane borze.

Največja pridobljiva vrednost (MEV) pomeni dobiček, ki ga rudarji ali potrjevalci lahko pridobijo z vključitvijo, izključitvijo ali spremembo vrstnega reda transakcij v blokih, ki jih ustvarijo. Lahko jo obravnavamo kot strošek likvidnosti. V likvidnostnih bazenih je vsak zamenljivi žeton (likvidnost) porazdeljen vzdolž cenovne lestvice, pri čemer je likvidnost za vsak cenovni razpon omejena. Tisti, ki prej vstopijo v interakcijo s pogodbami likvidnostnega sklada, pridobijo prednost, saj dobijo boljše cene. Tako je MEV neločljivo povezan z vprašanji likvidnosti.

MEV se v decentraliziranem trgovanju kaže kot pridobivanje ugodne likvidnosti s spreminjanjem vrstnega reda transakcij. Ta konkurenca povečuje učinkovitost trgovanja v verigi, vendar tudi škoduje interesom udeležencev.

Da bi na decentraliziranih borzah ohranili čim več vrednosti transakcij in jo v celoti vrnili udeležencem, so razvijalci na aplikacijski ravni izdelali algoritme in mehanizme za prestrezanje MEV, ki nastajajo pri transakcijah.

Flashbots, veteran v upravljanju MEV, se osredotoča na distribucijo prihodkov iz vozlišč. Da bi zagotovili pregledno in učinkovito razdelitev sredstev MEV, so vzpostavili sistem dražbe sredstev MEV na ravni vozlišča. Eden Network si prizadeva za podobne cilje.

KeeperDAO združuje pridobivanje MEV in kolkovanje, kar udeležencem omogoča, da imajo koristi od MEV, hkrati pa uporabnike ščiti pred njegovimi negativnimi učinki. To vprašanje obravnava tudi projekt Jito Labs, ki v omrežju Solana izvaja likvidnostne vložke.

Vodilni projekti, kot je Cow Protocol, vključno z UniswapX in 1inch Protocol Fusion, uporabljajo pravice do interakcije na dražbi za ohranitev MEV v procesu transakcije, namesto da bi to vrednost prepustili računovodski ravni vozlišča. Prevzemanje MEV ščiti aktivne trgovce in likvidnostne bazene AMM ter odpravlja prejšnjo dilemo, ki so jo povzročali DEX, ki je podkupoval vozlišča in izgubljal MEV.

Razdrobljenost likvidnosti zahteva agente, ki bodo rešili težavo

Kot smo že omenili, je likvidnost žetonov razpršena po različnih verigah blokov ali rešitvah drugega nivoja v različnih poolih po meri, ki jih nadzorujejo različni protokoli. Podjetje Polygon je predlagalo koncept agregacijske plasti za zbiranje likvidnosti iz različnih plasti.

Sprva so se pojavili nekateri agregatorji DEX, ki so združevali likvidnost iz teh različnih bazenov. Vendar je po tem, ko se je nabralo dovolj prometa, učinkovitejša metoda oblikovanje platform, ki omogočajo konkurenco, kot sta 1inch in Cow Protocol.

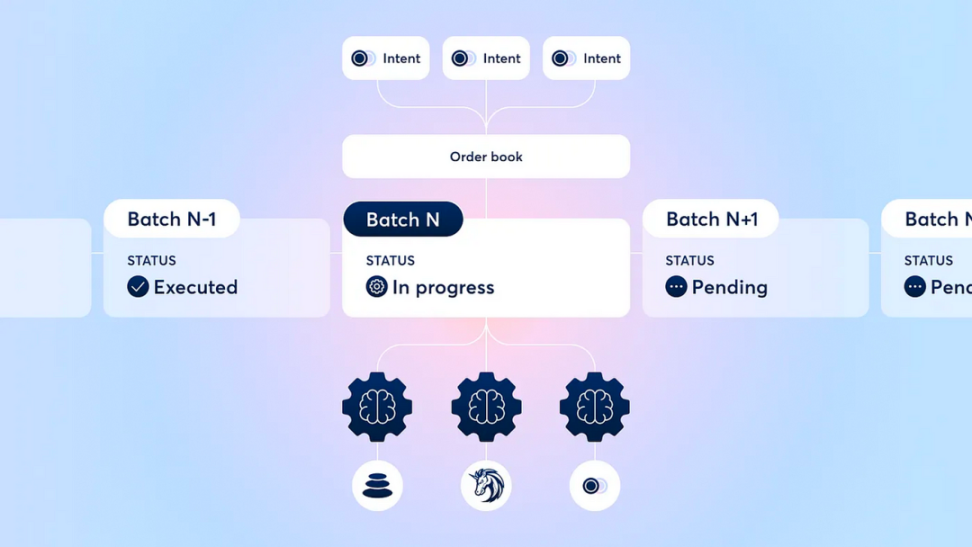

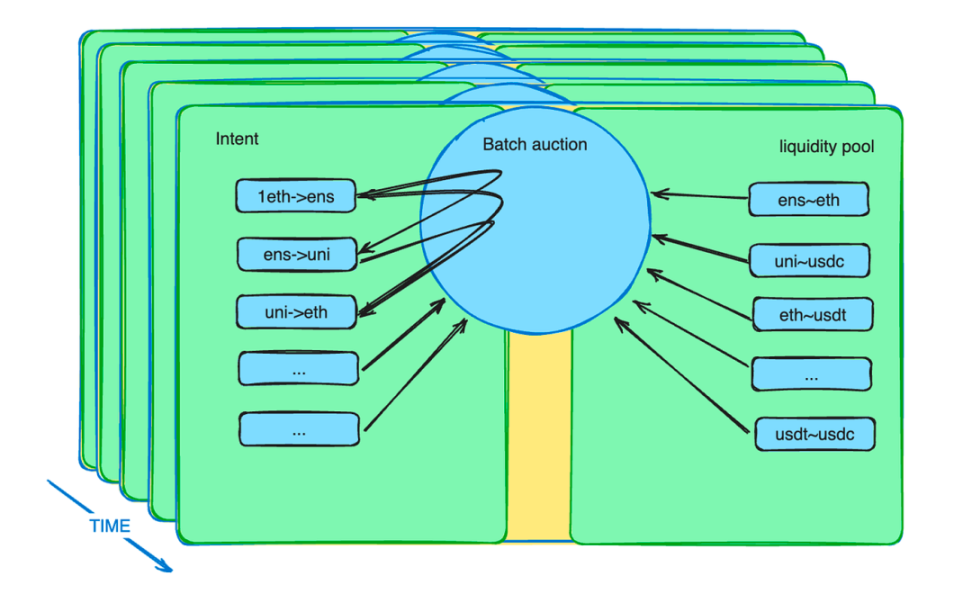

Poleg tega mehanizmi paketnih dražb krepijo vlogo zastopnikov. Uvajajo nov tržni mehanizem za ublažitev likvidnostnih omejitev. V praksi lahko trgovci oddajo naročila po omejenih cenah v določenem obdobju.

Pametna pogodba za paketno dražbo zbira ta naročila in jih združi v paket. Nato pametna pogodba agentom omogoči, da licitirajo za te pakete. Agent, ki ponudi najboljšo ceno, dobi priložnost za poravnavo vseh morebitnih poslov v svežnju.

Razlaga mehanizma paketne dražbe protokola CoW

Serijske dražbe: Vrhunec razvoja sistema DEX

Po letih razvoja DEX je industrija sprejela metode, kot so doziranje, dražbe in usklajevanje naročil, da bi optimizirala rezultate transakcij za vse udeležence.

Konkretna izvedba dražbenih mehanizmov je različna, na splošno pa se z njimi zapletenost optimizacije rezultatov izmenjave prenese na profesionalne udeležence, presežek pa se prerazporedi med razmeroma nezrele izmenjevalce.

Te dražbe lahko rešujejo številne izzive DEX z več vidikov.

Poleg prerazporeditve MEV, omenjene v prejšnjem razdelku, lahko paketne dražbe naredijo še veliko več. Trgovci pametni pogodbi ne pošiljajo navodil, temveč namero. Ta namera lahko traja več minut.

Te namere se združijo v paket in predlagajo skupini konkurenčnih posebnih trgovalnih zastopnikov. Vemo, da so namere obsežne, likvidnostni skladi raznoliki in da je optimizacija izziv. Če strokovne zadeve prepustimo strokovnjakom, lahko izboljšamo učinkovitost sistema.

Serijske dražbe povečujejo vrednostno učinkovitost z žrtvovanjem časovne učinkovitosti (vsaka namera za transakcijo običajno traja nekaj minut), s čimer tvorijo diferencirano konkurenco s centralnimi borzami.

S serijskimi dražbami se MEV zadrži na borzi, kar koristi udeležencem transakcij. S sprostitvijo časovnih omejitev paketne dražbe celo odpravljajo likvidnostne ovire med verigami in med verigami ter med verigami in zunaj njih.

Še več? Barter se vrača na oder!

3. Vrnitev barterske trgovine

Bitcoin je prednik vseh kriptovalut in se opredeljuje kot oblika valute. Decentralizirani trgi so nastajajoče področje brez izrecnih omejitev soglasja. Barter je izvorni način trgovanja s kriptovalutami, ki za uporabnike seveda ne zahteva izobraževanja.

Decentralizirane borze (DEX) se pogosto imenujejo “swap” platforme. V njihovem načinu trgovanja ni vnaprej določene univerzalne enakovredne vloge. Trgovcem ni treba uporabljati fiat valut ali stabilnih kovancev kot posrednikov. Na ravni likvidnostnega sklada je dovoljen kateri koli trgovalni par. Trgovci lahko uporabijo katerikoli žeton, ki ga želijo, za zamenjavo za druge žetone, pri čemer nosijo stroške likvidnostne neučinkovitosti.

Vendar ima zanašanje izključno na likvidnostne rezerve pri barterski trgovini precejšnje omejitve. Za vse vrste barterskih transakcij ni dovolj parov. Zaradi strukture likvidnostnih bazenov traja razporejanje likvidnosti dolgo časa, zato je težko najti ravnovesne cene.

Zato je treba likvidnost razporejati v širšem cenovnem razponu, zaradi česar je v primerjavi s časovno omejenim povpraševanjem po namenih redka. Tu pridejo v poštev namere in paketne dražbe.

Predpostavimo, da obstaja več potencialnih trgovalnih namenov, ki lahko zadovoljijo potrebe drug drugega, dopolnjene z likvidnostjo iz skladov. V tem primeru se bo barterska menjava vrnila na trg v učinkovitejšem stanju. Z izboljšano skalabilnostjo infrastrukture web3 ter vključitvijo več blaga in finančnih instrumentov v web3 bodo pametne pogodbe za paketne dražbe zajemale na tisoče ali celo milijone trgovalnih namer na sekundo.

Vsak žeton se lahko uporabi za poravnavo drugih žetonov. V univerzalnem kontekstu ne bomo izpostavljeni likvidnostnim omejitvam, ki jih nalaga dolar.

Serijske dražbe: Ključ do menjave na verigi

Oživitev menjave pomeni renesanso. Njen ponovni vzpon ni nastal od nikoder, temveč kot odziv na povpraševanje na trgu.

V preteklosti, ko je bil izumljen denar, so trgovci težko našli možnosti neposredne menjave, ki bi zadovoljila njihove neposredne potrebe. Zato so blago zamenjali za univerzalno protivrednost (denar) in ga nato uporabili za nakup tistega, kar so resnično potrebovali v drugi transakciji. Ko je bil ta način menjave splošno sprejet, je prisilil prave menjalne potrebe, da so se razdelile na vsaj dve stopnji in temeljito nadomestile neposredne menjalne trge.

Danes povpraševanje po menjavi v verigi obstaja v obliki kratkoročnih namenov. Pametne pogodbe za paketne dražbe zbirajo te namere. Vsakdo, bodisi človek bodisi agent umetne inteligence, lahko izpolni celotno povpraševanje po transakciji, če zagotovi najboljšo ponudbo.

Če se namere ujemajo, stabilni kovanci, vezani na dolar, niso potrebni. Žetoni ohranijo svojo uporabnost in delijo likvidnost kot prej. To ujemanje menjalnega povpraševanja temelji na globalnem trgu in močnejših zmožnostih usklajevanja informacij, ki se širijo iz kulturne tradicije menjalnega poslovanja s kriptovalutami.

Kratkoročno obstoj nameravanih časovnih razponov omogoča arbitražnikom prenos likvidnosti med verigami, od zunaj verige do v verigi. Algoritem, ki odkrije razlike v cenah med različnimi verigami ali med borzami DEX in CEX, lahko na primer kupi po nižjih cenah in proda po višjih cenah v določenem času.

Morda bo morala uporabiti finančne instrumente za varovanje pred tržnimi tveganji, da bi dosegla stanje brez tveganj. V prihodnosti, ko se bodo transakcije v verigi, zunaj verige in med verigami lahko sinhronizirale, pa se bodo lahko vse transakcije izvajale sočasno. S tem se lahko odpravijo stroški tveganja in zagotovi najboljša izkušnja za trgovce.

Zakaj je barter v okviru paketnih dražb mejnik v dobi DEX

Razlog je preprost. Če se ozremo v zgodovino denarja, so bile pravice do kovanja kovancev sprva zasebne. V skladu s knjigo Debet: prvih 5000 let so bili dolgovi lahko osebni. Tudi v sodobnem času, kot je podrobno opisano v knjigi A Monetary History of the United States, 1867-1960, so zasebniki nekoč kovali srebrne kovance.

Danes pa vse kredite izdaja Federal Reserve. Celo cena bitcoina je v dolarjih, kar je za današnji čas žalostno. Dolar je zasenčil sijaj kriptovalut. Bartersko trgovanje ponuja priložnost, da si ta položaj povrnemo, kar zaznamuje pomen obdobja preporoda barterske menjave.

Razvoj decentraliziranih borz (DEX) nam daje zaupanje, da lahko sčasoma presežemo centralizirane borze (CEX). V zadnjem poletju DeFi je prevladovalo prepričanje, da bodo DEX-i sčasoma presegli CEX-e.

Koliko ljudi danes verjame v to? Če preučimo razvoj DEXov, uvedba paketnih dražb ni naključje. Je premišljen korak k reševanju likvidnostnih težav in etapni dosežek nenehnega tehnološkega izpopolnjevanja DEX-ov. Borze DEX so se razvile od zgolj likvidnostnih bazenov do celovitega likvidnostnega sistema z različnimi vlogami udeležencev, specializiranimi komponentami in možnostjo sestavljanja brez dovoljenj.

Ta napredek je bil dosežen s prizadevanji predhodnikov. S sprostitvijo časovnih omejitev in ustvarjanjem pogojev, ki se razlikujejo od centraliziranih borz, vidimo več možnosti. To mi celo vrača zaupanje v to, da bodo borze DEX presegle borze CEX.

Poslovni cikel je minil, in čeprav so velikani DeFi navzven ostali nespremenjeni, so doživeli notranjo preobrazbo. Dražbe v svežnjih so pomemben mejnik, prav tako pomemben kot iznajdba likvidnostnih bazenov. Verjamem, da lahko uresničijo sanje o tem, da bi borze DEX presegle borze CEX. Ko bo menjava spet postala glavni način trgovanja, bomo lahko ponovno prevzeli nadzor nad našim tržnim ritmom.

4. Zaključek

V pogovorih o prihodnosti z mnogimi vodilnimi v panogi sem zasledil splošen občutek zmedenosti in pomanjkanja zaupanja zaradi zanemarjanja tehnologije na trgu.

Pomislite: kdaj je razvoj industrije postal odvisen od denarnic špekulantov?

Decentralizirane borze (DEX) so le majhen del obsežne industrije DeFi. Če bomo pozorno opazovali, bomo na področju DeFi in drugih področjih odkrili pomemben in zanimiv napredek. Dokler bo tehnologija še naprej napredovala in se razvijala brez ustavljanja, kaj nas lahko skrbi? Sanje se bodo zagotovo uresničile.