Kako določiti stroškovno osnovo za davčno poročanje o kriptovalutah?

Pri določanju nabavne vrednosti kriptovalute za davčne namene je treba upoštevati nakupno ceno, pristojbine za transakcije in dogodke, kot so trde vilice ali nagrade za vložke.

1. Kakšna je stroškovna osnova kriptovalute?

V kontekstu kriptovalute se “stroškovna osnova” nanaša na začetne izdatke, plačane za digitalno premoženje. To je pomemben dejavnik pri izračunu kapitalskih dobičkov ali izgub pri prodaji ali odtujitvi kriptovalute. Kapitalski dobiček ali izguba pri prodaji kriptovalute se izračuna kot prodajna cena, zmanjšana za nabavno vrednost.

Natančno poročanje o nabavni vrednosti je ključnega pomena za izogibanje davčnim zapletom, ki bi lahko povzročili prenizko ali previsoko plačilo davkov in morebitne kazni s strani davčnih organov. Glede na to, da davčni organi po vsem svetu vse bolj natančno preverjajo transakcije s kriptovalutami, je natančno poročanje postalo še pomembnejše.

V številnih jurisdikcijah, vključno z Združenimi državami Amerike, davčni organi od posameznikov zahtevajo, da za davčne namene poročajo o transakcijah s kriptovalutami. Nenatančno poročanje o nabavni vrednosti lahko privede do denarnih kazni in revizij. Zato morajo vlagatelji voditi izčrpno evidenco o vseh transakcijah s kriptovalutami, vključno z nakupnimi cenami, datumi transakcij in morebitnimi dodatnimi pristojbinami.

2. Običajne metode za izračun stroškovne osnove kriptovalute

Za izračun stroškovne osnove kriptovalute obstaja več metod, ki so opisane v nadaljevanju:

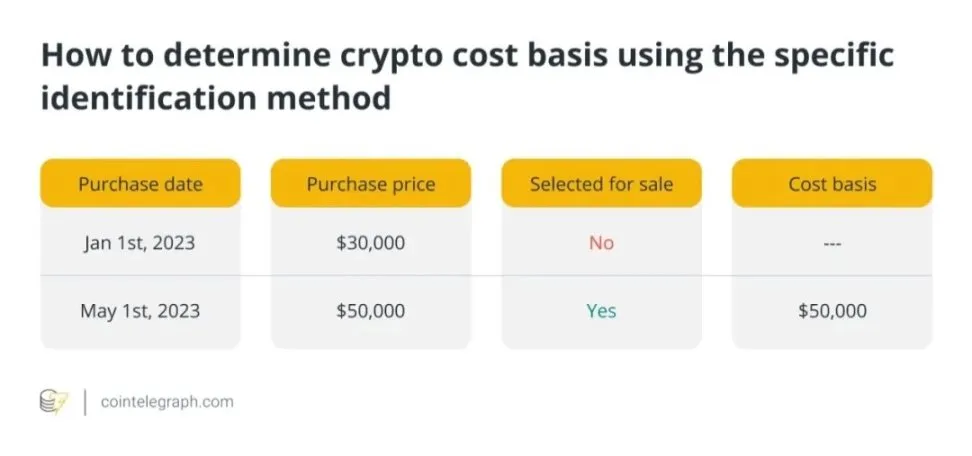

2.1 Posebna identifikacija

Metoda posebne identifikacije je običajen način za izračun nabavne vrednosti imetja kriptovalut. Vlagatelji lahko to metodo uporabijo za individualno določitev in spremljanje nabavne vrednosti vsakega sredstva v kriptovaluti. Pri prodaji ali odtujitvi kriptožetonskega sredstva vlagatelji natančno opredelijo enote, ki se prodajajo, in njihovo nakupno ceno.

Ta metoda omogoča natančen izračun nabavne vrednosti, saj upošteva posebno nakupno ceno prodanih enot. To je še posebej koristno za vlagatelje, ki želijo optimizirati davčne rezultate s skrbno izbiro enot za prodajo glede na njihovo nabavno vrednost in obdobje posedovanja.

Za razumevanje delovanja te metode si oglejte hipotetični primer: Vlagatelj 1. januarja 2023 kupi 1 bitcoin za 30.000 USD, 1. maja 2023 pa še enega bitcoina za 50.000 USD. Če se vlagatelj odloči prodati 1 Bitcoin, lahko izbere, kateri konkretni nakup bo uporabil kot svojo nabavno vrednost.

Izvajanje posebne metode identifikacije zahteva natančno evidentiranje vsake transakcije s kriptovalutami, vključno z nakupnimi cenami, datumi in morebitnimi povezanimi pristojbinami. Kljub možnosti največje natančnosti pri poročanju o nabavni vrednosti je lahko izvajanje te metode v primerjavi z drugimi metodami zahtevnejše in dolgotrajnejše.

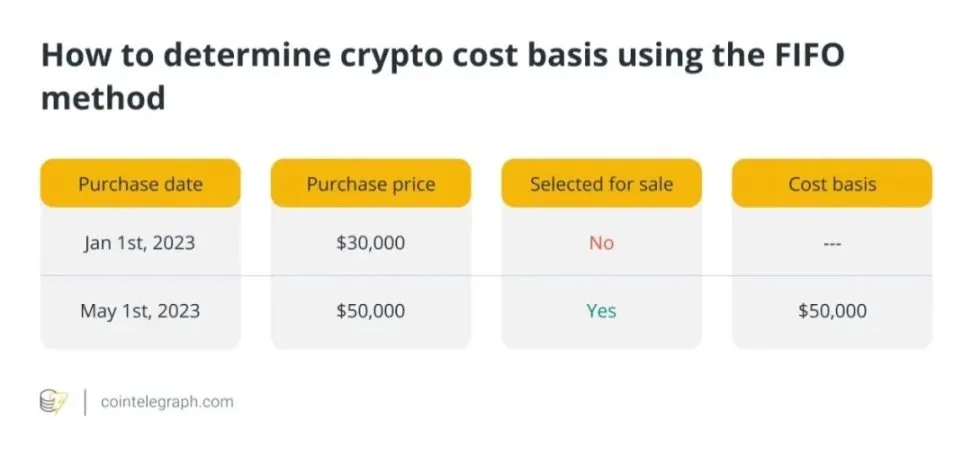

2.2 Najprej vstopi, najprej izstopi (FIFO)

Druga pogosta metoda za izračun nabavne vrednosti kriptovalute v posesti je metoda FIFO (First-In, First-Out). Pri metodi FIFO se predpostavlja, da so najprej kupljena sredstva kriptovalut prva prodana. Pri tej metodi se predpostavlja, da se najdlje hranjena kriptovaluta proda ali kako drugače odtuji, kar olajša sledenje transakcijam.

Predpostavimo, da vlagatelj 1. januarja 2023 kupi 1 Bitcoin za 30.000 USD, 1. maja 2023 pa še enega Bitcoina za 50.000 USD. Ko proda 1 Bitcoin, se kot nabavna vrednost samodejno uporabi najzgodnejša nakupna cena (tj. 30.000 USD).

Čeprav je izvajanje FIFO preprosto, lahko v nekaterih primerih povzroči višje davčne stroške, saj lahko povzroči, da se najprej prodajo sredstva z nižjimi nakupnimi cenami, kar poveča kapitalske dobičke.

Kljub tej pomanjkljivosti je FIFO zaradi svoje preprostosti še vedno priljubljena izbira med številnimi vlagatelji, zato jo imajo raje tisti, ki ne trgujejo aktivno s kriptovalutami in želijo poenostaviti svoje davčne izračune.

2.3 Zadnji vstopi, prvi izstopi (LIFO)

V nasprotju z metodo “prvi vstop, prvi izstop” (FIFO) metoda “zadnji vstop, prvi izstop” (LIFO) predpostavlja, da se najprej proda zadnje kupljeno kriptovalutno premoženje, pri čemer se kot stroškovna osnova uporabi zadnja nakupna cena.

Predpostavimo, da vlagatelj 1. januarja 2023 kupi 1 Bitcoin za 30.000 USD, 1. maja 2023 pa še enega Bitcoina za 50.000 USD. Ko proda 1 Bitcoin, se kot nabavna vrednost samodejno uporabi zadnja nakupna cena.

LIFO je lahko koristen v nekaterih primerih, zlasti kadar cene rastejo. S prvo prodajo nazadnje pridobljenih sredstev lahko vlagatelji zmanjšajo kapitalske dobičke in posledično zmanjšajo davčne obveznosti. Če pa imajo najnovejša pridobljena sredstva nižjo nabavno vrednost kot starejša sredstva, lahko LIFO povzroči višje davke.

Medtem ko lahko metoda LIFO v primerjavi z metodo FIFO nudi davčne ugodnosti, se redkeje uporablja za določanje davčnih obveznosti za kriptovalute. To pa zato, ker je lahko metoda LIFO bolj zapletena in lahko zahteva temeljitejše vodenje evidenc.

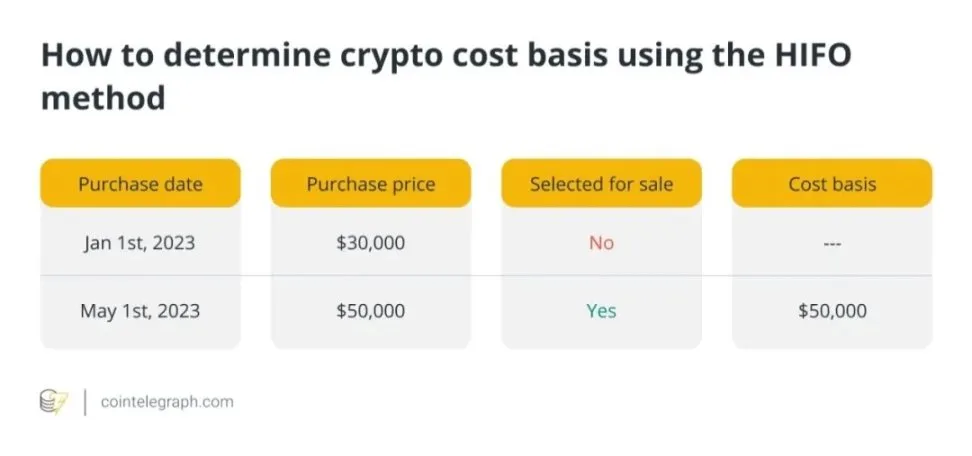

2.4 Najvišji vstop, prvi izstop (HIFO)

Metoda HIFO (Highest-In, First-Out) je strateški pristop k določanju nabavne vrednosti kriptovalut za davčne namene. Predpostavlja, da se najdražja sredstva kriptovalut prodajo prva, kar je v nasprotju z metodama FIFO in LIFO.

S prvo prodajo sredstev z najvišjo nabavno vrednostjo lahko vlagatelji strateško zmanjšajo kapitalske dobičke in s tem svoje davčne obveznosti. Ta strategija je še posebej ugodna, kadar so cene narasle in imajo prodana sredstva visoko stroškovno osnovo.

Če želite razumeti delovanje HIFO, si oglejte naslednji primer: Vlagatelj 1. januarja 2023 kupi 1 bitcoin za 30.000 USD, 1. maja 2023 pa še enega bitcoina za 50.000 USD. Ko proda 1 Bitcoin, se kot stroškovna osnova samodejno uporabi najvišja nakupna cena.

Čeprav lahko HIFO zmanjša davek na kapitalski dobiček, morda ni primeren za vse vlagatelje zaradi potrebe po podrobnih evidencah. Poleg tega morajo vlagatelji zagotoviti, da hranijo ustrezno dokumentacijo, ki podpira njihove izračune, saj lahko davčni organi natančno preverijo uporabo HIFO. Kljub tem izzivom lahko HIFO sprejmejo vlagatelji, ki želijo zmanjšati svoje davčne obveznosti za kriptovalute.

2.5 Povprečna stroškovna osnova (ACB)

S to tehniko lahko vlagatelji izračunajo povprečno ceno vseh kriptovalut, ki jih imajo v lasti. Ta povprečna cena se nato uporabi za določitev nabavne vrednosti prodanih kriptožetonov.

Predpostavimo, da vlagatelj kupi dva bitcoina, enega za 30.000 USD (1. januarja 2023) in drugega za 50.000 USD (1. maja 2023). Njun izračun povprečne nabavne vrednosti bi bil naslednji:

Metoda povprečnih stroškov je srednja pot med morebitno davčno optimizacijo in enostavnostjo. Uporaba povprečne cene za vsa imetja iste kriptovalute lahko poenostavi izračune stroškovne osnove. Vlagateljem, ki pogosto kupujejo in prodajajo kriptovalute in želijo poenostaviti postopek vodenja evidenc, je ta strategija lahko v pomoč.

Čeprav metoda povprečne nabavne vrednosti morda ne zagotavlja enake davčne učinkovitosti kot metode, kot sta FIFO ali HIFO, ostaja priljubljena izbira vlagateljev. Še vedno zagotavlja razumno natančnost pri poročanju o nabavni vrednosti in pomaga zagotoviti skladnost z davčnimi zahtevami.

3. Dokumentacija, potrebna za natančen izračun stroškovne osnove

Pri kriptovalutah je za natančno oceno stroškovne osnove bistvena popolna evidenca transakcij. Vlagatelji morajo voditi podrobno evidenco naslednjih podatkov:

- Datum in ura nakupa: Datum in čas nakupa kriptovalute.

- Nakupna cena: Stroški, nastali pri pridobivanju kriptovalute.

- Pristojbine za transakcije: Vse pristojbine, plačane med nakupom (npr. pristojbine za gorivo).

- Vrsta transakcije: Ne glede na to, ali je šlo za nakup, prodajo, zamenjavo ali drugo vrsto transakcije.

- Naslov denarnice: Naslovi, vključeni v transakcijo.

- ID transakcije: Enolični identifikator, dodeljen vsaki transakciji.

Vodenje evidenc je ključnega pomena za davčno poročanje, da se zagotovi skladnost z davčno zakonodajo in zmanjša možnost napak ali razhajanj pri izračunih kapitalskih dobičkov. Poleg tega lahko temeljito vodenje evidenc vlagateljem pomaga, da se ustrezno odzovejo na morebitne revizije ali poizvedbe davčnih organov.

4. Razlike v izračunu stroškovne osnove za kriptovaluto v različnih jurisdikcijah

Različne države uporabljajo različne metode za določanje stroškovne osnove kriptovalute, kar vpliva na davčne obveznosti vlagateljev. V Združenem kraljestvu se najpogosteje uporablja strategija “Pooling”, modificirana oblika metode povprečne nabavne vrednosti. Vlagatelji, ki uporabljajo to strategijo, izračunajo povprečno nabavno vrednost vseh enakih kriptovalut, ki jih imajo, da bi določili obdavčljivo stroškovno osnovo.

V Kanadi se običajno uporablja metoda posebne identifikacije, da se olajša davčna optimizacija. Združene države Amerike dopuščajo posebno identifikacijo, vendar običajno privzeto uporabljajo metodo FIFO.

V Avstraliji se uporablja več metod, kot so metoda posebne identifikacije, FIFO in v nekaterih primerih metoda povprečne nabavne vrednosti. Pomembno je vedeti, da se lahko nekateri davčni predpisi spremenijo, zato je iskanje strokovnega nasveta, specifičnega za vašo jurisdikcijo, vedno najvarnejši pristop.

5. Izračun stroškovne osnove za različne vrste transakcij s kriptovalutami

Izračun stroškovne osnove za različne vrste transakcij s kriptovalutami zahteva posebne premisleke:

5.1 Nakup kriptovalute

Znesek, plačan za nakup kriptovalute, predstavlja njeno nabavno vrednost. Ta vključuje ceno kriptovalute in morebitne transakcijske provizije, plačane ob nakupu.

Primer: Če vlagatelj za nakup 1 bitcoina plača 10.000 USD in plača 20 USD transakcijske provizije, je njegova skupna stroškovna osnova 10.020 USD.

5.2 Prodaja kriptovalute

Kapitalski dobiček ali izguba pri prodaji kriptovalute se izračuna tako, da se od prodajne cene odšteje nabavna vrednost. Nabavno vrednost predstavlja začetna nakupna cena kriptovalute, povečana za morebitne transakcijske provizije, plačane ob nakupu.

Primer: Če vlagatelj proda 0,5 Bitcoina za 7000 USD, pri čemer je njegova stroškovna osnova 6020 USD (plus 20 USD transakcijske provizije), je kapitalski dobiček 980 USD.

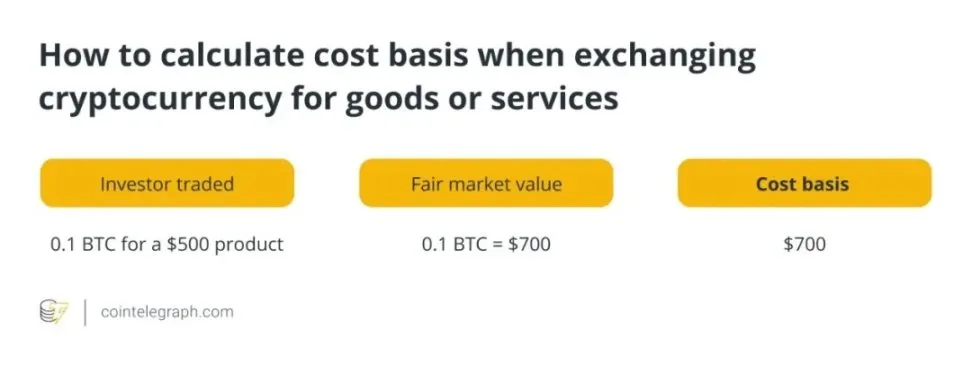

5.3 Zamenjava kriptovalute za blago ali storitve

Poštena tržna vrednost kriptovalute v času transakcije je stroškovna osnova za zamenjavo za blago ali storitve. Določena je na podlagi dolarske vrednosti kriptovalute v času transakcije.

Primer: Če vlagatelj zamenja 0,1 Bitcoina za izdelek, vreden 500 USD, in je poštena tržna vrednost 0,1 Bitcoina v času transakcije 700 USD, je nabavna vrednost transakcije 700 USD.

5.4 Prejemanje kriptovalute kot dohodka ali darila

Poštena tržna vrednost kriptovalute v času prejema je stroškovna osnova pri prejemu kriptovalute kot darila ali dohodka. Običajno je ta znesek določen z dolarsko vrednostjo

kriptovaluto ob prejemu.

Primer: Če vlagatelj prejme v dar 0,2 Bitcoina s pošteno tržno vrednostjo 1.300 USD, potem bo 1.300 USD stroškovna osnova za podarjeni Bitcoin.

6. Obdelava različnih dogodkov v kriptovaluti za izračun stroškovne osnove

6.1 Trdne vilice in zračni pristanki

Stroškovna osnova nove kriptovalute, prejete prek trdih vilic in airdropov, se na splošno šteje za 0 USD. Vendar je ključno, da spremljate pošteno tržno vrednost kriptovalute v času prejema, saj se bo uporabila za določitev kapitalskega dobička ali izgube, ko bo nova kriptovaluta prodana ali drugače odtujena.

Primer: Če vlagatelj zaradi trde vilice ali airdropa prejme 5 enot nove kriptovalute, od katerih ima vsaka ob prejemu pošteno tržno vrednost 100 USD, potem bo stroškovna osnova za novo kriptovaluto 500 USD.

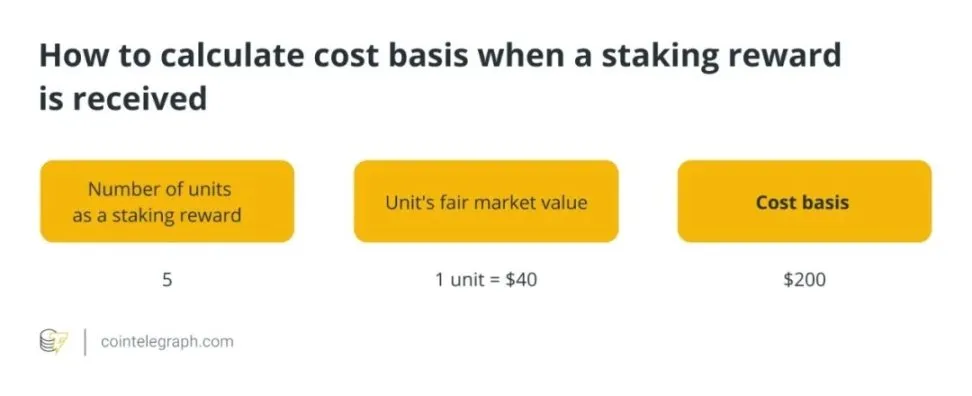

6.2 Nagrade za postavljanje kolkov in rudarjenje

Nagrade iz stakanje in rudarjenje se običajno priznajo kot prihodek po pošteni tržni vrednosti kriptovalute na dan, ko jih prejmemo. Poštena tržna vrednost postane nabavna vrednost prejete kriptovalute.

Primer: Če vlagatelj prejme 5 enot kriptovalute kot nagrado za vložek in ima vsaka enota ob prejemu pošteno tržno vrednost 40 USD, je nabavna vrednost kriptovalute za vložek 200 USD.

6.3 Zamenjava ene kriptovalute za drugo

Za določitev nabavne vrednosti nove kriptovalute, prejete z zamenjavo, se uporabi poštena tržna vrednost oddane kriptovalute v času zamenjave. Ta poštena tržna vrednost postane nabavna vrednost nove kriptovalute.

Primer: Če vlagatelj zamenja 2 bitcoina za 100 enot druge kriptovalute in je poštena tržna vrednost 2 bitcoinov v času zamenjave 150.000 USD, potem je stroškovna osnova nove kriptovalute 150.000 USD.

7. Prilagajanje stroškovne osnove kriptovalute za provizije za transakcije in druge stroške

Nabavno vrednost sredstev v kriptovalutah je treba prilagoditi za provizije za transakcije in druge povezane stroške. Eden od načinov, kako to doseči, je, da v nabavno vrednost vključite stroške transakcij. Na primer, pri nakupu kriptovalute mora skupna stroškovna osnova poleg nakupne cene sredstva vključevati tudi vse pristojbine, plačane med transakcijo. Podobno je treba od prihodkov odšteti vse transakcijske provizije, povezane s prodajo kriptovalute.

Poleg provizij za transakcije morajo vlagatelji upoštevati tudi provizije za izmenjavo in druge stroške. Vključitev teh stroškov (provizije, ki jih borze kriptovalut zaračunajo za izvedbo transakcij) v izračun skupne stroškovne osnove je ključnega pomena. Z upoštevanjem provizij za transakcije in drugih povezanih stroškov lahko vlagatelji zagotovijo, da njihov izračun stroškovne osnove natančno odraža celotno naložbo v nakup in odsvojitev kriptožetonov.

8. Prednosti uporabe kripto davčne programske opreme za natančno davčno poročanje

Uporaba programske opreme za kripto davke za davčno poročanje ima številne prednosti. Prvič, s samodejnim izračunom kapitalskih dobičkov in izgub prihrani vlagateljem čas in zmanjša verjetnost napak v davčnih prijavah. Te platforme se zlahka povežejo z denarnicami in borzami kriptovalut, samodejno uvozijo podatke o transakcijah in ustvarijo izčrpna poročila za davčne namene.

Drugič, davčna programska oprema za kriptovalute zagotavlja skladnost z davčnimi zahtevami z uporabo ustreznih tehnik stroškovne osnove ter upoštevanjem provizij za transakcije in drugih stroškov. Vlagatelji lahko z ustreznim razkritjem svojih transakcij s kriptovalutami zmanjšajo tveganje revizij ali glob davčnih organov.

Te platforme zagotavljajo tudi ocene davkov v realnem času, kar vlagateljem omogoča, da ocenijo svoje letne davčne obveznosti in sprejmejo utemeljene odločitve o svojih imetjih kriptovalut. Poleg tega številne programske rešitve za obdavčitev kriptovalut ponujajo funkcije pobiranja davčnih izgub, ki vlagateljem omogočajo strateško prodajo sredstev za izravnavo dobičkov, s čimer optimizirajo svoje davčne rezultate.