Zakaj je Ethena resnično velika priložnost?

Ethena je najhitreje rastoči izdelek DeFi v zgodovini. V samo nekaj mesecih je njen stablecoin, ki ustvarja donos, dosegel velikost 3 milijarde dolarjev. Noben drug stablecoin ni rasel tako hitro kot USDe. Prvo poglavje zgodbe o Etheni je bilo osredotočeno na ustvarjanje varnega in visoko donosnega stablecoina. Ta je vzdržal izjemna tržna nihanja in zdaj nedvomno cilja na največjega konkurenta na področju stablecoinov-Tether, katerega tržna kapitalizacija znaša 160 milijard dolarjev.

Ethena se je iz “DeFi-native stablecoina” razvila v skladnosti prijazen stablecoin z močno vrednostno ponudbo in izboljšanimi distribucijskimi kanali. Uvedba USTb, BlackRockovo sodelovanje pri fiskalnih produktih in padec obrestnih mer so ustvarili ugodne pogoje, da Ethena postane vodilna. Ti dejavniki postavljajo USDe v položaj, da postane glavni stablecoin na trgu kriptovalut.

Zaradi številnih neučinkovitosti na trgu imate zdaj priložnost kupiti najmočnejše in najhitreje rastoče sredstvo v eni največjih vertikal na področju kriptovalut za delček tržne vrednosti WIF-a.

Obstoječa metapripoved

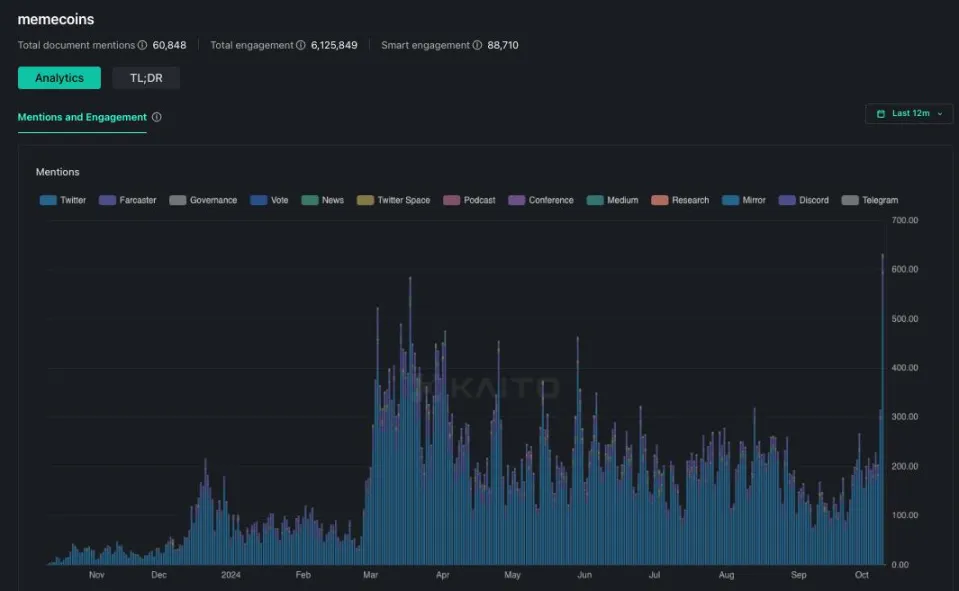

V tem ciklu so prevladovali memi. Trg je spoznal, da je plačevanje za žetone precenjenih in nezanesljivih projektov (katerih cena daleč presega stroškovne osnove večine tveganih vlagateljev) zmanipulirana igra. Namesto tega smo sprejeli svobodnejšo in bolj odprto igro memov. Zaradi nenehne uspešnosti memskih žetonov v primerjavi z drugimi altcoini so nekateri to poimenovali “finančni nihilizem” – zanemarjanje temeljev zaradi zasledovanja pripovedi. Čeprav je to v zadnjih dveh letih najbolj donosna trgovina s kriptovalutami, je postala tako razširjena, da so zdaj celo memi deležni pozornosti brez primere.

Ko trg zajame meme manija, pozabi na brezčasno lekcijo, ki velja za vse trge: Najbolj vroče špekulacije vedno temeljijo na jedru resnice.

Vzpon memov je kriptografski pojav, ki ga poganja maloprodaja. Ti maloprodajni udeleženci pozabljajo, da so časovno najuspešnejša likvidna sredstva vedno zgrajena na parabolični rasti temeljev. Le temeljno sidro namreč lahko zagotovi Schellingovo točko (osrednjo točko ali ravnovesje, ki ga prepoznajo vsi udeleženci) za vse kriptovalutne sklade kapitala: maloprodajne, hedge sklade, podjetja za trgovanje z lastniškimi vrednostnimi papirji in likvidnostne sklade z dolgim premoženjem. To je bilo bistvo zgodbe o Solani v tem ciklu – vlagatelji, ki so se v začetku leta 2023 osredotočili na sodelovanje razvijalcev, so lahko oblikovali temeljno točko za rast ekosistema Solana in v naslednjem letu uživali skoraj 10-kratne donose.

Morda se spomnite tudi likvidnostnega razcveta igre Axie Infinity, ki se je v času tržne mrzlice povečala za 500-krat in v katero se je zgrnilo več milijonov uporabnikov. Drug znan primer je Luna, katere 40 milijard dolarjev vreden UST je krožil po vsem svetu in ponujal 1000-kratni donos, če ste Luno kupili na najnižji ravni in pravilno izstopili pred zlomom.

Čeprav je finančni nihilizem prevladujoč trend v tem ciklu, bi lahko nekateri trdili, da je posledica pomanjkanja močne usklajenosti izdelka s trgom (PMF) med trenutnimi projekti tveganega kapitala, kar je ustvarilo to izkrivljeno soglasno mnenje. Vendar pa je potreben le en projekt, da množice spet začnejo sanjati.

Menim, da je Ethena najmočnejša kandidatka za to mesto v tem ciklu.

Osnove

Pri stabilnih kovancih sta pomembni le dve stvari:

1. Vrednostni predlog – zakaj bi ga morali imeti?

Ethenin izdelek in ponudba vrednosti sta zelo preprosta. Vplačajte 1 dolar in prejeli boste delta nevtralno pozicijo, sestavljeno iz vloženih ETH in kratke pozicije na Ethereumu, ki prinaša donos. Ob predpostavki, da se bodo stopnje financiranja normalizirale, sUSDe danes ponuja najvišji trajnostni donos med stablecoini (10-13 % APY). Zaradi te znatne ponudbe vrednosti je ethena najhitreje rastoči stablecoin v zgodovini, ki je v sedmih mesecih dosegel najvišjo vrednost 3,7 milijarde USD TVL, po padcu stopenj financiranja pa se je ustalil na približno 2,5 milijarde USD.

Izraz “delta nevtralna pozicija” se nanaša na naložbeno strategijo, katere cilj je izravnati spremembe cen z držanjem dolgih in kratkih pozicij na premoženju, pri čemer tržna vrednost pozicije ostane relativno stabilna. V primeru družbe Ethena je ta strategija dosežena s stavo ETH (dolga) in držanjem kratke pozicije na ETH, da se ohrani stabilna vrednost in hkrati doseže donos.

sUSDe, Ethenin izdani stablecoin, je hitro rasel, saj je ponujal visoke donose. Vendar je treba opozoriti, da so visoki donosi pogosto povezani s tveganjem, zato morajo vlagatelji poleg nagrad upoštevati tudi morebitna tveganja. Poleg tega lahko spremembe stopenj financiranja vplivajo tako na donos kot na skupno zaklenjeno vrednost stablecoina.

Na trgu je jasno, da je sUSDe nesporni kralj kriptovalut z visokim donosom. Zakaj bi danes še vedno držali tether in se odrekli donosu, ki bi ga lahko dosegli s svojimi dolarji? Najverjetneje zato, ker je Tether najlažje dostopen in ima najboljšo likvidnost. To nas pripelje do druge točke…

2. Distribucija – kako enostavno je dostopati do denarja in ga uporabljati kot valuto?

Pri uvajanju novih stablecoinov so distribucijski kanali najpomembnejši dejavnik za sprejetje. USDT je danes stablecoin številka ena, ker je referenčna valuta na vseh centraliziranih borzah. To je že samo po sebi ogromen fosil in lahko traja več let, da nov nastajajoči stablecoin začne pridobivati tržni delež.

Vendar je družbi USDe uspelo prav to. S podporo družbe Bybit je postal drugi največji stablecoin, ki je na voljo na centralizirani borzi in ima integrirano funkcijo samodejnega ustvarjanja donosa. To uporabnikom omogoča dostop do vrhunskega zavarovanja s stablecoini brez dodatnega trenja. Do zdaj noben drug decentralizirani stablecoin ni bil sprejet na nobeni večji centralizirani borzi, kar še poudarja pomen tega dosežka.

Skupno stanje stablecoinov na centraliziranih borzah znaša približno 38,6 milijarde dolarjev – 15-krat toliko kot trenutna ponudba USDe. Tudi če se samo 20 % (majhen del) te ponudbe odloči, da je 5-10-odstotni donos na USDe boljši od tega, da bi se mu odpovedali, bi to pomenilo skoraj 4-kratno rast trga USDe, ki ga je mogoče naslavljati od tu naprej. Predstavljajte si, kaj se bo zgodilo, ko bodo vse glavne centralizirane borze sprejele USDe kot zavarovanje?

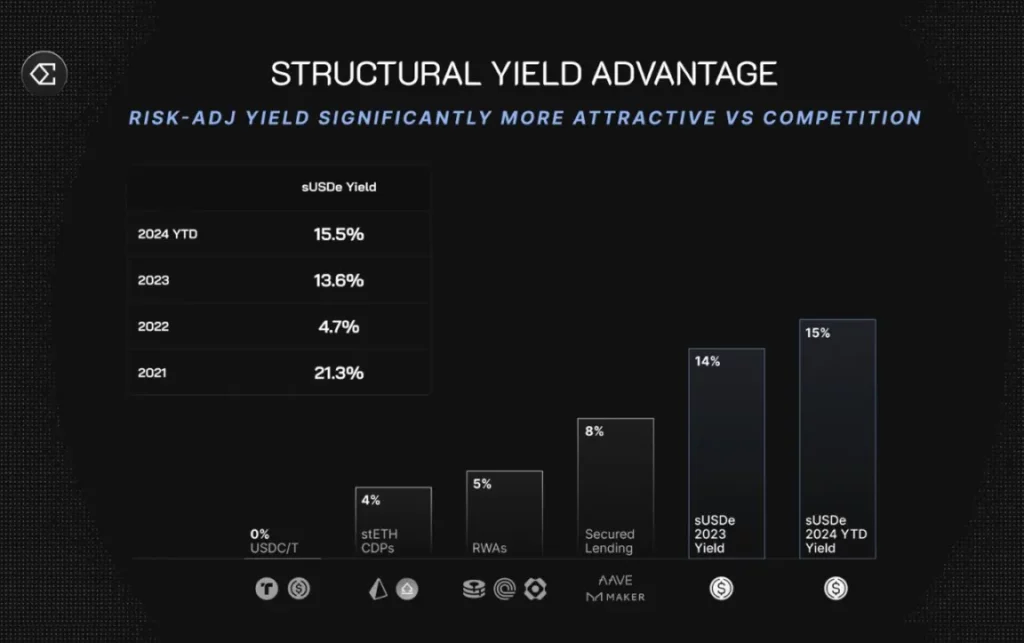

Katalizator 1: Strukturno znižanje obrestnih mer

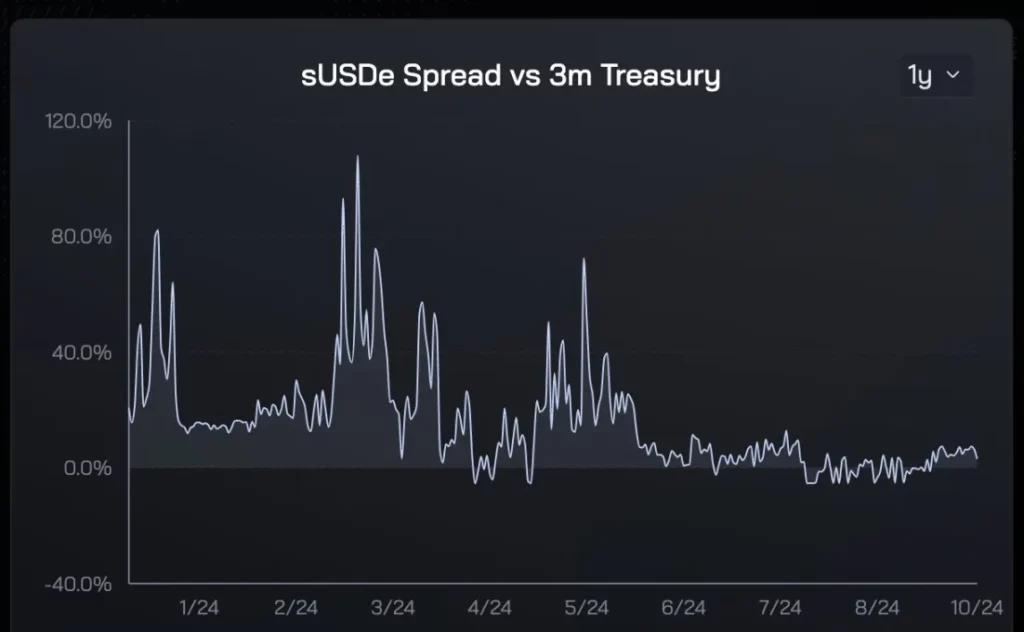

Od ustanovitve Ethene je premija za donosnost sUSDe nad obrestno mero sredstev Federal Reserve v povprečju znašala 5-8 %. Ta strukturna prednost je v prvih devetih mesecih v družbo Ethena usmerila milijarde kriptokapitala, ki je iskal donosnost.

Septembra je Powell znižal obrestno mero sredstev Federal Reserve za 50 bazičnih točk, kar je pomenilo začetek dolgoročnega zniževanja svetovnih netveganih obrestnih mer. Trenutne ocene točkovnega diagrama kažejo, da se bo obrestna mera sredstev Fed stabilizirala med 3 % in 3,5 %, kar kaže na približno 2-odstotno znižanje obrestne mere v naslednjih 24 mesecih. Vendar to nima veliko opraviti z Etheninimi viri donosov. Pravzaprav bi lahko trdili, da to posredno pozitivno vpliva na stopnje financiranja (tržna apreciacija -> izboljšano razmerje med tveganjem in donosnostjo -> povečano povpraševanje po finančnem vzvodu -> višje stopnje financiranja).

Ko se ti dejavniki združijo, ta močna kombinacija poveča obrestni razmik, v čemer je prava vrednost Etheninega produkta.

Kot je razvidno iz zgornjih dveh grafov, je tržno povpraševanje po USDe zelo občutljivo na njegovo premijo za donosnost v primerjavi z ameriškimi zakladnimi menicami. V prvih šestih mesecih, ko so bile premije za donosnost višje, se je ponudba USDe močno povečala. Ko se je premija zmanjšala, se je zmanjšalo tudi povpraševanje po USDe. Na podlagi teh zgodovinskih podatkov sem prepričan, da se bo, ko se bo premija donosa vrnila, rast USDe ponovno pospešila. Pomembno je, da je ta stranski veter večini udeležencev na trgu lahko razumljiv in zanje privlačen.

Pričakujem, da bo to sčasoma znatno okrepilo prisotnost Ethene na trgu, podobno kot sta Luna in UST prevladovala leta 2021, ko so se donosi DeFi začeli zmanjševati, pri čemer se je UST v Anchorju zagotovil 20-odstotni donos.

Katalizator 2: USTb

Pred dvema tednoma se je začel uporabljati USTb, ki po mojem mnenju spreminja pravila igre in bo bistveno pospešil uvedbo USDe.

Kratek pregled USTb:

- Stabilnicoin, ki ga 100 % podpirata BlackRock in Securitize;

- Deluje povsem enako kot drugi stablecoini, ki prinašajo donos iz ameriških zakladnih menic, brez dodatnega tveganja skrbnika in nasprotne stranke;

- Služi lahko kot podmnožica USDe in imetnikom sUSDe omogoča, da zaslužijo donose državne zakladnice, ko tradicionalni finančni donosi presegajo donose v kriptovalutah.

Trg tega še ni v celoti dojel. Po uvedbi USTb in ob predpostavki, da ste prepričani, da borze, kot je Binance, ne bodo propadle (tudi če bi propadle, USDe ne bi šel na ničlo, saj je v celoti podprt z BTC in stETH), ni razloga, da bi v kriptovaluti poleg USDe imeli še kakšen drug stablecoin. V najslabšem primeru zaslužite podobne donose kot konkurenti, v nasprotnem primeru pa zaslužite donose glede na tržno nagnjenost k tveganju.

Z vključitvijo USTb v zaledni del je nestanovitnost donosov sUSDe zdaj precej ublažena, kar odpravlja največjo skrb glede pomanjkanja trajnostnih donosov Ethene med medvedjim trgom. Zmanjšanje nestanovitnosti donosov povečuje tudi verjetnost prihodnjih vključitev centraliziranih borz.

S tema dvema katalizatorjema je Ethenina ponudba stablecoinov zdaj celovita in prekaša vse konkurente na trgu.

Tokenomika: Prednosti, slabosti in priložnosti

Glavna pomanjkljivost žetonov tveganega kapitala je, da če jih držite dovolj dolgo, seveda postanete izhodna likvidnost za zgodnje vlagatelje, ekipe in druge deležnike, ki prejemajo nagrade za žetone. Že samo zaradi tega je trg v tem ciklu popolnoma opustil nekatere projekte, ki so bili najbolj primerni za PMF (Product-Market Fit), in se raje odločil za čiste meme kovance.

Ethena se ne razlikuje od običajnih žetonov tveganega kapitala. Od svojega vrhunca je vrednost ENA zaradi visokih začetnih vrednotenj in ponudbe, ki je vstopila na trg, padla za približno 80 %. V zadnjih šestih mesecih se je airdrop prve sezone v celoti sprostil, na trg pa je prišlo 750 milijonov žetonov. Te sprostitve so skupaj z zmanjšanim povpraševanjem po vzvodih na koncu uničile pripoved o ENA, zaradi česar danes nihče nima ENA in zaradi česar sem trdno prepričan, da je znatna ponovna cenitev neizogibna.

Zakaj bi zdaj morali upoštevati ta “zlobni” žeton VC? Odgovor je preprost – v naslednjih šestih mesecih se bo količina ENA, ki bo pritekla na trg, drastično zmanjšala, kar bo močno ublažilo prodajni pritisk. Včeraj je bil objavljen prvi paket žetonov in od skupno 125 milijonov dolarjev nove ponudbe so kmetje zahtevali le 30 milijonov dolarjev, preostale žetone pa so raje zaklenili. Glede na to, da so bili kmetje v zadnjih nekaj mesecih marginalni prodajalci, kaj se bo zgodilo, ko bodo prenehali prodajati? Cena je že našla naravno dno pri 0,20 USD in zdaj oblikuje višje vrhove in višje padce okoli 0,26 USD.

Od zdaj do aprila 2025 bo edina dodatna inflacija izhajala iz preostalih ~300 milijonov žetonov za nagrajevanje kmetov, ki bodo vstopili na trg, vendar to pri ceni 0,28 USD pomeni le približno 450 000 USD na dan (manj kot 1 % dnevnega obsega trgovanja). Za primerjavo: TAO se je soočal z dnevnim inflacijskim pritiskom v višini 4 do 5 milijonov USD, kljub temu pa je njegova cena v zadnjem mesecu poskočila za 250 %. Bistvo tega je, da ob ustreznih pogojih inflacijski odkloni v fazah prevrednotenja žetonov običajno niso pomembni. Po aprilu 2025 se bodo žetoni team/VC začeli odklepati, zato imamo približno šest mesecev časa, da potrdimo to tezo.

Kako velike so sanje?

Kljub temu da je ENA edini večji novi produkt z jasnim PMF v tem ciklu, se mu ni uspelo uvrstiti med 100 najboljših produktov CoinGecka. Z vidika tehnične analize je grafikon ENA za visokofrekvenčno trgovanje videti izjemno čist. Glede na temeljne dejavnike in popuščanje inflacijskega pritiska predvidevam, da bo ENA ponovno osvojila raven 1 USD. Tudi takrat bi bila tržna kapitalizacija družbe ENA primerljiva le z nedavno najvišjo vrednostjo POPCAT, ki je znašala 1,5 milijarde USD v obtoku.

V prihodnosti ima Ethena trdne temelje za povečanje USDe na deset ali celo sto milijard dolarjev. Ker kriptovalute stablecoins zaradi mednarodnih čezmejnih plačil pridobivajo vse večji tržni delež, trg v višini 1 bilijona dolarjev ni nedosegljiv. Če do takrat ENA ne bo med top 20 žetoni, bi bil presenečen, saj gre za najboljši izdelek na največji vertikali trga kriptovalut.

Kdaj bomo dosegli ta cilj, ni znano, a Ethena je moja stava za naslednje velike sanje kriptovalut v tem ciklu. Kot vedno, nič od tega se ne sme obravnavati kot finančni nasvet. Prosimo, da DYOR (Do Your Own Research).

Seveda sem dolgoročni imetnik tega žetona, vendar če bodo podatki pozneje nasprotovali temu mnenju, bom morda spremenil svoje stališče.