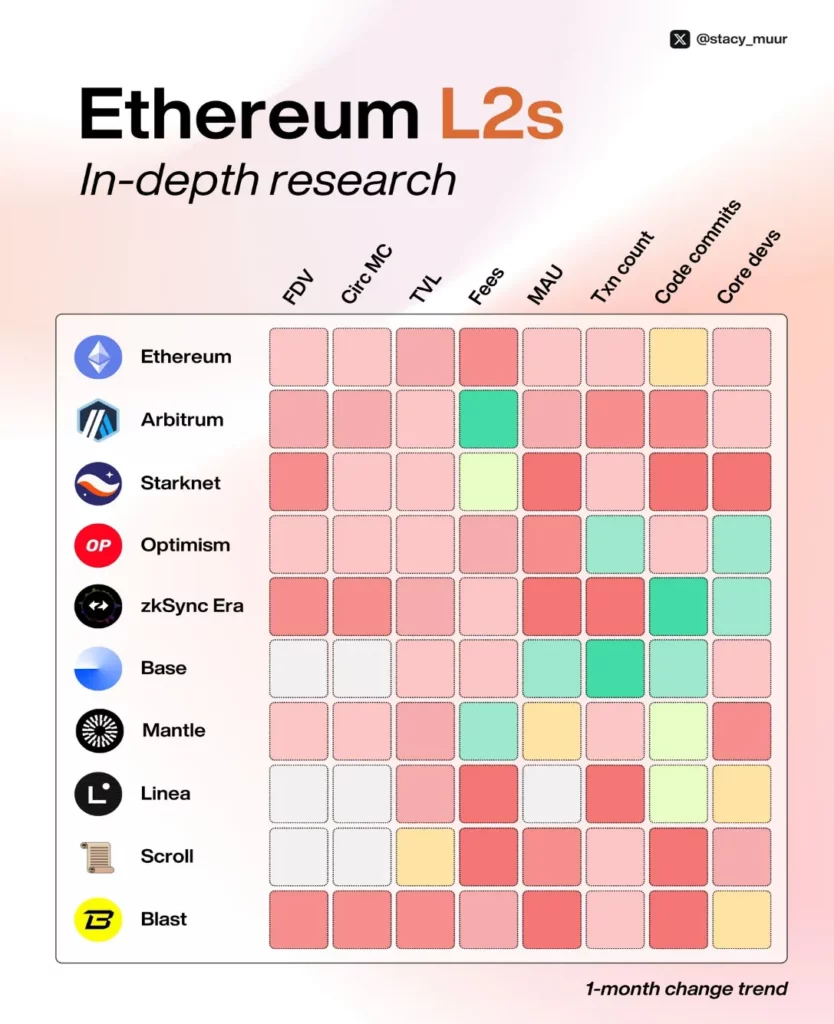

弱気市場はプロトコルの究極のストレステストとして機能し、実際のユーザーがどこにいるのかを明らかにする。この記事では、Ethereum Layer 2 (L2)ソリューションの現状を深く掘り下げ、オンチェーンのデータ可視化によってサポートします。

2023年以降、イーサリアムでは新しいL2ソリューションが急増している。L2ビートは現在、74 L2sと30 L3sを追跡している。しかし、いくつかの汎用ロールアップのみが主流の注目を集めており、大きなTVL(Total Value Locked)とユーザーアクティビティを引き寄せている。この分析では、9つの最大のL2に焦点を当てる。

1.時価総額:流通時価総額と完全希薄化時価総額

ほとんどのL2は現在、完全希薄化後評価額(FDV)が数十億ドルであるのに対し、流通時価総額は10億ドルを下回っている。これは、トークンの大部分がまだ流通していないことを示唆している。

唯一の例外はマントル (@0xMantle)で、トークン供給の52%がすでにアンロックされており、流通時価総額が10億ドルを超える唯一のL2となっている。

高いFDVと低い流通供給量の間のこの格差は、最近の多くのエアドロップがユーザーの期待に応えられなかった理由の一つである。現在の評価額を推定することは困難であり、将来的な下落傾向の可能性を取り巻く不確実性もある。

2.トータル・バリュー・ロック(TVL)

TVLに関しては、スクロール (@Scroll_ZKP)、リネア(@LineaBuild)、マントル (@0xMantle)のように継続的なインセンティブ・プログラムを実施しているチェーンを除き、ほとんどのチェーンが厳しい夏を経験した。

しかし、リネアの空中投下プログラムは1年近く実施されており、スクロールのような新しい取り組みに比べると、地域社会の関心は薄れている。

弱気市場の間、zkSync(@zksync)とブラスト(@blast)は最も大きな打撃を受けた。両チェーンとも今年トークンを発行したため、流動性はより魅力的なプラットフォームへと移行した。

3.手数料と取引活動

デンクンのアップグレード以降、データアベイラビリティはもはやイーサリアムの経済に大きな影響を与えず、イーサリアムとL2の両方の手数料に影響を与えている。このため、手数料の動態と取引活動の関係を研究することが不可欠となっている。

投機的な需要と、イーサリアムL2sの新しいミメコインのための好ましいプラットフォームとしての地位のため、ベース (@base)は着実に増加する取引量と強い成長を示している。

対照的に、リネアの継続的なインセンティブにもかかわらず、zkSyncと、意外なことにリネアは業績不振に陥っている。

4.月間アクティブユーザー数(MAU)

MAUダイナミクス は、L2 チェーンのユーザー維持の重要な指標であり、同様の傾向を示している。マントル (@0xMantle)とベース (@base)が最も良い成績を収め、スタークネット (@StarknetFndn)、zkSync (@zksync)、ブラスト(@blast)は遅れをとった。

MAUデータとFDVを比較すると、スタークネットがアービトラム、楽観主義、さらにはzkSyncに比べて著しく割高であることは明らかだ。

5.橋の流入と流出

ネット・ブリッジ・フローは、チェーンへの資産の流入と流出を測定するもので、新規ユーザーと資本流入を評価するための重要な指標である。L2のうち、アービトラム (@Arbitrum)、スタークネット (@StarknetFndn)、オプティミズム (@Optimism)、ベース (@base)、マントル (@0xMantle)はネット・フローがプラスで、マントルは流入と流出のギャップが最も大きい。

対照的に、リネア(@LineaBuild)、zkSync (@zksync)、ブラスト(@blast)はネットフローがマイナスとなっている。

ここで最も驚くべきケースはブラスト(@blast)番で、現在300人のコア開発者番以上を誇っている(ほとんどのL2は通常30~50番)。この大規模チームは、かなりの量のコードも提出している。彼らはいったい何に取り組んでいるのだろうか?今のところ、詳細は明らかにされていない。