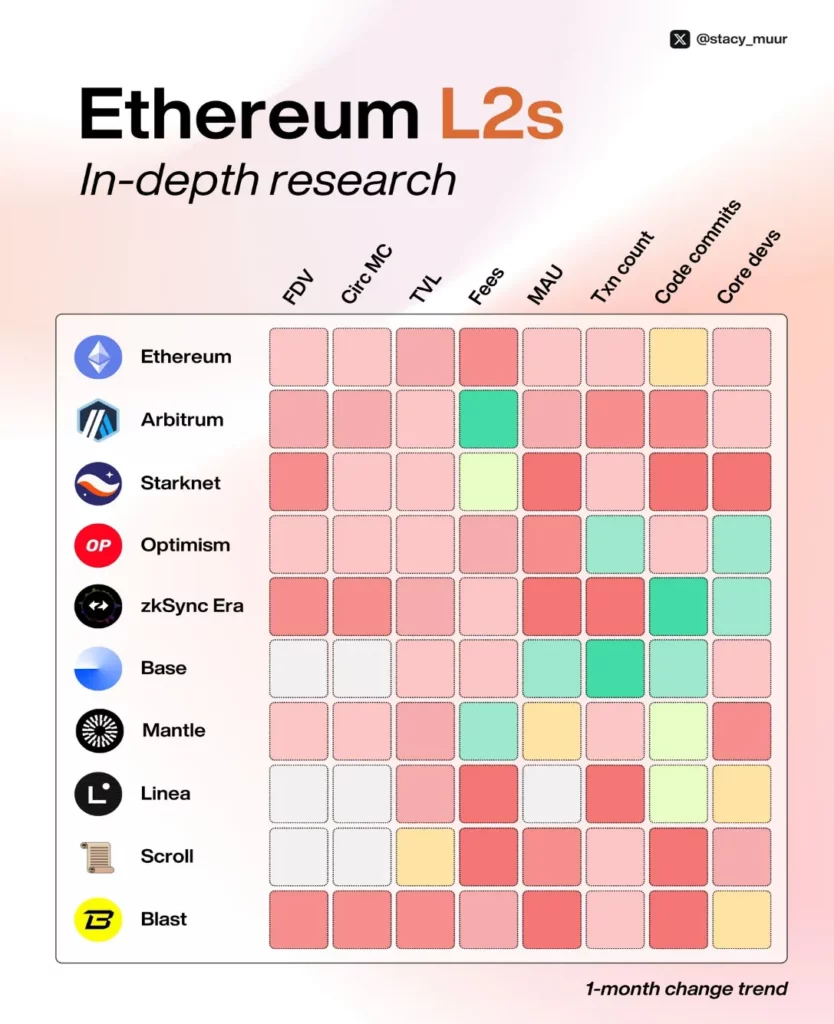

Rynek niedźwiedzi służy jako ostateczny test warunków skrajnych dla protokołów, ujawniając, gdzie są prawdziwi użytkownicy. Ten artykuł przedstawia dogłębną analizę obecnego stanu rozwiązań Ethereum Layer 2 (L2), wspieranych przez wizualizacje danych w łańcuchu.

Od 2023 roku Ethereum odnotowało gwałtowny wzrost liczby nowych rozwiązań L2. L2Beat obecnie śledzi 74 L2 i 30 L3s. Jednak tylko kilka rozwiązań ogólnego przeznaczenia Rollupy zyskało uwagę głównego nurtu, przyciągając znaczną TVL (Total Value Locked) i aktywność użytkowników. Niniejsza analiza koncentruje się na dziewięciu największych L2.

1. Kapitalizacja rynkowa: Obiegowa a w pełni rozwodniona kapitalizacja rynkowa

Większość L2 ma obecnie W pełni rozwodniona wycena (FDV) miliardów, podczas gdy ich kapitalizacja rynkowa w obrocie pozostaje poniżej 1 miliarda dolarów. Sugeruje to, że duża część ich tokenów nie weszła jeszcze do obiegu.

Jedynym wyjątkiem jest Mantle (@0xMantle), gdzie odblokowano już 52% podaży tokenów, co czyni go jedynym L2 z kapitalizacją rynkową przekraczającą 1 miliard dolarów.

Ta rozbieżność między wysoką FDV a niską podażą w obiegu jest jednym z powodów, dla których wiele ostatnich zrzutów nie spełniło oczekiwań użytkowników. Oszacowanie bieżącej wyceny jest trudne, a niepewność wiąże się z potencjalnymi trendami spadkowymi w przyszłości.

2. Całkowita wartość zablokowana (TVL)

Jeśli chodzi o TVL, większość sieci doświadczyła trudnego lata, z wyjątkiem tych takich jak Scroll (@Scroll_ZKP), Linea (@LineaBuild) i Mantle (@0xMantle), które mają trwające programy motywacyjne.

Jednak program zrzutów Linea działa od prawie roku, a zainteresowanie społeczności spadło w porównaniu z nowszymi inicjatywami, takimi jak Scroll’s.

Podczas bessy najbardziej ucierpiały zkSync (@zksync) i Blast (@blast). Obie sieci wydały w tym roku tokeny, co doprowadziło do migracji płynności na bardziej atrakcyjne platformy.

3. Opłaty i działalność transakcyjna

Od Aktualizacja Dencun r. dostępność danych (DA) nie ma już znaczącego wpływu na gospodarkę Ethereum, wpływając na opłaty zarówno na Ethereum, jak i L2. Sprawia to, że konieczne jest zbadanie związku między dynamiką opłat a aktywnością transakcyjną.

Ze względu na popyt spekulacyjny i status preferowanej platformy dla nowych memecoin uruchomień na Ethereum L2, Baza (@base) wykazał silny wzrost przy stale rosnącym wolumenie transakcji.

Dla kontrastu, pomimo ciągłych zachęt Linea, zkSync i, co zaskakujące, Linea osiągnęły gorsze wyniki.

4. Miesięczna liczba aktywnych użytkowników (MAU)

Dynamika MAU są kluczowym wskaźnikiem retencji użytkowników w sieciach L2 i ujawniają podobne trendy. Mantle (@0xMantle) i Baza (@base) osiągnęły najlepsze wyniki, podczas gdy Starknet (@StarknetFndn), zkSync (@zksync) i Blast (@blast) pozostały w tyle.

Porównując dane MAU z FDV, jasne jest, że Starknet jest znacznie przewartościowany w porównaniu do Arbitrum, Optymizm, a nawet zkSync.

5. Wpływy i wypływy z mostów

Przepływ netto, który mierzy przepływ aktywów do i z łańcucha, jest kluczowym wskaźnikiem do oceny napływu nowych użytkowników i kapitału. Wśród L2, Arbitrum (@Arbitrum), Starknet (@StarknetFndn), Optymizm (@Optimism), Baza (@base) i Mantle (@0xMantle) mają dodatnie przepływy netto, przy czym Mantle wykazuje największą lukę między napływem a odpływem.

Z kolei Linea (@LineaBuild), zkSync (@zksync) i Blast (@blast) wykazały ujemne przepływy netto.

Najbardziej zaskakującym przypadkiem jest Blast (@blast), który obecnie może pochwalić się ponad 300 głównych deweloperów (większość L2 ma zwykle 30-50). Ten duży zespół przesyła również znaczną ilość kodu. Nad czym dokładnie pracują? Jak dotąd nie ujawniono żadnych szczegółów.