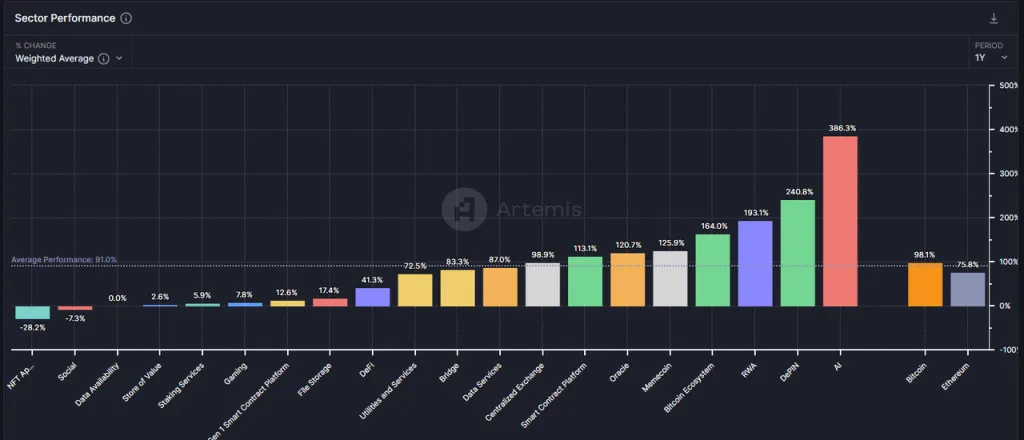

Sektor DeFi, jakožto jeden z nejstarších tracků na poli kryptoměn, si v tomto býčím trhu nevedl dobře. Celkový nárůst sektoru DeFi za poslední rok (41,3 %) zaostal nejen za průměrnou úrovní (91 %), ale také za Ethereem (75,8 %).

Pokud se podíváme pouze na údaje za rok 2024, zjistíme, že DeFi sektor si také vedl špatně, s celkovým poklesem o 11,2 %.

Nicméně na pozadí zvláštní situace na trhu, kdy altcoiny společně klesly poté, co BTC dosáhl nového maxima, sektor DeFi, zejména jeho přední projekty, možná dosáhl nejlepšího rozložení od svého vzniku.

Doufáme, že se nám prostřednictvím tohoto článku podaří objasnit hodnotu DeFi v současné době, a to prostřednictvím následujících otázek:

- Důvody, proč altcoiny v tomto kole výrazně zaostaly za BTC a Ethereem.

- Proč je nyní nejlepší čas zaměřit se na DeFi.

- Některé projekty DeFi, které stojí za pozornost, jejich zdroje hodnoty a rizika.

Tento článek nezahrnuje všechny projekty DeFi s investiční hodnotou a zmíněné projekty DeFi slouží pouze jako ilustrativní analýza, nikoli jako investiční doporučení.

Záhada prudkého poklesu cen altcoinů

Nízká výkonnost cen altcoinů v tomto kole pramení především ze tří interních důvodů v kryptografickém průmyslu:

- Nedostatečný růst na straně poptávky: Nedostatek atraktivních nových obchodních modelů, přičemž většina tratí zdaleka není realizována v rámci PMF (Product Market Fit).

- Nadměrný růst na straně nabídky: Další zlepšení průmyslové infrastruktury a nižší prahové hodnoty pro zahájení činnosti vedou k nadměrné emisi nových projektů.

- Průběžné odemykání vln: Neustálé odemykání tokenů projektů s nízkou hodnotou FDV (Fully Diluted Value) v oběhu, což přináší silný prodejní tlak.

Podívejme se na pozadí těchto tří důvodů jednotlivě.

Nedostatečný růst na straně poptávky: Býčí trh bez inovačních narativů

Tento býčí trh postrádá obchodní inovace a příběhy stejného rozsahu jako boom DeFi v roce 2021 nebo šílenství ICO v roce 2017. Ze strategického hlediska je třeba převážit BTC a ETH (těžit z přírůstkových fondů poháněných ETF) a kontrolovat poměr alokace altcoinů.

Absence nových podnikatelských příběhů vedla k výraznému snížení přílivu podnikatelů, průmyslových investic, uživatelů a finančních prostředků, a co je důležitější, tato situace utlumila celková očekávání investorů ohledně rozvoje průmyslu.

Když trh nevidí příběhy jako „DeFi pohltí tradiční finance“, „ICO je nové paradigma inovací a financování“ nebo „NFT narušují ekosystém obsahového průmyslu“, investoři přirozeně hlasují nohama a obracejí se na místa s novými příběhy, jako je AI.

Ačkoli se v tomto kole neobjevily žádné atraktivní inovace, infrastruktura se nadále zlepšuje:

- Výrazné snížení poplatků za blokové místo v L1 a L2.

- Postupné doplňování komunikačních řešení napříč řetězci s bohatým seznamem možností.

- Vylepšené uživatelsky přívětivé peněženky, jako je chytrá peněženka Coinbase podporující rychlé vytvoření a obnovení bez soukromých klíčů, přímé volání na zůstatky CEX a bez nutnosti dobíjení plynu, což uživatele přibližuje zkušenostem s produkty Web2.

- Zavedení funkcí Solana Actions a Blinks, které umožňují publikovat interakce s prostředím Solana on-chain v jakémkoli běžném internetovém prostředí, což dále zkracuje cestu uživatele k používání.

Tyto infrastruktury, podobně jako voda, elektřina a silnice v reálném světě, nejsou výsledkem inovací, ale půdou, z níž inovace vznikají.

Nadměrný růst na straně nabídky: Nadměrný přísun projektů a neustálé uvolňování tokenů s vysokou tržní kapacitou

Z jiného úhlu pohledu, ačkoli ceny mnoha altcoinů letos dosáhly nových minim, celková tržní kapitalizace altcoinů ve srovnání s BTC nijak drasticky neklesla.

K dnešnímu dni klesla cena BTC oproti svému vrcholu o zhruba 18,4 %, zatímco celková tržní kapitalizace altcoinů (v Trading View reprezentovaná ukazatelem Total3, který označuje celkovou tržní kapitalizaci kryptoměn bez BTC a ETH) klesla pouze o -25,5 %.

Omezený pokles celkové tržní kapitalizace altcoinů se odehrává na pozadí výrazného nárůstu celkového počtu a tržní kapitalizace nově vydaných altcoinů, jak ukazuje obrázek níže, kde vidíme, že trend růstu emise tokenů na tomto býčím trhu je nejrychlejší v historii.

Stojí za zmínku, že výše uvedené údaje zahrnují pouze údaje o vydávání tokenů v řetězcích EVM, přičemž více než 90 % tokenů bylo vydáno v řetězci Base, zatímco Solana přispívá více nově vydanými tokeny. Většinu nových tokenů na Solaně i Base tvoří memy.

Mezi reprezentativní memy s vysokou tržní kapitalizací na tomto býčím trhu patří:

- dogwifhat: dolarů.

- Brett: 1,66 miliardy dolarů

- Notcoin: 1,61 miliardy dolarů

- DOG-GO-TO-THE-MOON: 630 milionů dolarů

- Mog Coin: 560 milionů dolarů

- Popcat: 470 milionů dolarů

- Maga: 410 milionů dolarů

Kromě memů je nebo bude v letošním roce uvedeno mnoho infrastrukturních tokenů, např:

Sítě na 2. vrstvě:

- Starknet: USD, FDV 7,17 miliardy USD.

- ZKsync: USD, FDV 3,51 miliardy USD.

- Síť Manta: USD, FDV 1,02 miliardy USD.

- Taiko: Oběžná tržní kapitalizace 120 milionů USD, FDV 1,9 miliardy USD

- Výbuch: USD, FDV 2,81 miliardy USD.

Komunikační služby napříč řetězci:

- Červí díra: USD, FDV 3,48 miliardy USD.

- LayerZero: Oběžná tržní kapitalizace 680 milionů dolarů, FDV 2,73 miliardy dolarů.

- Zetachain: USD, FDV 1,78 miliardy USD.

- Omni Network: USD, FDV 1,42 miliardy USD.

Služby v oblasti budování řetězců:

- Altlayer: USD, FDV 1,87 miliardy USD.

- Dymension: USD, FDV 1,59 miliardy USD.

- Saga: Oběžná tržní kapitalizace 140 milionů USD, FDV 1,5 miliardy USD

Navíc mnoho již kótovaných tokenů čelí masivnímu odblokování, které se vyznačuje nízkým poměrem oběhu, vysokou FDV a financováním v raném institucionálním kole s velmi nízkými náklady na tokeny.

Kombinace slabé poptávky a narativů v tomto cyklu spolu s nadměrnou emisí na straně nabídky je v kryptocyklu první.

Přestože se projektové týmy snažily udržet ocenění dalším snižováním poměru oběhu tokenů při uvedení na burzu (ze 41,2 % v roce 2022 na 12,3 %) a postupným prodejem sekundárním investorům, rezonance těchto faktorů nakonec vedla k celkovému posunu v centru ocenění těchto kryptografických projektů. V roce 2024 si kladné výnosy udrželo pouze několik málo sektorů, jako jsou memy, CEXy a DePINy.

Podle mého názoru je zhroucení oceňovacího centra těchto VC mincí s vysokou tržní kapitalizací normální reakcí trhu na různé anomálie v kryptografickém prostoru:

- Hromadné vytváření měst duchů Rollupy pouze s TVL a boty, ale bez uživatelů.

- Financování prostřednictvím rebrandovaných termínů, které ve skutečnosti nabízejí podobná řešení, jako je mnoho komunikačních služeb napříč řetězci.

- Podnikání zaměřené spíše na žhavé trendy než na skutečné potřeby uživatelů, jako je tomu u mnoha projektů AI+Web3.

- Nevyhledávání ziskových modelů nebo jejich nehledání, což vede k tomu, že tokeny nemají žádnou hodnotu.

Pokles středu ocenění těchto altcoinů je výsledkem samokorekce trhu, zdravého procesu prasknutí bubliny a samospasitelného chování vypořádání trhu řízeného fondy.

Skutečnost je taková, že většina mincí VC není zcela bez hodnoty, jsou jen předražené. Trh je nakonec vrátil na jejich právoplatné místo.

Je čas zaměřit se na DeFi:

Produkty PMF vycházející z období bubliny.

Od roku 2020 se DeFi oficiálně stal kategorií v rámci altcoinového clusteru. V první polovině roku 2021 žebříčku Top 100 kryptoindustriálních projektů s tržní kapitalizací dominovaly projekty DeFi, přičemž cílem široké škály kategorií bylo předělat každý obchodní model v tradičních financích na blockchainu.

V tomto roce byla DeFi infrastrukturou veřejných řetězců. DEX, půjčování, stablecoiny a deriváty byly čtyři základní projekty pro každý nový veřejný řetězec.

Nicméně s nadměrným vydáváním homogenních projektů, četnými útoky hackerů (někdy i interními) a rychlým zhroucením TVL získaných prostřednictvím Ponziho modelů ceny tokenů prudce klesly.

V tomto býčím tržním cyklu byla cenová výkonnost většiny přežívajících projektů DeFi neuspokojivá a zájem o primární investice v oblasti DeFi klesal. Stejně jako na začátku každého cyklu býčího trhu dávají investoři přednost novým příběhům, které se v cyklu objeví, a DeFi do této kategorie nepatří.

Právě proto se však projekty DeFi vycházející z bubliny zdají být atraktivnější než jiné altcoinové projekty. Konkrétně:

Obchodní aspekt:

Vyzrálé obchodní modely a ziskové mechanismy, Vedoucí projekty s příkopem.

DEXy a deriváty vydělávají na transakčních poplatcích, půjčování inkasuje příjmy z úrokového rozpětí, stablecoinové projekty si účtují poplatky za stabilitu (úroky) a stakingové služby inkasují poplatky za stakingové služby. Ziskové modely jsou jasné.

Vedoucí projekty v každé stopě mají organickou uživatelskou poptávku, z velké části již prošly fází uživatelských dotací a některé projekty dosahují kladného peněžního toku i po odečtení symbolických emisí.

Podle statistik Tokenterminalu bude od roku 2024 12 z 20 nejvýnosnějších protokolů tvořit projekty DeFi, které jsou rozděleny do následujících kategorií:

- Stablecoins: Stabilizátory: MakerDAO, Ethena

- Půjčování: Aave, Venus

- Služby kolíkování: Lido

- DEXy: (příjmy z frontendových poplatků).

- Deriváty: dYdX, Synthetix, MUX

- Agregátory výnosů: Convex Finance

Tyto projekty mají různé typy příkopů, některé z nich jsou způsobeny mnohostrannými nebo dvoustrannými síťovými efekty služeb, jiné zvyky a značkami uživatelů a další zvláštními ekologickými zdroji.

Společné rysy vedoucích projektů DeFi v příslušných oblastech jsou však zřejmé: podíl na trhu se stabilizuje, na trh vstupuje méně opozdilců a ti mají určitou cenovou sílu v oblasti služeb.

Ve třetí části se podrobně věnujeme příkopům konkrétních projektů DeFi.

Aspekt zásobování:

Nízké emise, vysoký podíl oběživa, malý rozsah odemčených žetonů.

V předchozí části jsme zmínili, že jedním z hlavních důvodů pokračujícího propadu ocenění altcoinů v tomto cyklu je vysoká emise mnoha projektů založených na vysokém ocenění v kombinaci s masivním odblokováním tokenů vstupujících na trh.

Přední projekty DeFi, které jsou na trhu již nějakou dobu, již z velké části prošly fází vrcholné emise tokenů, kdy byly většinou uvolněny institucionální tokeny, což vede k velmi nízkému budoucímu prodejnímu tlaku. Například současný podíl tokenů v oběhu u Aave je 91 %, u Lido 89 %, u Uniswap 75,3 %, u MakerDAO 95 % a u Convex 81,9 %.

To naznačuje nízký budoucí prodejní tlak a znamená to, že kdokoli by chtěl získat kontrolu nad těmito projekty, musel by si tokeny většinou koupit na trhu.

Aspekt oceňování:

Pozornost trhu a divergence obchodních údajů, úroveň ocenění na historickém minimu.

V porovnání s novými koncepty, jako jsou služby Meme, AI, Depin, Restaking a Rollup, byla pozornost DeFi na tomto býčím trhu velmi malá, přičemž výkonnost ceny byla stabilní.

Mezitím hlavní obchodní údaje předních projektů DeFi, jako je objem transakcí, rozsah půjček a výše zisku, nadále rostou, což vytváří rozdíl mezi cenou a obchodem. V důsledku toho klesla úroveň ocenění některých předních projektů DeFi na historická minima.

Vezměme si jako příklad výpůjční protokol Aave. Přestože její čtvrtletní výnosy (čisté výnosy, nikoli celkové protokolární poplatky) překonaly vrchol předchozího cyklu a dosáhly nových maxim, její poměr PS (tržní kapitalizace/roční výnosy) dosáhl historického minima pouhých 17,4krát.

Politické hledisko:

Zákon FIT21 podporuje dodržování předpisů v odvětví DeFi a potenciální M&A.

Cílem zákona FIT21, neboli zákona o finančních inovacích a technologiích pro 21. století, je vytvořit jasný federální regulační rámec pro trh s digitálními aktivy, posílit ochranu spotřebitelů a podpořit vedoucí postavení Spojených států na globálním trhu s digitálními aktivy.

Zákon byl navržen v květnu 2023 a 22. května letošního roku byl schválen ve Sněmovně reprezentantů vysokým počtem hlasů. Vzhledem k tomu, že tento zákon vyjasňuje regulační rámce a pravidla pro účastníky trhu, usnadní po formálním přijetí zákona investice do projektů DeFi jak začínajícím podnikům, tak tradičním finančním institucím.

Vzhledem k vstřícnému postoji tradičních finančních institucí, jako je BlackRock, ke kryptoaktivům v posledních letech (podpora listingu ETF, vydávání pokladničních aktiv na Ethereu), bude pro ně DeFi v příštích letech pravděpodobně klíčová.

Zapojení tradičních finančních gigantů by mohlo z fúzí a akvizic učinit jednu z nejvhodnějších možností a jakékoli související náznaky, dokonce i pouhé záměry fúzí a akvizic, by vyvolaly přehodnocení hodnoty předních projektů DeFi.

Závěr

Stejně jako vývojová cesta mnoha revolučních produktů prošel DeFi v roce 2020 narativním kvašením, v roce 2021 rychlou bublinou cen aktiv, v roce 2022 rozčarováním po prasknutí medvědí bubliny na trhu a nyní, po dostatečném ověření PMF (Product Market Fit), se vynořuje z fáze narativního rozčarování a buduje svou vnitřní hodnotu na základě skutečných obchodních dat.

Domnívám se, že jako jedna z mála stop na poli kryptoměn s vyzrálým obchodním modelem a neustále rostoucím tržním prostorem si DeFi stále udržuje dlouhodobou pozornost a investiční hodnotu.