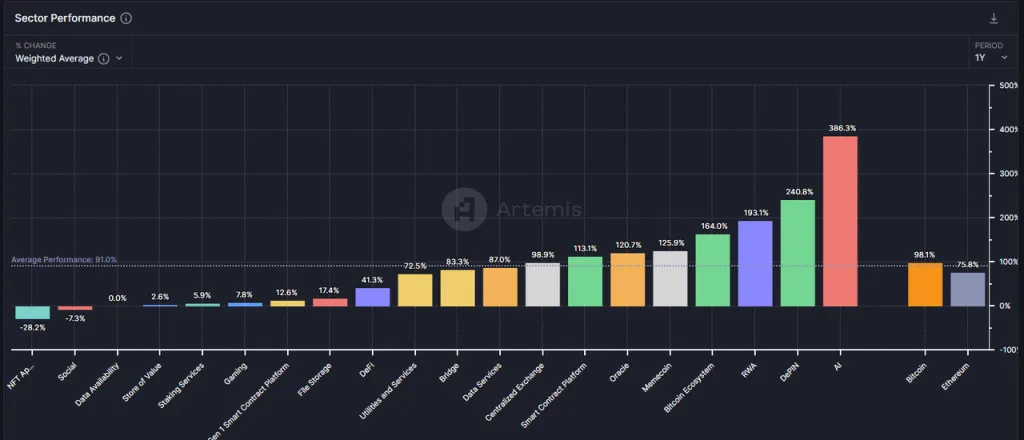

Jako jedna z najstarszych ścieżek w dziedzinie kryptowalut, sektor DeFi nie radził sobie dobrze w tej hossie. Ogólny wzrost sektora DeFi w ciągu ostatniego roku (41,3%) nie tylko pozostawał w tyle za średnim poziomem (91%), ale także Ethereum (75,8%).

Patrząc tylko na dane za 2024 r., Sektor DeFi również radził sobie słabo, z ogólnym spadkiem o 11,2%.

Jednak w obliczu szczególnego kontekstu rynkowego, w którym altcoiny spadły razem po tym, jak BTC osiągnął nowy szczyt, sektor DeFi, a zwłaszcza wiodące w nim projekty, mógł osiągnąć najlepszy moment od momentu powstania.

W tym artykule mamy nadzieję wyjaśnić wartość DeFi w chwili obecnej, omawiając następujące kwestie:

- Powody, dla których altcoiny znacznie słabiej radziły sobie z BTC i Ethereum w tej rundzie.

- Dlaczego teraz jest najlepszy czas na skupienie się na DeFi.

- Niektóre projekty DeFi, na które warto zwrócić uwagę, ich źródła wartości i ryzyko.

Niniejszy artykuł nie obejmuje wszystkich projektów DeFi o wartości inwestycyjnej, a wspomniane projekty DeFi służą jedynie analizie ilustracyjnej, a nie doradztwu inwestycyjnemu.

Tajemnica gwałtownego spadku cen altcoinów

Słabe wyniki cen altcoinów w tej rundzie wynikają głównie z trzech wewnętrznych przyczyn w branży kryptowalut:

- Niewystarczający wzrost po stronie popytu: Brak atrakcyjnych nowych modeli biznesowych, przy czym większość ścieżek PMF (Product Market Fit) jest daleka od realizacji.

- Nadmierny wzrost po stronie podaży: Dalsza poprawa infrastruktury przemysłowej i niższe progi startowe prowadzące do nadmiernej emisji nowych projektów.

- Ciągłe fale odblokowujące: Ciągłe odblokowywanie tokenów projektów o niskim obrocie i wysokiej wartości FDV (Fully Diluted Value), co powoduje silną presję na sprzedaż.

Spójrzmy na tło tych trzech powodów z osobna.

Niewystarczający wzrost po stronie popytu: Byczy rynek bez narracji o innowacjach

Tej hossie brakuje innowacji biznesowych i narracji o tej samej skali, co boom DeFi z 2021 r. lub szał ICO z 2017 r. Strategicznie rzecz biorąc, należy przeważać BTC i ETH (korzystając z funduszy przyrostowych opartych na ETF) i kontrolować współczynnik alokacji altcoinów.

Brak nowych historii biznesowych doprowadził do znacznego zmniejszenia napływu przedsiębiorców, inwestycji przemysłowych, użytkowników i funduszy, a co ważniejsze, sytuacja ta stłumiła ogólne oczekiwania inwestorów dotyczące rozwoju branży.

Kiedy rynek nie widzi historii takich jak „DeFi pożre tradycyjne finanse”, „ICO to nowy paradygmat innowacji i finansowania” lub „NFT zakłócają ekosystem branży treści”, inwestorzy naturalnie głosują nogami i zwracają się ku miejscom z nowymi historiami, takimi jak AI.

Chociaż w tej rundzie nie pojawiły się żadne atrakcyjne innowacje, infrastruktura nadal się poprawia:

- Znaczna redukcja opłat za przestrzeń blokową w L1 i L2.

- Stopniowe uzupełnianie rozwiązań komunikacji międzyłańcuchowej o bogatą listę opcji.

- Ulepszony, przyjazny dla użytkownika portfel, taki jak inteligentny portfel Coinbase obsługujący szybkie tworzenie i odzyskiwanie bez kluczy prywatnych, bezpośrednie połączenia z saldami CEX i brak konieczności doładowywania gazu, przybliżając użytkowników do doświadczeń związanych z produktami Web2.

- Wprowadzenie przez Solanę funkcji Actions i Blinks, umożliwiających publikowanie interakcji ze środowiskiem on-chain Solany w dowolnym popularnym środowisku internetowym, co jeszcze bardziej skraca ścieżkę użytkowania przez użytkownika.

Infrastruktura ta, podobnie jak woda, elektryczność i drogi w świecie rzeczywistym, nie jest wynikiem innowacji, ale glebą, z której innowacje się wyłaniają.

Nadmierny wzrost po stronie podaży: Nadmierna wycena projektów i ciągłe odblokowywanie tokenów o wysokiej kapitalizacji rynkowej

W rzeczywistości, z innej perspektywy, chociaż ceny wielu altcoinów osiągnęły w tym roku nowe minima, łączna kapitalizacja rynkowa altcoinów w porównaniu do BTC nie spadła drastycznie.

Na chwilę obecną cena BTC spadła o około 18,4% od swojego szczytu, podczas gdy całkowita kapitalizacja rynkowa altcoinów (reprezentowana przez Total3 w Trading View, wskazująca całkowitą kapitalizację rynkową kryptowalut z wyłączeniem BTC i ETH) spadła tylko o -25,5%.

Ograniczony spadek całkowitej kapitalizacji rynkowej altcoinów jest osadzony w kontekście znacznego wzrostu całkowitej liczby i kapitalizacji rynkowej nowo wyemitowanych altcoinów, jak pokazano na poniższym wykresie, gdzie widzimy, że trend wzrostu emisji tokenów na tej hossie jest najszybszy w historii.

Warto zauważyć, że powyższe dane obejmują tylko dane dotyczące emisji tokenów w łańcuchach EVM, przy czym ponad 90% wydano w łańcuchu Base, podczas gdy Solana przyczynia się do większej liczby nowo wydanych tokenów. Większość nowych tokenów zarówno na Solanie, jak i Base to memy.

Reprezentatywne memy o wysokiej kapitalizacji rynkowej w tej hossie obejmują:

- dogwifhat: 2,04 mld USD

- Brett: 1,66 mld USD

- Notcoin: 1,61 mld USD

- DOG-GO-TO-THE-MOON: 630 milionów dolarów

- Mog Coin: 560 milionów dolarów

- Popcat: 470 milionów dolarów

- Maga: 410 milionów dolarów

Oprócz memów, w tym roku notowanych jest lub będzie wiele tokenów infrastrukturalnych, takich jak:

Sieci warstwy 2:

- Starknet: Kapitalizacja rynkowa w obrocie 930 mln USD, FDV 7,17 mld USD

- ZKsync: Kapitalizacja rynkowa w obrocie 610 mln USD, FDV 3,51 mld USD

- Manta Network: kapitalizacja rynkowa w obrocie 330 mln USD, FDV 1,02 mld USD

- Taiko: kapitalizacja rynkowa 120 mln USD, FDV 1,9 mld USD

- Wybuch: kapitalizacja rynkowa 480 mln USD, FDV 2,81 mld USD

Usługi komunikacji międzyłańcuchowej:

- Wormhole: Kapitalizacja rynkowa w obrocie 630 mln USD, FDV 3,48 mld USD

- LayerZero: kapitalizacja rynkowa w obiegu 680 mln USD, FDV 2,73 mld USD

- Zetachain: Kapitalizacja rynkowa w obiegu 230 mln USD, FDV 1,78 mld USD

- Omni Network: kapitalizacja rynkowa 147 mln USD, FDV 1,42 mld USD

Usługi budowania łańcuchów:

- Altlayer: Obiegowa kapitalizacja rynkowa 290 mln USD, FDV 1,87 mld USD

- Dymension: Kapitalizacja rynkowa w obrocie 300 mln USD, FDV 1,59 mld USD

- Saga: kapitalizacja rynkowa 140 mln USD, FDV 1,5 mld USD

Ponadto wiele już notowanych tokenów stoi w obliczu masowego odblokowania, charakteryzującego się niskimi wskaźnikami cyrkulacji, wysokim FDV i wczesnym finansowaniem rundy instytucjonalnej przy bardzo niskich kosztach tokenów.

Połączenie słabego popytu i narracji w tym cyklu, wraz z nadmierną emisją po stronie podaży, jest pierwszym w cyklu kryptowalutowym.

Chociaż zespoły projektowe starały się utrzymać wyceny poprzez dalsze obniżanie wskaźnika obiegu tokenów przy notowaniu (z 41,2% w 2022 r. do 12,3%) i stopniową sprzedaż inwestorom wtórnym, rezonans tych czynników ostatecznie doprowadził do ogólnego przesunięcia w centrum wyceny tych projektów kryptograficznych. W 2024 r. tylko kilka sektorów, takich jak memy, CEX i DePIN, utrzymało dodatnie stopy zwrotu.

Moim zdaniem załamanie wyceny tych monet VC o wysokiej kapitalizacji rynkowej jest normalną reakcją rynku na różne anomalie w przestrzeni kryptowalut:

- Masowe tworzenie miast-widm Rollupów tylko z TVL i botami, ale bez użytkowników.

- Finansowanie poprzez rebrandowane warunki, które w rzeczywistości oferują podobne rozwiązania, takie jak wiele usług komunikacji międzyłańcuchowej.

- Przedsiębiorczość ukierunkowana raczej na gorące trendy niż rzeczywiste potrzeby użytkowników, jak wiele projektów AI+Web3.

- Nieznalezienie lub brak poszukiwania rentownych modeli, co skutkuje tokenami bez przechwytywania wartości.

Spadek w centrum wyceny tych altcoinów jest wynikiem autokorekty rynku, zdrowego procesu pękania bańki i samonapędzającego się zachowania oczyszczania rynku napędzanego przez fundusze.

W rzeczywistości większość monet VC nie jest całkowicie pozbawiona wartości; są one po prostu zawyżone. Rynek ostatecznie przywrócił im należne miejsce.

Czas skupić się na DeFi:

Produkty PMF wychodzące z okresu bańki internetowej.

Od 2020 roku DeFi oficjalnie stało się kategorią w klastrze altcoinów. W pierwszej połowie 2021 r. rankingi Top 100 kapitalizacji rynkowej kryptowalut zostały zdominowane przez projekty DeFi, z szeroką gamą kategorii mających na celu przerobienie każdego modelu biznesowego w tradycyjnych finansach na blockchainie.

W tamtym roku DeFi było infrastrukturą łańcuchów publicznych. DEX, pożyczki, stablecoiny i instrumenty pochodne były czterema podstawowymi projektami dla każdego nowego łańcucha publicznego.

Jednak wraz z nadmierną emisją jednorodnych projektów, licznymi atakami hakerów (czasami wewnętrznymi) i szybkim upadkiem TVL uzyskanych w modelach Ponziego, ceny tokenów gwałtownie wzrosły.

W tym cyklu hossy wyniki cenowe większości projektów DeFi, które przetrwały, były niezadowalające, a zainteresowanie pierwotnymi inwestycjami w dziedzinie DeFi spadło. Podobnie jak na początku każdego cyklu hossy, inwestorzy faworyzują nowe historie, które pojawiają się w cyklu, a DeFi nie należy do tej kategorii.

Ale właśnie z tego powodu projekty DeFi wyłaniające się z bańki wydają się bardziej atrakcyjne niż inne projekty altcoinowe. W szczególności:

Aspekt biznesowy:

Dojrzałe modele biznesowe i mechanizmy zysków, Wiodące projekty z fosami.

DEX i instrumenty pochodne zarabiają na opłatach transakcyjnych, pożyczki pobierają dochód ze spreadu odsetkowego, projekty stablecoin pobierają opłaty za stabilność (odsetki), a usługi stakingowe pobierają opłaty za usługi stakingowe. Modele zysku są jasne.

Wiodące projekty w każdej ścieżce mają organiczny popyt użytkowników, w dużej mierze przeszły fazę subsydiowania użytkowników, a niektóre projekty nadal osiągają dodatnie przepływy pieniężne nawet po odliczeniu emisji tokenów.

Według statystyk Tokenterminal, od 2024 r. 12 z 20 najbardziej dochodowych protokołów to projekty DeFi, podzielone na następujące kategorie:

- Stablecoiny: MakerDAO, Ethena

- Pożyczanie: Aave, Venus

- Usługi tyczenia: Lido

- DEX-y: Uniswap Labs, PancakeSwap, Thena (przychody z opłat frontendowych)

- Instrumenty pochodne: dYdX, Synthetix, MUX

- Agregatory zysków: Convex Finance

Projekty te mają różne rodzaje fos, niektóre z wielostronnych lub dwustronnych efektów sieciowych usług, niektóre z nawyków użytkowników i marek, a inne ze specjalnych zasobów ekologicznych.

Jednak wspólna cecha wiodących projektów DeFi w swoich ścieżkach jest jasna: udział w rynku stabilizuje się, wchodzi mniej spóźnialskich i mają oni pewną siłę cenową na usługi.

W trzeciej sekcji szczegółowo omówimy fosy konkretnych projektów DeFi.

Aspekt zaopatrzenia:

Niska emisja, wysoki współczynnik obiegu, mała skala odblokowanych tokenów.

W poprzedniej sekcji wspomnieliśmy, że jednym z głównych powodów ciągłego załamania wycen altcoinów w tym cyklu jest wysoka emisja wielu projektów opartych na wysokich wycenach, w połączeniu z masowym odblokowaniem tokenów wchodzących na rynek.

Wiodące projekty DeFi, istniejące już od dłuższego czasu, w dużej mierze przeszły swoje szczytowe fazy emisji tokenów, a tokeny instytucjonalne zostały w większości wydane, co prowadzi do bardzo niskiej presji na sprzedaż w przyszłości. Dla przykładu, obecny wskaźnik obiegu tokenów Aave wynosi 91%, Lido 89%, Uniswap 75,3%, MakerDAO 95%, a Convex 81,9%.

Wskazuje to na niską presję na sprzedaż w przyszłości i sugeruje, że każdy, kto chciałby przejąć kontrolę nad tymi projektami, musiałby głównie kupować tokeny z rynku.

Aspekt wyceny:

Rozbieżność między uwagą rynku a danymi biznesowymi, poziomy wyceny na historycznych minimach.

W porównaniu z nowymi koncepcjami, takimi jak usługi Meme, AI, Depin, Restaking i Rollup, uwaga DeFi na tym rynku hossy była bardzo niewielka, a cena utrzymywała się na stałym poziomie.

Tymczasem podstawowe dane biznesowe wiodących projektów DeFi, takie jak wolumen transakcji, skala pożyczek i poziomy zysków, nadal rosną, tworząc rozbieżność między ceną a biznesem. W rezultacie poziomy wyceny niektórych wiodących projektów DeFi spadły do historycznych minimów.

Weźmy jako przykład protokół pożyczkowy Aave. Pomimo tego, że jej kwartalne przychody (przychody netto, a nie ogólne opłaty za protokół) przekroczyły szczyt poprzedniego cyklu i osiągnęły nowe maksima, jej wskaźnik PS (kapitalizacja rynkowa / zannualizowane przychody) osiągnął historycznie najniższy poziom zaledwie 17,4 razy.

Aspekt polityczny:

Ustawa FIT21 sprzyja zgodności branży DeFi i potencjalnemu M&A.

Ustawa FIT21, czyli Financial Innovation and Technology for the 21st Century Act, ma na celu zapewnienie jasnych federalnych ram regulacyjnych dla rynku aktywów cyfrowych, wzmocnienie ochrony konsumentów i promowanie wiodącej pozycji Stanów Zjednoczonych na globalnym rynku aktywów cyfrowych.

Ustawa została zaproponowana w maju 2023 r. i przyjęta w Izbie Reprezentantów 22 maja br. wysokim głosem. Ponieważ ustawa ta wyjaśnia ramy regulacyjne i zasady dla uczestników rynku, ułatwi to zarówno startupom, jak i tradycyjnym finansom inwestowanie w projekty DeFi po formalnym przyjęciu ustawy.

Biorąc pod uwagę postawę tradycyjnych instytucji finansowych, takich jak BlackRock, wobec aktywów kryptograficznych w ostatnich latach (promowanie notowań ETF, emisja aktywów skarbowych na Ethereum), DeFi prawdopodobnie będzie dla nich kluczowym celem w nadchodzących latach.

Zaangażowanie tradycyjnych gigantów finansowych może sprawić, że fuzje i przejęcia staną się jedną z najwygodniejszych opcji, a wszelkie związane z tym sygnały, nawet zwykłe zamiary fuzji i przejęć, spowodują ponowną ocenę wartości wiodących projektów DeFi.

Wnioski

Podobnie jak ścieżka rozwoju wielu rewolucyjnych produktów, DeFi przeszło przez narracyjną fermentację w 2020 r., gwałtowną bańkę cenową aktywów w 2021 r., rozczarowanie po pęknięciu bańki na rynku niedźwiedzi w 2022 r., A teraz, po wystarczającej weryfikacji PMF (Product Market Fit), wyłania się z narracyjnej fazy rozczarowania, budując swoją wewnętrzną wartość na podstawie rzeczywistych danych biznesowych.

Uważam, że jako jedna z niewielu ścieżek w dziedzinie kryptowalut z dojrzałym modelem biznesowym i stale rosnącą przestrzenią rynkową, DeFi nadal cieszy się długoterminową uwagą i wartością inwestycyjną.