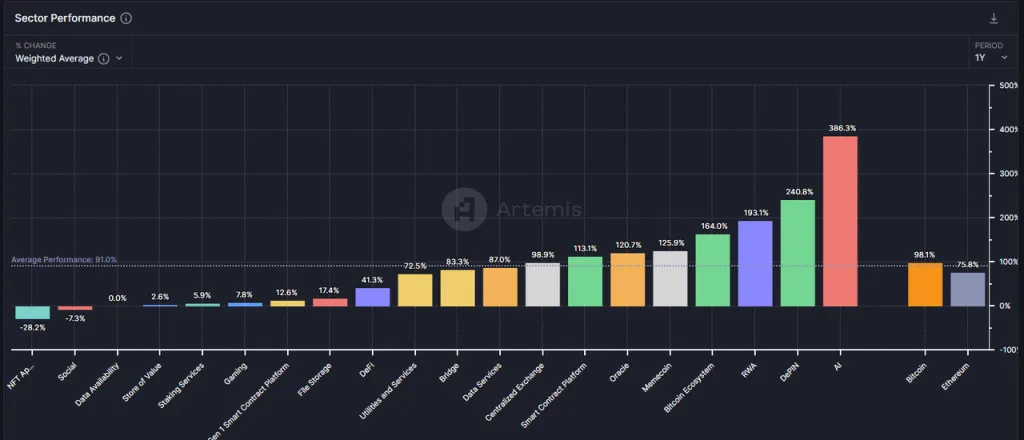

Будучи одним из старейших направлений в криптовалютной сфере, сектор DeFi не показал хороших результатов на этом бычьем рынке. Общий рост сектора DeFi за последний год (41,3 %) отстает не только от среднего уровня (91 %), но и от Ethereum (75,8 %).

Если рассматривать только данные за 2024 год, то сектор DeFi сектор также показал низкие результаты, общее снижение составило 11,2%.

Однако на фоне своеобразного рыночного фона, когда альткоины падали вместе с BTC, достигнув нового максимума, сектор DeFi, особенно ведущие проекты в нем, возможно, достигли наилучшего момента с момента своего создания.

В этой статье мы надеемся прояснить значение DeFi на текущий момент, обсудив следующие вопросы:

- Причины, по которым альткоины значительно уступают BTC и Ethereum в этом раунде.

- Почему сейчас самое подходящее время для того, чтобы сосредоточиться на DeFi.

- Некоторые проекты DeFi, на которые стоит обратить внимание, их источники ценности и риски.

Эта статья не охватывает все проекты DeFi, имеющие инвестиционную ценность, и упомянутые проекты DeFi приведены только для иллюстративного анализа, а не для инвестиционных рекомендаций.

Тайна резкого падения цен на альткоины

Недостаточная динамика цен на альткоины в этом раунде в основном обусловлена тремя внутренними причинами в криптоиндустрии:

- Недостаточный рост спроса: Отсутствие новых привлекательных бизнес-моделей, в большинстве случаев PMF (Product Market Fit) далеки от реализации.

- Чрезмерный рост предложения: Дальнейшее совершенствование отраслевой инфраструктуры и снижение порога запуска, приводящее к избыточному выпуску новых проектов.

- Непрерывные волны разблокировки: Непрерывное разблокирование токенов малотиражных проектов с высокой FDV (Fully Diluted Value), что приводит к сильному давлению на продажи.

Давайте рассмотрим все эти три причины по отдельности.

Недостаточный рост на стороне спроса: Бычий рынок, лишенный инновационных нарративов

Этому бычьему рынку не хватает бизнес-инноваций и нарративов такого же масштаба, как бум DeFi 2021 года или ICO 2017 года. Со стратегической точки зрения, следует перевесить BTC и ETH (пользуясь преимуществами дополнительных фондов, созданных ETF) и контролировать соотношение альткоинов.

Отсутствие новых бизнес-историй привело к значительному сокращению притока предпринимателей, промышленных инвестиций, пользователей и фондов, и, что еще важнее, эта ситуация подавила общие ожидания инвесторов в отношении развития отрасли.

Когда рынок не видит таких историй, как «DeFi поглотит традиционные финансы», «ICO — это новая парадигма инноваций и финансирования» или «NFT разрушают экосистему контент-индустрии», инвесторы, естественно, голосуют ногами и обращаются к местам с новыми историями, таким как AI.

Хотя в этом раунде не появилось никаких привлекательных инноваций, инфраструктура продолжает улучшаться:

- Значительное сокращение платы за использование блочного пространства в L1 и L2.

- Постепенное завершение разработки решений для межцепочечных коммуникаций с богатым перечнем возможностей.

- Усовершенствованные удобные кошельки, такие как смарт-кошелек Coinbase, поддерживающий быстрое создание и восстановление без приватных ключей, прямые звонки на баланс CEX и отсутствие необходимости пополнения баланса, приближают пользователей к продуктам Web2.

- Solana представила функции Actions и Blinks, позволяющие публиковать взаимодействия с цепочечной средой Solana в любой распространенной интернет-среде, что еще больше сокращает путь пользователя.

Эти инфраструктуры, как вода, электричество и дороги в реальном мире, являются не результатом инноваций, а почвой, на которой они появляются.

Чрезмерный рост предложения: Чрезмерное увеличение количества проектов и постоянное разблокирование токенов с высокой рыночной стоимостью

С другой стороны, несмотря на то, что цены на многие альткоины в этом году достигли новых минимумов, общий объем рынка альткоинов по сравнению с BTC не претерпел значительных изменений.

На данный момент цена BTC упала примерно на 18,4% по сравнению с пиком, в то время как общая рыночная стоимость альткоинов (представленная Total3 в Trading View, указывающая на общую рыночную стоимость криптовалют без учета BTC и ETH) снизилась всего на -25,5%.

Ограниченное снижение общей рыночной стоимости альткоинов происходит на фоне значительного увеличения общего количества и рыночной стоимости новых выпущенных альткоинов, как показано на рисунке ниже, где видно, что тенденция роста эмиссии токенов на этом бычьем рынке является самой стремительной в истории.

Стоит отметить, что приведенные выше данные включают в себя данные о выпуске токенов только по цепочкам EVM, при этом более 90 % выпущенных токенов приходится на цепочку Base, в то время как Solana дает больше новых выпущенных токенов. Большинство новых токенов как на Solana, так и на Base — это мемы.

К числу мемов с высокой рыночной стоимостью на этом бычьем рынке относятся:

- dogwifhat: 2,04 миллиарда долларов

- Бретт: 1,66 миллиарда долларов

- Ноткоин: 1,61 миллиарда долларов

- DOG-GO-TO-THE-MOON: $630 млн.

- Mog Coin: 560 миллионов долларов

- Popcat: 470 миллионов долларов

- Мага: 410 миллионов долларов

Помимо мемов, в этом году на биржу вышло или выйдет множество инфраструктурных токенов, таких как:

Сети второго уровня:

- Старкнет: Рыночная стоимость оборота $930 млн, FDV $7,17 млрд.

- ZKsync: Оборотный капитал $610 млн, FDV $3,51 млрд.

- Manta Network: Оборотный капитал $330 млн, FDV $1,02 млрд.

- Taiko: оборотный капитал $120 млн, FDV $1,9 млрд.

- Взрыв: Рыночная стоимость оборота $480 млн, FDV $2,81 млрд.

Услуги межцепочечной связи:

- Червоточина: Оборотный капитал $630 млн, FDV $3,48 млрд.

- LayerZero: оборотный капитал $680 млн, FDV $2,73 млрд.

- Зетахайн: Оборотный капитал $230 млн, FDV $1,78 млрд.

- Omni Network: Рыночная стоимость обращения 147 миллионов долларов, FDV 1,42 миллиарда долларов

Услуги по изготовлению цепей:

- Altlayer: Оборотный капитал $290 млн, FDV $1,87 млрд.

- Dymension: Рыночная стоимость обращения $300 млн, FDV $1,59 млрд.

- Сага: оборотная рыночная стоимость $140 млн, FDV $1,5 млрд.

Кроме того, многие уже зарегистрированные токены сталкиваются с массовым разблокированием, характеризующимся низким коэффициентом обращения, высоким FDV и ранним институциональным раундом финансирования с очень низкой стоимостью токена.

Сочетание слабого спроса и нарративов в этом цикле с чрезмерной эмиссией со стороны предложения — первое в криптовалютном цикле.

Несмотря на то что команды проектов пытались сохранить стоимость за счет дальнейшего снижения коэффициента обращения токенов при листинге (с 41,2 % в 2022 году до 12,3 %) и постепенной продажи вторичным инвесторам, резонанс этих факторов в конечном итоге привел к общему смещению центра оценки этих криптопроектов. В 2024 году лишь несколько секторов, таких как мемы, CEX и DePIN, сохранили положительную доходность.

На мой взгляд, обвал в центре оценки этих монет с высокой рыночной капитализацией — нормальная реакция рынка на различные аномалии в криптовалютном пространстве:

- Массовое создание городов-призраков Rollups, в которых есть только TVL и боты, но нет пользователей.

- Финансирование через ребрендинговые термины, которые на самом деле предлагают аналогичные решения, например, многие услуги межцепочечной связи.

- Предпринимательство, ориентированное на горячие тренды, а не на реальные потребности пользователей, как многие проекты AI+Web3.

- Невозможность найти или откровенно нежелание искать прибыльные модели, что приводит к появлению токенов, не приносящих никакой выгоды.

Снижение центра оценки этих альткоинов — результат самокоррекции рынка, здорового процесса лопания пузырей и самоспасения, вызванного очисткой рынка фондами.

Реальность такова, что большинство монет VC не совсем лишены ценности; они просто переоценены. Рынок в конце концов вернул их на законное место.

Пришло время сосредоточиться на DeFi:

Продукты PMF, выходящие из периода «пузыря».

С 2020 года DeFi официально стал категорией в кластере альткоинов. В первой половине 2021 года в рейтинге Top 100 криптовалют по рыночной капитализации доминировали проекты DeFi, причем в широком спектре категорий, нацеленных на переделку каждой бизнес-модели в традиционных финансах на блокчейне.

В тот год DeFi была инфраструктурой публичных цепочек. DEX, кредитование, стабильные монеты и деривативы были четырьмя основными проектами для любой новой публичной цепи.

Однако из-за чрезмерной эмиссии однородных проектов, многочисленных хакерских атак (иногда внутренних) и быстрого краха TVL, полученных по модели Понци, цены на токены резко упали.

В этом цикле бычьего рынка ценовые показатели большинства сохранившихся проектов DeFi были неудовлетворительными, и интерес к первичным инвестициям в область DeFi снизился. Как и в начале любого цикла бычьего рынка, инвесторы отдают предпочтение новым историям, которые появляются в этом цикле, и DeFi не попадает в эту категорию.

Но именно из-за этого проекты DeFi, выходящие из пузыря, кажутся более привлекательными, чем другие альткоины. А именно:

Бизнес-аспекты:

Зрелые бизнес-модели и механизмы получения прибыли, ведущие проекты со «рвами».

DEX и деривативы зарабатывают на комиссиях за транзакции, кредитование собирает доход от процентного спреда, стабилкоин-проекты взимают плату за стабильность (проценты), а стейкинговые сервисы собирают плату за услуги стейкинга. Модели получения прибыли очевидны.

Ведущие проекты в каждом направлении имеют органический спрос со стороны пользователей, в значительной степени прошли стадию субсидирования пользователей, а некоторые проекты продолжают получать положительный денежный поток даже после вычета выбросов токенов.

Согласно статистике Tokenterminal, по состоянию на 2024 год 12 из 20 самых прибыльных протоколов являются DeFi проектами, которые делятся на следующие категории:

- Стабильные монеты: MakerDAO, Ethena

- Кредитование: Aave, Venus

- Услуги по проведению стачек: Lido

- DEXs: Uniswap Labs, PancakeSwap, Thena (доход от платы за фронтенд)

- Производные: dYdX, Synthetix, MUX

- Агрегаторы доходности: Выпуклые финансы

Эти проекты имеют различные типы «рвов»: одни — за счет многосторонних или двусторонних сетевых эффектов услуг, другие — за счет привычек и брендов пользователей, третьи — за счет особых экологических ресурсов.

Однако общая черта проектов DeFi, лидирующих в своих направлениях, очевидна: доля рынка стабилизируется, на него выходит меньше конкурентов, и у них появляется определенное право устанавливать цены на услуги.

В третьем разделе мы подробно рассмотрим «рвы» конкретных проектов DeFi.

Аспект поставки:

Низкий уровень эмиссии, высокий коэффициент обращения, малый объем разблокированных жетонов.

В предыдущем разделе мы упомянули, что одной из главных причин продолжающегося обвала стоимости альткоинов в этом цикле является высокая эмиссия многих проектов, основанных на высоких оценках, в сочетании с массовым разблокированием токенов, выходящих на рынок.

Ведущие проекты DeFi, существующие уже некоторое время, в основном прошли пик эмиссии токенов, и институциональные токены в основном выпущены, что приводит к очень низкому давлению будущих продаж. Например, текущий коэффициент обращения токенов Aave составляет 91 %, Lido — 89 %, Uniswap — 75,3 %, MakerDAO — 95 %, а Convex — 81,9 %.

Это указывает на низкое давление будущих продаж и подразумевает, что любому, кто захочет получить контроль над этими проектами, в основном придется покупать токены на рынке.

Аспект оценки:

Расхождение во внимании к рынку и бизнес-данным, уровни оценки на исторических минимумах.

По сравнению с такими новыми концепциями, как Meme, AI, Depin, Restaking и Rollup services, внимание к DeFi на этом бычьем рынке было очень скудным, а ценовые показатели — низкими.

Между тем основные бизнес-показатели ведущих проектов DeFi, такие как объем сделок, масштабы кредитования и уровень прибыли, продолжают расти, создавая расхождение между ценой и бизнесом. В результате уровни оценки некоторых ведущих проектов DeFi упали до исторических минимумов.

Возьмем, к примеру, кредитный протокол Aave. Несмотря на то, что квартальная выручка компании (чистая выручка, а не общие сборы протокола) превысила пик предыдущего цикла и достигла новых максимумов, коэффициент PS (рыночная стоимость/годовая выручка) достиг исторического минимума и составляет всего 17,4 раза.

Аспект политики:

Закон FIT21 благоприятствует соответствию требованиям индустрии DeFi и потенциальным M&A.

Закон FIT21, или Закон о финансовых инновациях и технологиях XXI века, призван обеспечить четкую федеральную нормативную базу для рынка цифровых активов, усилить защиту потребителей и способствовать лидерству Соединенных Штатов на мировом рынке цифровых активов.

Закон был предложен в мае 2023 года и принят Палатой представителей 22 мая этого года с большим перевесом голосов. Поскольку этот закон уточняет нормативную базу и правила для участников рынка, после его официального принятия инвестировать в проекты DeFi станет проще как для стартапов, так и для традиционных финансовых структур.

Учитывая, что в последние годы традиционные финансовые институты, такие как BlackRock, с одобрением относятся к криптоактивам (продвигают листинг ETF, выпускают казначейские активы на Ethereum), DeFi, вероятно, станет для них одним из ключевых направлений в ближайшие годы.

Участие традиционных финансовых гигантов может сделать слияния и поглощения одним из самых удобных вариантов, и любые связанные с этим признаки, даже просто намерения провести M&A, вызовут переоценку стоимости ведущих проектов DeFi.

Заключение

Как и многие революционные продукты, DeFi прошла через брожение в 2020 году, стремительный рост цен на активы в 2021 году, разочарование после того, как в 2022 году лопнул пузырь медвежьего рынка, и теперь, после достаточного подтверждения PMF (Product Market Fit), она выходит из фазы разочарования, создавая свою внутреннюю ценность на основе реальных бизнес-данных.

Я считаю, что DeFi, как один из немногих треков в сфере криптовалют со зрелой бизнес-моделью и постоянно растущим рыночным пространством, по-прежнему привлекает долгосрочное внимание и имеет инвестиционную ценность.