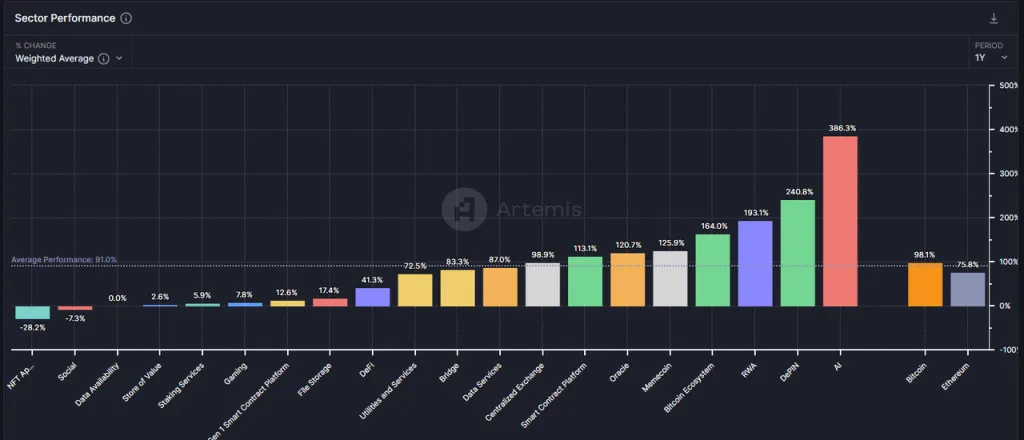

Als einer der ältesten Titel im Kryptobereich hat der DeFi-Sektor in diesem Bullenmarkt nicht gut abgeschnitten. Der Gesamtanstieg des DeFi-Sektors im vergangenen Jahr (41,3 %) blieb nicht nur hinter dem Durchschnittsniveau (91 %), sondern auch hinter Ethereum (75,8 %) zurück.

Betrachtet man nur die Daten für 2024, so hat der DeFi hat mit einem Gesamtrückgang von 11,2 % ebenfalls schlecht abgeschnitten.

Vor dem Hintergrund der merkwürdigen Marktsituation, in der die Altcoins gemeinsam fielen, nachdem BTC einen neuen Höchststand erreicht hatte, könnte der DeFi-Sektor, insbesondere die führenden Projekte innerhalb dieses Sektors, den besten Layout-Moment seit seiner Gründung erreicht haben.

Mit diesem Artikel hoffen wir, den Wert von DeFi zum gegenwärtigen Zeitpunkt zu verdeutlichen, indem wir die folgenden Fragen erörtern:

- Gründe, warum Altcoins in dieser Runde deutlich schlechter abgeschnitten haben als BTC und Ethereum.

- Warum jetzt die beste Zeit ist, um sich auf DeFi zu konzentrieren.

- Einige DeFi-Projekte, die es wert sind, beachtet zu werden, ihre Wertquellen und ihre Risiken.

Dieser Artikel umfasst nicht alle DeFi-Projekte mit Investitionswert, und die erwähnten DeFi-Projekte dienen nur der illustrativen Analyse, nicht der Anlageberatung.

Das Geheimnis des drastischen Preisverfalls bei Altcoins

Die unterdurchschnittliche Performance der Altcoin-Preise in dieser Runde ist hauptsächlich auf drei interne Gründe in der Kryptoindustrie zurückzuführen:

- Unzureichendes Wachstum auf der Nachfrageseite: Mangel an attraktiven neuen Geschäftsmodellen, wobei der PMF (Product Market Fit) der meisten Titel noch lange nicht erreicht ist.

- Übermäßiges Wachstum auf der Angebotsseite: Weitere Verbesserung der Industrieinfrastruktur und niedrigere Anlaufschwellen führen zu einem Überangebot an neuen Projekten.

- Kontinuierliche Freischaltungswellen: Kontinuierliche Freischaltung von Token aus Projekten mit geringer Auflage und hohem FDV (Fully Diluted Value), was zu einem starken Verkaufsdruck führt.

Schauen wir uns die Hintergründe dieser drei Gründe einzeln an.

Unzureichendes Wachstum auf der Nachfrageseite: Ein Bullenmarkt ohne Innovationsnarrativ

Diesem Bullenmarkt mangelt es an Geschäftsinnovationen und Erzählungen in der gleichen Größenordnung wie dem DeFi-Boom 2021 oder dem ICO-Wahn 2017. Strategisch sollte man BTC und ETH übergewichten (und von ETF-getriebenen, zusätzlichen Mitteln profitieren) und die Allokationsquote von Altcoins kontrollieren.

Das Fehlen neuer Geschäftsideen hat zu einem erheblichen Rückgang des Zustroms von Unternehmern, industriellen Investitionen, Nutzern und Fonds geführt, und, was noch wichtiger ist, diese Situation hat die allgemeinen Erwartungen der Investoren an die Entwicklung der Industrie gedämpft.

Wenn der Markt keine Geschichten wie „DeFi wird das traditionelle Finanzwesen verschlingen“, „ICO ist ein neues Innovations- und Finanzierungsparadigma“ oder „NFTs stören das Ökosystem der Content-Industrie“ sieht, stimmen die Investoren natürlich mit den Füßen ab und wenden sich Orten mit neuen Geschichten wie AI zu.

Auch wenn in dieser Runde keine attraktiven Neuerungen zu verzeichnen waren, verbessert sich die Infrastruktur weiter:

- Erhebliche Verringerung der Gebühren für den Blockraum in L1 und L2.

- Schrittweise Vervollständigung der kettenübergreifenden Kommunikationslösungen mit einer Vielzahl von Optionen.

- Verbesserte benutzerfreundliche Wallet-Erfahrungen, wie z.B. die Smart Wallet von Coinbase, die eine schnelle Erstellung und Wiederherstellung ohne private Schlüssel unterstützt, direkte Abrufe von CEX-Guthaben und keine Notwendigkeit zum Aufladen von Gas, was die Nutzer näher an Web2-Produkterfahrungen bringt.

- Solanas Einführung von Actions- und Blinks-Funktionen, die es ermöglichen, Interaktionen mit Solanas On-Chain-Umgebung in jeder gängigen Internetumgebung zu veröffentlichen, was den Nutzungsweg für den Nutzer weiter verkürzt.

Diese Infrastrukturen sind, wie Wasser, Strom und Straßen in der realen Welt, nicht das Ergebnis von Innovation, sondern der Boden, auf dem Innovation entsteht.

Übermäßiges Wachstum auf der Angebotsseite: Überangebot an Projekten und kontinuierliche Freischaltung von Token mit hoher Marktkapitalisierung

Aus einer anderen Perspektive betrachtet, ist die gesamte Marktkapitalisierung der Altcoins im Vergleich zu BTC nicht drastisch gesunken, obwohl viele Altcoin-Kurse in diesem Jahr neue Tiefststände erreicht haben.

Bislang ist der BTC-Kurs seit seinem Höchststand um etwa 18,4 % gefallen, während die gesamte Marktkapitalisierung der Altcoins (in der Handelsansicht durch Total3 dargestellt, was die gesamte Krypto-Marktkapitalisierung ohne BTC und ETH angibt) nur um -25,5 % gefallen ist.

Der begrenzte Rückgang der gesamten Marktkapitalisierung von Altcoins steht vor dem Hintergrund einer erheblichen Zunahme der Gesamtzahl und der Marktkapitalisierung neu ausgegebener Altcoins, wie in der folgenden Abbildung zu sehen ist, aus der hervorgeht, dass der Trend zur Ausgabe von Token in diesem Bullenmarkt der schnellste in der Geschichte ist.

Es ist erwähnenswert, dass die obigen Daten nur Daten über die Ausgabe von Token auf EVM-Ketten enthalten, wobei mehr als 90 % auf der Base-Kette ausgegeben werden, während Solana mehr neu ausgegebene Token beisteuert. Die meisten der neuen Token sowohl auf Solana als auch auf Base sind Meme.

Zu den repräsentativen Memen mit hoher Marktkapitalisierung in diesem Bullenmarkt gehören:

- dogwifhat: 2,04 Milliarden Dollar

- Brett: 1,66 Milliarden Dollar

- Notcoin: 1,61 Milliarden Dollar

- DOG-GO-TO-THE-MOON: 630 Millionen Dollar

- Mog Coin: 560 Millionen Dollar

- Popcat: 470 Millionen Dollar

- Maga: 410 Millionen Dollar

Neben Memes werden in diesem Jahr auch viele Infrastruktur-Token notiert, wie z. B.:

Schicht-2-Netze:

- Starknet: Umlaufende Marktkapitalisierung $930 Millionen, FDV $7,17 Milliarden

- ZKsync: Umlaufende Marktkapitalisierung $610 Millionen, FDV $3,51 Milliarden

- Manta Network: Umlaufende Marktkapitalisierung $330 Millionen, FDV $1,02 Milliarden

- Taiko: Umlaufende Marktkapitalisierung $120 Millionen, FDV $1,9 Milliarden

- Explosion: Umlaufende Marktkapitalisierung $480 Millionen, FDV $2,81 Milliarden

Kettenübergreifende Kommunikationsdienste:

- Wurmloch: Umlaufende Marktkapitalisierung $630 Millionen, FDV $3,48 Milliarden

- LayerZero: Umlaufende Marktkapitalisierung $680 Millionen, FDV $2,73 Milliarden

- Zetachain: Umlaufende Marktkapitalisierung $230 Millionen, FDV $1,78 Milliarden

- Omni Network: Umlaufende Marktkapitalisierung $147 Millionen, FDV $1,42 Milliarden

Dienstleistungen im Bereich der Kettenbildung:

- Altlayer: Umlaufende Marktkapitalisierung $290 Millionen, FDV $1,87 Milliarden

- Dymension: Umlaufende Marktkapitalisierung $300 Millionen, FDV $1,59 Milliarden

- Saga: Umlaufende Marktkapitalisierung $140 Millionen, FDV $1,5 Milliarden

Darüber hinaus stehen viele bereits börsennotierte Token vor einer massiven Freischaltung, die durch niedrige Umlaufquoten, ein hohes FDV und eine frühe institutionelle Finanzierungsrunde mit sehr niedrigen Token-Kosten gekennzeichnet ist.

Die Kombination aus schwacher Nachfrage und Narrative in diesem Zyklus, zusammen mit übermäßiger Emission auf der Angebotsseite, ist ein Novum im Kryptozyklus.

Obwohl die Projektteams versucht haben, die Bewertungen aufrechtzuerhalten, indem sie die Umlaufquote der Token bei der Börsennotierung weiter reduziert haben (von 41,2 % im Jahr 2022 auf 12,3 %) und schrittweise an Sekundärinvestoren verkauft haben, hat die Resonanz dieser Faktoren letztlich zu einer allgemeinen Verschiebung des Bewertungszentrums dieser Kryptoprojekte geführt. Im Jahr 2024 haben nur einige wenige Sektoren wie Memes, CEXs und DePINs positive Renditen beibehalten.

Meiner Ansicht nach ist der Einbruch im Bewertungszentrum dieser VC-Münzen mit hoher Marktkapitalisierung eine normale Marktreaktion auf verschiedene Anomalien im Krypto-Bereich:

- Massenhafte Erstellung von Geisterstädten Rollups nur mit TVL und Bots, aber ohne Benutzer.

- Finanzierung durch umbenannte Begriffe, die eigentlich ähnliche Lösungen anbieten, wie z. B. viele kettenübergreifende Kommunikationsdienste.

- Unternehmertum, das eher auf heiße Trends als auf tatsächliche Nutzerbedürfnisse abzielt, wie viele AI+Web3-Projekte.

- Nicht gefundene oder gar nicht gesuchte rentable Modelle, was zu Token ohne Wertsteigerung führt.

Der Rückgang des Bewertungszentrums dieser Altcoins ist das Ergebnis einer Selbstkorrektur des Marktes, eines gesunden Prozesses des Platzens von Blasen und eines Selbstrettungsverhaltens der von Fonds angetriebenen Marktbereinigung.

In Wirklichkeit sind die meisten VC-Münzen nicht völlig wertlos, sie sind nur überbewertet. Der Markt hat sie schließlich wieder auf ihren rechtmäßigen Platz zurückgebracht.

Es ist an der Zeit, sich auf DeFi zu konzentrieren:

PMF-Produkte, die aus der Blasenphase kommen.

Seit 2020 ist DeFi offiziell zu einer Kategorie innerhalb des Altcoin-Clusters geworden. In der ersten Hälfte des Jahres 2021 wurden die Top-100-Ranglisten der Krypto-Marktkapitalisierung von DeFi-Projekten dominiert, wobei eine breite Palette von Kategorien darauf abzielt, jedes Geschäftsmodell im traditionellen Finanzwesen auf der Blockchain neu zu gestalten.

In jenem Jahr war DeFi die Infrastruktur der Public Chains. DEX, Lending, Stablecoins und Derivate waren die vier wesentlichen Projekte für jede neue Public Chain.

Angesichts der übermäßigen Ausgabe homogener Projekte, zahlreicher (manchmal interner) Hackerangriffe und des raschen Zusammenbruchs der durch Ponzi-Modelle erworbenen TVL sind die Token-Preise in die Höhe geschnellt und stark gesunken.

In diesem Bullenmarktzyklus war die Kursentwicklung der meisten überlebenden DeFi-Projekte unbefriedigend, und das Interesse an Primärinvestitionen im DeFi-Bereich ist zurückgegangen. Wie zu Beginn eines jeden Bullenmarktzyklus bevorzugen die Anleger neue Themen, die im Zyklus auftauchen, und DeFi fällt nicht in diese Kategorie.

Aber gerade deshalb scheinen DeFi-Projekte, die aus der Blase kommen, attraktiver zu sein als andere Altcoin-Projekte. Genauer gesagt:

Geschäftlicher Aspekt:

Ausgereifte Geschäftsmodelle und Gewinnmechanismen, Führen von Projekten mit Wassergräben.

DEXs und Derivate verdienen Transaktionsgebühren, die Kreditvergabe bringt Einnahmen aus Zinsspreads, Stablecoin-Projekte erheben Stabilitätsgebühren (Zinsen), und Staking-Dienste kassieren Staking-Service-Gebühren. Die Gewinnmodelle sind klar.

Die führenden Projekte in jedem Track haben eine organische Nutzernachfrage, haben die Phase der Nutzersubventionierung weitgehend hinter sich gelassen und einige Projekte erzielen auch nach Abzug der Token-Emissionen noch einen positiven Cashflow.

Den Statistiken von Tokenterminal zufolge sind bis 2024 12 der 20 profitabelsten Protokolle DeFi-Projekte, die wie folgt kategorisiert sind:

- Stabile Münzen: MakerDAO, Ethena

- Leihen: Aave, Venus

- Absteckdienste: Lido

- DEXs: Uniswap Labs, PancakeSwap, Thena (Einnahmen aus Frontend-Gebühren)

- Abgeleitete Produkte: dYdX, Synthetix, MUX

- Rendite-Aggregatoren: Konvexe Finanzierung

Diese Projekte verfügen über verschiedene Arten von Wassergräben, einige aufgrund von multilateralen oder bilateralen Netzwerkeffekten von Dienstleistungen, andere aufgrund von Nutzergewohnheiten und Marken und wieder andere aufgrund besonderer ökologischer Ressourcen.

Die Gemeinsamkeiten der führenden DeFi-Projekte in ihren jeweiligen Bereichen sind jedoch eindeutig: Der Marktanteil stabilisiert sich, es gibt weniger Nachzügler und sie haben eine gewisse Preissetzungsmacht für ihre Dienstleistungen.

Im dritten Abschnitt werden wir die Gräben spezifischer DeFi-Projekte näher erläutern.

Aspekt der Versorgung:

Geringe Emissionen, hohe Umlaufquote, geringe Anzahl ungesperrter Token.

Im vorangegangenen Abschnitt haben wir erwähnt, dass einer der Hauptgründe für den anhaltenden Einbruch der Altcoin-Bewertungen in diesem Zyklus die hohe Emission vieler Projekte ist, die auf hohen Bewertungen basieren, kombiniert mit der massiven Freischaltung von Token, die auf den Markt kommen.

Führende DeFi-Projekte, die es schon eine Weile gibt, haben ihre Hochphase der Token-Emission weitgehend hinter sich gelassen, wobei die meisten institutionellen Token freigegeben wurden, was zu einem sehr geringen zukünftigen Verkaufsdruck führt. So liegt die aktuelle Token-Umlaufquote von Aave bei 91 %, die von Lido bei 89 %, die von Uniswap bei 75,3 %, die von MakerDAO bei 95 % und die von Convex bei 81,9 %.

Dies deutet auf einen geringen zukünftigen Verkaufsdruck hin und bedeutet, dass jeder, der die Kontrolle über diese Projekte erlangen möchte, die Token hauptsächlich auf dem Markt kaufen muss.

Bewertungsaspekt:

Marktaufmerksamkeit und Geschäftsdaten divergieren, Bewertungsniveaus auf historischen Tiefstständen.

Im Vergleich zu neuen Konzepten wie Meme, AI, Depin, Restaking und Rollup-Services wurde DeFi in dieser Hausse nur wenig Aufmerksamkeit zuteil, und die Kursentwicklung war flach.

In der Zwischenzeit wachsen die Kerngeschäftsdaten führender DeFi-Projekte, wie Transaktionsvolumen, Kreditvergabe und Gewinnniveau, weiter, was zu einer Divergenz zwischen Preis und Geschäft führt. Infolgedessen sind die Bewertungsniveaus einiger führender DeFi-Projekte auf historische Tiefststände gefallen.

Nehmen wir das Kreditprotokoll Aave als Beispiel. Obwohl die vierteljährlichen Einnahmen (Nettoeinnahmen, nicht die Gesamtprotokollgebühren) den Höchststand des vorherigen Zyklus übertrafen und neue Höchststände erreichten, hat das PS-Verhältnis (Marktkapitalisierung/Jahresumsatz) einen historischen Tiefstand von nur 17,4 erreicht.

Politischer Aspekt:

FIT21-Gesetz begünstigt die Einhaltung der Vorschriften durch die DeFi-Industrie und potenzielle M&A.

Das FIT21-Gesetz (Financial Innovation and Technology for the 21st Century Act) zielt darauf ab, einen klaren bundesstaatlichen Regulierungsrahmen für den Markt für digitale Vermögenswerte zu schaffen, den Verbraucherschutz zu stärken und die Führungsrolle der Vereinigten Staaten auf dem globalen Markt für digitale Vermögenswerte zu fördern.

Das Gesetz wurde im Mai 2023 vorgeschlagen und am 22. Mai dieses Jahres vom Repräsentantenhaus mit hoher Zustimmung verabschiedet. Da dieses Gesetz den regulatorischen Rahmen und die Regeln für die Marktteilnehmer klärt, wird es sowohl für Start-ups als auch für traditionelle Finanzinstitute einfacher sein, in DeFi-Projekte zu investieren, sobald das Gesetz offiziell verabschiedet ist.

In Anbetracht der aufgeschlossenen Haltung traditioneller Finanzinstitute wie BlackRock gegenüber Krypto-Assets in den letzten Jahren (Förderung von ETF-Listings, Ausgabe von Treasury-Assets auf Ethereum) wird DeFi in den kommenden Jahren wahrscheinlich ein wichtiger Schwerpunkt für sie sein.

Die Beteiligung traditioneller Finanzgiganten könnte Fusionen und Übernahmen zu einer der bequemsten Optionen machen, und alle diesbezüglichen Anzeichen, selbst bloße Fusionsabsichten, würden eine Neubewertung der Werte der führenden DeFi-Projekte auslösen.

Schlussfolgerung

Wie der Entwicklungsweg vieler revolutionärer Produkte hat DeFi die narrative Gärung im Jahr 2020, die rasante Vermögenspreisblase im Jahr 2021, die Ernüchterung nach dem Platzen der Bärenmarktblase im Jahr 2022 durchlaufen, und jetzt, mit ausreichender Verifizierung des PMF (Product Market Fit), tritt es aus der narrativen Desillusionierungsphase heraus und baut seinen inneren Wert mit tatsächlichen Geschäftsdaten auf.

Ich glaube, dass DeFi als einer der wenigen Titel im Kryptobereich mit einem ausgereiften Geschäftsmodell und einem kontinuierlich wachsenden Markt immer noch langfristige Aufmerksamkeit und einen Investitionswert besitzt.